中泰国际:中银航空租赁(02588)持股挪威航空盈利或短期受损,不改长期向好趋势

本文来自 微信公众号“中泰金融国际”。

挪威航空股价缩水,公司计提减值增加

中银航空租赁(02588)于5月和挪威航空(NAS OL)达成协议,将其于挪威航空的租赁权转换成共逾3.89亿股份,占公司12.67%投票权股份,但受公共卫生事件影响,挪威航空运营巨亏并已为旗下两家核心子公司申请破产保护,股价今年已缩水98%以上,公司于11月24日出售近3.9千万股份,目前持股比例仍有4.92%。预计该项投资会令年底公司减值准备大增,下半年仍出现若干航司客户延迟付款的情况,部分应收款项已超过保证金,公司其后将计提减值损失。此外,公司承租人之一的亚洲航空(AirAsia)(5099 KL)已提出债务重组及减少股本计划,假设回收资产找不到新承租人或可导致飞机减损等风险,上述因素均会对今年盈利带来一定压力。

预计年底飞机交付活跃,21年收入确定性强

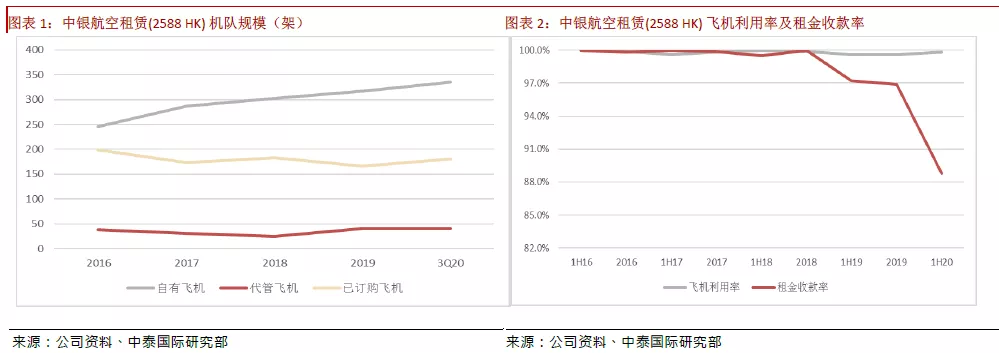

截止2020年第三季,公司通过购机回租实现规模扩张,机队规模达555架,其中自有飞机335架,代管飞机40架,订单簿180架;共完成29架飞机交付,主因飞机制造商因供应链和物流的原因交付延迟,从而影响到公司的交付速度,管理层预测今年仍能达到约70架的交付指引(56架属购机回租),剩余的飞机将集中于年底前交付,租赁收入有所减少,净租赁收益率或低于往年8%-8.5%的水平;交付飞机创造的收益将重点体现在明年,今年截止第三季共出售10架飞机,预计全年出售飞机数量与收益低于去年,主因去年下半年公司成功出售由17架附带租约飞机组成的ABS。

Max飞机交付进度已调整,飞机资产减值影响有限

上调盈利预测,预计20-22年EPS分别为3.83/4.77/5.51元人民币,预期随着公共卫生事件影响减小,行业发展将向好,估值将逐步回升,略微上调估值至33倍21E PE,仍低于近5年平均,相应上调目标价至185.0港元,对现价仍有20.2%的潜在升幅,重申“买入”评级。

疫苗获突破性进展,然飞机租赁行业修复还待时间

近日美国辉瑞(PFE.US)与莫德纳(MRNA.US)研发的疫苗成果显著,美国食品和药物管理局(FDA)将于12月10日审议辉瑞的疫苗紧急使用授权申请,我们预计后续随着航空出行需求逐步恢复,飞机租赁行业盈利亦在修复。国际航空运输协会预测行业严重亏损将持续到2021年,预计2020年净亏损1185亿美元,超过6月份预测结果,预计2021年净亏损为387亿美元,因此需警惕倒在黎明前夜的中小航空公司。

看好公司逆境经营能力,长期竞争力及优势在加强

目前波音737 Max飞机已获美国联邦航空管理局(FAA)复飞许可,波音公司将恢复交付737 Max飞机,虽然现阶段航空公司受公共卫生事件影响不会拓展业务和添置飞机,但是航司对小型和高效率机型的需求会于公共卫生事件后增加以降低成本,复飞或刺激737 Max这种高效率窄体机在2021-2022年的需求增加。公司今年逆势通过售后回租不断增加机队规模,其购机回租订单均为新型节油新飞机,且与全球优质航空公司客户建立长期合作关系,一旦行业景气度回升,供需缺口中竞争力强劲的公司胜出明显,我们看好公司长期竞争力及优势。

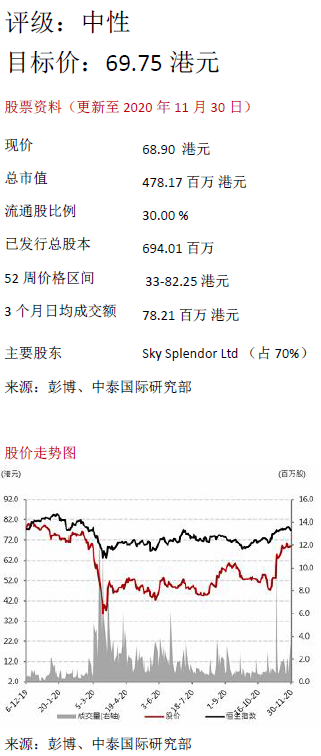

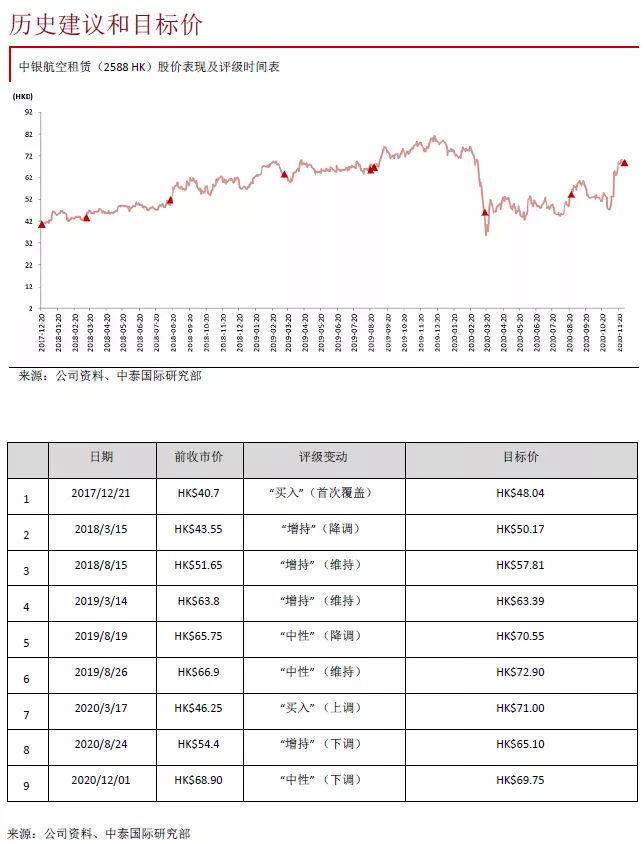

调整盈利预测,下调至“中性”评级,2021年目标价69.75港元

疫苗研发提振市场信心,公司近两周股价已有逾45%的反弹,但航空公司的经营仍面临不少挑战,公司面临的租金延付、违约以及承租人破产风险或增加,我们将2020年和2021年盈利预测分别下调至5.8亿美元和6.8亿美元。调整公司2020/2021/2022年EPS预测至0.83/0.98/1.11美元,预计2020-22年BVPS分别为7.0/7.6/8.3美元,现价对应PB估值分别为1.27/1.17/1.07x。我们给予2021年目标价69.75港元,下调至“中性”评级,对应1.18倍2021年市净率。因疫苗消息而上升逾45%,已接近我们目标价,现价为2021年预测市净率1.17倍,高于3年历史平均水平。

风险提示:全球公共卫生事件扩散及持续时间超预期、部分航空破产事件、飞机租金回收及资产减值不确定性

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP