超过1000家大客户加入 微盟(02013)收购海鼎的想象空间多大?

SaaS赛道里,一场针对大客户的争夺战已燃起硝烟,而微盟(02013)对上海海鼎信息工程股份有限公司(下称海鼎)的收购,则可能引来行业新的变局。

智通财经APP了解到,11月6日,微盟支付 5.1 亿现金取得海鼎 51% 股权,对应海鼎的估值是 10 亿元。2019 年海鼎的营业收入是 2.46 亿人民币,即对应 4 倍左右的 PS。

交易完成后,海鼎将成为微盟集团附属公司并纳入上市公司体系,双方将进一步完善智慧零售产品线,实现对连锁超市、连锁便利店、商业地产等零售领域客户和渠道的覆盖。

事实上,收购海鼎是微盟集团今年以来在SaaS领域的第三度出手。今年初,微盟宣布以1.14亿元人民币认购餐饮SaaS服务商雅座63.83%股权;4月,微盟再对餐饮全场景数字化转型服务商“商有”进行战略增资,并宣布成立微盟智慧餐饮公司。

如果放在SaaS的整体环境之下,会发现并购成为了行业新的主题。在美国, FANG、 Salesforce、Shopify 等各行业的 SaaS 企业开启新一轮的并购潮,如Salesforce甚至豪掷277亿美金收购Slack,其市值已超过了甲骨文(Oracle)。

对于此次并购,多家投行随后以“增持”等评级予以高度评价。包括大摩、瑞信、美银美林、安信等投行均出炉研报,看高微盟后市发展。

作为微盟的铁杆支持者,大摩的观点是,海鼎集团近10亿的估值,折算成4.8倍的EV/Sales,相较于上市的中国软件公司至少有60%以上的折扣,估值很有吸引力。其中,海鼎主要的收入来源是传统软件收入,在公共卫生事件期间受到一定影响,对于微盟而言则是一个很好的时间点。

完善微盟的智慧零售产品线

首先从两者的基因属性来看,作为“新经济SaaS第一股”,微盟自2013年推出第一款SaaS产品,一路成长为微信生态最大的第三方开发服务提供商。

2020上半年,公司SaaS产品付费商家同比增长26.4%至8.8万家,其中智慧零售与直播电商板块成为其抢滩在线新经济的“排头兵”。

而上海海鼎则为领先的零售与流通领域的解决方案服务商,所布局商企主要覆盖连锁零售、商业地产、仓储物流三大行业。其中,经过在自身领域多年的深耕,海鼎在包括CRM、WMS、SCM和ERP在内的中后台领域已积累了深厚的技术能力。

所谓“不帮客户创造收入的SaaS不是好SaaS”,SaaS服务类平台在中国本土的环境中,绝不仅仅是做一个“工具人”这么简单,更多需要做的是满足商家买什么东西解决什么问题的需求。电商SaaS要想留存客户,则必须解决客户需求。

此次收购对于微盟而言,将使其深入产业链,为零售领域客户提供更具竞争力的解决方案。而对于海鼎而言,微盟在CRM等前端营销和销售第一梯队的产品竞争力、以及极具竞争力的渠道推广能力,则恰恰弥补了其短板。

数字化浪潮依旧滚滚前行,在电商SaaS这条竞速跑道中,微盟更像是一家以电商SaaS为核心,逐渐拓展功能边界的服务商。

智通财经APP了解到,目前,微盟在现有的SaaS产品和精准营销两项核心业务中形成流量闭环。而在SaaS产品方面,公司则以商业云、营销云、销售云为战略重点,持续为线下企业提供线上服务。

两者结合后,将集移动端微信小程序、会员管理CRM、订单管理、仓储管理WMS、供应链管理SCM为一体,做到前后端一体化,则将对双方零售板块业务的优势互补产生积极影响。

同时,考虑到用友、金蝶、石基等云化转型企业先例,随着海鼎大部分私有化部署的产品云化,将大概率催化SaaS业务表现的大幅提升。

超过1000家大客户融入微盟

在智慧零售市场,大客户由于高客单价、高留存率和稳定性的特点,成为SaaS供应商之间必争的一块战场。

其中,LTV/CAC(客户生命周期价值/客户获取成本)是SaaS供应商最重要的指标。一家GMV过百万、千万的客户,其价值将高于数十个小客户。与此同时,SaaS公司可以提供更多的增值服务给大客户。而平台在销售和代理商佣金上的费用越低、CAC越小,所带来的LTV/CAC也将更高。

相比于中小企业,LTV/CAC更高的大客户市场必然成为电商SaaS之间现阶段的竞争高地。

大客户方面,微盟于早前便开始着力布局PaaS层,并于2019年成功实现了切入大客户市场的重要突破。这一突破口的打开,促进了微盟整体用户结构向中大型客户的快速转移。

而据智通财经APP了解,截至目前,海鼎已累计服务1000余家商业企业客户,并具备优质的头部客户资源,部分头部客户合作超过10年,具有极强的用户粘性。在公司企业客户名单中,不乏盒马鲜生、名创优品、泡泡马特等各行各业明星公司的身影。

据中国连锁协会经营的2019年中国便利店百强榜显示,超过30%的企业是海鼎的客户;观点指数研究院发布的2019年度商业地产TOP100榜单中有超过40%的企业选择海鼎,其中Top50的商业地产客户覆盖度为58%。

不仅如此,海鼎当前的客单价水平在54万,较微盟智慧零售客单价更高。由此来看,此次收购中微盟以远低于当前水平的CAC获得了大量LTV更高的大客户增量,将使公司的SaaS业务更具竞争力。

在此项收购之前,微盟2019年LTV/CAC指标为4.24,较2018年的3.59有显著提升。在公司原有的中大型企业市场格局中,大摩便曾预测,若业务进展顺利,公司LTV/CAC指标将提高到10倍以上。

而考虑到双方合作后实现交叉销售,随着海鼎大量级客户加入微盟SaaS产品和精准营销的交易复购闭环,以及海鼎中后端技术对微盟客户的赋能,公司智慧零售板块有望迎来新的指数级增长。

据大摩研报指出,海鼎客单价较微盟集团智慧零售客单价更高,符合集团长期大客化的战略。美银则认为,海鼎能够为微提供客户的互补和拓展,特别是中/后端解决方案是对微盟产品组合的补充。随着中国商家向云和电子商务渠道的根本转变,微盟集团将受益匪浅。

微盟的股价应该是16元?

在政策层面,商务部在10月召开的全国零售业创新发展现场会中提到,高度重视零售业创新发展工作,鼓励实体商店进行数字化改造,推动传统百货、购物中心改造提升。

会议提到,要加快便利店品牌化连锁化发展,着力打造15分钟便民生活服务圈。大力发展以供应链为核心的新型品牌连锁,加快零售业数字化转型,发挥大型零售企业“以大带小”的促进作用,推进零售业跨界融合、线下线上融合,提升供应链效能,促进降本增效,实现零售业高质量发展。

总体来看,海鼎客户群大量覆盖上述领域,微盟对于海鼎的收购不仅是一笔双赢的交易,也顺应了大型零售企业发展智慧零售的东风。除将促进微盟业绩的增长外,也将助力公司估值的进一步攀升。

据安信证券表示,根据iResearch,建立在社交媒介基础之上去中心化的社交电商规模将在2020年同比+57%,中国的私域业态有着较大发展潜力。而有望受益于微信商业生态布局的进一步完善,SaaS板块作为战略重点收入比重有望继续扩大,微盟有望继续受惠于其不断拓展的商业生态。

而据广发证券预计,微盟拓展智慧零售覆盖业态,加强中后台信息化能力完善一体化解决方案暂不考虑海鼎并表,预计2020-2021年SaaS业务收入增速超40%,营销业务收入保持快速增长;SaaS业务受智慧零售快速增长驱动,中大客户流失率低ARPU高;营销保持高增长,整体销售费用率显著下降。

以21年业绩进行估值,参考可比公司,微盟SaaS业务收入增速超过40%,给予18倍PS估值,营销业务以20倍PE估值,根据SoTP,对应合理价值为14.5港元/股。考虑海鼎并表,及收购后协同性,则给予10倍PS估值,根据SoTP,对应合理价值16.2港元/股。

大摩亦给予微盟16港元的目标价。其理据在于,海鼎的客单价在54万,较微盟集团智慧零售客单价更高,符合集团长期大客化的战略。目前海鼎的估值非常具有吸引力,对于微盟集团来说是一个很好的买点。故此,维持微盟集团的“增持”评级,目标价16港元。

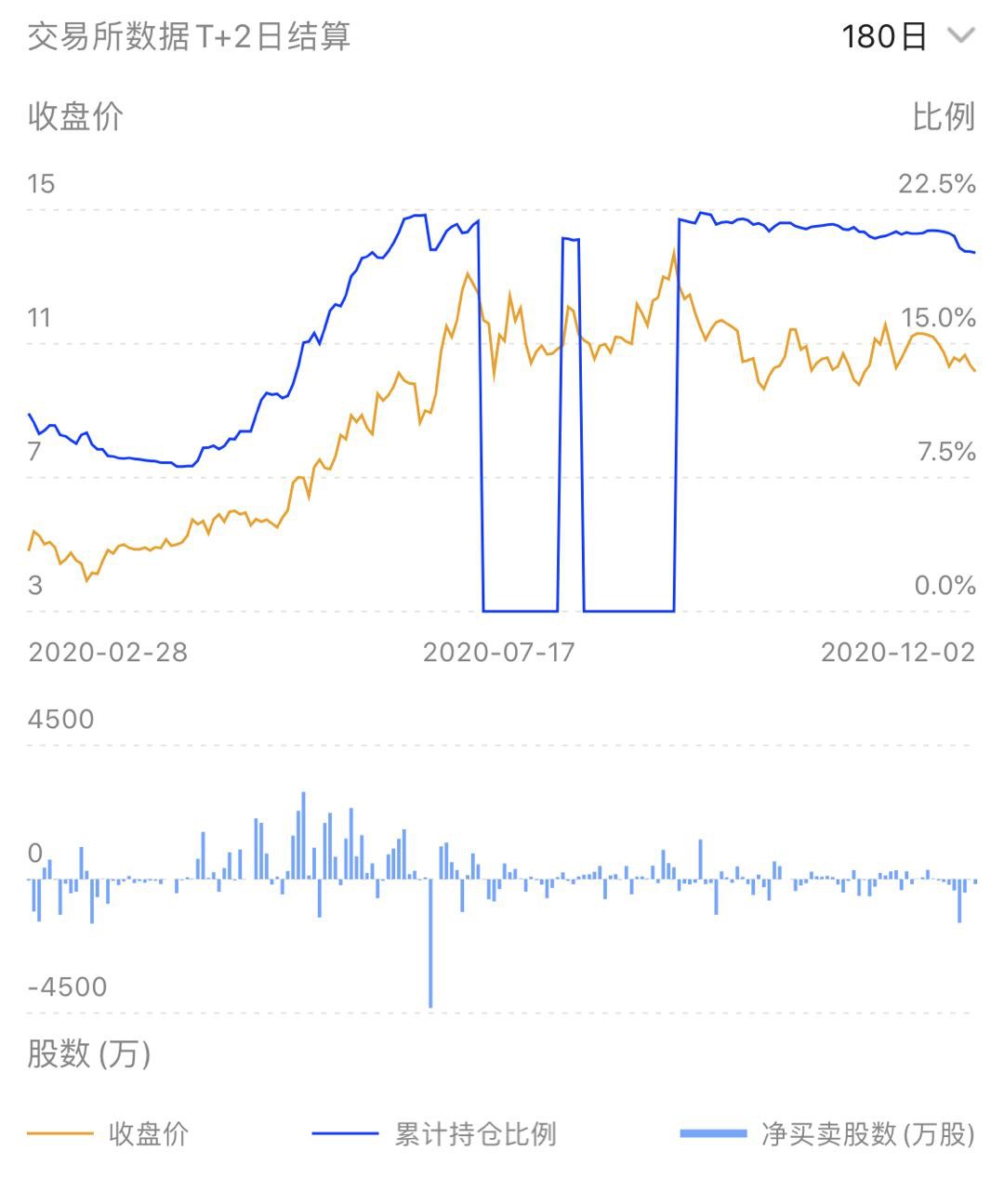

微盟集团港股通持股比例表

图片来源:智通财经APP

智通财经APP注意到,作为更了解微盟的内地资金,在过去数个月里纷相涌入。根据港交所数据显示,截止12月2日,微盟港股通的持股比例已达20.09%,较之4月份的8%左右,翻了将近三倍。

国际多个大行的共同瞩目、港股通资金的厚爱三分,加之自身的业绩成长,有助于二级市场重新评估微盟目前的估值。

扫码下载智通APP

扫码下载智通APP