东吴证券:三大因素共振,带来汽车板块长期投资机会

投资要点

事件要点:12月4日,根据愉观车市,大众汽车在华两大合资企业上汽大众及一汽大众因芯片供应不足而暂时停止旗下新车生产。若消息属实,我们认为:

公共卫生事件后各行业步入复苏轨道,供需错配影响下汽车芯片产能紧缺。

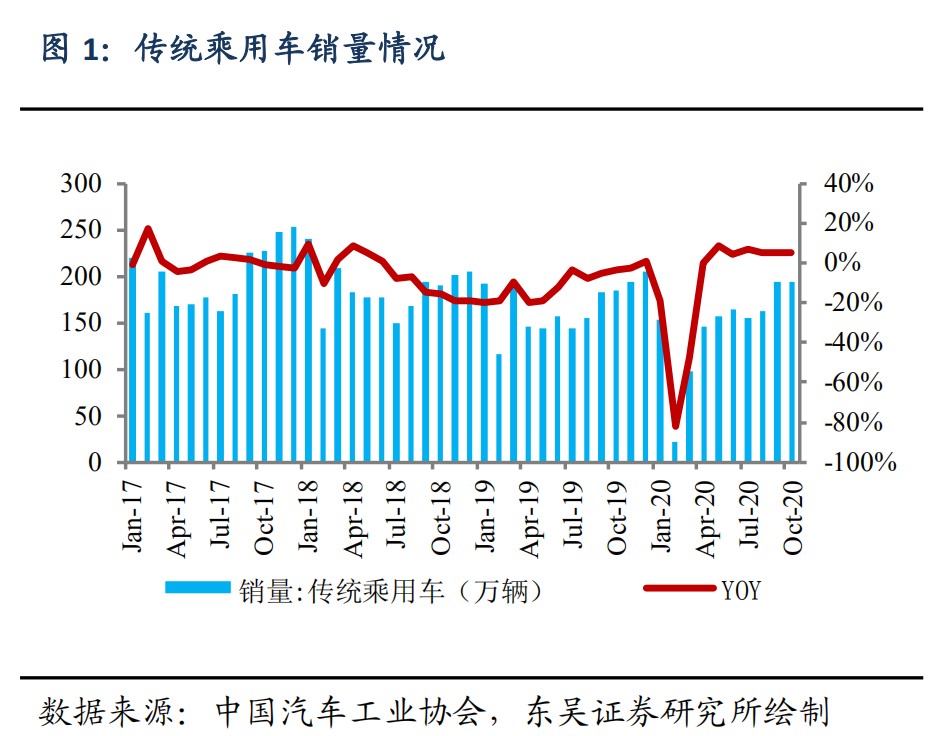

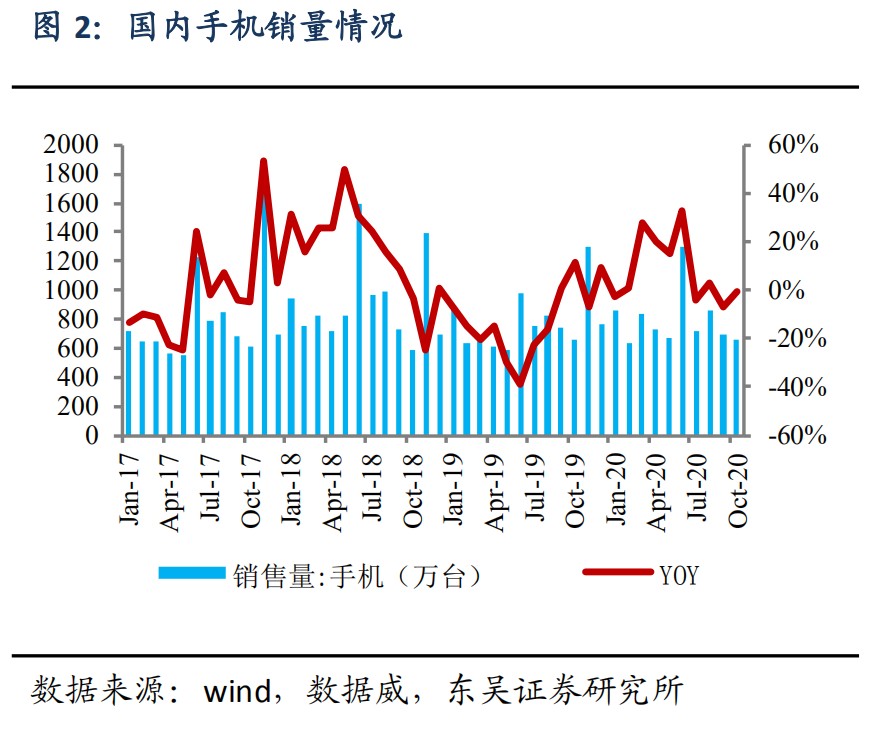

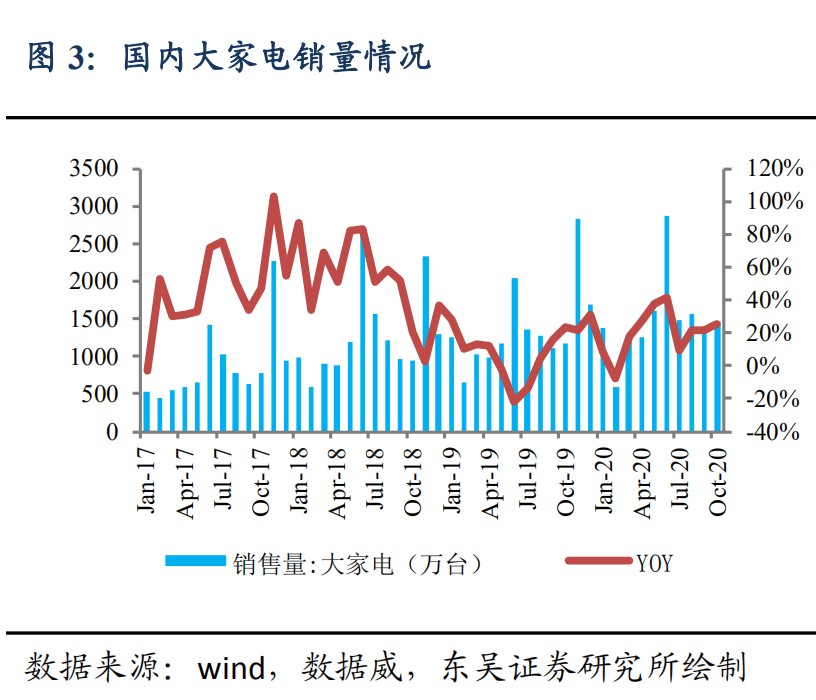

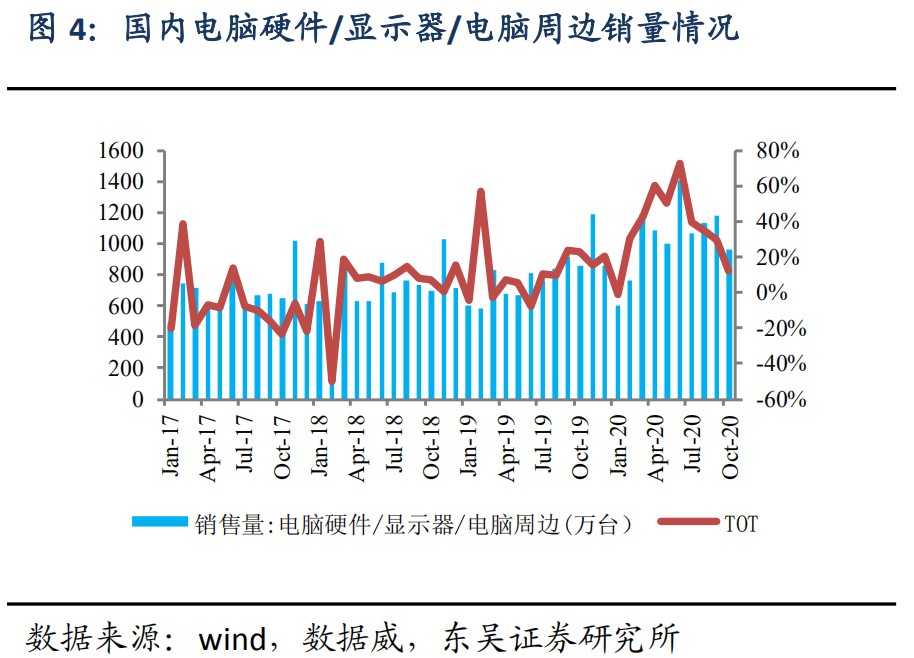

在经历了2018-2019年车市下滑后,公共卫生事件带来了2020H1车市进一步下滑。随着公共卫生事件影响逐步消退,全球需求逐步进入复苏轨道,尤其是国内市场。根据中汽协统计的销量数据,自2020年5月乘用车销量增速转正以来,已连续6个月为正。除汽车需求回暖外,受公共卫生事件影响,居家生活办公,在线教育推动手机,家电,电脑等产品需求增长,对应MCU、存储、功率IC等半导体需求增长。近年来全球晶圆代工厂产能增长缓慢+海外罢工影响,导致产能严重紧缺,叠加手机、家电、电脑、汽车等部分产能互通下,导致汽车端芯片供给受限。

MCU是ECU的大脑,在汽车上应用数量多且分散广。

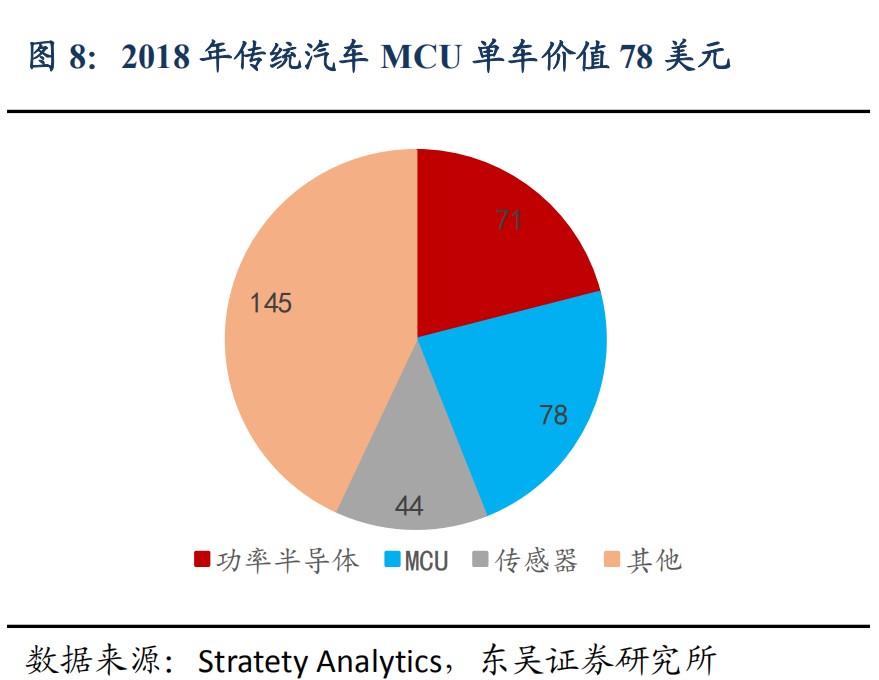

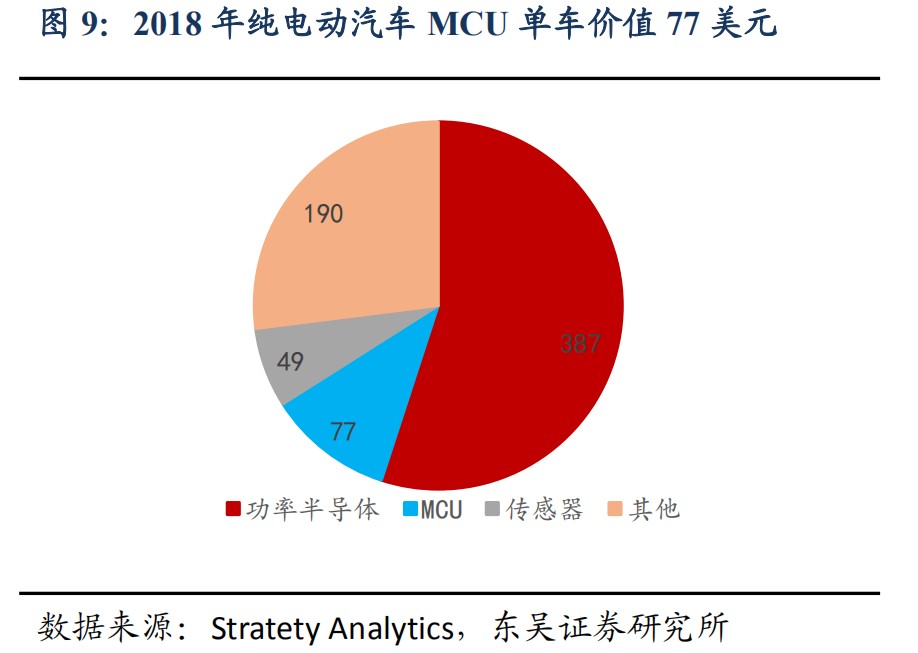

参考StratetyAnalytics数据分析,2018年传统燃油车/纯电动车单车半导体价值量分别为338美元、704美元,MCU价值量占比分别为23%(78美元)、11%(77美元)。一般汽车中有约60个ECU,每个ECU管理不同的功能,而MCU芯片嵌入在ECU中作为运算大脑。MCU主要有8位、16位、32位,位数越多越复杂,处理能力越强,可实现的功能越多。参照NXP市场数据,MCU单价:8位一般为1美元以下,16位为1-3美元,32位为3美元以上。随着汽车行业景气度进一步回升+西方国家圣诞节假期来临,我们预计未来1-3个月总体供需处于较为紧张状态,带来汽车电子产品不同幅度采购价格上涨。

博世、大陆在ESP和ECU等模块全球市占率极高。

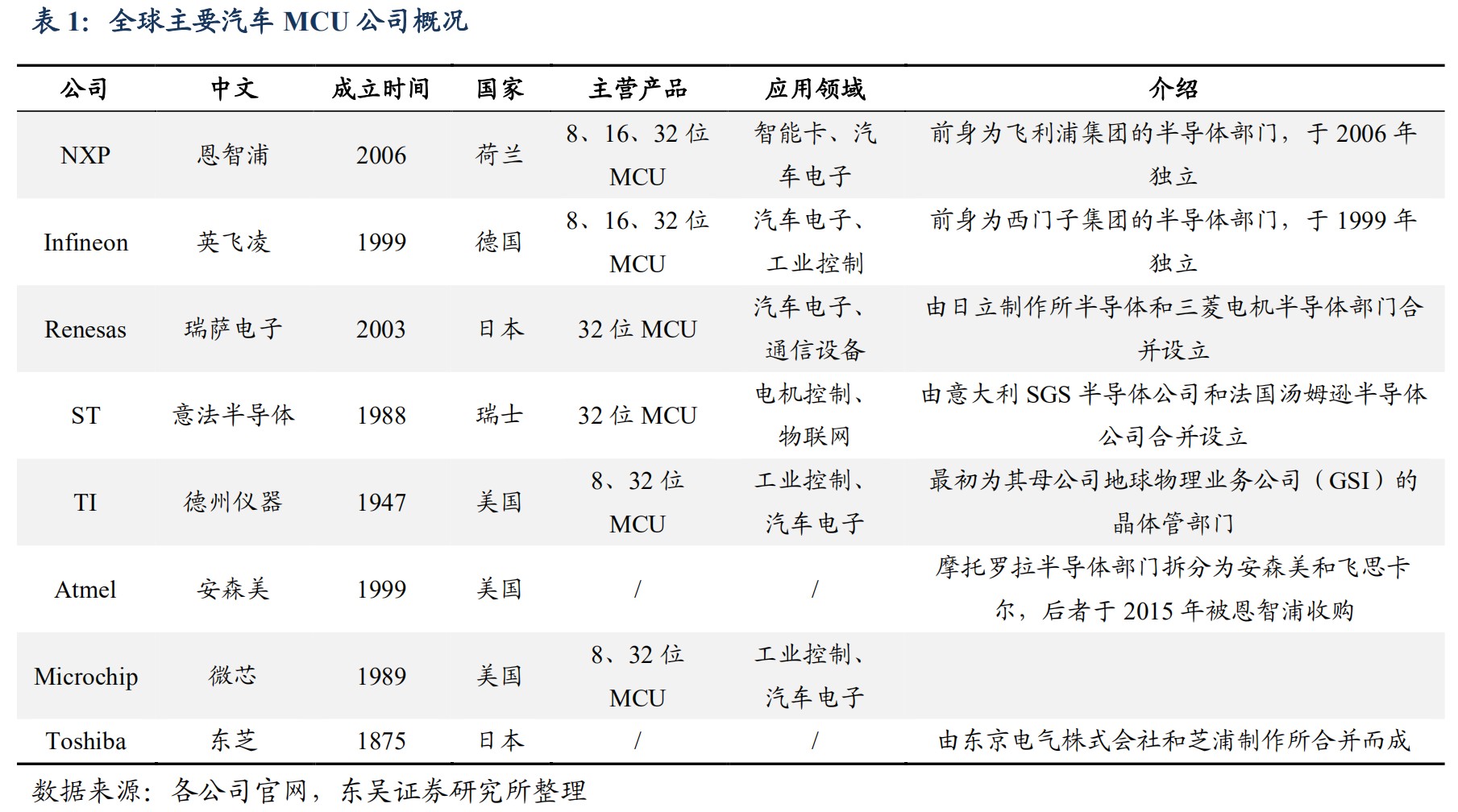

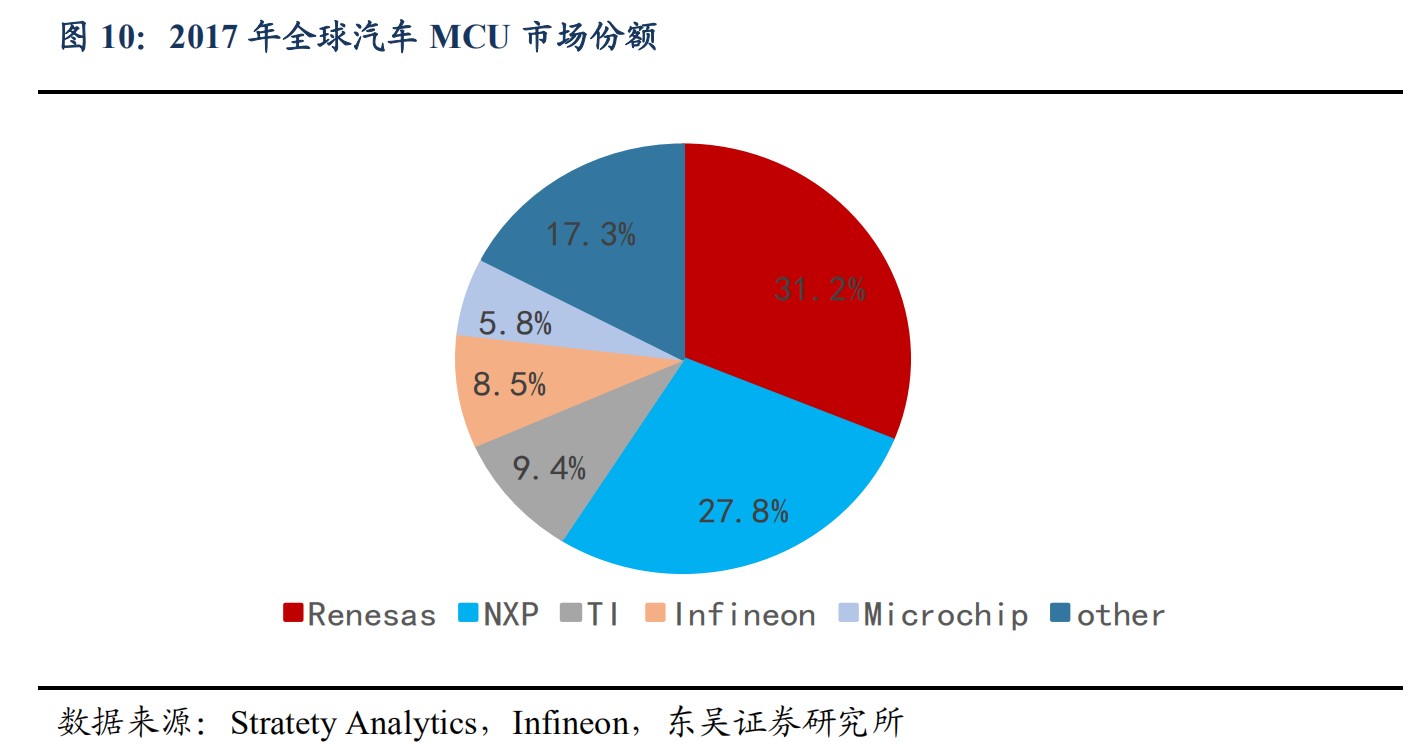

根据Marklines统计,一般美系多采用博世;日韩系除博世、大陆外,多采用日资背景的零部件企业如中山日信工业、日立、万都;德系多采用博世、大陆、ZF;国内自主品牌多采用博世、大陆。全球前八大MCU厂商占据我国汽车MCU93%的市场份额,国产化率不足5%。而国内企业技术相对较为薄弱,企业规模与前八大厂商差距较大,现阶段主要为工业控制、仪器仪表、消费电子、物联网等通用领域供货。全球前八大厂商分别为恩智浦、英飞凌、瑞萨电子、德州仪器、安森美、微芯、东芝。

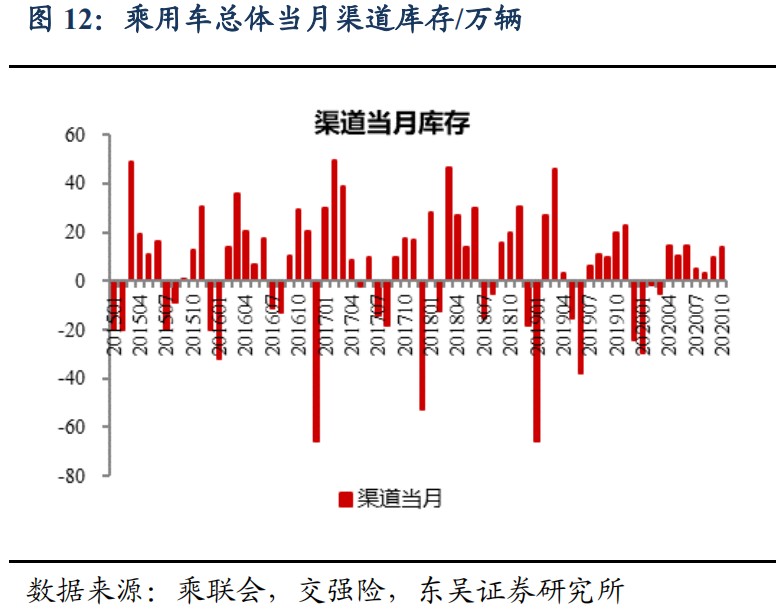

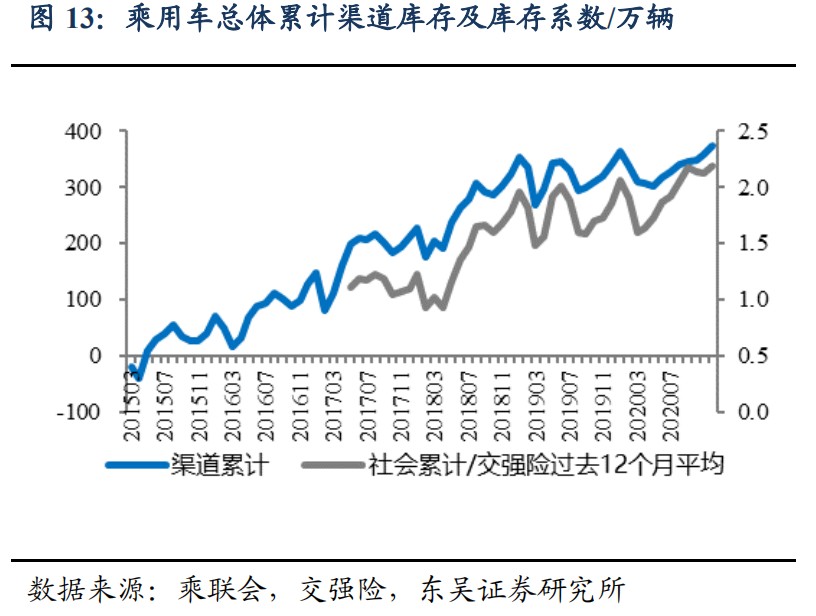

渠道库存短期对冲产能不足影响。

受上游车用芯片供给紧张,短期对下游车企的排产带来一些扰动,但行业总体渠道库存可以形成较好的对冲。根据我们自建渠道库存数据库体系(行业2015年初开始),乘用车行业渠道库存累计373万辆,库存系数2.2个月。上汽大众、上汽自主、吉利汽车、一汽大众、广汽自主、上汽通用累计库存较多。长城汽车(02333)、长安汽车、比亚迪(01211),日系车企(丰田/本田/日产),长安福特,豪华车(奔驰+宝马)累计库存较少。

投资建议:

车用芯片供给紧张短期对汽车产业链排产和采购成本造成扰动,对终端汽车销量影响有限(现有库存有较好缓冲),对终端汽车折扣率预计会有所回收。长期而言,此次事件进一步突显了MCU甚至整个汽车产业链自主的重要性。不畏浮云遮望眼,我们长期看好“景气复苏+商业模式+自主崛起”三大因素共振带来汽车板块的长期投资机会。整车(长城/长安/吉利(00175)/比亚迪/广汽(02238)/上汽),零部件(华阳集团+中国汽研+德赛西威+拓普集团+万里扬等)。

风险提示:海外公共卫生事件控制不达预期,价格战影响大于预期。

事件要点:12月4日,根据愉观车市,大众汽车在华两大合资企业上汽大众及一汽大众因芯片供应不足而暂时停止旗下新车生产。如果情况属实,我们认为:

1.供需错配是车用芯片供给紧张的主因

公共卫生事件后各行业逐渐步入复苏轨道,供需错配下汽车芯片产能紧缺。在经历了2018-2019年车市下滑后,公共卫生事件带来了2020H1车市进一步下滑。随着公共卫生事件影响逐步消退,全球需求逐步进入复苏轨道,尤其是国内市场。根据中汽协统计的销量数据,自2020年5月乘用车销量增速转正以来,已连续6个月为正。除汽车需求回暖外,受公共卫生事件影响,居家生活办公,在线教育推动手机,家电,电脑等产品需求增长,对应MCU、存储、功率IC等半导体需求增长。近年来全球晶圆代工厂产能增长缓慢+海外罢工影响,导致产能严重紧缺,叠加手机、家电、电脑、汽车等部分产能互通下,导致汽车端芯片供给受限。

2.MCU是功能实现的大脑,单车价值量约78美元

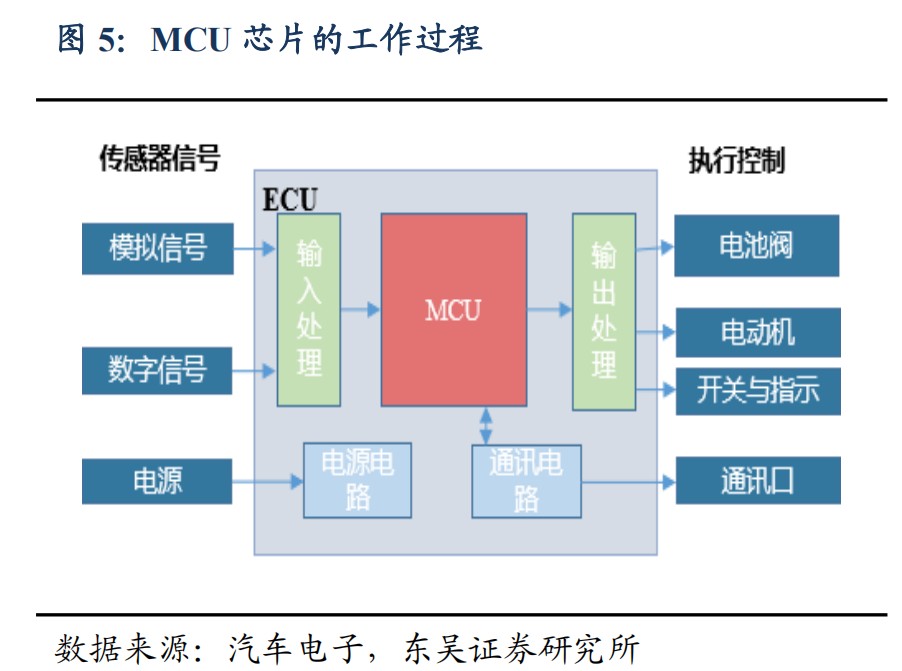

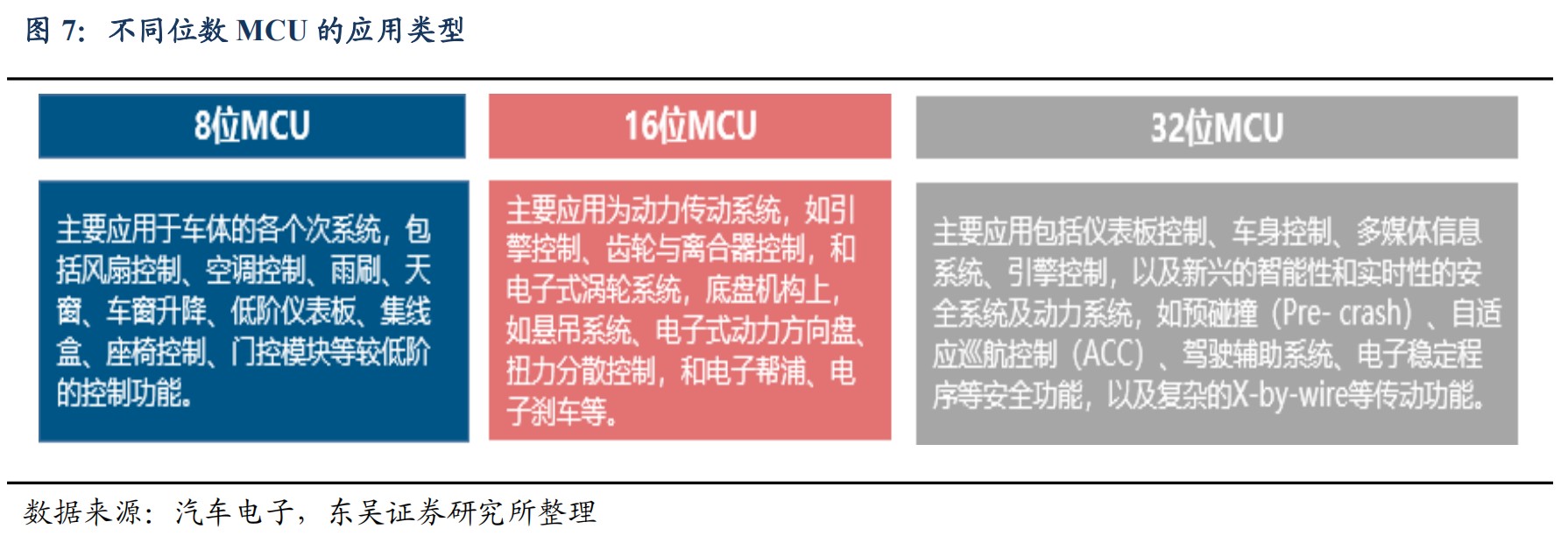

MCU是ECU的大脑,在汽车上应用数量多且分散广。一般汽车中有约60个ECU(电子控制单元),每个ECU管理不同的功能,而MCU芯片嵌入在ECU中作为运算大脑。MCU的工作过程:传感器输入信号,输入处理器对信号进行模数转换、放大等处理后,传递给MCU进行运算处理,然后输出处理器对信号进行功率放大、数模转换等,使其驱动如电池阀、电动机、开关等被控元件工作。MCU主要有8位、16位、32位,位数越多越复杂,处理能力越强,可实现的功能越多。参照NXP市场数据,MCU单价:8位一般为1美元以下,16位为1-3美元,32位为3美元以上。

2018年汽车单车MCU价值量约为78美元。

参考StratetyAnalytics数据分析,现阶段不论是在燃油车还是纯电动车中,单车MCU价值量大体相当。2018年传统燃油车、纯电动车单车半导体价值量分别为338美元、704美元,MCU价值量占比分别为23%、11%,即MCU单车价值量分别为78美元、77美元。主要原因在于现阶段电动车发展刚起步,多为经济型车,仅新增如电源管理系统等MCU,但是也减少了如发动机管理系统等MCU。随着电动化、智能化、网联化进程加快,无论是电控系统还是信息娱乐系统、网络系统等也需要更多的MCU,MCU单车价值量将持续快速提升。

随着汽车行业景气度进一步回升+西方国家圣诞节假期来临,我们预计未来1-3个月总体供需处于较为紧张状态,带来汽车电子产品不同幅度采购价格上涨。

全球前八大MCU厂商占据我国汽车MCU93%的市场份额。

我们重点参考IHS数据分析,目前中国MCU市场,前八大厂商的市场占有率达到93%,国产化率不足5%。而国内企业技术相对较为薄弱,企业规模与前八大厂商差距较大,现阶段主要为工业控制、仪器仪表、消费电子、物联网等通用领域供货。全球前八大厂商分别为恩智浦、英飞凌、瑞萨电子、德州仪器、安森美、微芯、东芝。

博世、大陆在ESP和ECU等模块全球市占率极高。

根据Marklines统计,一般美系多采用博世;日韩系除博世、大陆外,多采用日资背景的零部件企业如中山日信工业、日立、万都;德系多采用博世、大陆、ZF;国内自主品牌多采用博世、大陆。

3.渠道库存短期可以较好对冲产能不足

受上游车用芯片供给紧张,短期对下游车企的排产带来一些扰动,但行业总体渠道库存可以形成较好的对冲。根据我们自建渠道库存数据库体系(行业2015年初开始),乘用车行业渠道库存累计373万辆,库存系数2.2个月。企业库存层面根据我们测算,分为两类:1)累计库存较多:上汽大众、上汽自主、吉利汽车、一汽大众、广汽自主、上汽通用。2)累计库存较少:长城汽车、长安汽车、比亚迪,日系车企(丰田/本田/日产),长安福特,豪华车(奔驰+宝马)。

4.投资建议

车用芯片供给紧张短期对汽车产业链排产和采购成本造成扰动,对终端汽车销量影响有限(现有库存有较好缓冲),对终端汽车折扣率预计会有所回收。长期而言,此次事件进一步突显了MCU甚至整个汽车产业链自主的重要性。不畏浮云遮望眼,我们长期看好“景气复苏+商业模式+自主崛起”三大因素共振带来汽车板块的长期投资机会。整车(长城/长安/吉利/比亚迪/广汽/上汽),零部件(华阳集团+中国汽研+德赛西威+拓普集团+万里扬等)。

5.风险提示

海外公共卫生事件控制不达预期,价格战影响大于预期。

(编辑:王岳川)

扫码下载智通APP

扫码下载智通APP