受益于猎奇和博彩心理 凭借盲盒机制大火的泡泡玛特(09992) 投资价值几何?

本文来自 微信公众号“异观财经”,作者:炫夜白雪。

2020年即将过去,在这个“艰难”的年份,回顾这一年,你是否感受到身边对股市充满热情的人增多了?

前段时间,专注港美股的两大互联网券商富途和老虎证券,先后发布了最新一季的财报。2020年Q3,富途注册用户数达到1040万,开户客户数达117.3万,季度内净增22万;老虎证券开户客户数97.6万,季度净增14.2万,入金客户数21.5万,季度新增4.7万。综合来看,截至到2020年9月底,就有超200万的年轻在两家头部互联网券商平台上炒股。

近期,泡泡玛特(09992)认购非常火爆。根据媒体报道,泡泡玛特在12月2日下午5时,提前两天结束国际配售。据外媒报道,泡泡玛特将香港IPO的发行定价为38.50港元,取发行价区间31.50—38.50港元/股的上限。

不得不说,泡泡玛特成为2020年年末最受资本关注的一个IPO项目。

有时候,一个圈子的热情氛围,很可能让圈子里的人“脑子一热”做出非理性判断,做出冲动消费的举动。那么,泡泡玛特股票到底值不值得投资?投资需要注意哪些风险?接下来,异观财经将从公司的基本面以及可能面临的风险因素等进行分析,希望有助于读者们在投资前,做一个冷静的思考。

受益于盲盒机制 泡泡玛特营收和净利双增

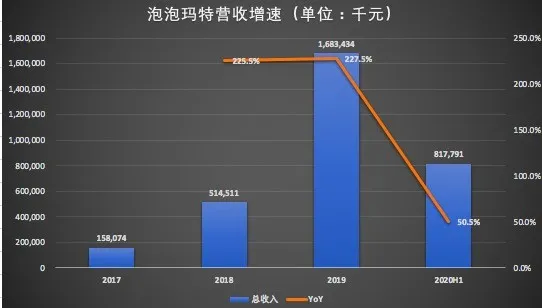

2017年至2020年上半年,泡泡玛特的总收益和净利润方面均保持了不错的增长。

根据招股书披露,2018年,泡泡玛特总收益5.15亿元,较2017年的1.58亿元,增长225.4%;2019年总收益达到16.83亿元,较2018年增长227.2%,泡泡玛特的年复合增长率为226.3%。

截至2020年6月30日六个月,泡泡玛特总收益8.18亿元,较2019年同期的5.43亿,增长50.5%。

(数据来源:泡泡玛特招股书)

从上图可以看出,2020年上半年,泡泡玛特营收增速明显放缓,这主要是因为2020年突发公共卫生事件,人们被迫居家,商场等公共场合关闭、限流等,影响了人们外出社交娱乐、购物消费的频次,这直接会对泡泡玛特下线渠道造成直接影响。

营收增长也带动了净利润的增加。招股书披露,2017年至2019年,泡泡玛特的净利润分别为160万元、9950万元和4.51亿元。2019年全年净利润较2017年全年,翻了288倍。即使公共卫生事件严重的上半年,泡泡玛特也实现了1.41亿元的净利润。

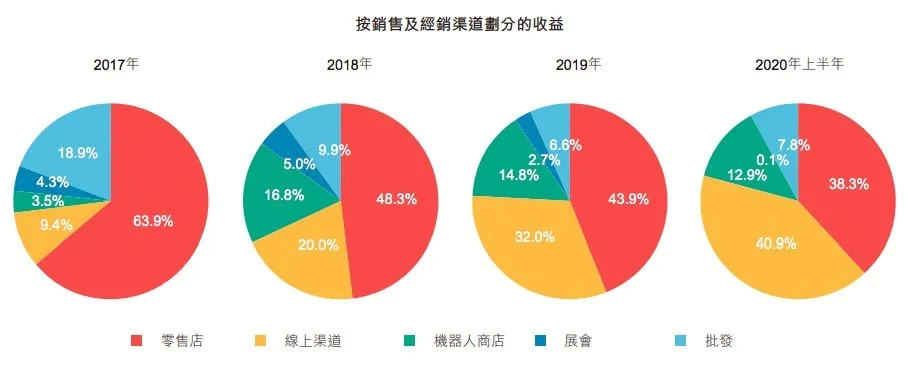

公共卫生事件期间能保持净利润的增长,主要是因为其线上渠道的拓展,部分消除了公共卫生事件对线下渠道的业绩冲击。根据招股书披露,泡泡玛特线上收益贡献的营收占比从2017年度 9.4%,增长至2020年上半年的40.8%。

按销售及经销渠道划分,泡泡玛特的收益主要来自零售店(包括来自短期快闪店的销售)、线上渠道、机器人商店、批发(经销商、批量采购)和展会。

(来源:泡泡玛特招股书)

从上图可以看出,零售店渠道一直是泡泡玛特主要的销售渠道,是收益的第一大渠道来源。泡泡玛特在持续扩大其零售店网络。招股书披露,截至2020年6月30日,共计136件零售店,较2019年年底的114件,新增22家零售店。

关于门店的布局,泡泡玛特管理层在上市路演中表示:玛特的门店全部为直营,不考虑加盟合作,核心区域仍将是一、二线城市及省会城市。

随着泡泡玛特线上渠道的拓展,零售店贡献的收益占比逐年下降,线上渠道贡献的收入占比则逐年上升,且线上渠道营收同比增速远超零售线上的营收增速。2018、2019年及2020年上半年,零售店营收季度同比增速为145.8%、198%和34.5%,低于线上渠道592.6%、42.1%和104.4%的增速。

粉丝和经销商,包括批量采购公司客户是泡泡玛特的主要客户群,南京金鹰泡泡玛特是其最大客户。

根据招股书的披露,2017、2018年、2019年以及截至2020年上半年,泡泡玛特五大客户(包括经销商及批量采购公司客户)的总收益分别占公司收益的约17.8%、8.2%、4.3%及4.7%,而泡泡玛特最大的客户南京金鹰泡泡玛特的总收益分别占据收益的约16.6%、6.9%、3.3%及3.0%。

机器人商店营收同比增速仅次于线上渠道和零售店。2020年上半年,机器人商店营收1.05亿元,较2019年上半年的8247万元,增长27.9%。截至2020年6月30日,共计1001间机器人商店,较2019年年底的825间,半年时间净增176间。

另据泡泡玛特管理层在路演中透露,海外拓展将成为其发展战略之一,10月已在首尔开设第一家直营门店,新加坡第一家门店则将在12月中旬开业,而在日本、韩国、台湾、加拿大等国家均设有自动售卖机器。

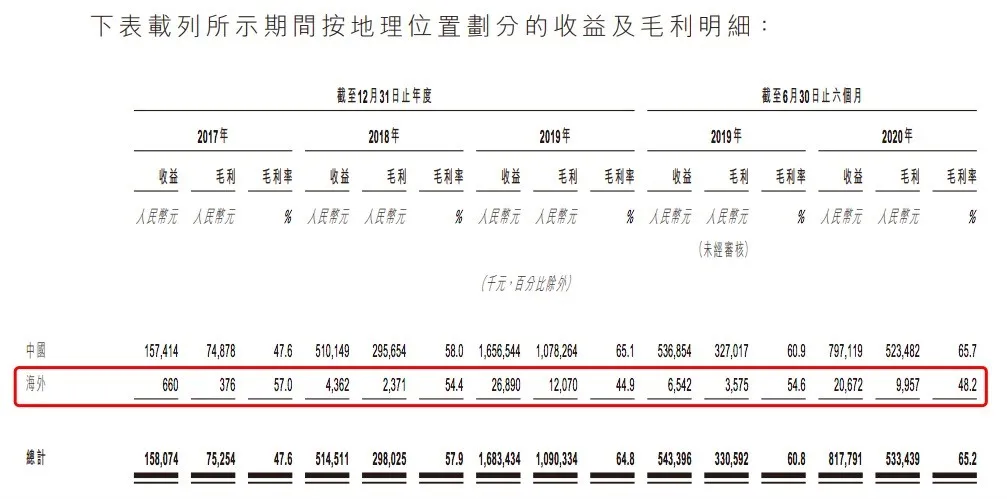

根据招股书披露,截至2020年6月30日,泡泡玛特有22名海外经销商,经销网络覆盖21个海外地区。泡泡玛特2017年、2018年、2019年以及截至2019年上半年和2020年上半年,海外地区毛利率分别为57%、54.4%、44.9%和54.6%、48.2%。

(来源:泡泡玛特招股书)

通常情况下,毛利率越高,说明其企业的盈利能力越强。从盈利角度来说,毛利率越高,企业的利润就越大,也说明企业具有较好的竞争力。从上图可以看出,泡泡玛特海外地区的毛利率呈现了下滑的趋势,说明泡泡玛特在海外盈利能力和竞争力均在削弱。

泡泡玛特能够取得如此快速的增长,主要是受益于猎奇心理和博彩心理作用下盲盒机制。

所谓盲盒,就是你购买的时候并不知道盒子里具体是哪款产品,只能拆开后才可以知道盒子里是什么。这种是利用人们对购买商品的不确定,以及寻求未知的快感,进而来满足人们猎奇的心理需求。

泡泡玛特基于IP开发多个系列的盲盒产品。各盲盒产品系列通过包含12种不同的设计,包括一款特殊设计的隐藏款。同一系列中所有设计的盲盒包装相同,因为用户购买泡泡玛特的盲盒的时候,并不知道会获得哪个系列具体设计产品,所以购买的时候充满了各种的不确定性,这就像博彩,明知道充满不确定性和风险,就是这种不确定性,以及有可能的带来的超预期结果,让人们欲罢不能。这就像80后群体,小时候为了集齐108款水浒英雄卡,而购买干脆面一样。

盲盒与博彩在本质上还是不同的。赌博有输赢,输了就会赔钱;彩票中奖的概率低,购买彩票,不中奖就是赔钱。而买盲盒则不同,只存在买到产品设计是否是你想要、是否是你喜欢的。拆开盲盒后可能出现的问题是:产品重复或者是自己不喜欢的设计款,这并不存在赔钱的情况。

招股书披露,2017年至2019年,泡泡玛特盲盒产品销售产生的收益分别为9140万元、3.586亿元和13.592亿元,分别占同期总收益的57.8%、69.9%和80.7%。

潮玩的核心是IP 投资者需考虑多项潜在风险

投资一家公司,需要看所投公司所在的行业赛道,以及该公司是否具有成长性。

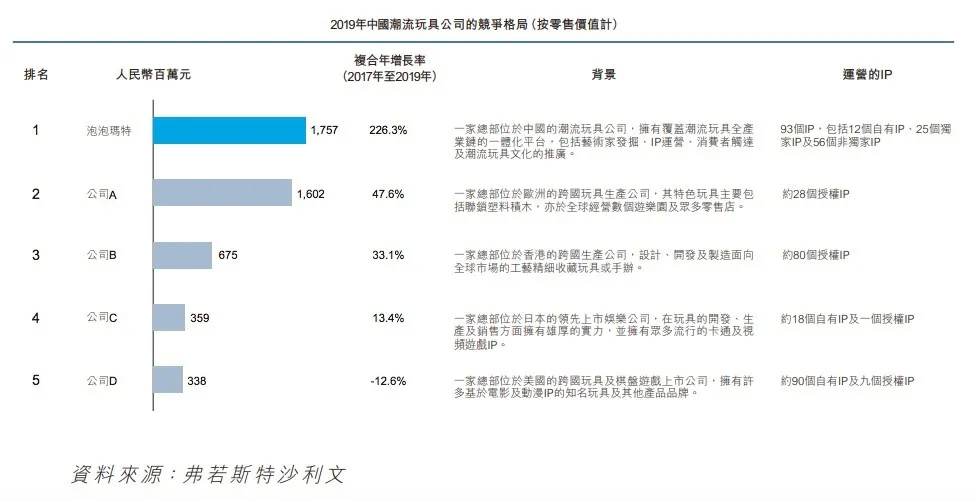

根据弗若斯特沙利文报告,中国潮流玩具零售的市场规模由2015年的63亿元增加至于2019年的207亿元,复合年增长率为34.6%,潮流玩具零售的市场规模预期于2024年达到763亿元。

中国的潮流玩具零售市场仍处于早期阶段,潮流玩具市场的高增长、高收益势必引来更多企业企业加入该赛道。

弗若斯特沙利文报告,2019年,中国潮玩零售市场有数百名参与者,而在日韩等亚洲国家,数量达上千家。这就意味着,潮玩零售市场或将迎来更多的参与者。在当前的参与者中,Top5所占的市场份额分别为8.5%、7.7%、3.3%、1.7%及1.6%。

尽管泡泡玛特当前位列第一,但无论是占据的市场份额,还是公司运营IP规模,泡泡玛特与其他竞争者,尚未真正拉开差距。

(来源:泡泡玛特招股书)

当前,奥飞娱乐、名创优品等均切入盲盒行业。

奥飞娱乐,依托国内动画原创IP切入盲盒行业。根据其官网介绍,奥飞娱乐自创立以来,历经三次转型升级,打造了以IP为核心,集动漫、玩具、婴童、授权、媒体、影视、游戏等一体的泛娱乐产业链系统,实现了从精品IP打造到全产业链变现的运作模式。

奥飞囊括了国内数量众多、覆盖全龄段、拥有广泛知名度的IP群:面向儿童及青少年领域的“喜羊羊与灰太狼、铠甲勇士、巴啦啦小魔仙、超级飞侠、爆裂飞车、火力少年王”等IP;面向全年龄段人群的“十万个冷笑话、端脑、雏蜂、镇魂街、贝肯熊”等IP。

奥飞娱乐自从2020年8月初,推出“阴阳师”系列盲盒,根据奥飞娱乐最新披露的投资者关系活动记录表表示,盲盒产品近期受到市场关注度比较高,销售反馈情况良好。公司将继续拓展西西弗书店、晨光生活馆等线下系统渠道,预计在12月份推出“阴阳师”盲盒的第二弹产品,并进一步推进、落实与其他头部IP的授权事项。

从奥飞娱乐近三年的年度财务报告显示,玩具销售是奥飞娱乐的重要收入来源,但其总营收占比却呈现下降趋势。2017年至2019年分别占53.58%、48.51%、46%,与婴童用品合计贡献年营收的70%左右。相比之下,影视类、游戏类、电视媒体以及其他业务的表现尚未见到飞跃式发展。

泡泡玛特的收入几乎全部来源于直接销售商品,而非从内容到商品未来是否推动衍生消费,需要时间观察。

凭借其渠道网络优势,携手知名IP走平价路线的名创优品今年登录纽交所。自2016年以来,名创优品与Hello Kitty、漫威、迪士尼等17个全球知名IP合作,进行产品多元化设计和创新。2019年11月,名创优品推出盲盒系列,平均定价仅为29.9元,平价盲盒已推出第一周销售超10万个。

据媒体报道,名创优品将推出新品牌“TOPTOY”。该品牌定位为亚洲潮玩集合店,聚焦10-40岁男女消费群体,产品覆盖盲盒、艺术潮玩、日漫手办、美漫手办、娃娃模型、拼装模型、积木等七大核心品类。

名创优品盲盒29.9元的平均售价,相比泡泡玛特59元一个的售价,价格低了近一倍。这对于IP认知度低、粘性相对较差的潮玩消费者群体,是否会对泡泡玛特的客户群造成分流,需要市场进一步的验证。

IP是潮玩的核心。IP的数量和消费者对IP认可度、忠诚度以及盲盒玩法是否可以持续满足消费者满意度,都将直接影响泡泡玛特的收益。

根据招股书披露,截至2020年6月30日,泡泡玛特共运营93个IP,包括12个自有IP、25个独家IP,56个非独家IP。其中,“Molly”是泡泡玛特最成功的一个IP.2019年,基于Molly形象自主开发的潮流玩具产品产生的收入就达到4.56亿元,贡献了27.1%的收益。

“Molly”堪称是泡泡玛特的“爆款”。然而,2020年上半年,泡泡玛特基于“Molly”相关产品的收益却呈现了下降趋势。招股书披露,2020年上半年,“Molly”相关产品的收益从去年上半年的1.75亿 元,降低至1.12亿元。这在某种程度上可以说明,“Molly”相关产品在消费者中的认可度和忠诚度有降低的风险。

泡泡玛特需要不断加快IP推新。泡泡玛特上半年推出16个新IP,预计下半年推出14个或以上IP。

想要不断满足消费者的猎奇心理需求,就需要产品不断快速迭代。自有IP的从设计到推出的流程周期相对较长,因此泡泡玛特需要不断扩大第三方授权IP的比例。

扩大第三方授权IP比列,意味着自有IP贡献的总收益占比会持续下滑,而第三方独家IP、非独家IP的贡献的收益占比则会呈现上涨的趋势。

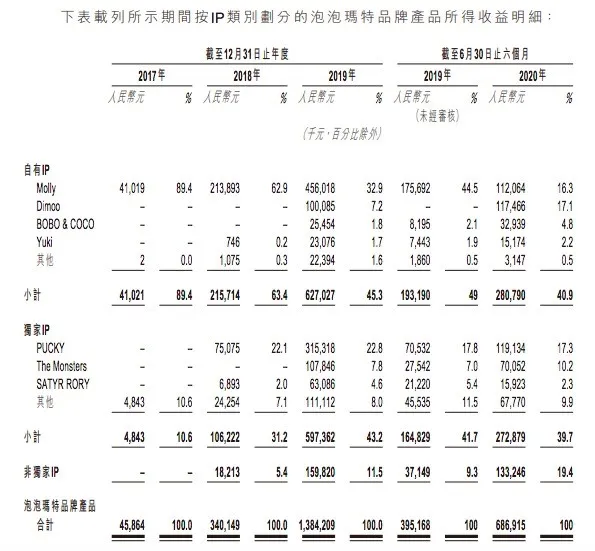

招股书披露,自有IP总收益占比从2017年的89.4%,下降至2020年上半年的40.9%。具体来看,2017年、2018年及2019年,以及截至2019年及2020年6月30日止六个月,泡泡玛特基于自有IP的泡泡玛特品牌产品所得收益分别为4100万元、2.157亿元、6.27亿 元、1.932亿元及2.808亿元,分别占泡泡玛特品牌所得总收益的89.4%、64.4%、45.3%、48.9%及40.9%。

泡泡玛特独家IP的产品贡献的总收益占比从2017年的10.5%,上升至39.7%。具体来看,2017年、2018及2019年以及截至2019年及2020年6月30日止六个月,泡泡玛特基于独家IP的泡泡玛特品牌产品所得收益分别为480万元、1.062亿元、5.974亿元、1.648亿元及2.729亿元,分别占所得总收益的10.5%、31.2%、43.2%、41.7%及39.7%。非独家IP的产后所得总收益占比从2018年的5.4%,上升至2020年上半年的19.4%。

(来源:泡泡玛特招股书)

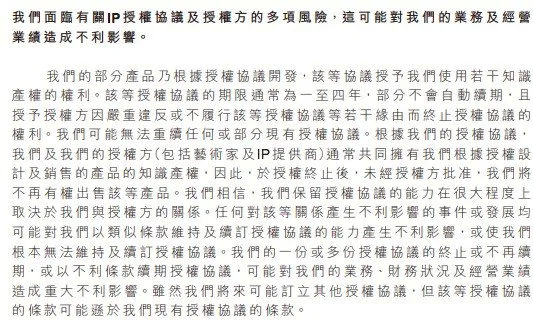

在IP授权模式下,涉及到第三方的不可控因素增多。泡泡玛特在招股书中披露,我们面临有关IP授权协议及授权方的多项风险,这可能会对我们的业务及经营业绩造成不利影响。

(来源:泡泡玛特招股书)

除了IP之外,看一家企业的成长性,还要看其目标消费者群体。

根据招股书披露,截至2020年6月30日,泡泡玛特共有360万名注册会员。根据公司注册会员的个人资料及弗若斯特沙利文报告,泡泡玛特的粉丝群主要包括15至35岁、拥有高消费力、热衷分享和展示的人群。

根据信息显示,泡泡玛特的客户群以女性为主。在15-35岁这个女性群体,其中存在一种情况,即消费者可能是为孩子购买盲盒、手办等产品。在笔者的朋友圈中,有多位80后女性朋友自身并非盲盒、手办的消费者,因盲盒属于新消费,所以会为其子女购买,每次消费200-300元不等,但购买频次不高。

如果是家长为子女购买,那么孩子多半是冲动消费,则粘性不高,如果盲盒系列中的多款产品,如果孩子仅喜欢个别款的产品,那么就会降低复购率;如果IP形象是孩子钟爱的,且设计的产品能够持续、长期吸引“孩子们”,不断提升孩子对IP的忠诚度,也可以提升产品复购率。

根据泡泡玛特的招股书信息,2019年,公司注册会员的整体复购率达58%,高于中国潮流玩具零售市场十大市场参与者平均的50.4%。而泡泡玛特管理层在路演时表示,今年上半年复购率已达到51%。

泡泡玛特想要保持现有市场领先优势,同样还需要不断扩大群体和规模。

为了扩大粉丝群并提升粉丝及提升现有粉丝的忠诚度,泡泡玛特在招股书中披露,计划加大营销的力度,提升品牌影响力,通过潮流玩具展、签名会、展览以及其他推广活动来吸引粉丝。也将优化其会员计划和流量管理计划,建立与粉丝的链接,增加与粉丝的互动。

接下来,泡泡玛特仍将以面向女性的产品开发为主,为了拓宽男性消费群体,泡泡玛特会在男性品类中加入火影忍者、高达等的跨界联名等。

随着潮玩市场的逐步爆发,未来或将有更多企业切入该赛道,IP运营需要一个长期的过程,第三方IP授权的成本将持续上涨,泡泡玛特想要看巩固当前的“护城河”,需要吸引更多有限的IP创作人才,持续不断推出原创IP能力,生产更多爆款产品的同时,扩展消费群体和持续提升用户粘性,这家成立10年的公司,上市之后将迎来新的发展,也将迎接更多挑战。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP