解密台积电(TSM.US)与它的宿敌:王不见王

本文源自 微信公众号“全球半导体观察”。

2013年,在台积电(TSM.US)先进制程的助力下,高通(QCOM.US)发布了跨时代的骁龙800系列芯片,一举在高端市场站稳脚跟,当年LG、索尼(SNE.US)、小米(01810)等一众高通的追随者产品大卖。

春风得意马蹄疾,高通拿下48.6%的市场份额,占据手机芯片的半壁江山,不仅在数量上与苹果(AAPL.US)可以一争高低,在高端市场也有与苹果一决雌雄的意味。

不过,到了下半年,原本被缩小的差距再次被拉大。

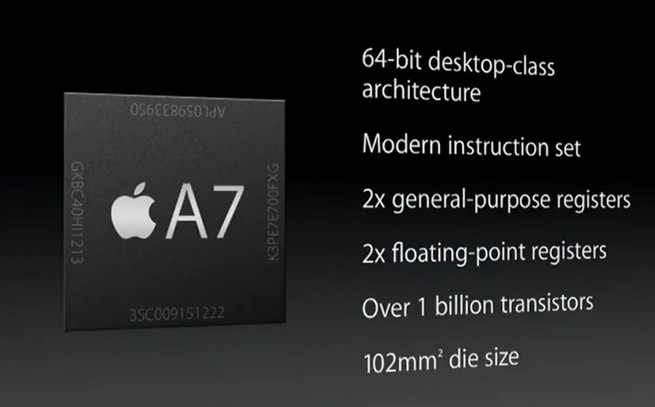

9月,苹果推出了A7芯片,这款芯片不仅在性能上大幅度领先于高通的骁龙801,还是全球首款采用64位Arm V8架构的双核CPU,开启了智能手机CPU的全新时代。

从A系列开始,苹果的芯片一路开挂,2010年推出自主处理器A4,2011年购买Arm完整架构的A5,2012年,直接购买指令集,自己开发构架的A6,到2013年性能彪悍的A7,A系列芯片一路势如破竹,尤其是是A7的发布,给了冲击高端的高通巨大的压力。

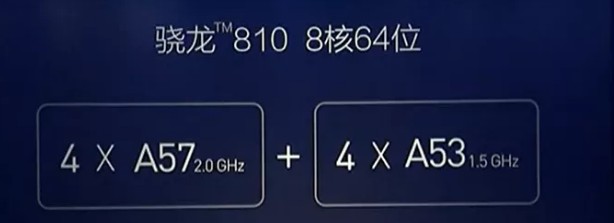

2014年,高通推出了自己的第一款64位架构处理器骁龙810。

本来被寄予厚望的810,不仅未帮助高通拿下更多的市场份额,反而成为了高通在手机芯片市场失利的重要节点,这款芯片的问世,直接导致全球手机芯片市场格局大变,间接促成了海思与联发科的崛起,也让台积电损失一笔大订单。

“火龙”问世

有时候心急不仅吃不了热豆腐,还容易烫伤嘴。

由于高通过于冒进,为了追求性能而做4+4的大小核架构,在频率设定上太好高骛远,最终导致功耗与发热表现皆不尽人意,连带也让实际应用性能表现一般。

这些做法使得骁龙810一经发布,迎来的不是大火,反是“太烫”,被外界戏称为“火龙810”。

这次失利直接波及当时一票安卓阵营,第一次打破小米Note冲击高端的梦想,同时也成为LG、索尼、摩托罗拉在高端市场上的衰落重要原因之一。

索尼的手机在当年第四季度销量达到了1190万部之后,不仅再也没有跨越这个巅峰,反而是销量一路下滑成路人甲,LG也是同样的结局,高通自己的市场份额跌至32.3%。

在这场大溃败中,安卓阵营里唯一幸存的国际大厂只有三星。由于三星当年发布的Exynos 7420没有高通那般激进,同时采用了自家最先进的14nm FinFET工艺,这款芯片无论是CPU部分还是GPU部分,都超越“火龙810”。

所以骁龙810的失败,让三星当年的高端手机S6和S6 Edge全部放弃使用高通芯片,转而全部采用自家的14nm的Exynos 7420芯片,对于高通来说,丢失大客户的同时,还被客户的产品所碾压,内心的憋屈不言而喻。

不过,针对骁龙810过热的问题,高通始终坚信自己的设计没问题,问题在于台积电的20nm工艺,面对高通的甩锅,台积电自然极力否认,双方矛盾一触即发。

三星截胡

高通与台积电的矛盾激化,骁龙810只是一个导火索。

苹果转单台积电之前,高通无疑是台积电最大的客户,但是自从台积电拿下A8订单之后,高通的话语权就轻了许多,议价能力自然也不如之前,此时双方在下一代芯片代工的价格上又产生了严重的分歧。

由于台积电的20nm只是一个过渡工艺,所以远不如28nm那样具有性价比,并不是每个客户都如苹果一般财大气粗,尤其是高通经历了“火龙810”的溃败之后,营收大幅度下降,所以想要压低台积电在高端芯片的价格。

台积电方面,由于本身20nm产能没有28nm那般大,迎来了大客户苹果之后,台积电几乎将大半的产能都给了苹果,这也导致台积电20nm在短短5个月就达到满载状态,留给高通的产能自然不会太多。

在“火龙810”上吃了一场败仗的高通,急需扭转败局,找回丢失的市场份额,但是与台积电的谈判又陷入僵局。

此时,刚刚被台积电横刀夺爱的三星,看准这个千载难逢的机会,找到高通,希望可以寻求合作机会。

为了显示诚意,三星给出了高通无法抗拒的条件,无论从价格还是技术。

台积电不肯打折降价,三星直击要害,高端芯片代工的报价至少比台积电便宜三成。

技术上,由于自家14nm FinFET LPP工艺在Exynos 7420上的成绩有目共睹,以及过去代工苹果的成功经验,代工骁龙芯片毫无压力,并且不一定比台积电弱。

除了以上两点之外,三星还祭出了一招台积电无论如何都无法给出的条件。

如果高通下单,三星下一代旗舰手机,恢复使用高通的芯片。

如此巨大利益诱惑下,对于想尽快恢复往日雄风的高通,毫无招架之力,高通动心了。

台积电的窘境

高通的订单,三星想半路截胡,台积电自然不愿意拱手相让,大树不嫌肥多,高通毕竟是第二大客户,倘若流失,将会影响到盈利状况。

为了挽留高通,当年年底宣布斥资8500万美元,收购高通台湾分公司龙潭厂,方便更好的服务高通等大客户。

显然,8500万美元相比于三星的手机订单,显得“诚意”不太够。

高通最终将高端芯片转单三星,台积电损失一笔大订单。

更让台积电苦恼的是,三星不仅截胡了大客户,还在先进制程上超越了自己,张忠谋在法说会上坦承三星在16nm技术上的领先后,随之而来的是台积电股价大跌,投资评级遭降,一时间,台积电的局面很被动。

不过,需要注意的是,三星在先进制程的命名上玩了一个偷梁换柱的小把戏。

当初,台积电刚采用FinFET工艺时,原本打算按照与英特尔(INTC.US)一样的标准,命名为20nm FinFET,但是三星不按套路出牌,抢先命名为14nm,为了保证自己的舆论优势,台积电也改称为16nm。

事实上,三星与台积电都可称为20nm。

反击!

在三星与台积电打得不可开交之时,英特尔半路杀出,更为先进的14nm已经量产,给了台积电和三星当头一棒。

生死关头,总得拿出破釜沉舟的勇气才能翻身。

当年年底,台积电提出“夜鹰计划”,由大夜班和小夜班24小时轮班,加速10nm制程研发,提升先进制程的研发效率,力争在2016年进入量产,届时将超过英特尔这个强敌,追上其半导体霸主地位。

夜鹰计划不仅仅是一次对英特尔的追赶,更像是一场台积电的一次绝地反击,当时针对台积电的“夜鹰计划”流传最广的一句话是:“十万青年十万肝,一人一肝救台湾”。

夜鹰计划毕竟是长远利益考虑,而迫在眉睫的客户流失总得尽快解决。此时长期蛰伏在台积电五大客户名单开外的海思,成了台积电不错的选择。

台积电+海思

海思的芯片,是依托于华为的终端业务成长的。

回顾华为手机和海思的成长史,不难发现,从2009年到2013年这四年间,华为终端业务始终不见起色,海思的K3系列芯片接二连三的受挫,产品投入市场无人问津,成为台积电的大客户更是遥不可及的梦。

2012年,执掌华为手机业务的余承东,甚至一度被认为面临“下课”,关键时刻,任正非顶住压力,颁给余承东了一个“从零起飞”奖,鞭策他继续努力。

2013年,高通骁龙800与小米的组合大获成功,深深刺激了华为。反观海思芯片却还深陷K3失败的泥潭之中,心急如焚的余承东,为了狙击小米,宣布荣耀品牌独立,荣耀的任务也很清晰,全面复制小米。

自此华为终端的定位明晰,华为品牌走高端,荣耀走中低端,销量开始实现增长。

不过华为真正的转折点还是2014年,这一年高通翻车,华为手机趁势崛起,同时海思和台积电建立起了更为紧密的合作关系。

过往只要台积电转进最先进的制程技术,第一家开案的业者都是高通或者联发科。而2014年台积电推出第一代16 nm FinFET制程技术后,第一个开案采用的却是海思。

海思不仅仅导入台积电最先进的16 nm制程,还一并采用了非常昂贵的CoWoS封装技术,和FPGA大厂赛灵思并列台积电CoWoS技术解决方案的唯二采用者。

其中的缘由不难理解,高通翻车之后转单三星,使得台积电需要一个补位客户,而华为此时愿意充当这个角色,双方一拍而合,合作水到渠成。

事实上,在手机业务最为黯淡的几年里,华为依然没有放弃与台积电的合作。甚至为了拉近与台积电的关系,在台湾成立讯崴科技,名义上是海思产品在台湾的代理商,但主要还是从事IC设计的相关研发。

有了台积电的加持,华为当年发布多款手机,搭载着全新的麒麟芯片。5月,搭载麒麟910T的P7发布;9月,搭载麒麟925的mate 7问世。高通芯片发热,让麒麟芯片成了消费者最佳选择,华为手机也顺利从小米手中抢下更多市场。

自此,海思+台积电这对组合开始逐渐频繁的出现在了众人面前,苹果、海思、联发科、高通这四强悉数上场,产业格局初定。

海思芯片的成功,似乎也让台积电看到了华为与大陆市场的巨大需求,2015年决定在南京建厂。当然,背后的深意也有可能是为了更贴近中芯国际,这就说来话更长,暂不展开。

台积电日新月异的十年

经历了高通骁龙810的风波之后的台积电,接下来时间里,业绩蒸蒸日上。

2015年市占率达到55%,2016年,夜鹰计划完美落地,10nm成功量产,毛利率和营业利润率同时创新高;2017年,进入7nm时代,开始甩开除三星以外的所有对手;2018年,全球半导体市场下行,台积电依然超预期完成目标;2019年,大客户高通在骁龙810之后重新回归;2020年,5nm量产,波诡云谲的国际形势中,台积电成为各方的关注焦点。

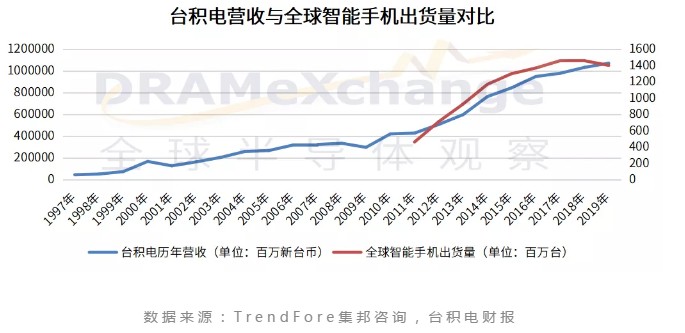

在过去的十年里,全球智能手机的出货量翻了3倍,台积电的营收翻了2.5倍,两者之间的增长曲线几乎重合。换句话说,台积电作为半导体产业的地基,是智能手机平地拔高楼的原始要素。

台积电与三星也是一时瑜亮,在这十年里打的难解难分,双方也在斗争中共同成长。但是台积电棋高一着的是,总能在充满变数的市场中,不断革新技术,牢牢抓住核心,拿下大客户。

四大天王

在华为被禁之前,苹果、海思、联发科与高通无疑是支撑起台积电业务的“四大天王”。

自苹果2014年转单台积电,除了A9芯片是台积电与三星共同代工外,苹果其余的所有核心芯片都是交由台积电代工,甚至最新的电脑芯片也是与台积电一起研发完成。

从苹果的营收结构来看,2010年乔布斯卸任之时营收还只有652亿美元,到如今,库克掌管苹果已达十年,去年的营收已经达到2600亿美元,这背后固然有库克的运筹帷幄精明布局,当然也离不开台积电的大力支持。

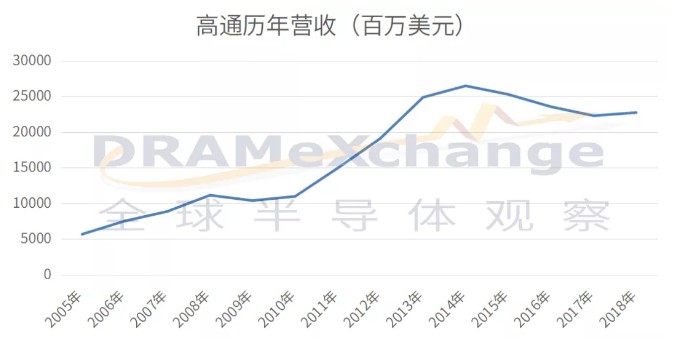

高通之于台积电,本是与苹果平起平坐的,但2014年成为高通的一个重要分水岭。

这一年之后,高通开始在台积电与三星之间左右摇摆,以至于有好几款芯片表现不如预期,导致其市占率萎缩,同时作为直接竞争对手的海思和联发科趁势崛起,使得高通在台积电面前竞争力打了折扣。

如今再看高通10年来的财报,从2010年开始高通的营收开始暴增,2014年开始进入了鼎盛时期,随后增长开始趋缓,甚至衰减,个中缘由,已无须赘述。

与高通不同的是,联发科与海思始终都与台积电站在一起,同为台企的联发科,即使在低谷期那几年,依然选择台积电代工,鲜少选用三星代工。而海思,作为后来者,同样自始至终都只与台积电展开合作,从未寻求过三星代工自家芯片。

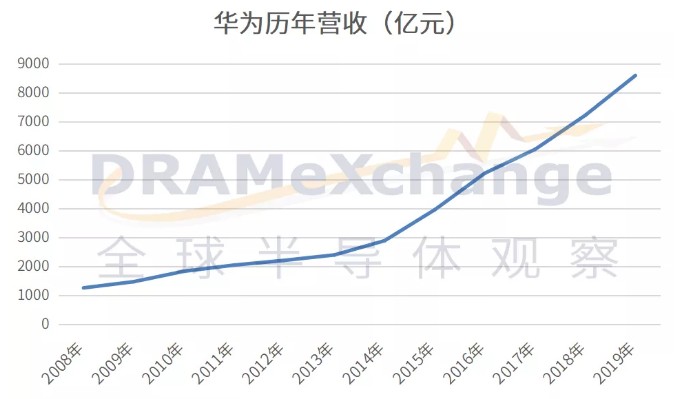

虽然暂时没有海思的营收数据,但是从华为的10年增长不难看出,拐点出现在2014年。

这一年华为手机强势崛起,同时带动了芯片产业的发展,海思也一步步从台积电的前十大客户变成第二大客户,甚至在去年的某段时间超越苹果,荣升为台积电最大的客户。

小结

纵观过去十年,全球科技产业发生了翻天覆地的变化。

2010年前后,雄霸全球的诺基亚显现疲态,短短几年便轰然倒地,全球手机市场彻底告别功能机时代,而苹果、华为、小米等新势力的崛起,带领手机市场迈向一个全新的时代。

2014年,高通的“火龙810”成为最大的黑天鹅,智能手机与半导体领域迎来了一次洗牌。在手机领域华为崛起,LG、索尼等国外巨头式微;半导体领域,高通份额下跌,海思与联发科趁势崛起,台积电与三星的势力范围再次发生了大的变化,此后几年时间,双方基本盘稳定。

在这些变局之后,每一个突围而出的企业都有自己的特征。

台积电的不断突破,三星的穷追不舍,苹果的开拓创新,高通的精明布局,海思的卧薪尝胆,还有联发科的大起大落。时代赋予了产业以机会,而这些企业牢牢抓住了机会,在这场盛宴中,没有一个企业是庸庸之辈,每个企业都在拼命求生存,努力求发展。

台积电有三星这个宿敌,虽然在代工市场上斗得异常激烈,但是从另一方面来说,这种合理的商业竞争也让厂商们一次次寻求更大的突破,一次次逼近人类科技的极限,最终受益的还是整个科技产业。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP