产品周期逻辑中游戏板块需要关注什么?

本文转自微信公号“招商传媒顾佳团队”

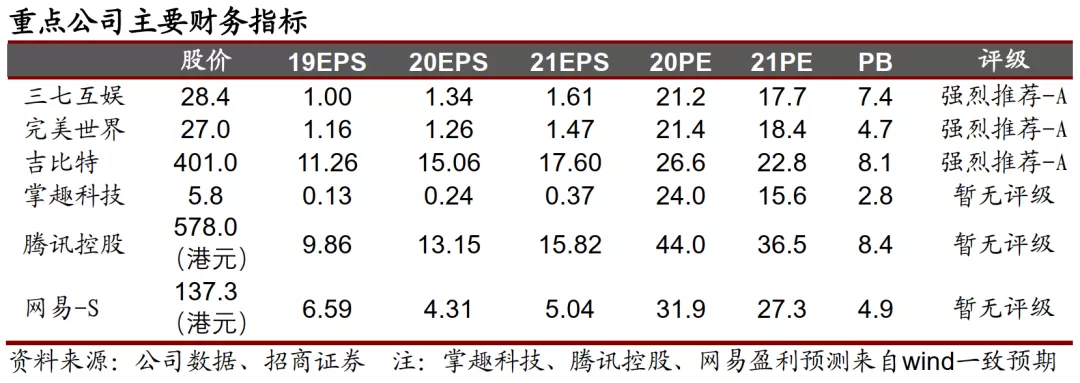

本篇报告从产品周期视角,回顾全球游戏龙头公司包括动视暴雪、腾讯控股、网易、三七互娱和完美世界等,在其拳头游戏正式上线前后以及财报公布前后,股价的变动情况,更细化地去理解投资者在对游戏公司投资过程中,所关注的要素以及投资时机和策略的选择。

摘要

复盘:产品视角下,回顾游戏龙头公司的估值轮动。我们认为游戏公司股价或者估值变动的核心,还是重磅产品推出带来的业绩增量预期,以及最后反应到财报当中的业绩兑现。不管是A股市场,港股市场亦或是美股市场,投资者都对重磅产品上线对游戏公司带来的预期变化以及基本面变化有较高的关注度,而这种关注度也相对会体现在公司的股价走势当中。所以我们复盘全球游戏龙头公司核心产品及市值变动。

核心:产品周期逻辑,主要经历产品立项—产品测试—产品预热—产品上线—用户验证—市场兑现—利润验证几个阶段,不同市场投资者对产品周期不同阶段关注度不同。海外投资者更加关注产品的市场兑现和利润验证,A股投资者相对更加密切跟踪产品立项以及前期多轮测试情况,并给予更强的市场和业绩预期。而且在不同时期,市场对产品周期阶段认知不同。

前瞻:板块底部布局性价比凸显,把握新一轮产品周期。游戏板块自三季度出现较大幅度的回调,一方面是9月莉莉丝、米哈游等非上市公司发布新品《万国觉醒》和《原神》表现十分突出,而A股公司原计划上线的部分产品上线时间有所延迟,市场担心当前游戏市场竞争格局变化。并且买量成本持续上行使得市场逐渐从过去关注游戏上线流水表现,到进一步关注游戏的投入产出效率。我们认为当前估值水平已较为充分的反应了此前的担心,目前新游产品周期已经逐渐展开,我们预计随着新品在21Q1陆续上线,表现相对符合预期的话,但由于Q1处于游戏主要推广期,业绩增速可能在Q1筑底,随着新品利润贡献逐步释放,最快在Q2部分公司增速有望逐步恢复。展望明年,目前游戏龙头公司向下空间已经较小,建议投资者把握布局机遇。

风险提示:新游产品上线时间和表现不及预期,行业竞争加剧,政策变动等。

一、复盘:产品视角下,回顾游戏龙头公司的估值轮动

我们认为游戏公司股价或者估值变动的核心在于重磅产品推出带来的业绩增量预期,以及后续反应到财报中的业绩兑现。不管是A股市场、港股市场亦或是美股市场,投资者对重磅产品的上线对游戏公司带来的预期以及基本面变化有较高的关注度,而这种关注度也相对会体现在公司的股价走势当中。所以本篇报告从产品视角,回顾全球游戏龙头公司包括动视暴雪、腾讯控股、网易、三七互娱和完美世界等,在其拳头游戏正式上线前后以及财报公布前后,股价的变动情况,更细化地去理解投资者在对游戏公司投资过程中,所关注的要素以及投资时机和策略的选择。

1.1 动视暴雪(ATVI.US):相对更关注官方性和确定性的产品表现

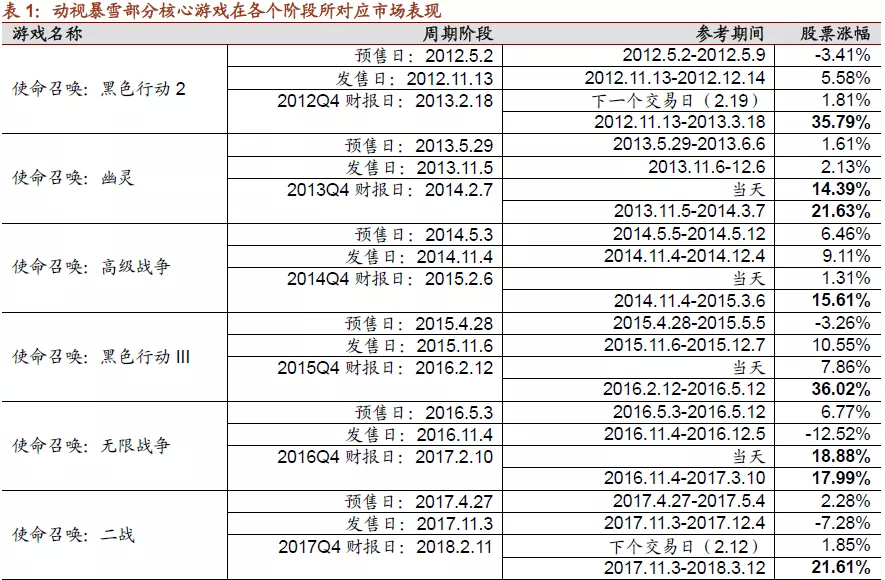

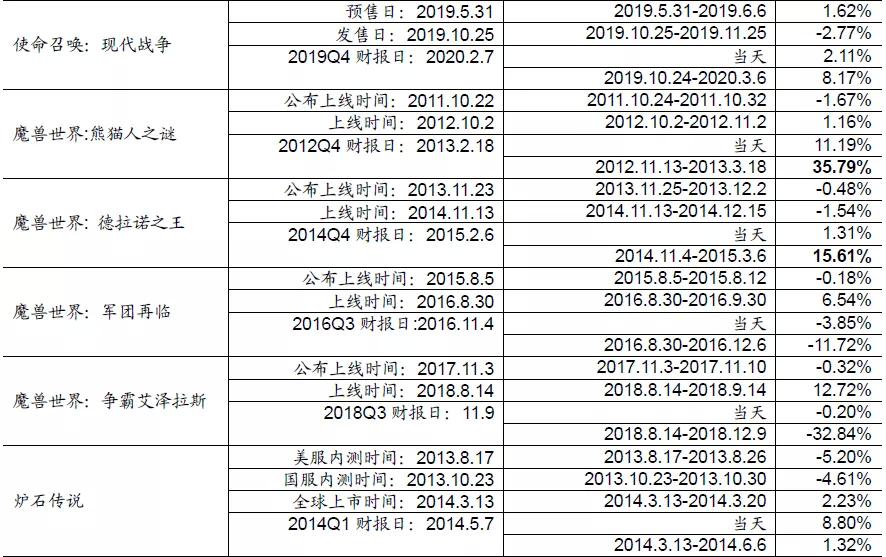

我们回顾动视暴雪近20年的市值走势,相对仔细地梳理公司游戏的上线节奏以及相对各个阶段的市值变化,整体来看,投资者尽管对产品预期保有一定程度热情,但在游戏测试、预售等前期阶段,公司市值并不随着游戏的发行产生较大波动,市场更关注的是游戏上线后所在季度的财报会议中,公司正式透露的游戏表现数据及后期的业绩兑现。

动视暴雪旗下公司包括动视发行、暴雪娱乐和KING手游等,各自都有较为知名游戏产品IP。早期的动视发行的产品偏向主机游戏,代表作有《使命召唤》《命运》《小龙斯派的大冒险》等系列游戏。始终屹立不倒的《使命召唤》,在历代的预售发行期间股价都有较好的表现,市场对于游戏表现的确定性非常关注,在游戏各系列发行后的季度财报当日,如果公布游戏有相对较好的业绩表现,股价会明显上涨。在2014年2月7日,《使命召唤:幽灵》发售后的当季财报日当天股价涨幅为14.39%;后期经典作《使命召唤:无限战争》发行后的2016年四季度财报日当天涨幅达18.88%。而暴雪娱乐旗下拥有超级IP核心游戏《魔兽世界》《炉石传说》《守望先锋》等。回顾股价走势,多次游戏发行后,市场情绪在股价表现方面都较为滞后,并都是在确定游戏表现后股价才有明显提升。如《炉石传说》全球发行后的2014年第一季度财报日当天,公司股价上升8.8%。除此之外,当游戏表现不及预期时,市场也会给出一定程度的调整。在2018年10月公司股价大幅下跌,主要是其10月结束的暴雪嘉年华发布内容使得众多游戏老玩家较为失望:《魔兽世界》新cg中规中矩,《炉石传说》等游戏更新无新意,瞩目大作《命运2》表现不佳,并且公司选择出让IP给第三方制作《新暗黑手游》,让暴雪娱乐多年主打的第一方产出能力受到质疑。经历此轮暴跌后,公司于2019年二季度逐渐回升,在5月3日2019年Q1财报发布日,公司收入超预期,次日股价上涨2.14%;2019年Q2财报中也公布《守望先锋》相关表现数据,Q2《守望先锋》联赛观看时长同比持续增长,收视率和平均每分钟收视率均同比增长两位数。公司股价在之后便保持持续上升趋势。

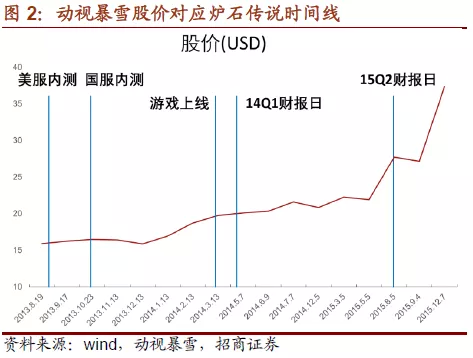

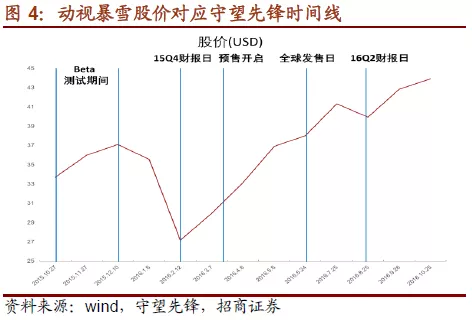

我们更为聚焦地去看几款头部产品在不同测试期、正式上线前后以及头部产品上线后的前两个财报季表现。

《炉石传说》于2014年3月13日正式发布,在此之前已有两次不同地区的内测,分别是2013年8月17日的美服内测,以及2013年10月23日的国服内测。在内测与正式上线期间,股价波动并不明显;随着测试开始进行,在市场对产品有更多认知并公认游戏评价良好的情况下,游戏正式上线后股价出现小幅度上涨,当天涨幅为1.21%。2014年5月7日为游戏发行后首个财报发布日,电话会议中公司首次公布《炉石传说》注册用户已超1000万,得到官方的确认后市场对产品业绩给予充分肯定,当日涨幅达到8.8%;在2015年第一季度财报日,公司宣布《炉石传说》的新平台和内容发布后玩家数量相比去年基本翻倍,股价在当日涨幅达到11.84%。

《守望先锋》在游戏全球上线之前于2015年10月27日至2015年12月10日进行Beta测试,在这期间市场反应比较热情,整体来看股价涨幅10.05%。在2016年2月12日15Q4财报日会议中,公司公布《守望先锋》Beta测试的超预期数据,申请人数共超800万名,Beta测试数据得到官方认证后市场情绪开始上涨,股价从财报公布日的下个交易日持续上涨。

1.2 腾讯控股(00700):拳头游戏稳定支撑,重磅新游带动弹性

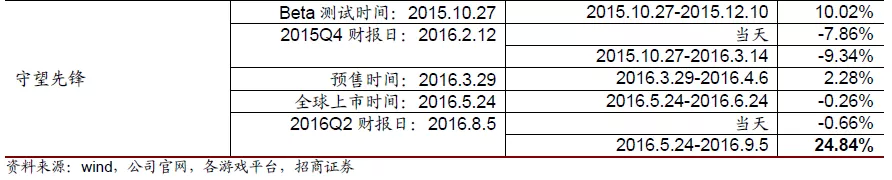

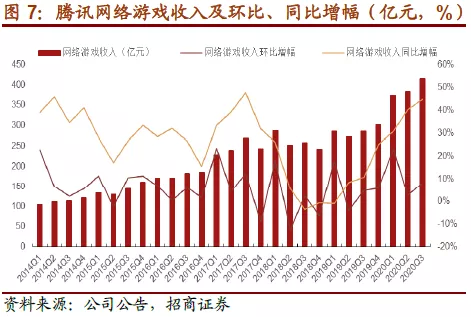

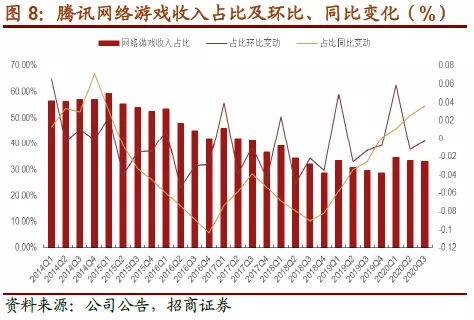

我们回顾腾讯发展历程,尽管腾讯目前业务体系已经非常庞大和多元,股价和市值的走势单从游戏的角度并不能完全解释和体现全部的变化。从腾讯发展历程来看,游戏业务也是最为浓重的一笔之一,对腾讯股价也起到了相对核心的支撑,目前腾讯网络游戏业务营收占比仍然在30%以上,所以我们将回顾腾讯重磅游戏产品的上线节奏,以及对相应阶段腾讯控股股价的趋势影响。

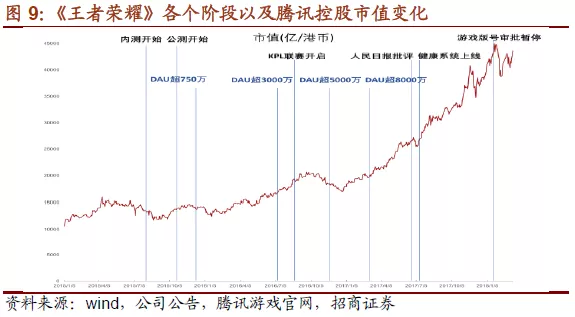

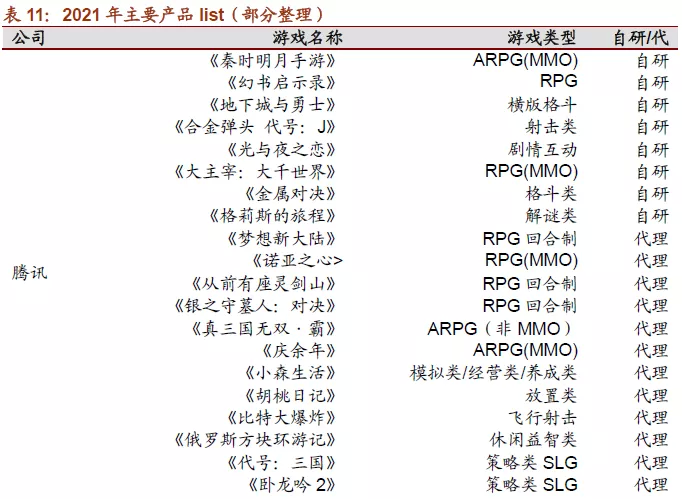

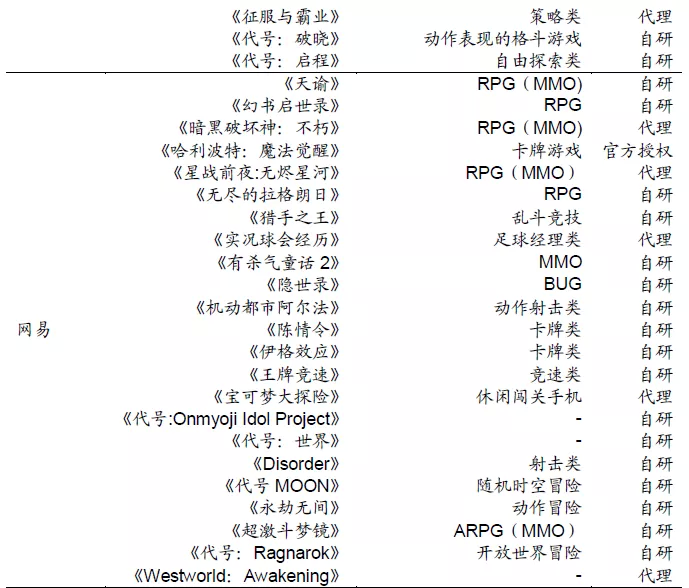

复盘腾讯自2005年港股上市以来股价所经历主要的快速增长期,以及比较明显的调整期,尽管并不全靠游戏业务主要推动,但其中游戏业务的支撑之力是可以确定的。腾讯自2003年进入游戏产业后,最初背靠QQ这一大型社交网络开发游戏平台,推出QQ系列端游,2008-2012年间陆续从国外引进多部端游重磅之作如《英雄联盟》、《DNF》等,成功奠定了游戏业务王者的地位。而2012年后逐步试水手游,我们从腾讯进入手游行业后近8年来股价变动复盘可以看出,爆款作品对腾讯股价的拉动作用是显而易见的。2013-2014年,移动端社交网络生态初现,而腾讯以轻中度手游为主,在棋牌、捕鱼类游戏市场站稳了脚跟,在该时期股价稳步上升。2015年底推出重磅自研爆款的手游《王者荣耀》则开启了称霸手游的局面,16年《王者荣耀》日活跃用户数量就已经超过4千万人。后续通过海外收购优质游戏研发商,国内自研产品表现强劲,代理的产品包括《龙之谷》《经典版天龙八部》等有着显著的创收,股价开始一路高歌猛进高。2018年游戏出版监管机构发生变更,版号审批暂停,游戏行业进入长达9个月的存量竞争时期。2018年12月网络游戏道德委员会成立,同时开始恢复对游戏的审核工作,监管层的重点关注放在青少年游戏沉迷等社会问题上。在18年,游戏政策方面趋于严格加之版号暂停发放使得如《和平精英》等新游无法在国内正式上线,在此期间腾讯股价受到重挫。后续随着版号开始重新发放,公司新游上线速度恢复,爆款频出,再加上长线运营游戏产品经久不衰,在2020年,手游业务更是连续三个季度同比增速超过60%,游戏业务方面优势进一步突出。2020年《王者荣耀》首十个月的平均日活跃账户数超过1亿,成为全球第一个日活跃用户日均“亿”量级的游戏产品。在IP方面,公司做到充分挖掘IP潜力,推出各衍生项目:与Burberry 将进行深度合作;即将推出首部授权影视剧《你是我的荣耀》、企鹅影视与《王者荣耀》首部3D英雄番剧以及《代号:启程》和《代号:破晓》两款王者IP新游等。2020年腾讯游戏年度发布会共展示了40多款产品,后续多元游戏储备丰富蓄势待发,多款游戏预约人数达百万级别,爆款可期。《使命召唤手游》已于10月20日开启终极测试,预计年底上线,当前官网预约人数已经超过5000万人。《地下城与勇士(DNF)》手游目前因游戏内防沉迷系统需要进行升级,预计将于明年上线。公司股价在近期也不断走高,也可以证明重磅新游产品对腾讯股价有着明显的支撑作用。

聚焦到腾讯近年来发布爆款游戏对其股价变动的反应,尤其是更为重点的自研产品,以游戏上线时间为划分,分别统计游戏上线前后一个月腾讯股价表现时,我们发现普遍来讲,游戏上线前一个月的涨幅要高于游戏上线后的涨幅。游戏整个周期经过了产品上线——用户验证——市场兑现——利润验证这四个阶段,市场表现相对激烈的阶段是游戏上线前的预热期间,在此时期,投资者普遍会关注到游戏产品前期多轮测试表现以及用户评价反馈,如果产品测试数据良好,并且用户反馈较为正面,股价就会持续上涨,并且在利润验证,尤其是后期财报中相对体现游戏的优秀表现后,股价会有进一步的提升。

以《王者荣耀》来看,游戏于2015年7月17日正式开始内测,在2015年10月28日开启不限号公测后股价当天涨幅近1个点,之后10月28日,IOS版本正式通过审核,上线APP Store的当天即登上游戏下载榜第一位。在2015年12月25日腾讯官方宣布《王者荣耀》日活跃用户达到750万。我们可以看到,在发行初期,游戏并未爆发,真正的爆发期是从2016年开始,随着版本不断更新,英雄及玩法的增加带来游戏的日活跃用户数量的突破,王者荣耀官方曾公布数据,在2016年5月日活跃玩家数量最高已达到3000万,随后9月的KPL王者荣耀职业联赛的正式启动代表了该游戏向电竞赛事迈出重要的一步,KPL明星赛、季后赛等比赛的展开也为游戏带来了更多流量,短短一年内日活跃用户数量从3000万到2017年的4月的5000万,可以看到,从2016年开始,游戏迎来了真正的爆发期。在2017年7月,点名批评游戏,指责游戏篡改历史人物及对未成年人的监管不到位。在公开批评后的第二天,游戏团队迅速做出改正,不仅改变了游戏内不符合历史的人物,同时还发布了健康系统,严格规定未成年游戏的游戏时间。《王者荣耀》并没有因为批评风波开始走下坡路,相反,股价在短暂的下滑后开始继续往上升。

1.3 网易(09999,NTES.US):头部产品对市值强支撑,后续弹性来自新品验证和爆款预期

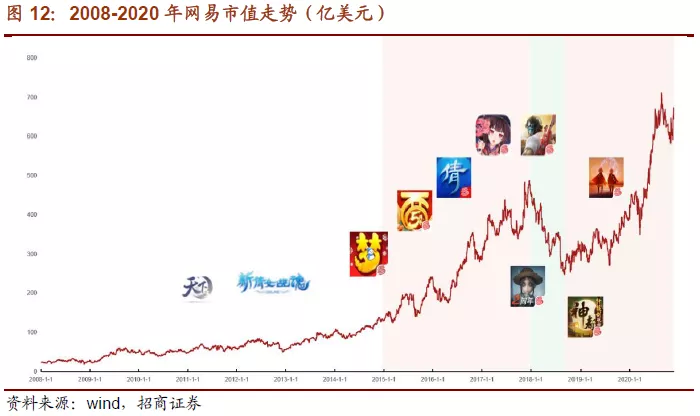

复盘2008-2020年网易的市值走势,在2008-2015年期间,网易市值呈现稳定上升趋势,主要得益于网易在游戏赛道上大力投入,《梦幻西游》等为代表的头部端游产品创造现象级表现。2008年网易开始代理暴雪游戏,暴雪将旗下的《星际争霸 II》、《魔兽争霸 III:混乱之治》等独家授权给网易。游戏已经成为公司收入增长引擎。2015-2017 年间,公司市值呈现震荡快速上升的趋势,三年时间内市值增长近三倍,主要得益于手游市场的爆发,公司在此期间推出的《梦幻西游》《大话西游》《阴阳师》《荒野行动》等爆款游戏,受到广大玩家喜爱,为公司带来巨大收益。

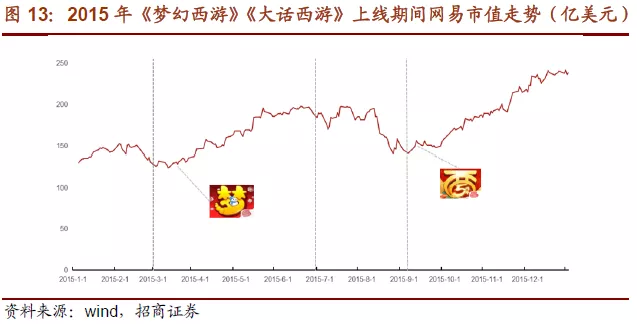

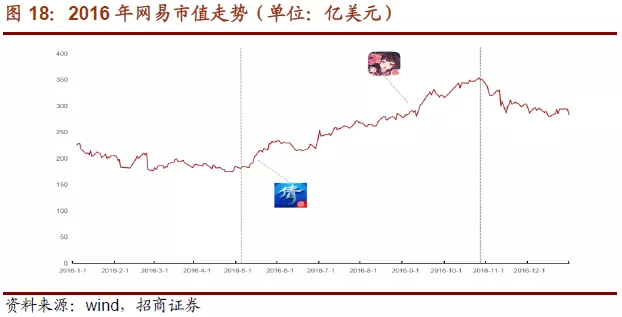

复盘历史市值趋势来看,在每一轮的上涨阶段,爆款游戏的出现对股价都是一个正向的短期刺激,如2015-2017年间,《梦幻西游》、《阴阳师》等大作发布后,市场都经历了2-3个月持续的上涨至顶峰,然后会有一段时间的回调。在这一轮上涨阶段,整体市场呈现震荡快速上涨趋势。

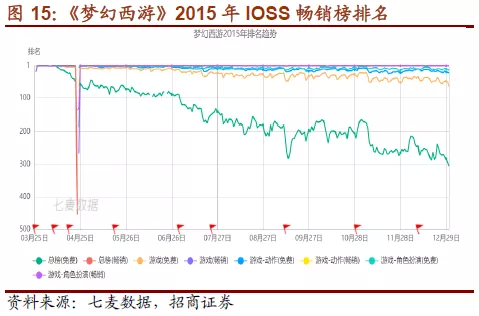

2015年游戏的发布对股价具有更强刺激性,主要源于在该阶段,网易手游处于开启阶段,前期并没有产品去验证和前瞻。2015年公司推出《大话西游》《梦幻西游》等游戏,在两款推出之前,公司市值并没有明显的增长。游戏发布之后表现突出,2015年在IOS游戏排名榜中都有很好的表现,因此公司股价得到市场的正面反馈。在《梦幻西游》推出的阶段2015年3月到2015年6月中旬,市值涨幅为60%左右;2015年9月9日《大话西游》推出后的近两个月内市值涨幅约67%左右。

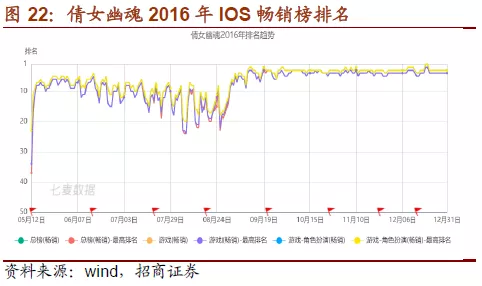

2016年在网易大作游戏推出前市场开始观望,后续股价持续上升主要是游戏表现效果得到确认。2016年主要市值上涨在4月到11月间,主要原因来自两大作《倩女幽魂》及《阴阳师》的发布。《倩女幽魂》上线前20天左右,股价开始出现短暂上升趋势,游戏推出后便迅速上涨,迎来2016年第一波高峰。在7月之后,《倩女幽魂》回升,加之《阴阳师》的预热,市场继续上升的趋势。《阴阳师》推出后便一直霸榜IOS游戏榜高位,成为年度最火热的游戏之一。整个股价持续上升,在10月底迎来一个高峰,该年5月到10月间,市值涨幅约为100%。

1.4 三七互娱:产品市场逐步兑现,业绩验证强化龙头地位

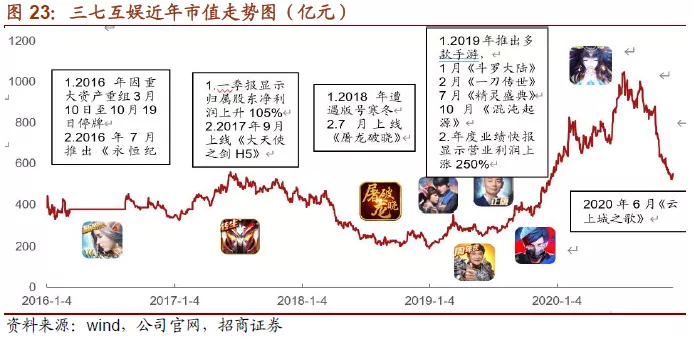

三七互娱于2016年7月推出《永恒纪元》,但公司因重大资产重组停牌7个月,因此游戏上线初期市场反应并不明显。2017年上半年因业绩表现优秀市值不断攀升,在9月《大天使之剑H5》正式上线。2018年公司于7月上线《屠龙破晓》,全年市值水平因游戏版号发放暂停,板块整体出现较大调整。2019年恢复版号发放后公司陆续推出多款手游,年初推出《斗罗大陆》《一刀传世》,7月推出《精灵盛典》,10月在安卓端上线《混沌起源》,公司市值不断提升。

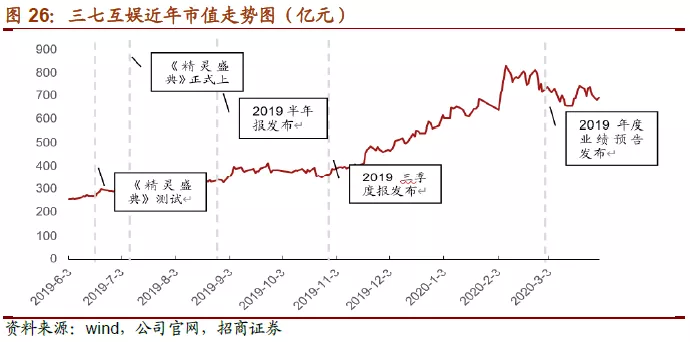

我们对三七互娱近年来主要游戏产品在测试以及上线期间的股价表现以及业绩公布前后的股价变化进行对比后发现,公司市值提升主要取决于两方面因素,一方面是受游戏产品超预期的表现驱动,另一方面是业绩兑现表现超预期带来的市值提升。

具体来看,公司于2019年初接连上线《斗罗大陆》与《一刀传世》。两款游戏上线后的表现都十分优异,在伽马数据的一月新游收入测算排行榜上分列二、四名,在IOS畅销榜上,两款游戏在上线后也维持在畅销榜前列。在超预期表现的叠加效应下,公司市值在《斗罗大陆》正式上线后的一个月内提高25.24%,并且在《一刀传世》正式上线后,市值共提升40.23%。

另一方面,产品优质表现也会带来市场对业绩的高预期,并推动公司市值持续提升。2019年三季度报发布后至2019年业绩快报发布期间市值上涨90%,主要源于市场对公司2019年推出的多款表现优秀的游戏带来的业绩有着较高预期。7月上线的《精灵盛典》在当月游戏流水测算榜中排名第八,同时游戏也在IOS畅销榜上有着排前10名的好成绩。2019年公司实现营收同比增长73%至132亿,归母净利润同比增长110%至21.15亿,多款重磅自研产品优秀表现实现业绩兑现。

1.5 完美世界:核心产品表现突出,产品持续性和业绩不断验证

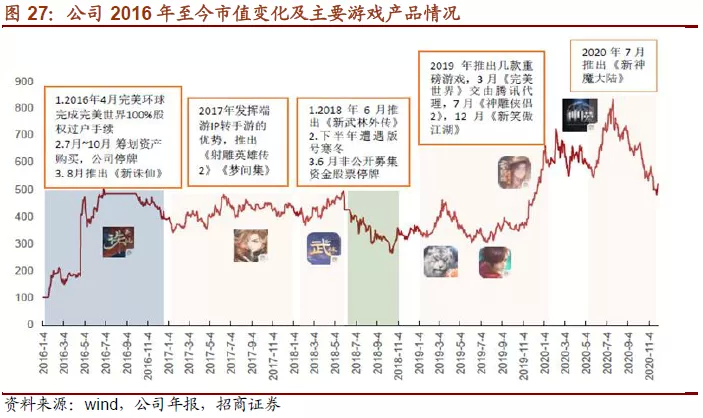

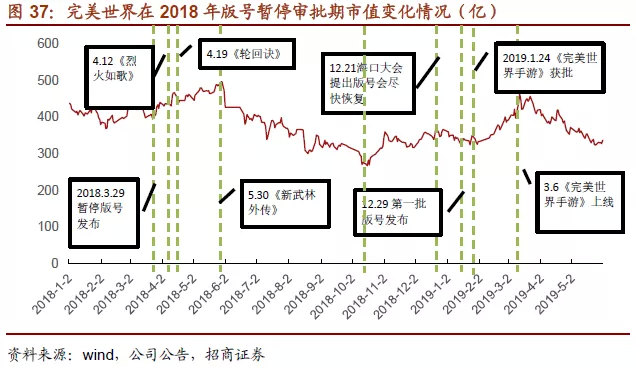

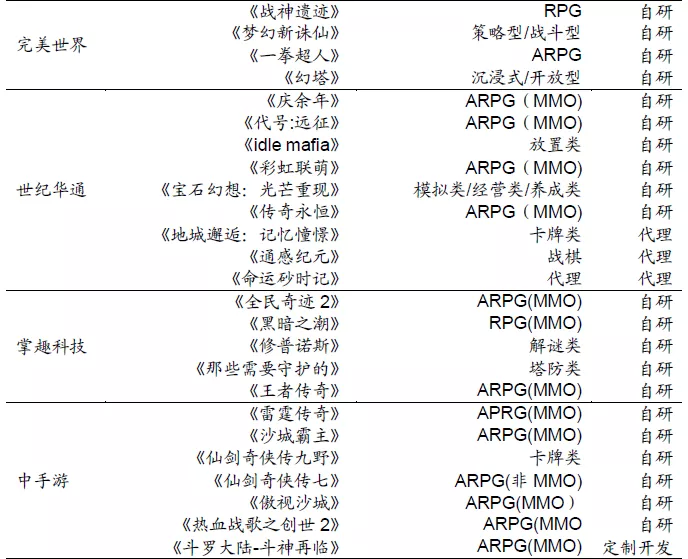

完美世界从2016年起陆续推出《射雕英雄传》《新诛仙》等手游,2017年推出《梦间集》《射雕英雄传2》。进入2018年后,公司在上半年推出《新武林外传》,但下半年受版号的寒冬影响,板块整体出现较大调整。从2019年初开始,公司陆续推出《完美世界》《神雕侠侣2》《新笑傲江湖》等手游,通过游戏产品周期带动公司市值周期性地上涨,公司市值得到再一次上扬。

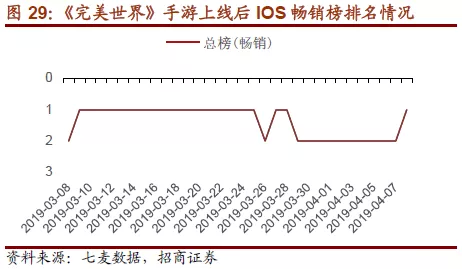

公司市值主要受产品周期驱动,尤其是在重磅游戏上线前一个月左右,市场的期待度便转化为上升动力。游戏上线后,预期初步兑现,上涨趋势有所缓和。而对于游戏最终的业绩兑现,市场反应则往往并不明显。如《完美世界》手游作为公司度过版号寒冬后的首批重磅产品,由腾讯代理,在2019年3月8日上线。游戏前期获得市场广泛的关注,除了邀请顶级制作团队创作BGM外,在2019年1月举办的2018年度优秀游戏评选大赛中,《完美世界》手游还收获“玩家最期待的移动网络游戏”奖。游戏正式上线后表现同样出色,两个月内始终位列IOS畅销榜总榜和游戏榜前三名。从市值角度来看,自1月16日开始的信仰测试,到游戏上线前,公司市值上涨20.43%,游戏上线后涨势收缩,可以看到市场对产品的预期对于市值的推动有着明显的影响。

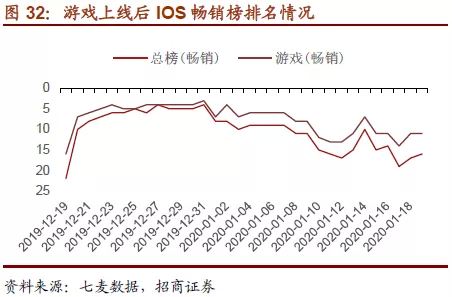

而《新笑傲江湖》在2019年12月19日正式上线,此前经历过三轮测试期,《新笑傲江湖》在2019Q4新游广告投放榜排名第三,12月9日官宣人气明星肖战为代言人,并且邀请顶级CV为游戏配音,极大提高市场对游戏的期待。正式上线后游戏表现强劲,首月始终位于IOS畅销榜总榜前20。得益于公司前期的积极宣发和优秀的游戏测试情况,市场对游戏的期待值普遍较高,公司市值于游戏上线前一个月左右开始上涨,在约一个月的时间内,涨幅达到41.88%,在上线后开始有所回调。

二、核心:产品周期逻辑中游戏板块需要关注什么?

产品周期,我们认为主要经历以下几个过程,分别为产品立项——产品测试——产品预热——产品上线——用户验证——市场兑现——利润验证等几个过程,而通过上一章节对海内外不同市场公司的市值回顾,并且详细比照重磅产品上线前后对股价的影响后,我们进一步总结产品周期逻辑中,游戏板块主要关注要素:

1、不同市场的投资者对产品周期的不同阶段关注度不同。我们发现海外投资者更加关注产品的市场兑现和利润验证,并在这两个阶段有相对较大的反应。比如在回顾动视暴雪市值反应后看到,市场尽管对产品预期保有一定程度的热情,但对于游戏产品关注重点并不是游戏发行前期(预售期等)或者发行初期,而是会更关注游戏本身表现的确切性。在游戏测试、预售等前期阶段,公司市值及股价并不会因为游戏的发行产生很大波动,市场更关注的是游戏上线后所在季度的财报会议中,得到游戏表现数据较为确切的认证后,市场会有明显积极的表现。而A股投资者相对更加前期,较为密切的跟踪产品立项以及多轮测试情况,当多轮测试有较为明显反馈后,市场就会加大反应,尤其是游戏临近上线前期,预热和关注度会提升明显,新产品的预期也会体现在对后续业绩的预估当中,并且提前拉动市值的提升。

2、投资者对产品周期不同阶段的关注度也会有所变化。我们能较明显的看到,在13-15年,在手游还处于初始爆发阶段时,市场对产品前期的关注度并不是很高,主要原因还是早期游戏公司的手游还没有代表性产品作为评估支撑,市场对游戏公司手游的实力还未得到充分认知和评判,对手游产品的表现也没有过往历史可对照,所以前期并没有进行预期及业绩的预估。随着游戏公司在市场运营的产品数量逐渐增多,多款产品验证后,市场对公司的研发实力、运营实力、产品表现以及流水表现有了更多维度的认知,对公司后续的新游产品的可预测性和期待度有了提升,所以后续对游戏产品的关注点会更加提前,甚至到产品刚立项就会有关注度,并持续跟踪产品的多轮测试反馈,在明显早于游戏上线时就给予表现预期和业绩预估,这一点在A股市场中表现尤为明显在产品立项期间,市场会对产品研发团队、产品类型、玩法以及是否有IP加持有更多关注。

3、产品周期中投资者主要关注点是哪些?我们在不同阶段会有不同的关注点。

1)在产品立项期间,市场会对产品研发团队,产品类型、玩法以及是否有IP加持有更多关注;

2)产品测试阶段,投资者会对当期测试数据,包括次留、7留、30日留等多轮测试数据,以及测试玩家评价较为关注。如果测试数据相对表现较好,就会对游戏未来流水给予一定预期,如果在游戏测试期间,尤其是较为关键的测试中出现较大问题,市场也会提前反应产品的低预期;

3)游戏预热阶段,市场会关注公司前期预热的打法,包括是否有较为知名的代言人引入流量,前期预约人数的多少等等,这一阶段提前布局的投资者会相继进场,提前埋伏,等待游戏的正式上线前期游戏的优质表现会拉高市场对公司的业绩预期,但由于前面所解释的买量的常态化,业绩的兑现在游戏上线的当期季度可能不一定有完整体现,而是随着游戏大推期的消退,成熟期的到来,才有利润的逐渐体现;

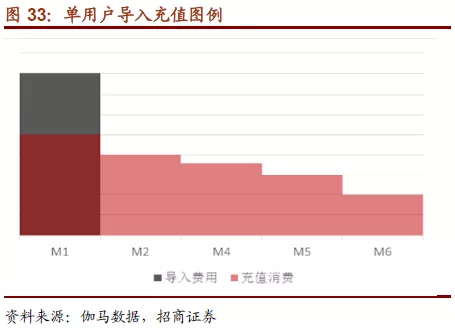

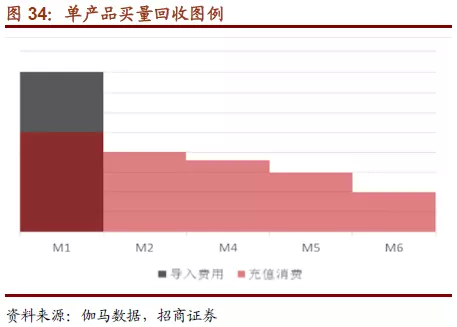

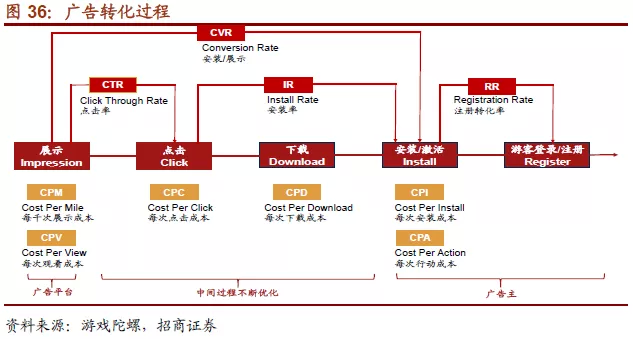

4)产品正式上线后,首日会较为关注iOS免费榜排名以及畅销榜排名冲刺情况,以及用户验证,目前市场仍然是对流水表现最为看重,但是因为买量的常态化,目前市场对于成本端也有了更多的关注。因为买量与成本回收间通常存在一个时间差。对于单个用户,买量导入费用是一次性消费,而玩家给公司贡献的充值收入却是源源不断。对一款新游戏,上线短期内会有大额买量,甚至会有当月流水无法覆盖买量费用的情形,而根据单用户模型分析,利润会在随后 1-3 月逐渐显现,并在后续维持在一个较稳定水平。所以流水和买量之间的时间差值会影响最终的利润兑现。

5)业绩兑现阶段。前期游戏的优质表现会拉高市场对公司的业绩预期,但由于前面所解释的买量的常态化,业绩的兑现在游戏上线的当期季度可能不一定有完整体现,而是随着游戏大推期的消退,成熟期的到来,才有利润的逐渐体现。

三、前瞻:板块底部布局性价比凸显,把握新一轮产品周期

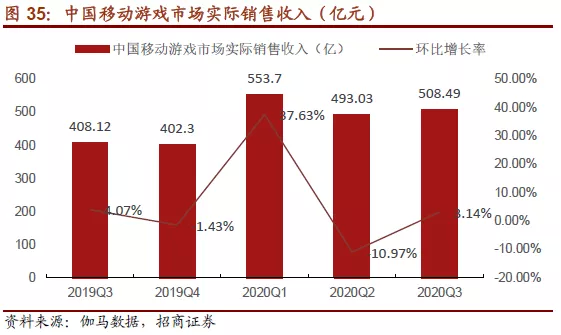

游戏板块自三季度开始出现较大幅度回调。一方面是上半年卫生事件爱你影响下,老游戏流水普遍维持在高位,形成一定业绩支撑,并且6月开始叠加市场对龙头公司新游产品业绩贡献的预期抬升,游戏板块迎来快速增长行情。但7月中旬后,随着卫生事件影响逐渐衰退,部分游戏公司产品档期的后移等原因,A股龙头游戏公司Q3业绩下调,同时市场担心,在今年上半年卫生事件影响下,大部分游戏公司明年上半年业绩增速面临较大的高基数压力。另一方面,9月莉莉丝、米哈游等非上市公司发布新品《万国觉醒》和《原神》表现十分突出,而A股公司原计划上线的部分产品上线时间有所延迟,市场担心当前游戏市场竞争格局的变化。并且对于买量成本持续上行的担忧,使得买量成本变化也成为市场逐渐从过去只关注游戏上线流水表现,到进一步关注游戏的投入产出效率,尤其是在买量成本逐年上行的趋势下,更加关注投放ROI,以及最后的业绩表现。

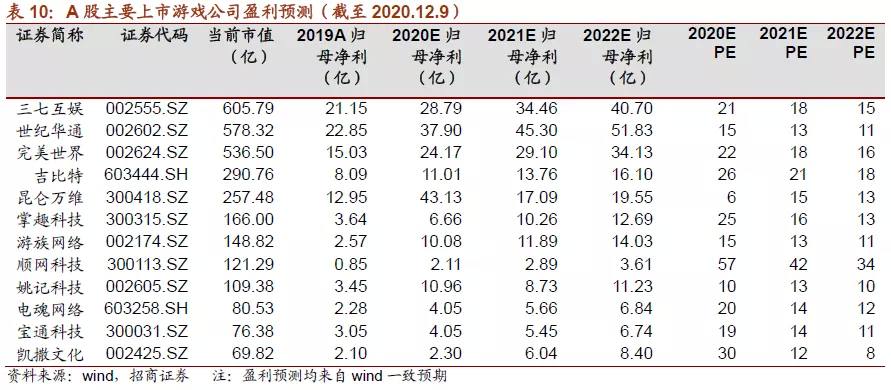

我们认为当前估值水平已较为充分的反应了此前的担心,经过此次调整,对应明年估值已经基本调整到20倍以下,一方面,从今年整体业绩来看,整体增速在卫生事件影响下相对还是保持较高增速,而市场普遍担心的买量成本上行并不是唯一需要关注的,流量价格有季节性和阶段性波动,LTV和ROI更为关键。对游戏公司本身来说,买量带来更多更泛的用户,放大游戏盈利水平。从广告转化过程来看,广告平台关注 eCPM、广告主关注ROI,中间过程通过买量平台能力提升和素材创意来进行指标优化,获取更多更泛的用户,成为游戏盈利的放大器。所以游戏买量的核心竞争力在于:1)买量优化能力:智能化算法带来的成本优化,买量投放具有规模效应;2)产品品质及素材创意:游戏高品质是根本,持续的内容/创意创造能力带来的高留存和高转化。我们更应该从产品竞争的角度看待买量,有优质素材制作能力和优质产品能力的公司,随着新品上线,转化率提升,以CPA等角度看买量成本将更为稳定和有效。

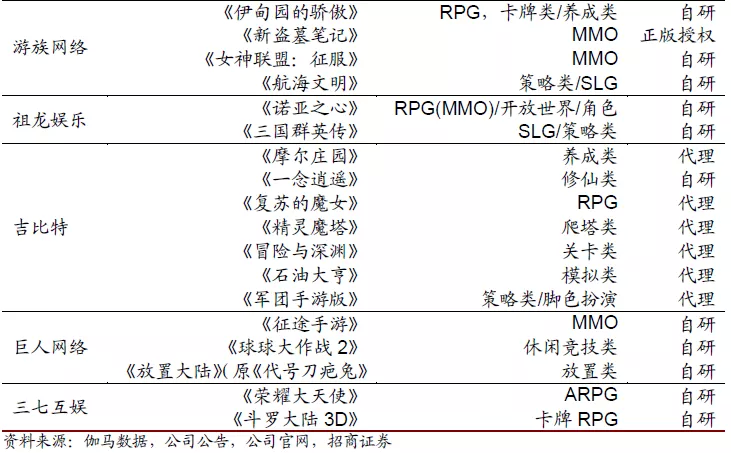

另一方面,今年部分上市公司重磅新游产品上线较少,部分产品延期将在未来半年得到持续消化,我们预计2021年上半年重新进入A股游戏龙头的产品释放周期。三七互娱头部产品《荣耀大天使》预计将于21年1月上线,此外还有《斗罗大陆3D》《一千克拉女王》《传奇纪元》等多款产品储备;掌趣科技授权研发的《街霸:对决》于11月26日上线表现较好,《全民奇迹2》也进入终测,预计将于21年Q1上线;完美世界的《梦幻新诛仙》《战神遗迹》《幻塔》《一拳超人》也将在明年上线。吉比特头部产品《一念逍遥》、《摩尔庄园》也将于明年上线。明年对于A股公司来讲属于产品大年三七。

而我们回看18年,当时游戏版号审核从3月开始暂停发放,直到18年12月底开始逐步恢复迎来新一批的游戏版号下发。部分中小游戏公司因为前期版号积累较少,新游产品无法获得版号从而无法顺利进行商业化运营,导致经营压力较大,而像腾讯也因为版号暂停审批,手游端《绝地求生:刺激战场》和《绝地求生:全军出击》虽上线但无法进行商业变现,使得吃鸡游戏在营收端没有及时产生贡献。而像完美世界自18年5月底上线《新武林外传》后,直到19年1月《完美世界手游》获得版号,3月才正式上线《完美世界手游》,中间有较长时间没有重磅新游产品推出,而市值也在这一段时间出现较大幅度的下滑。但随着《完美世界手游》版号获批后,便迎来一轮迅速上涨。

我们认为当期反弹一方面是超跌,估值继续下行空间较小,另一方面是新游产品周期已经逐渐展开,市场有一定提前反应,我们预计随着新品在21Q1陆续上线,表现相对符合预期的话,但由于Q1处于游戏主要推广期,业绩增速可能在Q1筑底,随着新品利润贡献逐步释放,最快在Q2部分公司增速有望逐步恢复。展望明年,目前游戏龙头公司向下空间已经较小,建议投资者把握布局机遇。

五、风险因素

1、新游产品上线时间不及预期。游戏产品前期需要经过多轮测试和调整,并且会根据游戏测试数据表现以及当期市场情况,调整正式上线时间,存在新游产品上线时间不及预期的风险。

2、新游产品上线表现不及预期。新游上线后面对多种竞争,产品表现也受到多种因素影响,存在新游产品上线后表现不及预期的风险。

3、行业竞争加剧。游戏公司较多,每年新发行的产品数据也较多,如果市场竞争加剧,会对公司游戏表现,以及游戏推广成本产生影响。

4、政策变动影响。游戏也受到政策上的监管,存在相关政策变动的风险。

扫码下载智通APP

扫码下载智通APP