新股前瞻|广东瓦楞纸商天晟集团四递招股书:闯关之路慢悠悠?

白卡纸涨得如火如荼之际,一家瓦楞纸制造商也凭“实力”抢镜。

12月11日,一家在广东省内从事生产及销售瓦楞纸板的制造商天晟集团控股有限公司(简称“天晟集团”)再次向港交所提交上市申请。有趣的是,这属于其第四次递交招股书了——自2019年2月28日首次向港交所递表后,其于2020年6月2日第三次提交上市申请,直至目前的“四进宫”,而创升融资也仍为其独家保荐人。

智通财经APP了解到,天晟集团自2011年5月开始生产瓦楞纸板以来,已经在瓦楞纸板界摸爬滚打了九年。其主要三种瓦楞纸板,即双层、单层及单面,均由瓦楞芯纸及挂面纸组成。目前而言,其拥有超过800多名客户,在广东地区小有名气,按2019年收益计,该公司为广东省第六大瓦楞纸板制造商,市场份额为1.3%。

而其本次屡次闯关港交所的目的,主要是想通过募集资金用于透过购买新的生产线以保持及提升生产技术与产能、扩建生产厂房、简化及提升生产过程的自动化水平以及升级信息技术系统来加强公司于广东省瓦楞行业的市场地位。

然而,梦想总是美好的,现实或许就有些残酷,仔细探究其经营情况,可以发现,天晟集团目前所面临的“内外”风险也不容忽视,而这或许也是其屡屡折戟于港交所大门之外的主要原因吧。

业绩波动不断,基本面难以“美丽”

就整体业绩表现来看,天晟集团的基本面并不算美丽。由于受原料纸价格“涨涨跌跌”影响,该公司近些年经营业绩波动较大,具有一定的不稳定性。

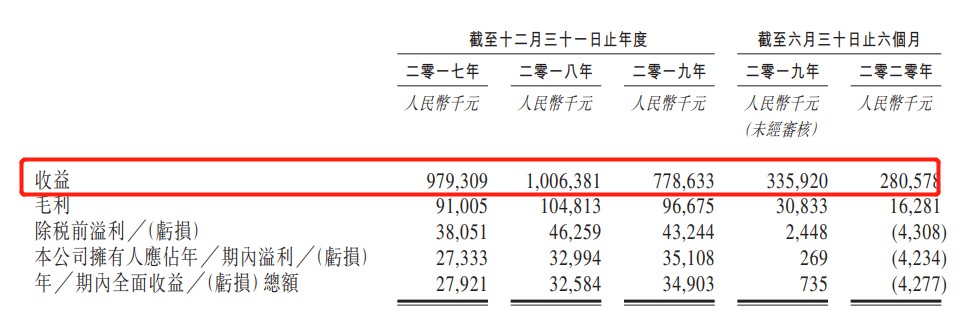

营收方面,自2018年营收规模实现小幅增长后,于2019年开始天晟营收开始出现滑坡迹象。

招股书披露,2017年至2019年,其分别实现收益9.79亿元、10.06亿元、7.78亿元及2.81亿元,呈现下滑之势。其中,2019年营收下滑主要是由于原纸价格持续下跌和销量下滑,而2020年上半年业绩下滑亦是受原料纸价格和销量下降所致——受公共卫生事件影响,其平均售价由去年同期的2.2元/平方米降至2.1元/平方米,总销量则同比下滑9.8%至1.34亿平方米。

(数据来源:天晟招股书)

净利润方面,受波动的毛利率表现影响,天晟期内净利润亦呈现出明显的波动之势。

招股书显示,2017年至2019年,该公司实现净利润分别为2733.3万、3299.4万、3510.8万,但到了2020年上半年增长情况戛然而止,净亏损约423.4万元。其中,2017年至2019年净利润稳步上升主要是期间毛利率不断上升奠定了净利润连续增长基础,而今年上半年净利润下滑则主要是受了毛利率出现下降情况的影响。

当然,如果将目光聚焦的毛利率的具体水平上,则可以看到更多的东西。具体而言,2017年至2019年,天晟集团的毛利率分别为9.3%、10.4%及12.4%,逐年攀升的原因主要是价格调整的及时性及产品销售组合的构成所影响。而2020年上半年毛利率有所下滑,则因为原纸价格快速下降导致本集团的产品售价下降,从而拖累毛利率骤降至5.8%。

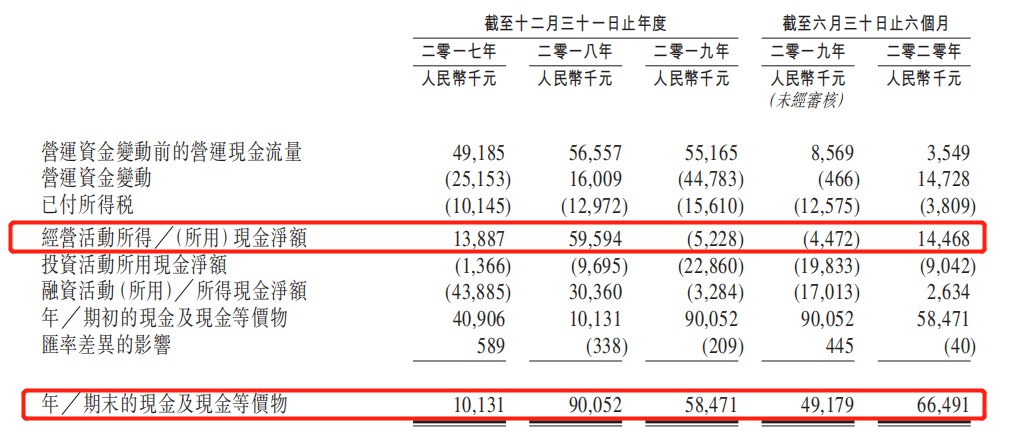

而除了营收净利表现波动之外,天晟集团的经营现金流也存有较大起伏。据招股书披露,该公司2019年经营现金流由2017、2018年分别净流入1388.7万元、5959.4万元,转为净流出522.8万元,期末现金余额也较期初大幅减少3158.1万元至5847.1万元。截至今年上半年,该公司经营现金流则又净流入1447万元,期末现金及现金等价物相应增至6649万元。

(数据来源:天晟招股书)

基于上,不难发现,在波动不断的经营业绩下,即便天晟集团此次能够闯关,其目前难以持续的增长趋势及较为有限的盈利空间,恐怕也难以让市场资金提起兴趣。

行业高度分散,身陷“竞争之难”

瓦楞纸板,由瓦楞芯纸及挂面纸制成。其为瓦楞纸箱的主要组件,广泛用于包装以保护及运输物品,具有一定程度的缓冲保护功能。在电商时代日益发达的今天,绵延不绝的快递需求催发了千亿级的瓦楞纸箱市场。

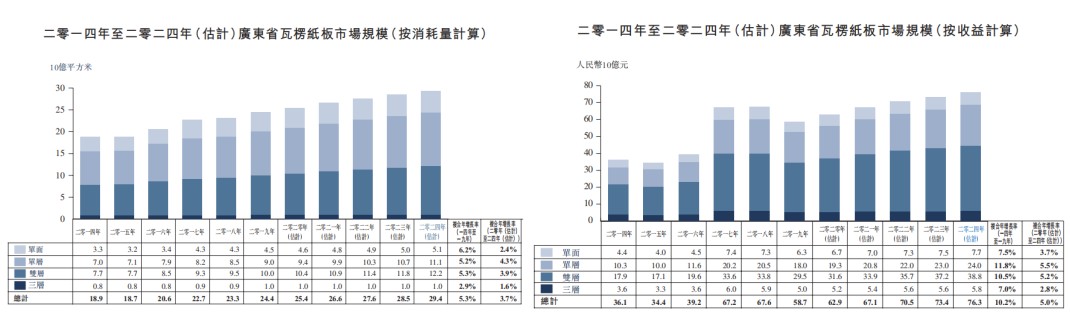

就消耗量而言,中国中国瓦楞纸板市场由2014年的791亿平方米增至2019年的814亿平方米,预计于2024年前将进一步增至949亿平方米,其中2020年至2024年复合年增长率为3.0%。在这其中,广东省瓦楞纸板市场最为突出,占中国瓦楞纸板市场约30%的总消耗量及收益。

据智通财经APP了解,就消耗量而言,广东省瓦楞纸板市场规模预期于2020年至2024年间以3.7%的复合年增长率增长,并将于2024达致294亿平方米。就收益而言,广东省瓦楞纸板市场规模预期于2020年至2024年四年间以5.0%的复合年增长率增长,将于2024年达致763亿元,整体而言市场发展空间可期。

(数据来源:天晟招股书)

值得注意的是,虽然瓦楞纸板市场空间可期,但由于这一行业技术含量不高,所以入局者甚多——2019年中国市场瓦楞纸板制造商总数超过 2000家,具有明显的“高度分散”特点。当然,这一特点也在广东省瓦楞纸板市场体现得淋漓尽致。

截至2019年12月31日,在广东省内约有300家瓦楞纸板供应商。其中前10大供应商市场份额仅占总规模的17.6%,剩余82.4%市场份额分散至大大小小瓦楞纸板供应商,而排名第六的天晟集团市场份额也仅有1.3%。在这一市场环境下,天晟的竞争压力显而易见。至此,其在招股书中明确提及,公司业务面临重大竞争及定价压力,且预期竞争将进一步加剧。

此外,在竞争压力不容小觑的市场环境中,该公司的议价能力也比较弱,且存有过度依赖供应商的风险。

据招股书披露,2017年-2019年中,天晟五大供货商占总采购额分别达到81.1%、82.2%及71.0%,其中最大供货占比高达26.9%、39.9%和36.2%。据悉,公司上游两大最主要的供货商是包装纸企龙头玖龙纸业和理文造纸,总采购额占比为50.9%、69.2%及54.1%。公司招股书中明确表示,这些主要原纸供货商通常对瓦楞纸板制造商有强大的议价能力,通常公司只能与主要原纸供货商订立为期一年的供应框架协议,并且该协议并无任何价格锁定或数量保证条款。

要知道,天晟集团的直接材料成本占销售成本的94.3%、95.3%及93.8%。特别是部分原纸又分别占到直接材料成本的97.9%、98.2%及97.9%,如果主要原纸供货商因市况大幅提高价格,公司产品将面临巨大的定价压力;而一旦出现断供的情况,过于依赖上述五大供应商的它甚至要面临原材料短缺的问题。

综合上述种种,不难看出,天晟集团“屡战屡败,屡败屡战”的四次递表之举,虽冲劲十足,但内外风险犹存的它似乎很难让人放心,而这也意味着其闯关之路仍旧是任重而道远。

扫码下载智通APP

扫码下载智通APP