今年美股与2000年互联网泡沫时期的几点相似 该如何面对?

本文来自微信公众号“Stansberry贝瑞研究”

关于美股回撤多久或者回调幅度有多大?是否是彻底的行情转向的问题,贝瑞研究市场高级分析师Greg Diamond 表示:“长期是由短期形成的,近日要注意短期风险,我们不认为这个回撤会是一个大熊市的先兆,而是认为这个潜在的拐点是2020年3月以来更大涨势中的一轮必要的回调。”

今年的股市波动与互联网科技泡沫时期的几点相似

回顾历史,很多人把今年的股市波动与2000年互联网泡沫时期(1995年到2001年的资讯科技和互联网相关领域的投机泡沫事件)的股市相比。

一方面,标普500指数的周期性调整市盈率(CAPE)现在已经攀升至2000年互联网泡沫时期以外的历史最高水平。

“巴菲特指标”(Wilshire 5000指数衡量的市场市值与美国GDP的比率)显示,美股泡沫程度继续赶超2000年互联网泡沫时期水平。

另一方面,今年到目前为止,美股市场上已有430宗IPO交易,为2000年以来的最高水平;募资规模已经超过1600亿美元,创历史新高。此外,今年美股IPO的首日平均收益也创出互联网泡沫以来的最高水平。

此外,投顾公司Alpha Omega Advisors的CEO近日警告称,美股投资者当前的参与心态,如同2000年(互联网泡沫)和2007年(房地产泡沫)一样有害。

这些听起来都令人紧张,但贝瑞研究多次提示分析表示2020年的宏观环境、市场资金环境与历史均有不同。我们更愿意相信市场在大量资金的作用下且投资者依然有恐惧的情况下走高。

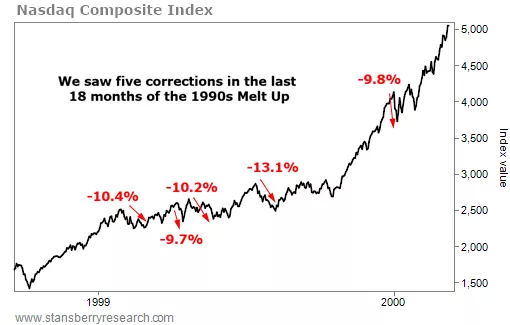

市场依然是“融涨行情”的最后疯狂阶段,欢迎回顾《美股熊市前的最后“融涨阶段”生存指南》。在内文中,我们分享了一张图:

纳斯达克指数从1996年年中飙升了390%到达2000年初的峰值,那是原始的“融涨”的时代。尤其在最后一局,情况变得更为激烈,纳斯达克指数在过去12个月里大涨109%。这样的表现或也在今天继续重演。

请做好准备:“融涨行情”并不是一味地单边上涨

短期回调后的美股可能会有更大的涨幅,但投资者也需要清楚的意识到,上涨的过程通常比整体涨幅所看起来的要更崎岖,波动的市场将会考验你的投资情绪,影响您的决策。

根据上图,我们看到上世纪90年代末的“融涨”并不是单向上升的。在图中的18个月里,纳指经历了5次10%上下的回调,其中最大的一次回撤是13%左右,然后市场继续大反弹,涨幅超3位数。

这看起来有点“事后诸葛亮”,毕竟不是实时的感觉,你可能很容易把它们当作无关紧要的东西。

但有一点,我们可以向你保证,无论发生哪一次修正,投资者都会产生怀疑,怀疑当前的修正是否真的是下一个大熊市。

但在整个市场狂热且资金充裕的时候,发生10%上下的修正是很常见的。

今年以来,我们看到过两次相对极端的大跌,3月份,因为疫情的影响,股市急跌,9月份,美股在短短3天下跌10%,

这就体现了大跌之前最后疯狂的“融涨”特性:“大幅波动,且多次大幅波动。”我们相信这样的“调整”很可能是未来几个月我们将看到的众多调整之一。

这就是融涨行情的现实。对投资者来说,这并非一帆风顺。

9月份,纳斯达克综合指数下跌了10%,此后市场开始复苏。但人们很快就质疑,那次下跌是否是长期下跌趋势的开始。

我们认为市场还没有要发生转熊大拐点,如果你希望能乘着“融涨”达到股市难以置信的“高度”,则必须迎接和忍受“融涨中的回撤行情”,把止损放在适当的位置,并且不宜情绪化。

在“融涨的回撤过程中认清方向,而不是在回撤或是修正期间逃走并错过可能的更大的收益。

扫码下载智通APP

扫码下载智通APP