高盛:当前这轮股市反弹与过去周期不同点意味着什么?

本文来自 Wind。

今年经历了数十年来最严重的经济衰退之一,对英国等一些国家来说,今年经济活动下滑程度是18世纪初以来最大的。这也是全球经济在12年多一点的时间里遭遇的第二次“一代人一遇”的重大经济冲击。不过,高盛(Goldman Sachs)首席全球股票策略师奥本海默(Peter Oppenheimer)认为,尽管当前这轮衰退比2008年金融危机之后的更为严重,股市面临的情况却截然不同。

据报道,奥本海默撰文称,这次衰退源于一场健康危机,对产出造成巨大而突然的影响,但很快就可逆转。随着公共卫生事件疫苗的推出,流动性得以恢复,这一过程可能会更快结束,造成的结构性损害可能更小。从这个意义上讲,可以说是事件驱动。

奥本海默指出,大多数熊市是周期性的,主要受到利率上升和通货膨胀的驱动。其他的则可以描述为是结构性的,由经济失衡和资产泡沫消退引起,并且通常与银行和/或房地产危机相关。

从历史上看,周期性熊市的深度通常与1987年股市崩盘等事件驱动型熊市相似,但复苏所需时间大约是后者的两倍。而结构性熊市的深度则要深得多,如2008年金融危机或20世纪80年代末日本泡沫的破灭,需要更长的时间来修复。

然而,无论熊市的诱因是什么,大多数股市反弹都始于企业利润还在下滑的衰退时期,奥本海默表示。“随着投资者开始对未来的复苏进行定价,新牛市的最初阶段,也就是我们所称的希望阶段,表现往往非常强劲,并受到估值上升的带动,正如今年3月以来我们所看到的那样。”

奥本海默称,一旦市场开始出现复苏,就将进入较长期的增长阶段,大部分收益和股息增长都在这个阶段产生。然后,股票回报率就会趋于放缓。“随着全球每股收益增长约35%,我们预计明年将过渡到这一阶段。”

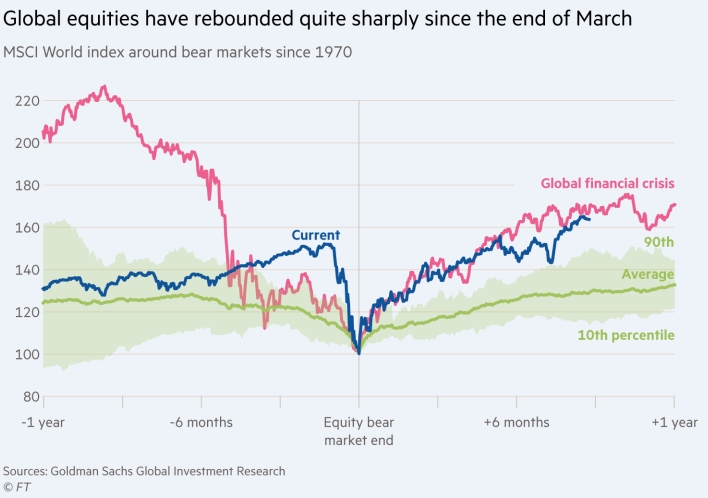

不过,奥本海默表示,当前的希望阶段与之前大多数的希望阶段仍有所不同。MSCI全球股市指数现已较3月低点回升65%,在疫苗利好消息传出后,单单11月全球股市就上涨了13%,创下1975年以来最大月度涨幅。

全球股市市值已增长至100万亿美元,大约相当于全球GDP的115%,这是2007年金融危机前峰值以来的最高水平。

奥本海默还指出,股市当前这种规模的复苏并非史无前例,与金融危机后2009年股市触底反弹时期有着惊人的相似之处,当时MSCI全球指数上涨了68%。然而,2009年股市触底时的情形与现在还是有着明显不同。

· 虽然当前这轮衰退更深,但金融危机期间股市的跌势更重,平均跌幅约为60%,与历史上结构性熊市的平均水平相一致;今年股市的跌幅约为30%,符合事件驱动型熊市的平均水平。

· 2009年股市触底时,标普500指数成分股公司的总市值大约是远期收益的8倍,而今年3月时的远期市盈率为13倍,目前为22倍。

· 当年金融危机爆发时,美国和德国的10年期国债收益率为3.9%,而今只有0.9%和0.6%,而且,有三分之一的政府债券和四分之一的投资级债券的收益率为负值。

· 全球金融危机发生前,美国债务与GDP之比为60%,如今这一数字已超过100%。

奥本海默称,股市始于3月低点的这轮反弹的速度和幅度与货币政策和财政政策的支持有莫大关系。除了财政支出增加之外,各国央行还将利率调低至零,某些地区甚至低于零。各央行强有力的政策指引表明,大部分央行都将维持利率不变,这种情况或将持续到2025年初。随着更强劲的经济增长推动通胀预期自纪录低位走高,实际利率已深入负值领域。

但他表示,归根结底,本轮熊市市场估值的起点较高,利率和债券收益率缺乏下降空间,而债务负担在金融危机爆发后的十年里大幅增加,这表明,中期而言,股市回报率会更低。真正的机会将出现在所谓的 “阿尔法”(alpha)中——挑选每个市场和行业内的相对赢家和输家,而不是指数的 “贝塔”(beta)。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP