跳过IPO,美股直接上市融资有多香?再也不需要看投行眼色了?

本文来自微信公众号“新全球资产配置”,作者:徐杨。

其实跳过IPO的直接挂牌 “Direct Listing” ,并不是什么新鲜事了,被写进了哈佛案例分析,现在市值超过600亿美金的Spotify(SPOT.US),应该是这两年来最出名的,通过直接挂牌在纽约交易所(NYSE)上市的公司。但在12月22日之前,直接挂牌的公司,只能向市场公开售卖现有股东的股份,并不能公开募集新的资金。

这种直接挂牌的方式,被纽交所称为 “Selling Shareholder Direct Floor Listing(SSDFL)”。如果需要发售新股、公开募集新的、大量资金,主流的方式,还是只能通过首次公开募集(IPO)。而传统IPO有项目耗时长、承销费用高、定价偏低等问题。

2020年12月22日,对所有的创业公司和资本市场本身,应该是历史性的一天。当天,美国证监会通过了一项新的规则,允许私人公司在纽约交易所,用直接挂牌融资 “Primary Direct Floor Listing (PDFL)”的方式,向市场公开发行新股和进行募资。划重点:不用通过IPO,发行方可以直接通过挂牌交易所,进行发新股、融新资。

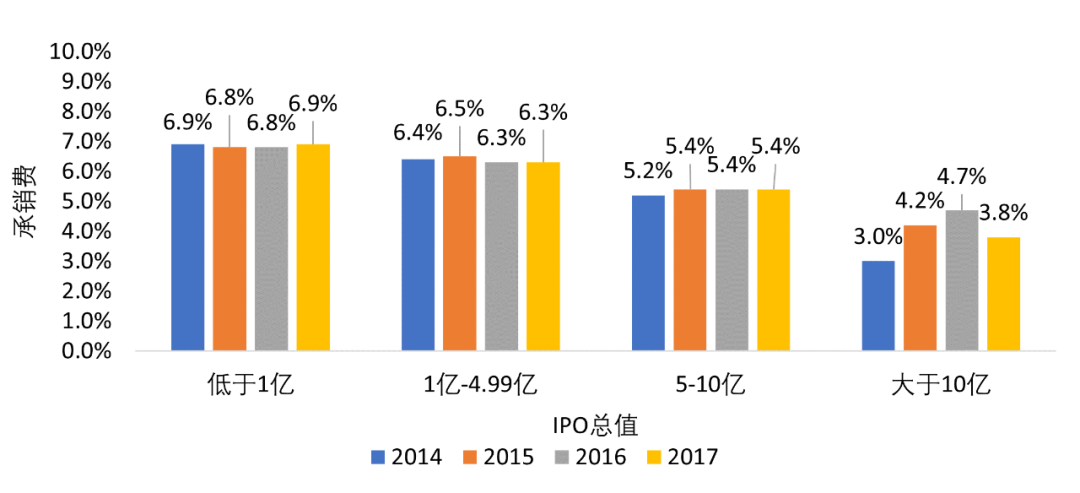

这意味着传统IPO的地位,会被削弱。既然不用通过IPO也能公开募集资金,那也就意味着不用指定承销商(Underwriter),那承销商在传统IPO中4%~7%的承销费用,咋整?市场对纽交所直接挂牌融资制度的影响的解读,大部分也都聚焦在承销费用上。

美股IPO承销费,单位:亿美金

数据来源:Statista,新全球资产配置

承销商都是投行,而且一般都是实力雄厚的大投行。承销商资格,是承销IPO的门槛,但大的综合性投行的优势,在于体系:投前辅导、投中路演,到投后评级覆盖的一条龙服务。既然是一个体系,那投行在IPO中收取的4%~7%的承销费,其实可以比较容易地转移到其它上市服务项目上去。

比如Spotify的直接挂牌项目,虽然没有承销商,但你们猜Spotify选了哪几家公司做投资顾问(FA)?最后还是高盛、大摩和Allen&Co这三家投行(同时也是历史悠久的承销商)。IPO承销费的这块肉,肯定是要被重新切的节奏,但肉,始终烂在了自家锅里。

直接挂牌融资中,不需要承销商,那么对募资方最直接的好处,就是省去了这4%~7%的承销费用(至于被转嫁成什么其它洗剪吹项目,另当别论)。同时,没有了承销商牌照的门槛,市场上的FA们,顾问费策略肯定会更激进,本来FA的平均费用,就是低于承销费的。

以前没有牌照不能做的事,现在只要有能力,FA就能吃。毕竟IPO项目,往往都是包销 “Firm Commitment”,既然不用走IPO,就没有包销,那么能带来更多和更优质的资方、承接传统承销商路演融资能力的FA,就会越来越有竞争力。

01 纽交所直接挂牌融资(PDFL)的要求

满足美国证监会一系列的监管和法案,是作为权益类资产公开发售最基础的要求,比如Securities Act of 1933和1934。在符合必要的法规之上,纽交所直接挂牌融资规定,发行方还需要满足以下2个条件中的1个:

(1)在挂牌日,开盘集合竞价时,要公开募集至少1亿美金。

(2)在正式挂牌之前,通过开盘集合竞价出售的股票总值,以及公司公众持股的总市值之和,不低于2.5亿美金。

用于计算市值的股票价格,由发行方在跟SEC注册后生效的股票登记声明中,自行提交的竞价区间的下限决定。同时,直接挂牌融资,也需要满足纽交所对所有首次挂牌的基本要求:

(1)至少110万股的公众持股。

(2)至少400名持有整数股的股东。

(3)最低4美金的股票价格。

发行方直挂限价卖单,是这么要求的:

(1)发行方只能通过一个特许做市商提交一个限价卖单。

(2)该限价卖单的价格,必须是发行方在最终生效的股票登记声明中,提交的竞价区间的下限。

(3)该限价卖单的数量,必须是发行方在最终生效的股票登记声明中提交的发行股票数量。

(5)该限价卖单的卖盘,必须在直接挂牌的竞价中,被100%执行。

(6)当该限价卖单与特许做市商最后撮合的价格一致时,该限价卖单优先于其它(比如管理层、股东等非发行公司主体)价位更好的卖单执行。

直接挂牌融资的竞价中,最重要的角色就是特许做市商 “Designated Market Maker (DMM)”。特许做市商,会在发行当天,通过在市场中的集合竞价,在满足交易所对限价单的规定之上,手动撮合市场上卖单和买单。既然是有参照物的公开市场竞价,那么发行方融资额度的多少,以及最终的风险 - 无法完成直接挂牌融资,就被转化成了一种公开、透明的市场性的行为。

02 承销商的代理人问题

作为一个正常的发行方,通过合理的估值,融到足够多的钱,是上市发行的第一目标。而且,在一个正常的市场中,基于合理的估值,发行方如果能融到足够多的钱,股东的回报自然就会不错。然而,很多的实证学术研究都表明,承销商对IPO的定价,平均低于公司的合理价位。

传统的包销 “Firm Commitment” IPO中,IPO的定价,是发行方和承销商角力的过程。因为承销商会用自有资金,承担融资不达标的风险,那么承销商在定价的过程中将会极为谨慎。万一定价高于市场预期太多,或者市场突然变差,虽然有一众买方的口头承诺,但是最后卖不掉融资额度的风险,是会由承销商或者是承销团包干的。

承销商作为投行,往往有着很高的专业度和敬业度,这个自带光环的行业中,也是充斥着各种精英人才。但不可否认的是,承销商在IPO中是一个典型的代理人 “Principal Agent”,所以在自身利益最大化和风险最小化的矛盾下,代理人问题导致的利益冲突,也是比较明显的。

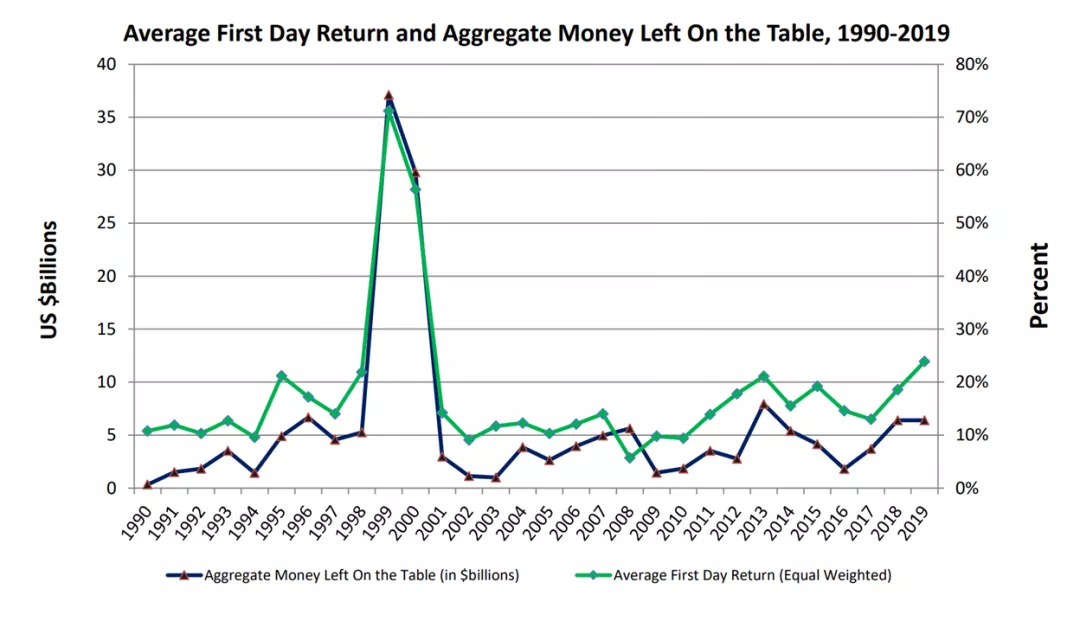

Jay R. Ritter教授对于IPO的实证研究数据显示,1980年至2019年间,总计8610个发行价高于5美金的IPO中,IPO首日的平均涨幅在18%。如果将这个涨幅,换算成是公司由于IPO价格定价过低而损失的融资金额的话,该金额总计高达1720亿美金。而在近10年间,IPO首日平均涨幅也有16%左右。

黑线:少融资额度总计(10亿美金);绿线:发行首日股价平均回报

数据来源:Jay R. Ritter

从金融学的角度来看:

(1)较低的IPO定价,往往能够获得超卖,这样承销商能更容易地兜售股份,避免耗费较多的精力和时间成本。

(3)较低的IPO定价,带来的机构买方佣金,往往高于承销商提高IPO价格所带来的增量承销费用收入。

上市往往就这么一次,价格被承销商压低,难道发行方是雷锋?如果这种压低IPO价格的情况经常出现,为何发行方还坐视不理?制度问题是一方面:IPO几乎是唯一的大额融资手段(SPAC这种还是偏小众,Reg D有公开募集和额度限制),而IPO是必须有承销商的。

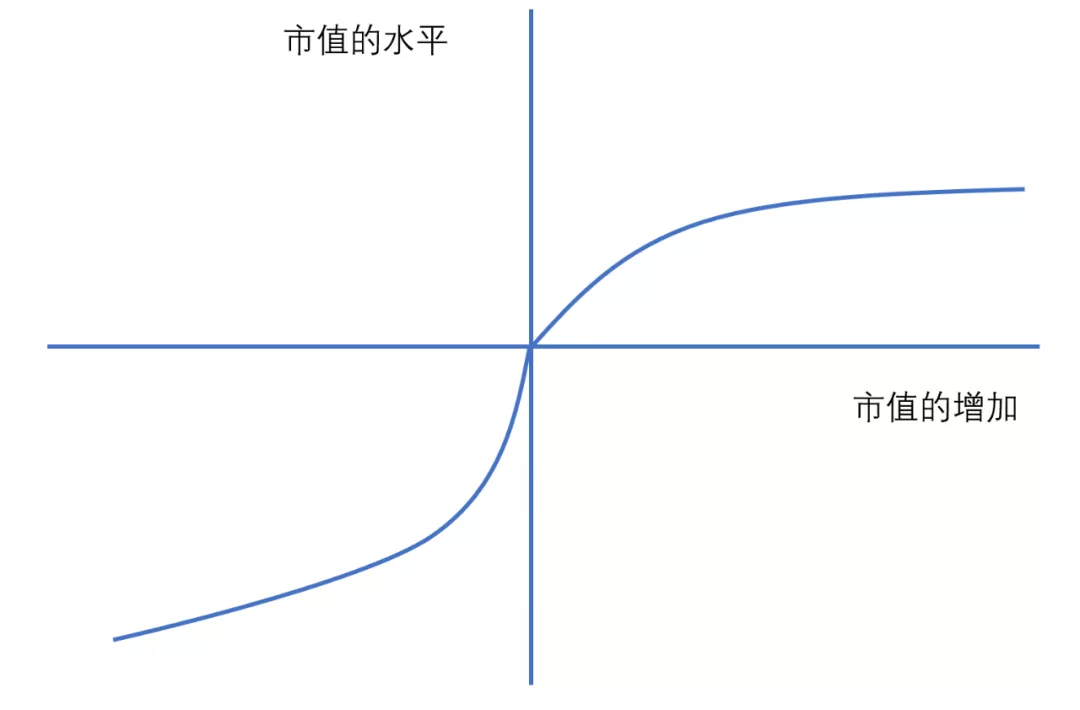

也就是说,好消息带来的快乐,大于坏消息带来的痛苦。什么是好消息?上市首日大涨,就是一个让发行方多巴胺分泌如滔滔江水般延绵不绝的好消息。而这个好消息,会掩盖因为IPO定价较低,带来的痛苦。十年磨一剑,到了临上市的最后一步,皮都磨破好几层了,发行方往往很难有动力再去跟承销商计较1、2块的IPO价差,虽然这1、2块的价格,对于一个股价10美金的IPO,就是10%、20%的差距。

到了上市首日,凌晨4点就开始刺激你的咖啡因,伴随着各种瞎眼闪光灯、微信朋友圈、电子大屏幕和铺天盖地的报道,是个正常人,早已把较低发行价带来的融资损失,抛到九天云霄之外了,深深地沉浸在跳动的股价和此消彼长的欢呼声中。

03 纽交所直接挂牌融资带来的进步

回到纽交所直接挂牌融资的定价机制,有两个决定性因素,决定发行方是否能成功直接挂牌融资:

(1)发行方跟SEC公开提交并生效的首日集合竞价区间。

当以下两个情况出现时,特许做市商不会进行直接上市的股票竞价,会转而终止发行方的直接挂牌融资:

(1)二级市场上,竞价的价格,低于发行方事先提交的集合竞价区间的下限,或者高于该区间的上限。

纽约交易所这次申请的直接挂牌制度改进,经历了几次波折。在最后的批准声明中,美国证监会不仅一一反驳了反对者的种种质疑,也肯定了纽交易所直接挂牌融资制度,对于现有的公司融资手段,是一个很好的补充,将会为潜在和现有的投资者,带来更多的利益:

(1)一些在传统IPO中很难获得份额的投资人,将可能通过直接挂牌融资的市场竞价机制,获得投资份额。

(2)由于发行价格是根据市场的供需直接决定,这种发行融资方式,可能会带来更好的定价机制,并且带来IPO定价和分配的效率提升。

(3)直接挂牌融资的定价制度,可能会减少IPO价格和后续交易价格的差距。

写在最后

对于要采用直接挂牌融资的公司,其管理层团队需要更加专业化,因为虽然有FA,但FA对于承销没有决定性作用,那么发行方本身,将会对定价有更多的主动权。更多的主动权,也可能是一把达摩克里斯之剑,过于自信的定价,将会导致挂牌发行失败。发行的本质还是要被资本市场认可,充足的路演和询价、合理的竞争定价分析,才是发行成功的基础。

对于传统的承销商(投行),IPO承销的平均费率,直接挂牌融资的推动下,会提速下降。买方客户关系、卖方网络、专业人才,都是承销商的优势。承销商能否在新的市场结构下,重新对自身定位,理顺自身和客户、买方的利益关系,将传统的承销费打散、重构,是关系到未来地位和收入的重中之重。

对于专注打新的券商,从长期来看,直接挂牌融资的这种市场询价定价机制,会降低IPO首日平均溢价。另外,从获取融资份额的角度,没有了承销商的分配,机构间就少了可以通过证券互惠来获取份额的方式。如果越来越多的明星公司,通过直接挂牌融资上市,美股打新这种拉新、促活的模式,将会受到冲击。

对于其它的市场参与方,比如FA、律所、会计师、员工期权激励ESOP提供商,都是一个长期利好。理论上,市场效率提升了,公开融资的门槛降低了,融资的数量和总量也会潜在地提升。在直接挂牌融资的项目中,只要有撮合卖方和买方的能力,就能分更多的一杯羹。

在一个充分竞争和理性的资本市场中,承销商应该充分定价、防止代理人问题,发行方的管理层和主要股东应该签署较长时间的限售协议,公众投资人应该好好翻看动辄几百页、十几万字的招股说明书,机构投资人应该看得更长远而非关注股价短期的波动。但这些,都是近乎乌托邦式的空谈。

这一次,纽交所(NYSE)率先获得的美国证监会同意的直接挂牌融资制度,也算是对不完美的资本市场,打上了一个美丽的补丁。你怎么看?

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP