估值为什么是一种艺术而非科学?

本文编选自“巴伦周刊”微信公众号,文章内容整合自哈佛商学院金融学教授米希尔•德赛的在线热门MBA金融课程内容《什么是金融》,编辑彭韧。

在日常生活中,无论是买卖股票、收购公司、购置房产,还是投资教育,你都需要经历估值的过程。投资标的的价格是否合理?你应该支付多少钱?投资教育是一笔划算的交易吗?我应该购置房产还是租房子居住?好朋友在比特币上大赚一笔,我也应该跟进吗?

这些都是估值的基本问题,在财务专业里有一整套严密的工具指导你如何做出这些决策。

要记住,估值是一种艺术而非科学。更准确地说,它是包装在科学外衣下的艺术。估值是非常主观的,很容易出错并导致出现模棱两可的答案。尽管你可能会觉得不满意,但的确没有其他好方法能让我们更明智地做决策了。

在探索黄金法则之前,我们来看两种错误的估值方法:

投资回收期法

第一种评估项目的方式是基于投资者全额收回投资款所需要的时间,即投资回收期法。你只需要对比初始投入金额和后续现金流入情况,然后计算在哪个时点能收回全部投资款。这是判断是否应该进行某项投资的很有吸引力的方法。人们天生就喜欢早一点儿回收资金。

用一个案例来分析这个方法存在的问题:

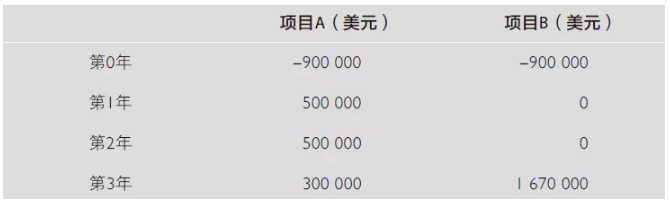

你需要在两个项目之间做出选择,它们需要的初始投资均为90 万美元。你只能使用投资回收期法作为标准,且只能选择其一。下表给出了每个项目的预计现金流情况。

你会选择哪个项目?项目A 的投资回收期低于2 年,而项目B 的投资回收期为3 年。如果投资回收期是你的判断标准,你应该选择投资项目A。

其实投资回收期法存在几个非常严重的问题。首先,没有考虑货币的时间价值;其次,更严重的是,投资回收期分析的结果是简单的年份数字。但这并不是你真正关心的问题,我们在意的是创造价值。投资回收期法让你选择资金回收更快的项目,但会让你远离创造更多价值的项目。

假定使用10% 的折现率,项目A 的净现值为193 160 美元,项目B 的净现值为354 700 美元。如果使用投资回收期作为判断标准,那么你会选择净现值更低的项目,它创造的价值要小得多。这个对比反映了投资回收期法的问题所在。

内部收益率法

使用内部收益率法对项目进行评估是另一种常见的估值方法。这个方法的问题并不像投资回收期法那么严重,因为与内部收益率计算相联系的是折现现金流。但内部收益率法仍有自己的问题。当引入折现概念时,我们使用预测现金流和折现率来确定现值。

内部收益率法利用的就是这种分析思路。这种分析需要预测未来现金流,并找到使净现值等于0 的折现率。

换言之,内部收益率分析得到的是假设项目在未来完全实现预期现金流时的收益率。尽管这是一个看待世界的很有吸引力的方法,内部收益率法仍然存在两方面问题。第一,内部收益率可能会给你错误的答案,因为它关注的是收益率而非价值创造。你可以比较两个项目,有着高内部收益率的项目创造的价值可能反而偏低。再强调一次,你关注的是价值创造而非收益率最大化。

第二,如果现金流的特征是流入和流出交替出现(而不是简单的先流出,然后全部是流入),那么内部收益率可能会给出错误的结果。更何况,在承担这些风险的同时,内部收益率分析的过程并不省时省力。计算出的内部收益率必须与加权平均资本成本相比较。

估值的黄金法则: 现金流折现法

有一个方法能让你意识到现金流折现法相对于倍数法的优势,即重新回到购置房产的决策上来。如果在做购置决策时不使用倍数法,那么我们应该如何利用现金流折现法进行分析?

当使用倍数法时,你的分析局限于对周围房产的成交价的观察,并根据每平方英尺的成交价格来做判断。而在做现金流折现分析时,你需要回答的问题是:拥有一套房产能产生的现金流情况是怎样的?有些现金流入很明确。在持续使用假设下,你可能要投资翻新一个屋顶。这就是你在自由现金流分析中需要考虑的资本支出。类似地,可能还有一些税收影响。但是购置房产后,你的现金流受到的首要影响就是不需要再支付房租了。任何项目的现金流指的都是从该项目身上产生的增量现金流。因此,一个房产的价值首先就是购买后你不需要支付的租金的价值。

用这个方式考虑房产购置可以帮你避免支付过高对价。租金收益比(租房费用和购房价款的对比)是衡量21 世纪初期房地产泡沫的一个核心指标。你如果进行了现金流折现分析,就可能发现自己真的不需要买房子,只要继续租住就好了。倍数法实际上忽略了很多在持续使用假设基础上面临的问题。现金流折现法则让事情变得清晰。在这个特定案例中,现金流折现法让租用和购买两种行为的替代关系明晰起来,而在房地产泡沫时期,这种关系完全被忽略了。

估值中的常见错误有哪些?

估值是一项艺术而非科学,因此包含了一系列主观判断。在宣告一项收购后,收购方

股价出现下跌是很常见的,这表明市场认为收购出价过高,收购方在向标的所有权人让渡价值。

为什么收购方经常会支付过高的对价?

忽略动机

首先,一个最普遍的错误在于,人们在估值过程中经常忽略参与收购的各方的动机。资产出让方当然希望受让方给出更高价格。卖方控制了信息的重要来源,包括历史财务信息。这个问题就是第3 章中介绍的信息不对称。你认为卖方为了出让资产会做哪些准备呢?卖方可能通过加速确认收入、推迟确认成本以及减少投资等行为粉饰报表。这种情况使得尽职调查成为任何收购过程中的核心环节。

问题不仅仅出在出让方身上。通常,投资银行只有在交易达成后才能得到报酬,所以它们竭力促成交易。即便是你公司内部负责研究这项交易的人,也可能有不可告人的动机。他们可能会在交易完成后负责新购入的业务,从而得到更高职位。每一个参与交易的人都希望交易能最终达成,他们可能精妙地改变假设或预测以达成目的。结果,这个充斥着不对称信息的状态最终导致了过高的对价和过分的自信。

夸大协同效应以及忽视整合成本

协同效应是指合并后,两家公司整合后的价值大于两家独立公司价值之和。表面上来看,协同效应的概念并非不合理。比如,你将两家公司的收入整合在一起并进行优化后会节省成本。如果两家公司合并,你可以在同一行业控制更多资源,获得更强的定价权。

假设亚马逊想要兼并易贝。两者合并后,各自的客户群和供应商将被整合在合并后的主体中,形成更强大的力量。同时,后台部门和云计算费用将会大幅削减。以上两种情况都是协同效应的表现。合并后的公司可以进入此前单独一家公司无法切入的顾客群体,或者削减原本无法节省的成本。

协同效应的问题在于,人们对于协同效应开始发挥作用的时间估计得过于乐观,并且会夸大协同效应本身的影响。他们忽略了一个事实:并购非常复杂,公司文化和员工整合需要很长时间。另外一个相关问题在于,即便协同效应是合理存在的,人们通常也将所有的协同效应考虑进报价里。这也导致了过度支付问题,协同效应创造出的价值被转移到了资产出让方手中,而不是被整合后的新主体里。

低估资本强度

急于求成的竞标者所犯的最后一个错误在于,他们往往低估了一项业务的资本强度。息税前利润或自由现金流的持续增长通常依赖于通过资本支出而不断增加的资产基础。但是资本支出会减少最初的自由现金流,这一点经常被迫切想要完成交易的人们忽略。比如,终值计算需要假设永续增长率,但在模型里的最后一年(最后一年的数值是终值计算的基础),资本支出仅等同于折旧,意味着资产并不会持续增长。实际上,低估资本强度就意味着高估价值。诸如特斯拉这类公司的估值就不能只依赖于客户增长假设,它必须兴建工厂以满足需求,因此低估资本强度会导致错误的估值结果。

估值是财务和管理的核心问题。估值过程中包含了一些科学的方法,但是在本质上,估值是非常主观且带有情感色彩的判断。我们必须确保自己不犯系统性错误,比如高估协同效应或低估一项业务的资本强度。有关估值的最后一课是,全面了解一项业务的最好方法就是对它做一次估值。只有仔细分析一项业务的未来前景、现金流情况、资本强度以及业务的风险,你才能真正理解这项业务。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP