2021年港股市场展望:否极泰来,向阳而生

本文转自微信公众号“杨仁文研究笔记”。

核心提要

本报告对2021年的港股市场做出分析和展望,有如下结论:第一,2020年恒生指数跑输A股及美股等全球主要股票市场,新经济等行业带动的估值扩张被港股的盈利下滑所抵消;第二,2021年全球经济基本面渐进向好,疫苗接种和政策缓慢退坡呵护经济复苏,而中国经济已全面恢复,政策亦“不急转弯”;第三,南向资金看好港股,资金净流入不断增长;第四,2021年恒生指数的盈利增长比估值提升更具有确定性,在中性假设下2021年恒生指数增长或达到9%-10%, 乐观假设下或达到20%;第六,“新经济”(科技、消费、医药、先进制造、新能源)行业具有估值溢价,行业龙头领跑港股,未来或将持续,而以银行股为代表的低估值、高股息行业则已呈现安全边际和配置价值。

风险提示:全球卫生事件防控及疫苗接种进度超预期、美国经济与政策变化超预期、全球金融市场波动超预期。

报告正文

1 2020年港股走势回顾:估值扩张被盈利下滑抵消

1.1 2020年港股跑输A股及美股

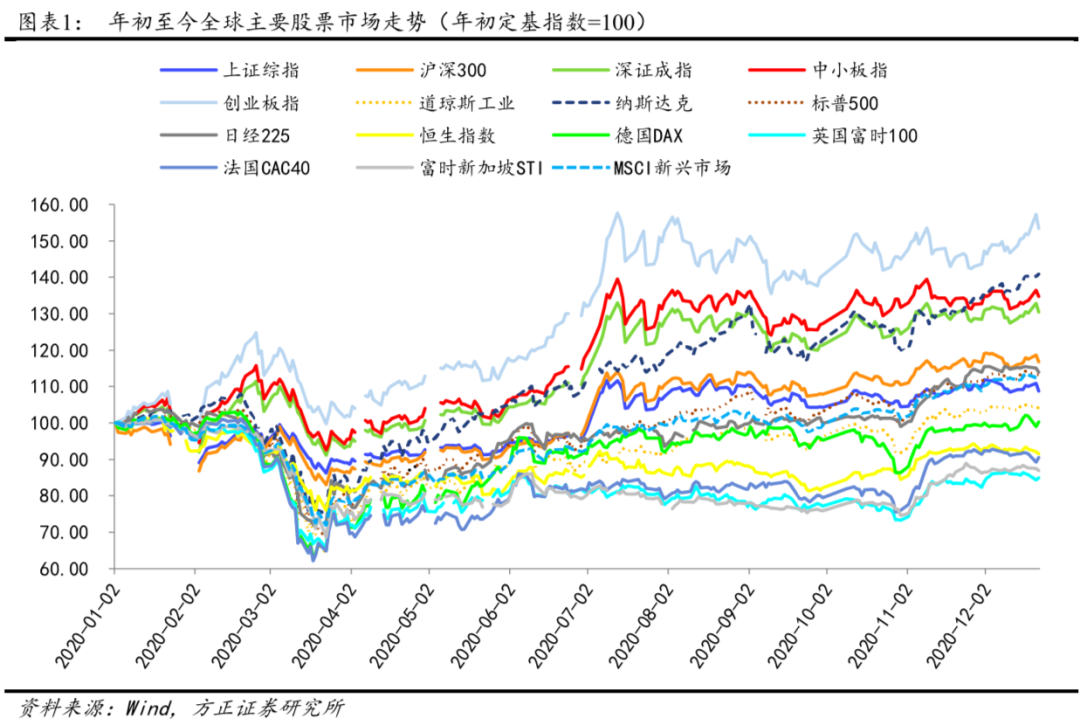

图表1显示2020年初以来,港股恒生指数跑输A股及美股等全球主要股票市场(但仍好于新加坡和英国)。究其原因,主要有三条,卫生事件、盈利和中美关系。第一,卫生事件是全球性的,除了影响大中华区的权益市场,也通过海外市场影响港股市场。第二,卫生事件不是一过性的,而是持续影响国内外经济,继而影响上市企业的盈利。所以尽管美联储放水和人民币升值可以阶段性提振港股走势,但从全年看,恒生指数走势较A股和美股而言依然较弱,受到国际方面的负面冲击较大。

1. 2 新经济亮眼:科技和医药等领跑港股,周期股走势疲弱

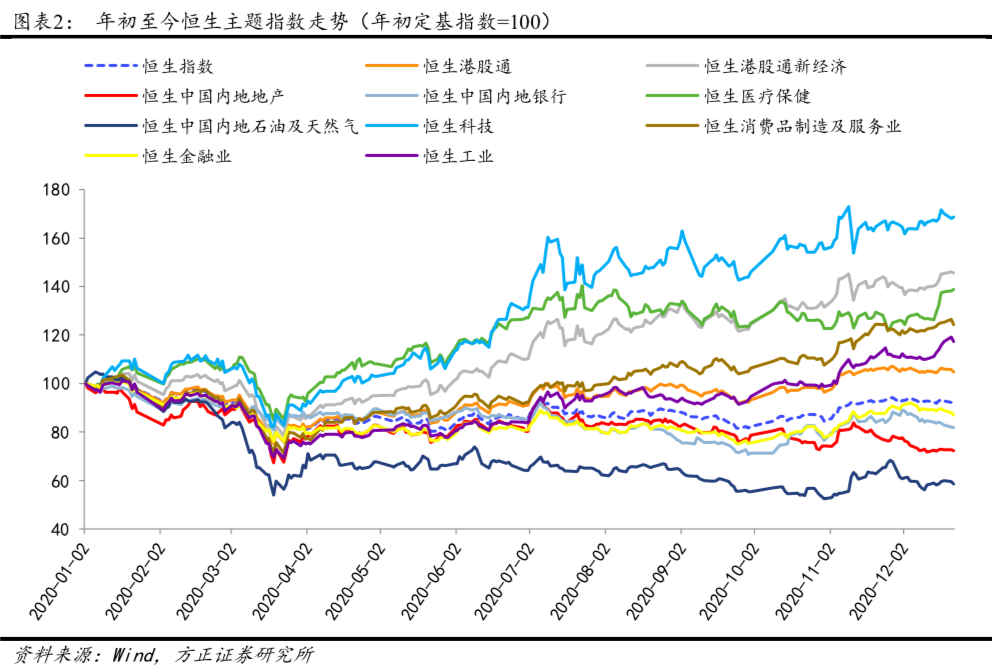

2020年恒生主题指数的走势显示“新经济”表现亮眼,周期股走势疲弱。图表2显示2020年年初至今,恒生主题指数的表现(收益率)从高到低分别为:恒生科技、恒生港股通新经济、恒生医疗保健、恒生消费品制造及服务业、恒生工业、恒生港股通、恒生金融业、恒生中国内地银行、恒生中国内地地产、恒生中国内地石油及天然气。科技和医药等行业领跑港股,而内银股、内房股及内地石油等内地周期股则表现不佳。这个差别恰恰体现了港股中“新经济”对应的指数表现较好,“老经济”对应的指数表现较差。从长期投资的角度,“新经济”代表了经济发展和经济转型的方向,而以金融、地产和传统能源为代表的“旧经济”则依赖于经济波动和经济周期的往复,而不断肆虐的卫生事件恰恰对经济造成了严重的冲击。

1.3 港股收益率拆解:2020年估值扩张被盈利下滑抵消

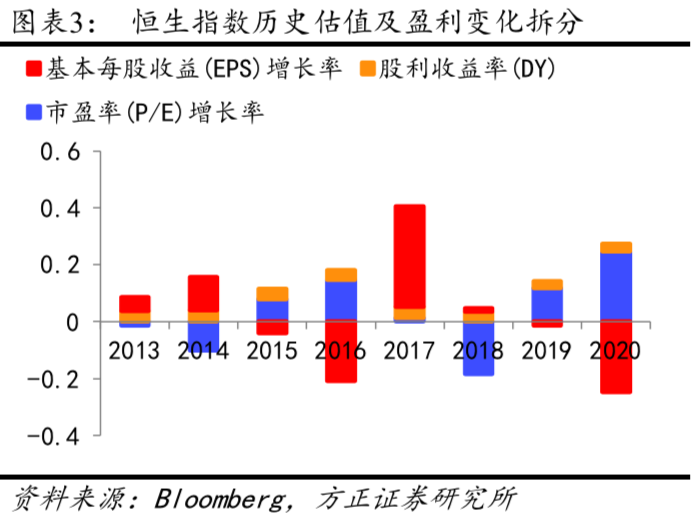

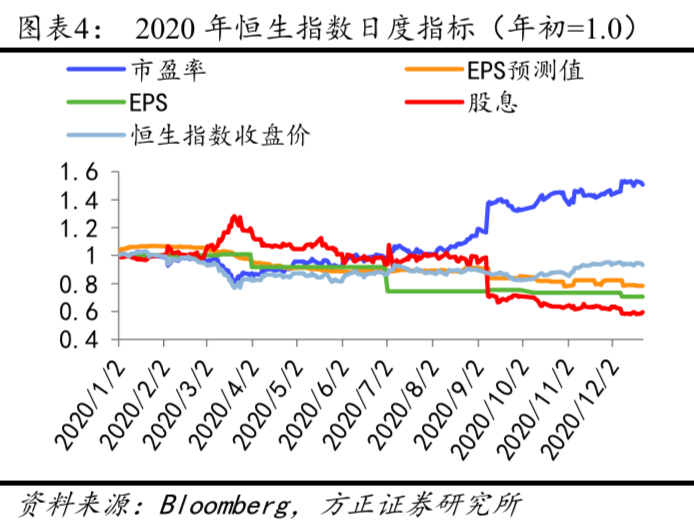

投资收益的基本计算公式为:P=EPS*PE,基于媒体的数据,2020年港股的估值扩张的正效应被盈利下滑的负效应所抵消,导致港股全年的表现不佳:根据媒体对2020年的预测,恒生指数P/E同比增长24.86%,而EPS同比下滑24.82%,股利收益率为2.66%。图表3展示了恒生指数历史估值及盈利变化拆分,其中2020年恒生指数靠估值扩张维持,盈利大幅下滑。图表4展示了2020年初至今的P/E、EPS和股息的日度变化情况(年初=1.0),可以发现2020年下半年恒生指数的估值大幅抬升而EPS和股利收益率均走弱,所以恒生指数估值扩张被盈利下滑抵消这种现象主要出现在2020年的下半年,而上半年出现了海外卫生事件爆发和美股急跌等导致的盈利与估值双杀现象。

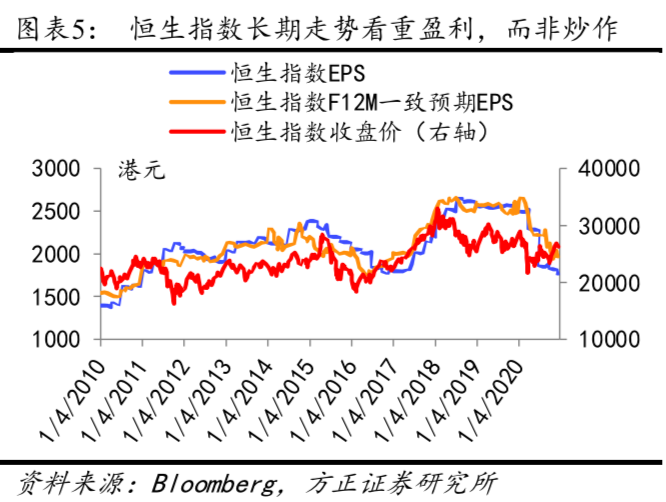

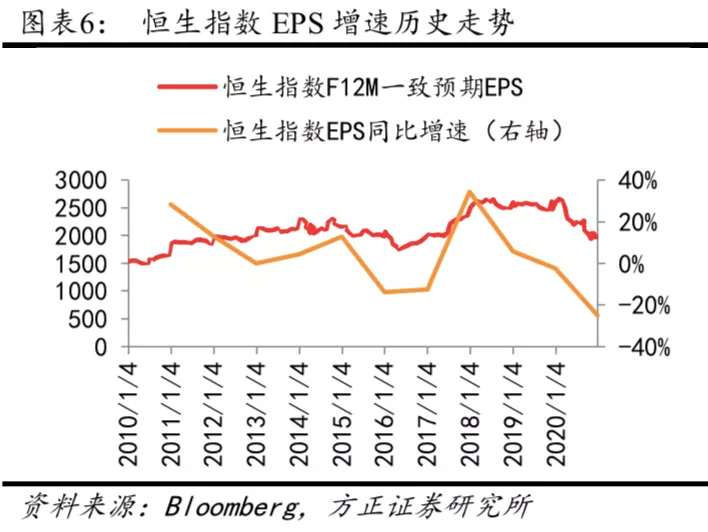

图表5显示出恒生指数的EPS,无论是当期值还是预期值,均与恒生指数在长期走势上保持一致,这说明了港股市场的长期走势与盈利关系紧密,而非炒作。图表6显示出2020年恒生指数的EPS增速和EPS预期值均出现了大幅下滑。

2 全球基本面渐进向好:政策缓慢退坡,呵护经济渐进复苏

2.1全球卫生事件形势严峻,民众开始接种疫苗

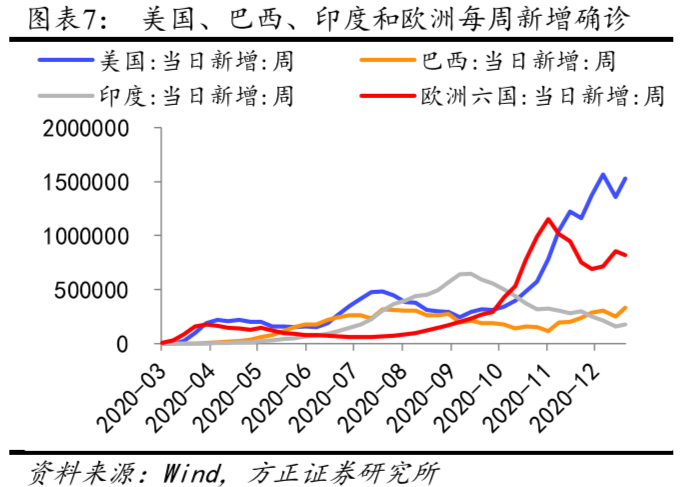

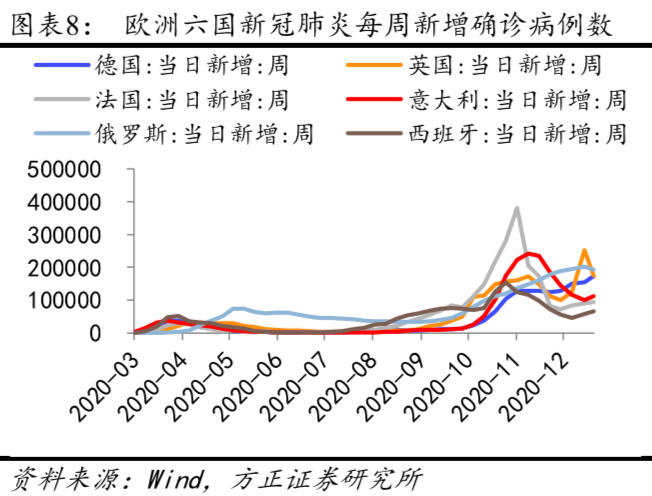

目前全球卫生事件形势依然严峻,欧美新增确诊人数出现反弹。图表7展示了美国、巴西、印度和欧洲六国(德国、英国、法国、意大利、俄罗斯、西班牙之和)每周新增确诊人数趋势,图表8展示了图表7欧洲六国各国家的每周新增确诊人数。截至美国东部时间12月25日16时10分,美国确诊病例超过1872.70万例,死亡病例为32.98万例。全球卫生事件防控形势依然严峻,尤其是病毒出现了变异。英国病毒变异致使病毒传染力大幅提高,播速度比原来增加了70%,增加了卫生事件防控的难度,给全球防疫带来了更大挑战。

疫苗是解决卫生事件的核心手段,目前接种疫苗人数和订购疫苗数量都在增加。根据美国疾控中心的统计,截至12月23日上午9时,已向全美分发946.57万支疫苗,其中有100.80万美国人接种了第一剂疫苗。由于全美病例激增,辉瑞公司表示美国政府将追加采购1亿剂病毒疫苗,从而美国政府向辉瑞采购的疫苗总量达到2亿剂。目前FDA已经批准两种疫苗(BioNTech与辉瑞联合研发的疫苗以及Moderna研发的疫苗)的使用。虽然疫苗变异导致疫苗有效性遭受质疑,但目前尚未找到疫苗失效的有力证据,疫苗有效性仍需时间观察。

2.2 全球经济继续复苏,政策缓慢退坡

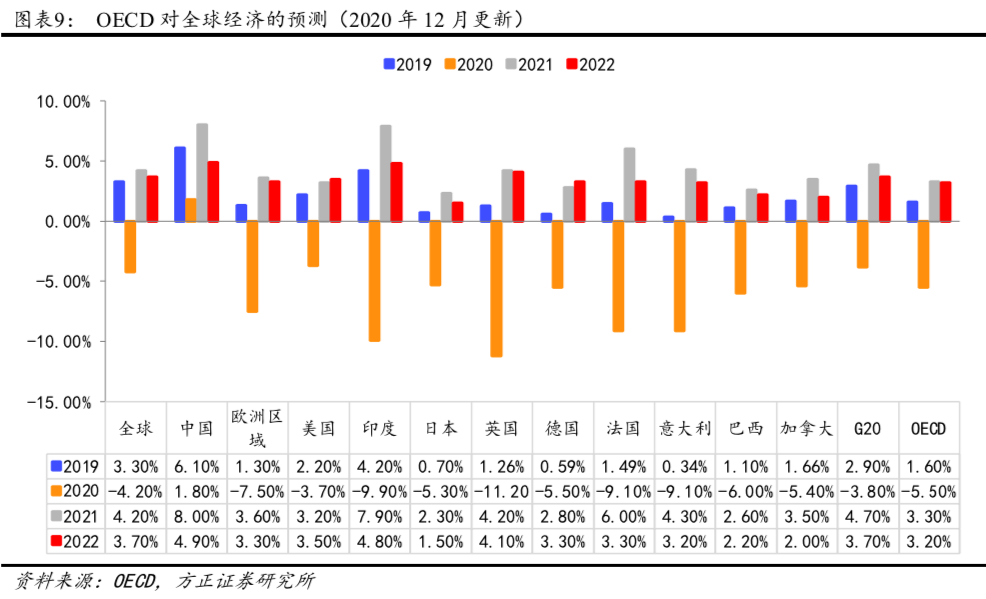

目前全球经济正持续复苏,根据经合组织(OECD)2020年12月更新的预测,2021年全球经济增速预计为4.2%,中国经济增速预计为8%,欧洲区域经济增速预计为3.6%,美国经济增速预计为3.2%。虽然冬季天气和病毒变异加重了卫生事件,但是疫苗的陆续接种将为战胜卫生事件带来曙光,除了美国已有100万人接种了疫苗,德国、英国、法国、意大利等国家的疫苗接种将在2020年12月下旬-2020年1月上旬展开。卫生事件难以迅速消退,但不会阻挡经济复苏的步伐。基于疫苗接种的持续和抗疫经验的积累,预计2021年下半年全球经济将比上半年恢复到更高的水平,届时全球政策可能比上半年边际收紧。

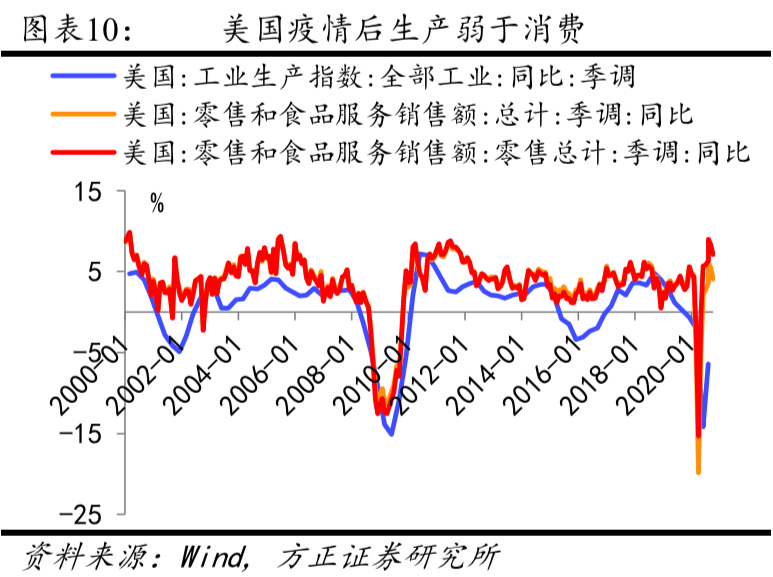

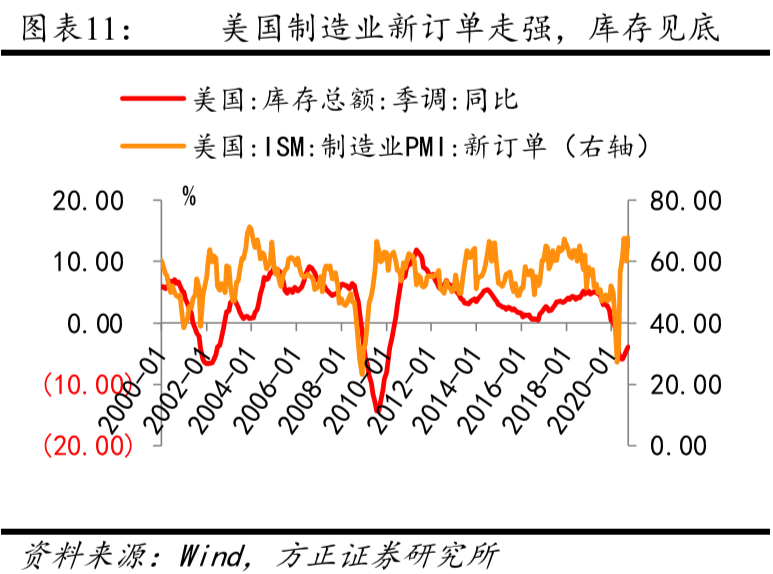

就海外主要经济体而言,美国有望于2021年启动新一轮库存周期。图表10显示美国发生卫生事件后出现明显的“需求强于供给,消费强于生产”的特点,工业生产弱于零售销售,代表从销售到生产的传导会加速库存去化,而图表11显示美国库存总额同比数据已经触底,而制造业新订单作为领先指标表现强劲,说明美国工业库存周期或将带动美国经济在2021年回暖。

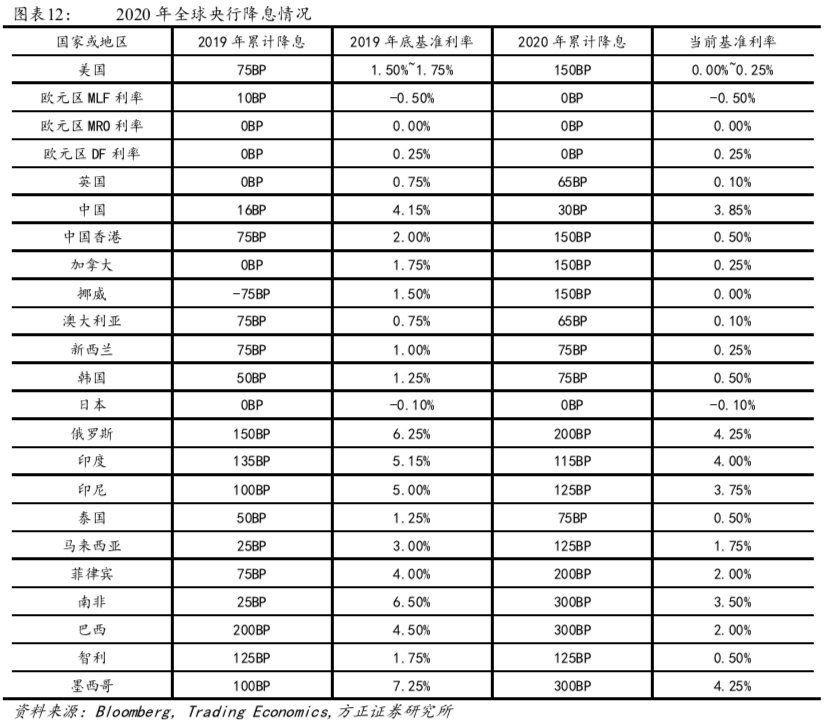

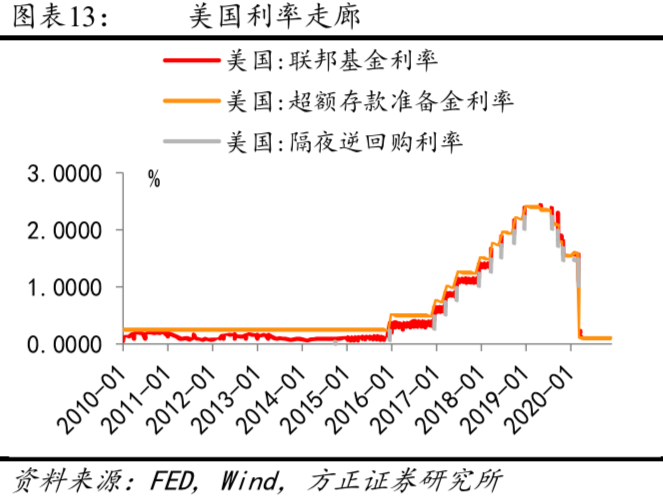

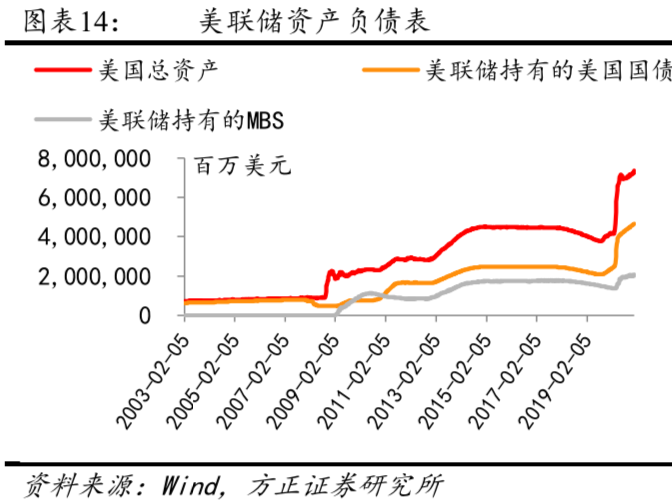

2020年全球诸多央行降息以应对卫生事件(图表12),其中美国在2020年3月就宣布了零利率政策(图表13),美联储大幅扩表(图表14)以支持企业和个人的资产负债表。

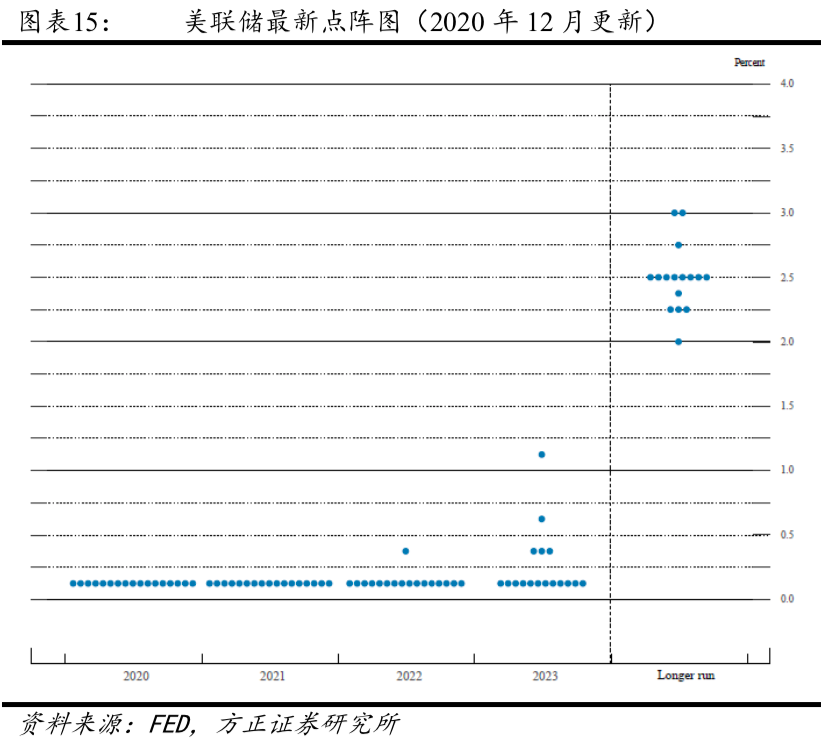

根据美联储2020年12月的议息决议,点阵图显示在2024之前美联储加息概率不高(图表15,每个点代表一位委员对利率的预期)。而在资产购买方面,美联储计划继续以每月800亿美元的速度购买国债、以每月400亿美元的速度购买MBS。美联储表示在充分就业和价格稳定目标(即通胀目标)实现重大进展之前不会退出当前资产购买,缓解了市场对美联储政策收紧的担忧。

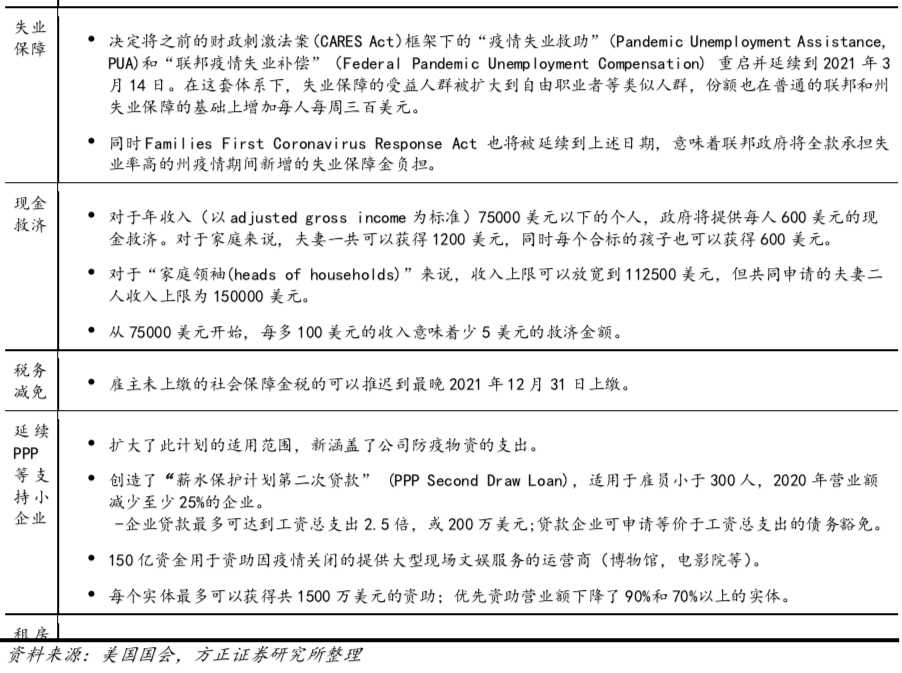

就美国的财政政策而言,此前因为美国党争导致的新一轮财政刺激一直难以推出,直到美国时间2020年12月27日,美国总统特朗普签署了规模约为9080亿美元的H.R.133法案。美国针对卫生事件采取的财政政策刺激规模展示在图表16。

H.R.133虽不及H.R.748规模庞大,但仍将对支持美国经济起到重要的作用。其中730亿美元用于疫苗等卫生事件相关的医疗卫生方面的花费,1630亿美元用于教育系统的救助,440亿美元用于交通运输系统的运行和维护,以及向每名成人和儿童派发600美元,每周增加300美元失业救济金直到2021年3月14日,延续“薪水保护计划(Paycheck Protection Program, PPP) ”以及通过其他小企业支持条款救助中小企业,并且将对于驱逐房客的禁令延续到2021年1月31日。

2.4 香港明年有望反弹

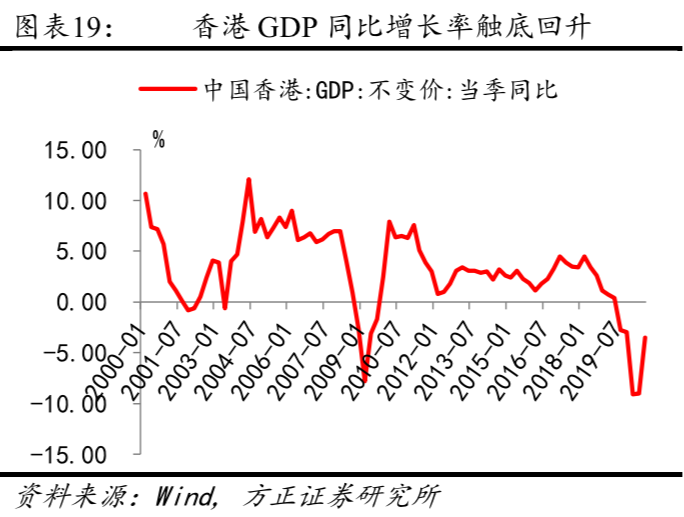

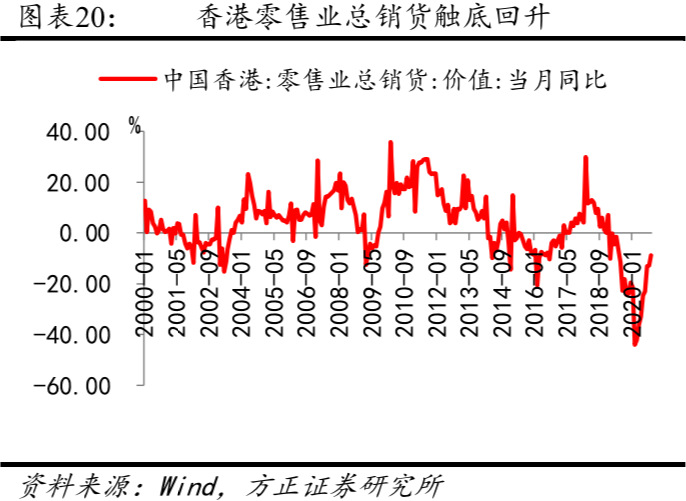

香港经济近三年来饱经波折,以及2020年的卫生事件都对香港经济造成了冲击,香港未来将随着大陆和全球的经济复苏而进一步复苏,进而有利于香港的本地股。图表19显示香港GDP在2020年第3季度出现反弹,香港零售业总销货在2020年10月出现反弹。

3 港股资金流向与投资者行为分析:南向资金看好港股

3.1恒生综指成分股资金流向测算

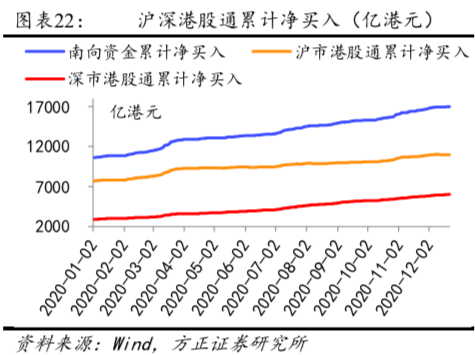

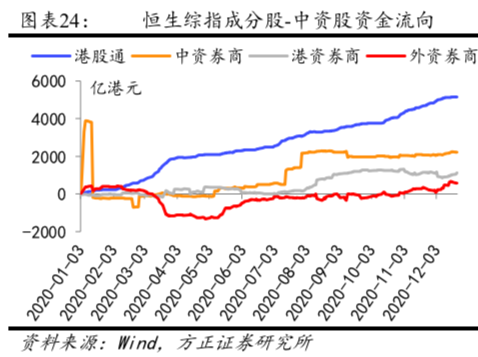

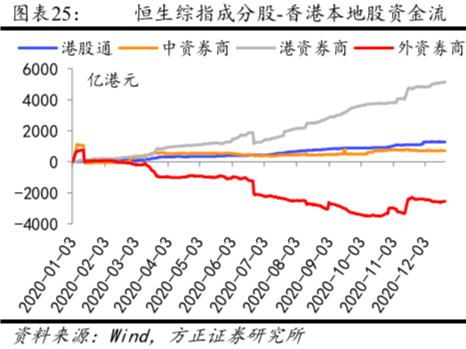

截至2020年12月22日,沪港通和深港通的累计净买入在年内继续持续增长(图表22)。而从恒生综指成股份来看,港股通、中资券商和港资券商累计净流入为正,外资券商累计净流入为负,其中港股通累计净流入6434亿港元。从恒生综指成分股中的中资股的资金流向来看,港股通的累计净流入金额最大,高达5152.5亿港元。而从恒生综指成分股中的香港本地股的资金流向来看,港股通的累计净流入为1281.5亿港元。这说明南向资金看好港股市场,其中港股通资金中的80%流向了中资股,而仅有20%流向了香港本地股。

3.2 恒生综指行业资金流向测算

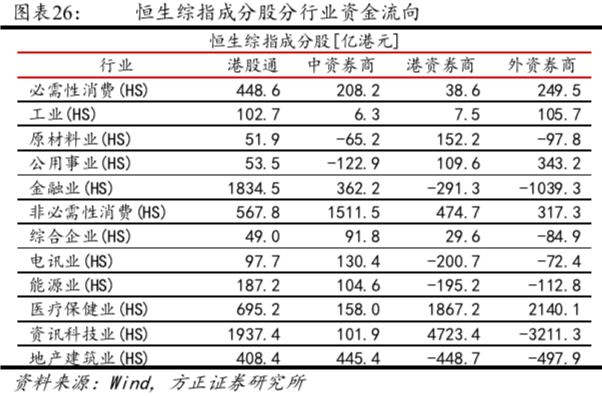

截至2020年12月22日,恒生综指成分股中港股通资金流向按行业排名依次为资讯科技业、金融业、医疗保健业、非必须消费、必需性消费等(图表26)。从图表27来看恒生综指成分股中的中资股的港股通资金流向,资金流入排名依次为资讯科技业、金融业、必需性消费、非必需性消费、医疗保健业。图表28的香港本地股亦有相似结论。

3.3 恒生综指各类资金持仓分布测算

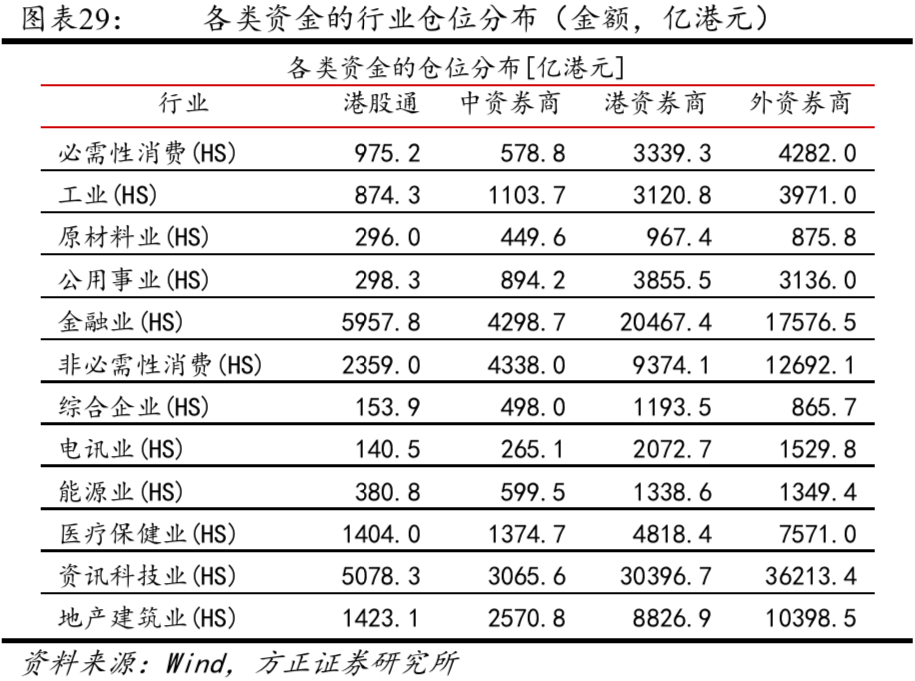

港股通、中资券商、港资券商以及外资券商四类资金的仓位分布的金额和百分比分别如图表29和图表30所示。从持仓百分比来看,资讯科技业、金融业、非必需性消费是前三大重仓行业。

4 港股展望:2021年港股指数增长的测算

4.1港股与其他股票市场的基本面指标比较

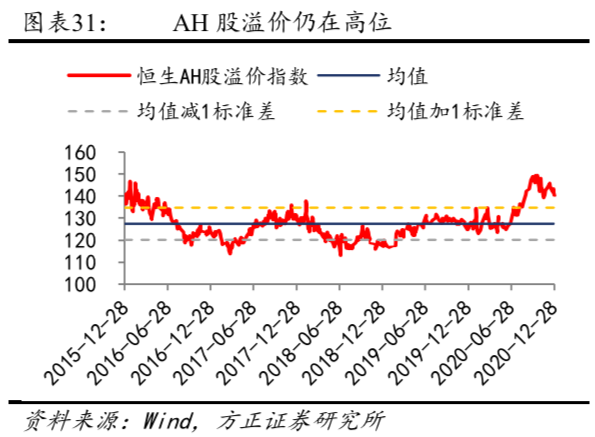

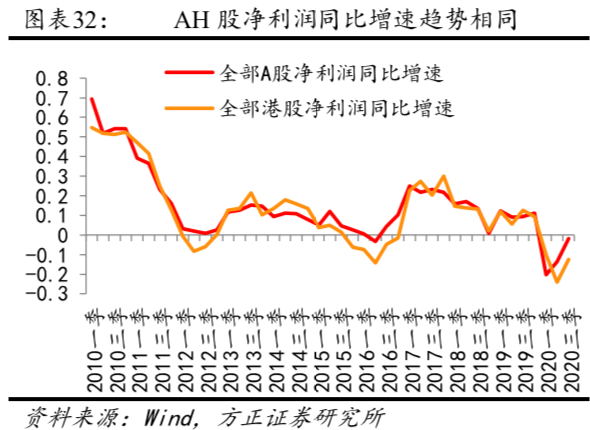

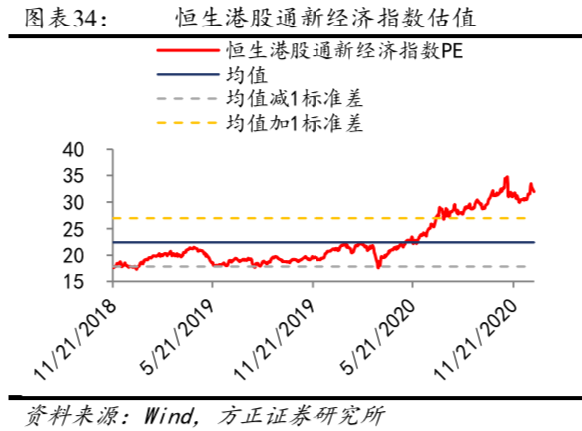

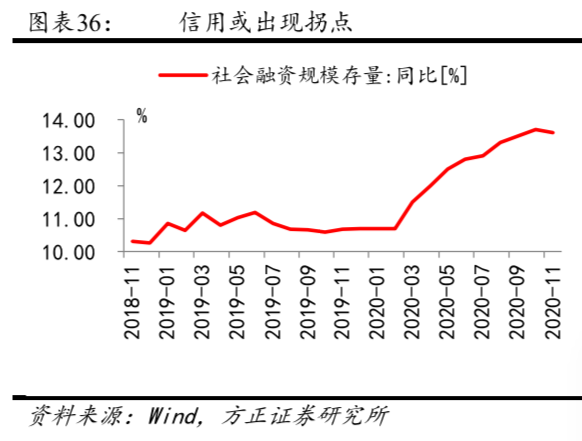

图表31显示AH股溢价仍在高位(高于5年均值加1个标准差),但图表32显示AH股净利润同比增速这一重要的基本面趋势相同,说明H股长期看仍有上涨空间;图表33显示尽管港股估值仍在高位(高于5年均值加1个标准差),但对比图表35则发现港股估值仍然低于A股和美股,这说明港股估值长期看仍有扩张空间。图表36显示国内或出现信用拐点,但经验上看港股对货币政策没有A股敏感,港股仍然是盈利情况更为重要(图表5)。

4.2 影响港股的国际金融市场因素

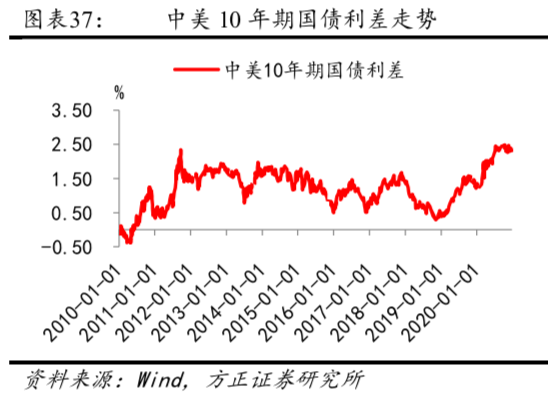

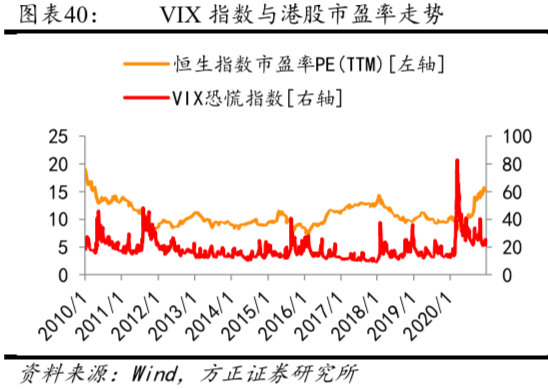

图表37显示中美利差依然处于高位,有利于海外资金流向大中华区;图表38显示人民币不断走强,人民币资产对国际投资者的吸引力也将持续上升;图表39显示美元指数不断下探,虽然美国经济逐步复苏有利于支撑美元,但全球经济也将同步复苏,作为避险资产的美元将缺乏上行动力,或将呈现弱势宽幅震荡的状态,对于人民币汇率坚挺是有利因素;图表40显示VIX恐慌指数较卫生事件期间已经大幅回落,黑天鹅压制港股估值的因素在不断缓解。

4.3 2021年港股指数增长的测算:盈利比估值更具有确定性

基于媒体在2020年12月30日的预测,2021年恒生指数的EPS增长率为18.6%,PE增长率为-15.7%,则经过简单计算可以算出2021年港股价格指数理论上恰好0增长(不考虑股息率,只看价格指数而非投资总收益),但本报告认为媒体对港股估值的估算结果过于保守,故采用敏感性分析来计算2021年港股的指数增长,指数增长在中性假设下或达到9%-10%, 乐观假设下或达到20%。

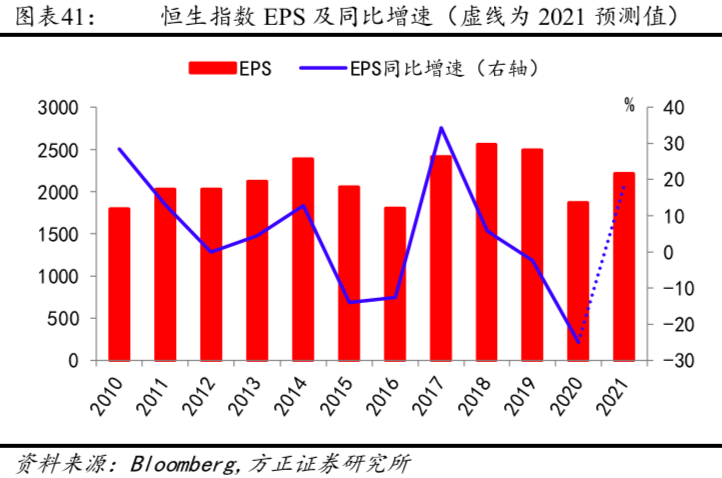

2021年港股的盈利比估值更加具有确定性。因为2020年经济遭受卫生事件的冲击,基数较低,而2021年疫苗接种和抗疫经验将为经济复苏提供有力的保障,扭转恒生指数EPS增速连续三年下滑的形势,EPS增速将止跌转升、由负转正。图表41展示了恒生指数2010-2021年的EPS及同比增速(虚线为2021预测值)。而对于估值而言,由于盈利大幅上升,分子上升能否快过分母具有不确定性,不过目前港股估值在国际比较上依然偏低,尤其是2020年恒生指数全年持有收益远低于A股和美股,港股估值可能仍然具有继续扩张的动能。

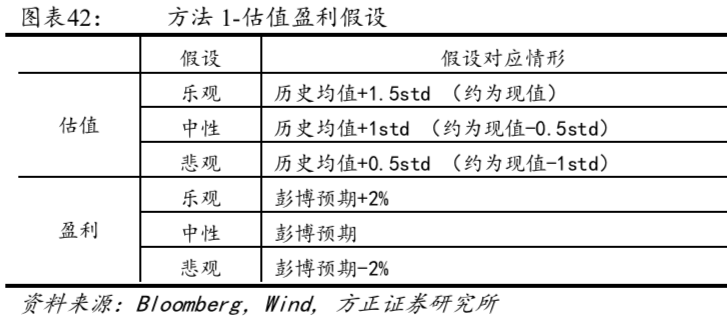

本报告采用两种不同的方式对指数增长预测进行敏感性分析以保证预估结果的稳健性。我们考虑恒生指数过去1年的平均估值水平,并计算过去1年估值数据的1个标准差大小,发现目前的估值水平是均值+1.52个标准差。在方法1中,按0.5个标准差为单位按乐观-中性-悲观三种情形向下调整估值,而盈利的调整则是在媒体预测的基准上调整2%,估值和盈利的假设展示在图表42:

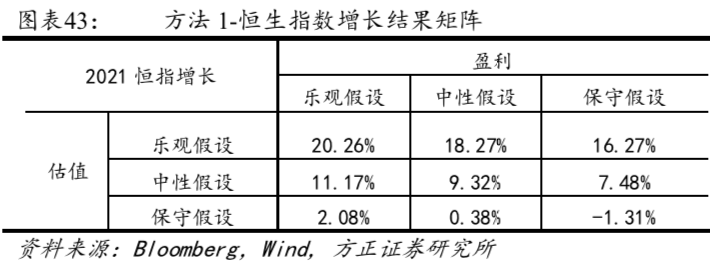

基于上述假设,经过计算可以得到港股在2021年的指数增长如下:

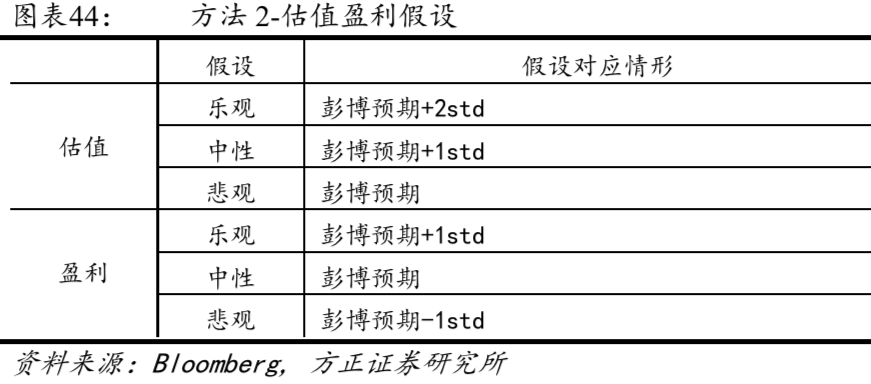

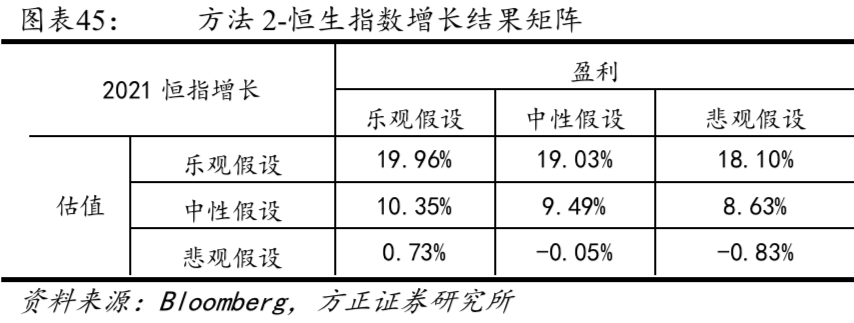

而在方法2中,直接利用2016年-2019年的年度市盈率和EPS数据,在媒体预测的基础上以1个标准差为单位做调整,其中盈利以媒体的预测为中性假设,市盈率以媒体的预测为悲观假设,进而计算乐观、中性和悲观情形下的P/E和EPS变化。上述估值和盈利假设展示在图表44。

基于上述假设,经过计算可以得到港股在2021年的指数增长如下:

5 港股行业:新经济成长股是主线,周期股安全边际凸显

5.1 港股分行业市盈率, 市净率,与股息率:新经济享有估值溢价

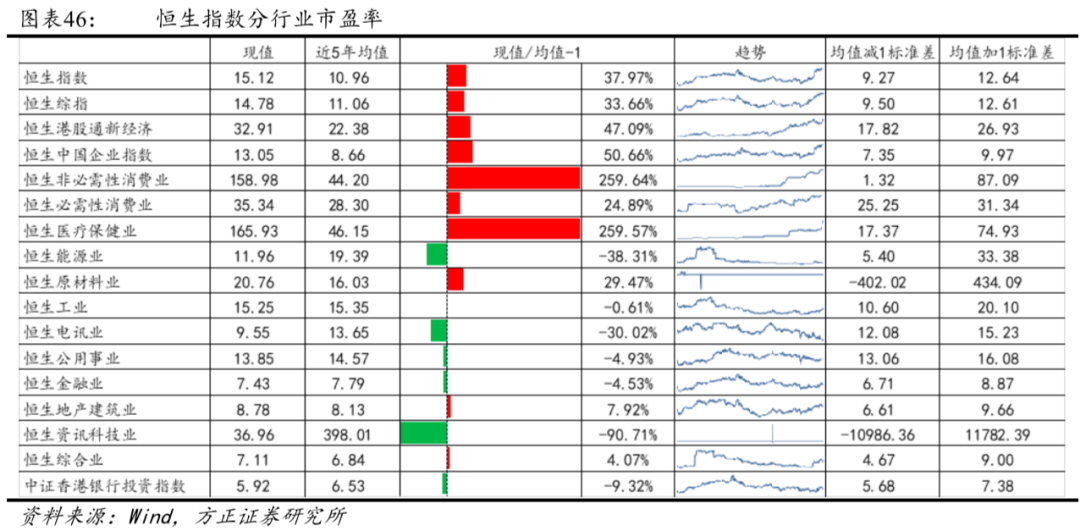

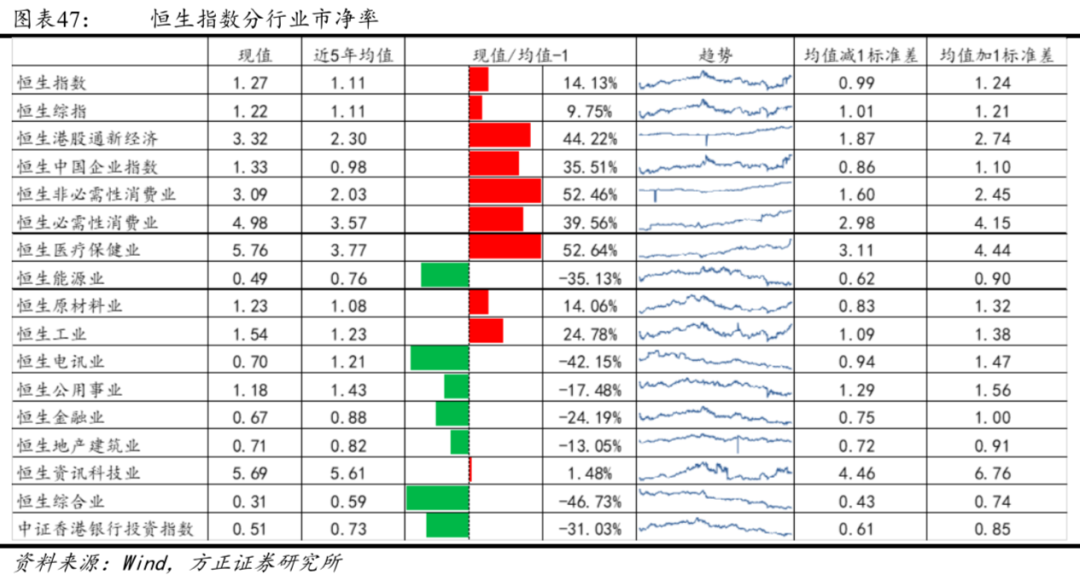

本部分统计了恒生指数主题行业的市盈率、市净率与股息率(数据截至2020年12月24日)。从估值来看,医疗保健、可选消费、资讯科技行业、必选消费的P/E和P/B超过其他行业,恒生港股通新经济指数的P/B和P/E也较高,说明“新经济”被港股投资者看好,给予估值溢价。而从股息率来看,能源、电讯、地产建筑、综合、公用事业和金融等行业的股息率较高,而港股通新经济和资讯科技行业的股息率则低于恒生指数整体水平。

5.2 2021年恒指分行业净利润同比增速预测:新经济领跑

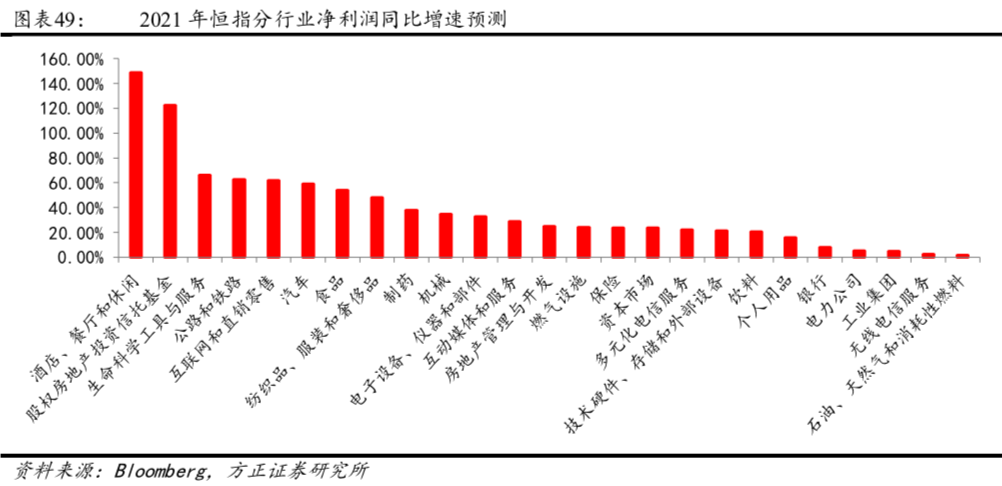

图表49列出了2021年恒指分行业净利润同比增速预测,部分“旧经济”行业增速垫底。其中净利润增速超过30%的行业有:酒店、餐饮和休闲增长148.58%,股权房地产投资信托基金增长122.39%,生命科学工具与服务增长66.15%,公路和铁路交通增长62.40,互联网和直销零售增长61.65%,汽车增长59.10%,食品增长53.96%,纺织品、服装和奢侈品增长48.04%,制药增长37.58%,机械增长34.62%,电子设备、仪器和部件增长32.46%。净利润增速低于10%的行业有:银行业增长7.98%,电力公司增长5.02%,工业集团增张4.83%,无线电信服务增长2.35%,石油、天然气和消耗性燃料增长1.51%。

5.3 港股行情以“新经济+龙头”为特征,未来或将持续

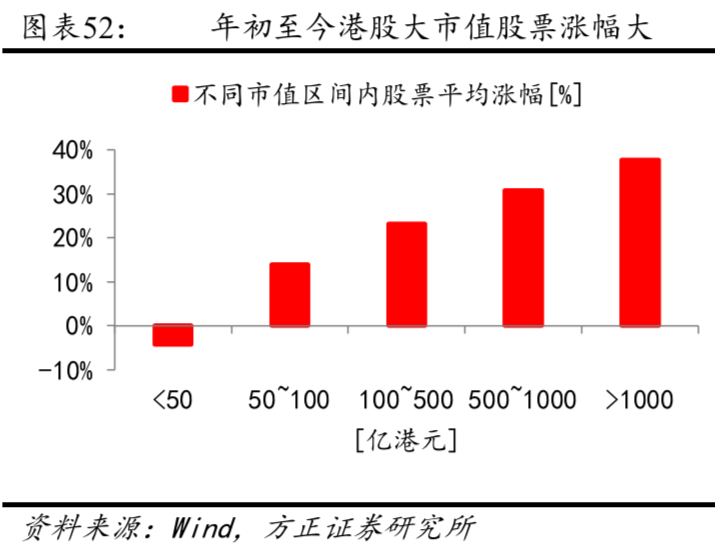

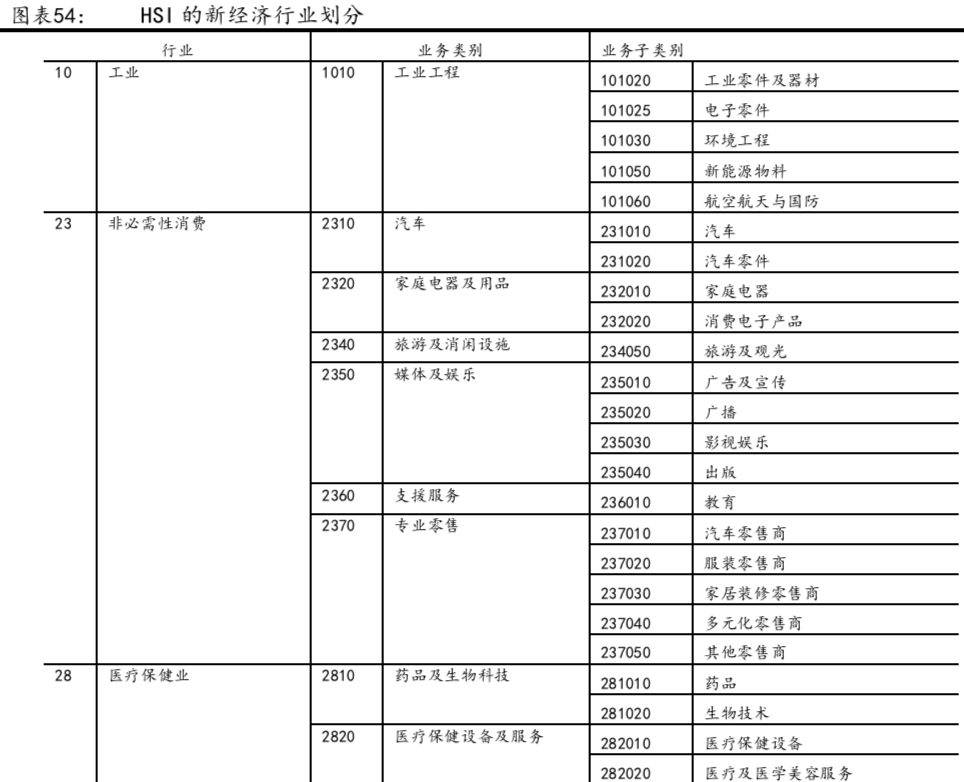

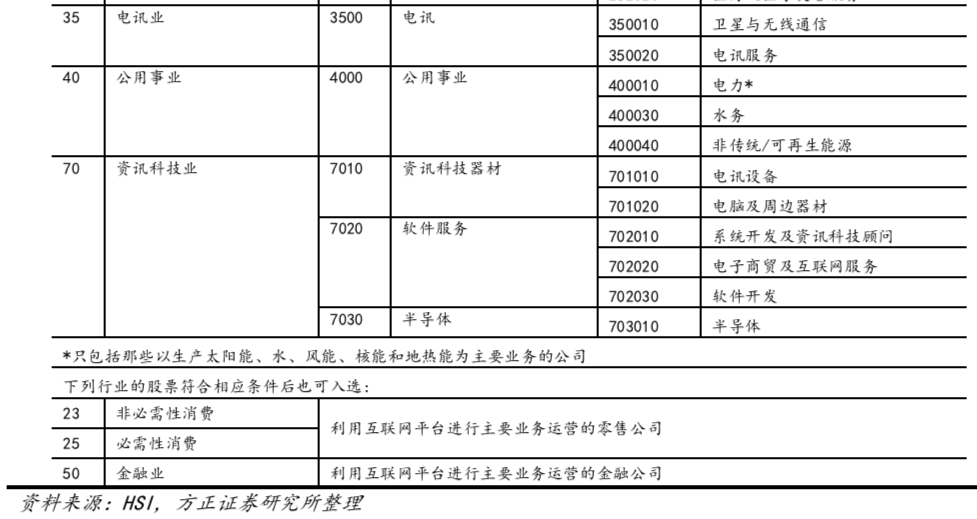

“新经济”以科技、消费、医药为代表,但也包括一些制造业和新能源等行业(HSI对新经济的行业划分详见图表54)。港股最具代表性的莫过于类似于美股FAANG五大巨头的ATMXJ(阿里巴巴(09988)、腾讯(00700)、美团(03690)、小米(01810)、京东(09618)),而年初至今ATMXJ明显跑赢恒生指数(图表50)。图表52显示港股大市值股票涨幅更大,而这些大市值股票往往是行业龙头,图表53显示港股的行业龙头涨幅高于自身行业整体。

5.4 周期股安全边际显现-以低估值高股息的银行股为例

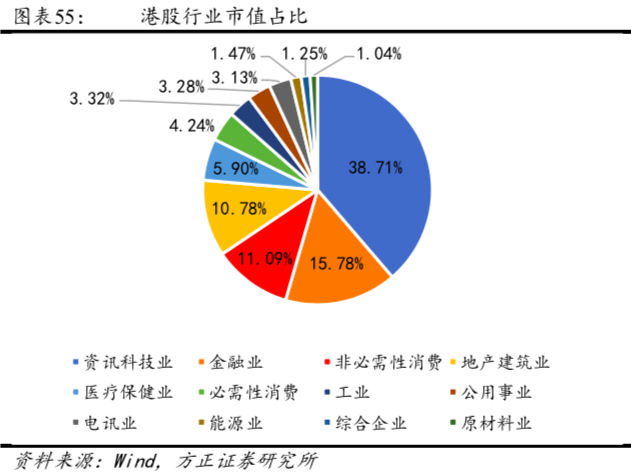

除了“新经济”之外,周期股的基本面也值得关注,尽管“新经济”占市值比重不断攀升,但周期股依然占有一定比例,如金融业的行业总市值占比为15.78%。当前各行业的总市值占比展示在图表55。

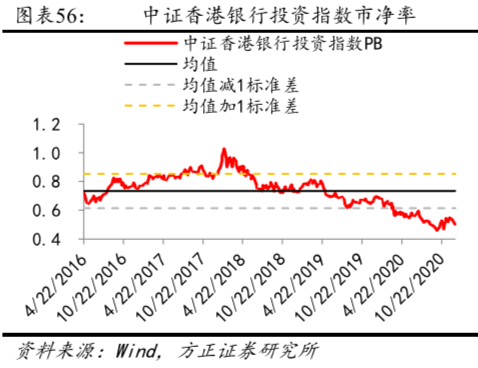

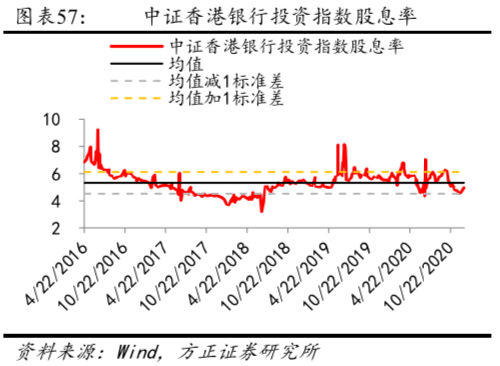

本报告认为顺周期行业将受益于2021年的经济复苏,上文资金流向的分析也显示港股通南向资金在2020年不断流入金融业,而以银行业为例,中证香港银行投资指数的股息率高达4.9%,而PB已经下滑到历史均值减1个标准差以下,具备安全边际。

6 结论

本报告有如下结论:第一,2020年恒生指数跑输A股及美股等全球主要股票市场,新经济等行业带动的估值扩张被港股的盈利下滑所抵消;第二,2021年全球经济基本面渐进向好,疫苗接种和政策缓慢退坡呵护经济复苏,而中国经济已全面恢复,政策亦“不急转弯”;第三,南向资金看好港股,资金净流入不断增长;第四,2021年恒生指数的盈利增长比估值提升更具有确定性,在中性假设下2021年恒生指数增长或达到9%-10%, 乐观假设下或达到20%;第五,“新经济”(科技、消费、医药、先进制造、新能源)行业具有估值溢价,行业龙头领跑港股,未来或将持续,而以银行股为代表的低估值、高股息行业则已呈现安全边际和配置价值。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP