海通证券:借鉴09-10年,港股低估价值望补涨

本文来自 微信公众号“股市荀策”。

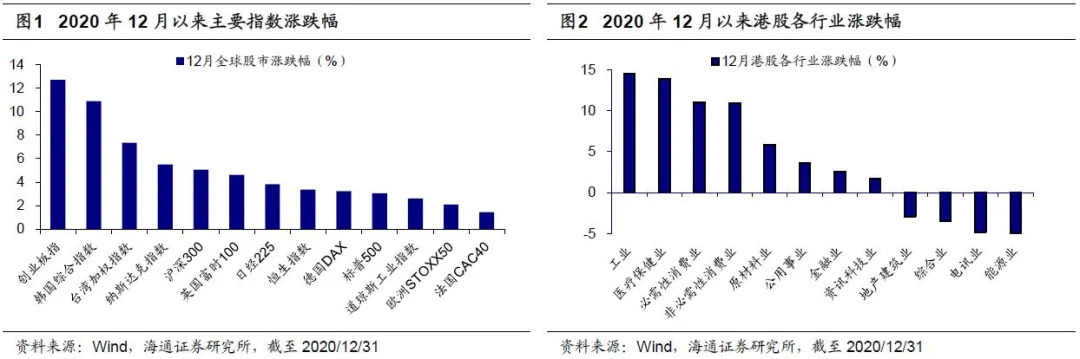

核心结论:①12月港股继续上涨,累计涨幅/最大涨幅为3.4%/3.8%,其中工业、医疗保健业、必需性消费业、非必需性消费业涨幅最大,而顺周期板块表现较弱。②参考09-10年,2009年港股成长股基本面更优,科技和消费涨幅最大,而进入2010年价值股基本面明显改善,开启补涨行情。③2020年港股科技和消费表现优异,成长和价值板块极致分化,随着经济复苏和企业盈利改善,预计2021年低估价值股有望补涨。

借鉴09-10年,低估价值望补涨

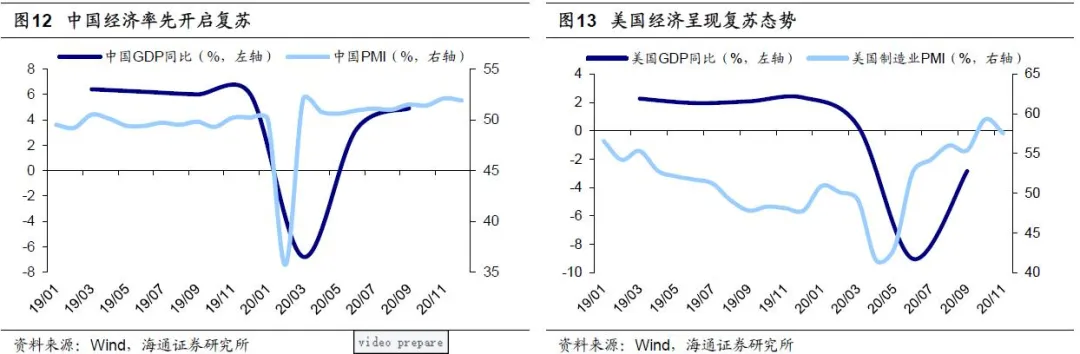

2020年初公共卫生事件爆发后,全球经济活动按下暂停键,为应对经济衰退压力,全球央行携手大放水,美元流动性十分宽松。2020/3/20以来港股成长风格明显占优,可选消费涨幅为82.2%,信息技术为81.3%,医疗保健为80.2%,远超同期恒生指数25.0%。展望2021年,港股市场风格将如何演绎?本文通过对比2009-10年港股走势,我们认为港股风格有望再平衡。

1.港股策略:借鉴09-10年,低估价值望补涨

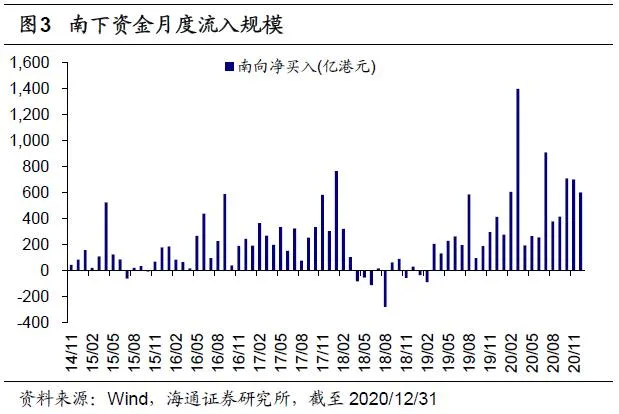

回顾:12月港股涨势延续。12月欧美公共卫生事件二次爆发,市场波动加剧,但不改上涨趋势,12月全球主要指数均录得正收益。恒生指数在12月震荡收涨3.4%,当月最大涨幅为3.8%。对比其他市场,沪深300指数12月累计涨幅/最大涨幅为5.1% /5.1%,创业板指为12.7%/12.8%,纳斯达克指数为5.7%/6.3%,德国DAX为3.2%/4.6%,标普500为3.7%/3.8%,日经225为3.8%/4.4%,英国富时100为3.1%/6.5%。从市场走势看,进入12月恒指震荡下跌,12月23日大幅反弹并收复失地,月末达到最高点27341.0。从行业表现来看,12月港股工业(14.5%)、医疗保健业(13.9%)、必需性消费业(11.0%)、非必需性消费业(11.0%)涨幅较大;部分顺周期板块受公共卫生事件影响表现较弱,跌幅较大的板块为能源业(-5.0%)、电讯业(-4.8%)、综合业(-3.5%)。12月南下资金流入规模为602.0亿港元,高于2020年的月均值560.1亿港元,2020年南下资金累计净流入额达到6721.3亿港元。2020年12月当月南下资金在港股成交额中占比达23.5%,高于2020年11月当月的21.9%。

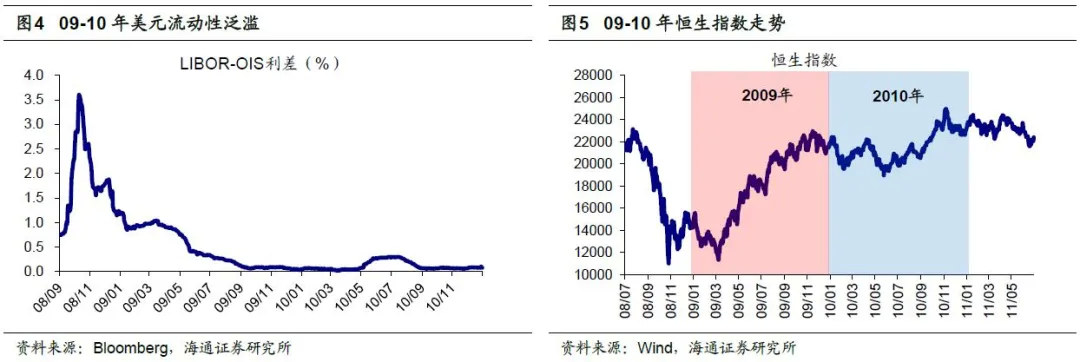

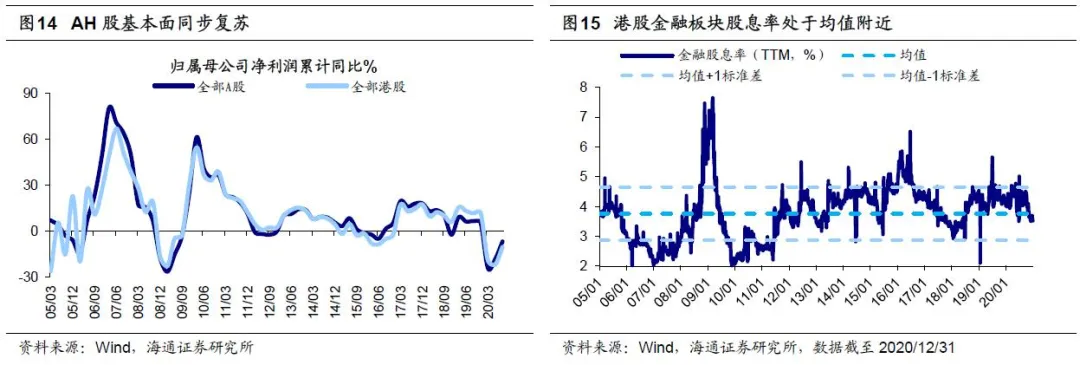

参考2009年,港股企稳反弹,成长风格占优。为了应对金融危机,2008/11/25美联储启动首轮量化宽松(QE)政策,通过购买机构债和MBS为市场注入大量流动性,LIBOR-OIS利差从2008/10/10的3.60%大幅下降至2009/9/18的0.06%,此后基本保持在0.1%以下。在美元流动性泛滥的背景下港股止跌企稳,2009/3/10港股二次探底后开始上攻,全年恒生指数上涨52.0%。行业层面,成长风格明显跑赢价值风格,科技和消费板块涨幅最大,来源于对基本面复苏的预期,2009全年信息技术涨幅/净利润增速为180.9%/-21.1%,可选消费为132.5%/278.7%,医疗保健为116.8%/19.8%,日常消费为116.4%/61.1%。价值板块表现不佳,2009全年工业涨幅/净利润增速为66.1%/ 34.9%,金融为71.0%/29.0%,房地产为79.2%/28.6%,能源为80.1%/5.1%。

进入2010年,市场风格更均衡,价值板块补涨。2010年3月美联储退出QE1,但随着欧洲债务问题蔓延,美国经济数据不及预期,市场开始预期美联储推出QE2。2010/5/26港股开始重拾升势,全年恒生指数上涨5.3%。行业层面,成长价值风格差异收敛,消费板块基本面和涨幅依然稳健,医疗保健2010年涨幅/净利润增速为47.9%/ 8.1%,可选消费为30.0%/97.5%;价值板块基本面显著改善,开启补涨行情,能源2010年涨幅/净利润增速为28.5%/39.5%,工业为18.0%/97.9%,材料为10.0%/155.4%,金融为8.9%/39.2%;前期强势的科技板块表现疲弱,信息技术2010年净利润增速为66.5%但涨幅仅有8.8%,可能的原因在于较好的基本面已经在2009年提前反映在股价中。

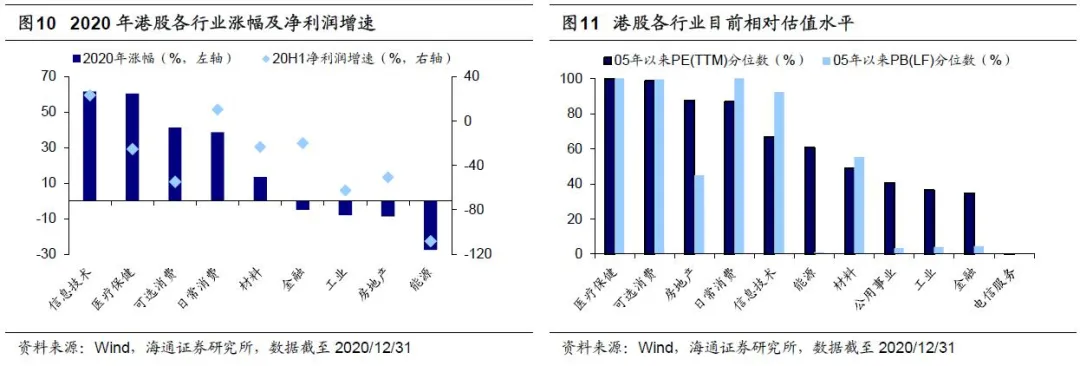

2020年港股成长和价值风格极致分化。2020年公共卫生事件蔓延引发全球金融市场剧烈动荡,为了应对公共卫生事件对经济和市场造成的冲击,2020/3/15美联储宣布降低基础利率至零并推出7000亿美元的QE计划,2020/3/23宣布不限量按需买入美国国债和MBS。美联储一系列举措有效缓解了美元流动性危机,LIBOR-OIS利差从2020/3/27的1.40%下降至2020/11/9的0.11%,截至2020/12/31该值为0.19%。2020年全年恒生指数下跌3.4%,但科技和消费板块表现优异,信息技术2020年涨幅/20H1净利润增速为61.6%/23.2%,医疗保健为60.4%/-25.4%,可选消费为41.4%/-54.9%,日常消费为38.8%/10.2%;公共卫生事件之下价值板块基本面受损严重,周期和金融涨幅落后,能源2020年涨幅/20H1净利润增速为-27.5%/-108.3%,房地产为-8.9%/-50.7%,工业为-8.0%/ -62.7%,金融为-5.0%/-20.0%。从估值来看,消费和科技板块的估值处于历史较高水平,截至2020/12/31医疗保健PE(TTM,下同)/PB(LF,下同)2005年以来的分位数为99.9%/100.0%,可选消费为98.7%/99.5%,信息技术为66.7%/92.2%;周期和金融估值依然偏低,金融PE/PB分位数为34.6%/4.5%,工业为36.5%/4.0%,材料为49.1% /55.2%,能源为60.6%/1.2%。

借鉴历史,2021年港股低估价值有望补涨。目前海外公共卫生事件依然严重,经济复苏前景存在不确定性,美联储12月FOMC会议维持当前零利率不变,点阵图显示2023年前不会加息,同时继续维持每月购买800亿美元国债、400亿美元MBS的购债计划,且未设定退出QE的明确时间表,因此港股流动性有望延续宽松格局。由于国内公共卫生事件控制较好,自20Q2开始中国经济领先全球开启复苏,企业盈利也逐步改善。港股公司业绩与A股走势基本一致,结合库存周期,我们预计A股企业盈利回升期持续1年半左右,即业绩拐头向下将在明年三、四季度出现,从而我们认为目前港股业绩仍处于回升趋势中。随着港股基本面持续向好,中短期港股金融、工业、能源等顺周期板块可能存在轮涨机会。当前港股金融板块PE(TTM)/PB(LF)为8.1/0.69倍,处于05年以来34.6%/4.5%分位;股息率为3.52%,处于05年以来均值附近。从投资主线看,目前我国经济正处于转型升级中,中期科技+消费是转型方向,当前科技股业绩步入向上周期,本轮行情中科技行业仍是主线,因此继续关注港股科技相关行业。

2.1敏实集团(00425)乘电动化、轻量化之风,电池盒业务扬帆起航

敏实集团:领先汽车零部件供应商。敏实集团主要从事设计、生产、销售汽车装饰条、汽车装饰件、车身结构件、行李架及电池盒等汽车零部件。20H1公司主营收入、归母净利润分别为48.5、3.7亿元,同比分别减少20.9%、58.6%,主因受公共卫生事件影响。公司位列19年全球汽车零部件供应商百强榜第86名,20年11月30日收盘后纳入MSCI成分股。

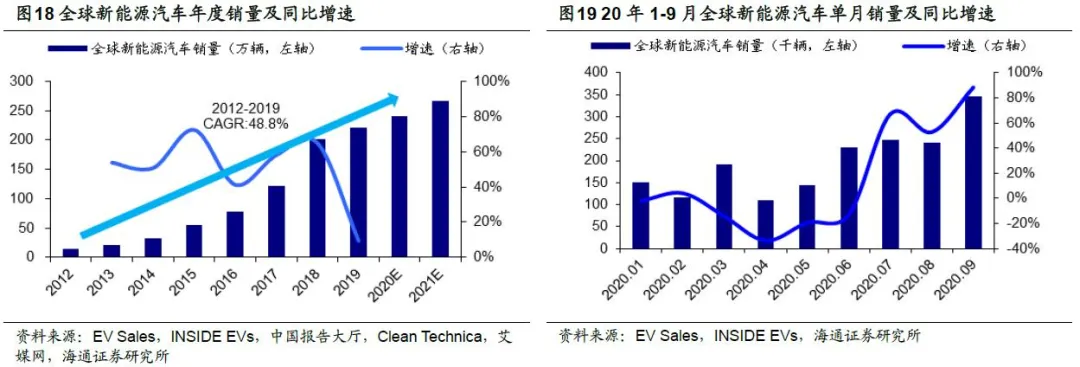

电池盒:逐渐进入放量阶段。电池盒是新能源汽车动力电池的承载件,安装于车体下部,主要用于保护动力电池在外界碰撞和挤压时不受损害,对电池模块的安全和防护起到关键作用。公司采用铝挤出工艺生产电池盒,优势有1)与钢电池盒相较,铝电池盒满足轻量化需求,且高温耐腐蚀,导热性、导电性较优;2)与铝压铸工艺相较,铝挤出工艺能够灵活设计电池盒结构,满足各类能量大小的电池包需求,且能够减轻电池盒重量。敏实目前电池盒在手订单量充沛,随着产能逐步释放,单车配套金额将改善,我们预计公司21-22年电池盒收入分别为7.8、19.5亿元,25年为69.9亿元。

传统业务:研发夯实竞争优势,实现长足发展。公司传统业务覆盖了金属及饰条、塑件、铝件等产品,通过产品研发和创新等,不断拓宽产品品类。20H1公司研发费用率为5.2%,同比提升0.3pct,公司保持对底盘结构一体化系统的生产技术、材料工艺和表面处理的研究开发,并明确了高分子材料的发展方向。公司基本毗邻客户工厂布局产能,以便提供高效、准时的交货,目前生产基地主要位于中国、美国、墨西哥、泰国和德国,基本辐射了全球主要汽车消费市场。此外公司覆盖大多数主机厂客户,多元化客户结构,能够分散对单一客户的依赖度。20H1公司获得美系高端电动车品牌铝饰条订单,我们预计21H1开始量产,订单完全释放,22年主营收入或增厚约2亿元。强大的研发制造平台和北美大客户合作将推动公司发展进入新阶段。1)公司拥有领先的研发和垂直整合的制造实力、优质的客户资源,我们认为未来有望在品类方面进一步丰富,协同快速增长;2)公司已经进入北美大客户核心产品线,业务发展和未来的更进一步合作可期。

雷达罩、发光标牌:联袂海拉,增强合力。在智能化驱动下,毫米波雷达作为实现自动驾驶所需的主要传感器之一,应用将更加广泛。雷达罩是发射和接收毫米波的介质,其材料需要考虑对毫米波的吸收和反射特性。汽车公司大多选择将前置毫米波雷达置于中间车标内,实现外形美观,而传统车标的金属镀铬层对毫米波会产生屏蔽阻隔效应,集成雷达的车标(发光标牌)需求应运而生。20年6月敏实集团与全球毫米波雷达前五大供应商——德国海纳签署合同成立合资公司,双方各持股50%,将在技术、订单、成本等方面实现互补。

风险提示:汽车行业景气度下行,电池盒业务拓展不达预期,行业竞争加剧。

(敏实集团,00425,周旭辉,S0850518090001,刘溢,S0850520080002)

2.2JS环球生活(01691)全球创新型小家电龙头增长动力强

全球创新型小家电龙头。据公司2020半年报援引弗若斯特沙利文,截至2020年6月30日,公司在全球小家电市场排名第六。九阳分部专注厨房电器和清洁电器,在中国市场豆浆机、破壁机、电饭煲分别排名第一、第一和第三。SharkNinja分部专注家居环境电器和厨房电器,在北美、欧洲、日本及全球多个国家销售,在吸尘器、多功能烹饪煲、破壁机及扫地机器人分别排名第一、第一、第一和第二。中国和美国分别是目前增长最快和世界最大的小家电市场,公司凭借自身在产品开发、品牌营销、全球全渠道销售方面的核心竞争力,在这两大市场乃至全球不断巩固其创新型小家电龙头的地位。

新品推出+渠道深入促进2020H1收入增长,增长动力有望持续。2020H1,公司实现收入15.15亿美元,同增22.6%。九阳和SharkNinja分部分别增长9.1%和34.2%,收入占比为41.2%和58.8%,两分部收入增长均受益于新品推出,包括九阳品牌SKY系列新产品、Shark品牌的清洁产品(吸尘器、扫地机器人等)和Ninja品牌的Foodi系列烹饪产品。新品推出和公共卫生事件需求促进清洁和烹饪品类同增27.3%和25.2%,收入占比为38.7%和29.7%,食物料理品类收入同增14.8%,占比26.3%。新品推出、品牌知名度提升及电商渗透加强使得北美和欧洲收入增长强劲,2020H1分别同增31.4%和56.5%,占比达47.9%和9.5%,中国收入受益线上渠道优势和新品推出同增8.9%,占比达40.5%。我们认为,公司将持续拓展德国、推动英国和日本市场的增长,在扫地机器人和Foodi系列产品组合上持续创新,收入增长动力强劲。

最大化协同效应,提升长期盈利能力。公司将最大化九阳与SharkNinja分部的协同效应,扩大Shark品牌在中国的产品组合,推出专为中国消费者设计的产品,并共享终端供应商,合并采购量实现更低成本,打造更具竞争力的供应商格局。我们认为,公司的营运能力(包括利用消费者互动积累有关消费者偏好和行为的资料从而引导及影响产品开发流程的全球研发平台、覆盖全球的集中化供应链及贯穿产业链的全面的信息管理系统)将加强,降本增效,提升长期盈利能力。

风险提示:碳化硅成本下降、良率提升不达预期;更新一代半导体材料出现

盈利预测与投资建议。我们预计,公司2020-2022年归母净利分别为17.24,23.25,29.76亿元,分别同比增长486.46%,34.89%,27.98%,EPS分别为0.49,0.67,0.85元/股,考虑到1.公司为全球创新型小家电龙头,其产品、品牌、营销和渠道的核心竞争力显著;2.公司在产品研发和供应链协同方面发展空间大;结合小家电同业公司估值,我们给予公司2020年35-40倍PE,对应合理价值区间17.15-19.60元/股,按照1港元=0.87人民币,对应合理价值区间19.71-22.53港元/股,给予“优于大市”评级。

风险提示:公司欧洲渠道拓展及供应链协同进展低于预期等。

(JS环球生活,01691,周旭辉,S0850518090001,李姝醒,S0850519040001)

2.3瑞声科技(02018)新起点:镜头盈利拐点

公司概况:瑞声科技是全球消费电子行业器件与解决方案提供商,主要业务包含声学、光学、电磁传动三大板块,同时在MEMS器件和精密结构件领域也有布局。2019年,公司声学、光学、电磁传动与精密结构件三大业务收入贡献分别为81.7亿、10.7亿与76.9亿,分别占收入比重的45.7%、6.0%和43.0%。

光学行业:21年智能手机出货量回暖叠加光学升级,光学赛道重回快增长。1)受到公共卫生事件影响,我们预计2020年全球出货量将下降至12亿部,2021年恢复至13.5亿部;2)智能手机多摄渗透趋势仍在持续,单部手机摄像头数量仍有提升空间;3)手机摄像的功能性也在持续提升。前摄从刘海向屏下发展;后摄则向:a.更大像面、更高像素;b.超广角,从70度向120度之上发展;c.长焦镜头,向更高倍数发展;d.微距镜头;e.TOF等方向发展最大化协同效应,提升长期盈利能力。公司将最大化九阳与SharkNinja分部的协同效应,扩大Shark品牌在中国的产品组合,推出专为中国消费者设计的产品,并共享终端供应商,合并采购量实现更低成本,打造更具竞争力的供应商格局。我们认为,公司的营运能力(包括利用消费者互动积累有关消费者偏好和行为的资料从而引导及影响产品开发流程的全球研发平台、覆盖全球的集中化供应链及贯穿产业链的全面的信息管理系统)将加强,降本增效,提升长期盈利能力。

风险提示:碳化硅成本下降、良率提升不达预期;更新一代半导体材料出现

光学业务:塑胶镜头盈利拐点到来,WLG具大成长空间。公司塑胶镜头技术、产能、毛利率等协同提升,2020年Q3,光学业务营收4.7亿元,出货量增长至1.32亿颗,毛利率24.6%。我们预计在稼动率和良率提升的带动下,2021年全年出货量有望超过8亿颗,毛利率达到30%左右,显著贡献利润。WLG方面,有望协同模组,在主摄等领域取得突破。同时,公司引入湖北小米长江产业基金合伙企业、OPPO广东移动通信有限公司、红杉驰辰(红杉资本中国基金旗下)、先进制造产业投资基金(国投创新旗下)等战略投资者,对业务将带来有利促进。风险提示:公司欧洲渠道拓展及供应链协同进展低于预期等。

传统业务有望迎来稳定期。声学:大客户竞争格局较稳定,SLS带动成长。我们预计,客户对于声学的投入会保持微创新,未来几年公司在客户的份额有望保持在稳定的状态,毛利率也有望底部维持稳定;同时在小箱体等产品带动下,声学业务有望触底回升。电磁传动器件方面,我们预计:1)公司在下游大客户的份额进入到较稳定期,同时Asp降幅有望收窄;2)安卓领域开始贡献部分增量;3)毛利率下滑趋势放缓。

盈利预测与投资建议。我们预计2020-2022年实现归母净利润15.4、23.8、29.5亿元,同比增速-30.7%、54.5%和23.8%;每股收益1.28、1.97和2.44元。考虑到公司2020年业务一定程度受到公共卫生事件影响,我们按照2021年进行估值,我们给予2021年25-30XPE,对应合理价值区间49.25-59.10元/股,按照1港元=0.86元人民币估算,对应合理价值区间57.27-68.72港元/股,给予优于大市评级。

风险提示:智能手机产销下滑,传统业务市场份额下滑。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP