中信(00267)主导买下麦当劳中国,会是一笔好生意吗?

1月9日,中信股份(00267)发布公告称,其与中信资本控股、凯雷投资集团和麦当劳将成立新公司。新公司将以最高20.8亿美元的总对价收购麦当劳在中国内地和香港的业务。

消息一出,沸沸扬扬。1月10日,事件又有新进展。据公开媒体报道,中信集团计划收购与首农集团所持有的部分首农股份股权。后面两者曾经也是麦当劳中国特许经营业务的竞购方。

一边是最高20.8亿美元的收购价,另一边是正面临业绩下滑困扰的麦当劳。对中信股份而言,此时出手主导买下麦当劳中国业务,会是一笔好生意么?

20.8亿美元出售中国业务20年特许经营权

关于这场收购的谈判9个月前就已开始。

2016年3月底,麦当劳中国宣布,计划引进战略投资者,为近2000家中国直营店寻找靠谱的“下家”,以提升竞争优势及增加资源,推动餐厅扩张与升级,实现更本地化的发展策略。

这一消息传出后,中信、华润、三胞集团、格林豪泰酒店、华彬集团等多家企业皆对麦当劳中国门店的特许经营权抛出了“橄榄枝”。

当时麦当劳中国并没有过多地描述选择未来合作伙伴的标准。仅是麦当劳全球总裁和首席执行官史蒂夫·伊斯特布鲁克曾表示,未来引进的战略投资者必须高度诚信,财务稳健,深入了解中国市场,并具备独特业务模式和竞争优势。这位CEO还提到,他对潜在的战略投资者的选择有着“开放和感兴趣”的态度。

据媒体报道,在第二轮竞购中,还有中国信达、北京三元、三胞集团等7家公司入围。时间进展到12月份,坐在麦当劳中国谈判桌另一端的仅有以中信集团与凯雷集团为首的财团。最终中信、凯雷的联盟不仅拿下中国内地市场,还获得了中国香港地区的特许经营权。

根据协议,中信股份、中信资本控股、凯雷投资集团和麦当劳将成立新公司。新公司将以最高20.8亿美元(约161.4亿港元)的总对价收购麦当劳在中国内地和香港的业务。收购对价将以现金方式及向麦当劳发行新公司的新股方式结算。

交易完成后,中信股份和中信资本在新公司中将持有共52%的控股权,凯雷和麦当劳分别持有28%和20%的股权。新公司将成为麦当劳未来二十年在中国内地和香港的主特许经营商。麦当劳在中国内地和香港的1750多家直营餐厅都将转为特许经营餐厅。新公司的董事会将由中信股份、中信资本、凯雷和麦当劳的代表组成,并且麦当劳的现有管理团队将继续留任。

截至2016年12月31日,麦当劳在中国内地的直营和特许经营餐厅超过2400家,在香港超过240家。

为重振业绩提升特许经营店铺比例

有分析人士认为,此次麦当劳中国直营业务的“卖身”与其近两年的盈利下滑有关。

麦当劳的财报显示,其2014财年营收为274亿美元(如无标明,单位下同),较2013财年下滑2%;全年净利润为47.6亿,同比下滑15%。2015财年麦当劳业绩持续下滑,营收和净利润分别为254.1亿和45.3亿美元,较2014财年各下跌了7%和5%。

虽然麦当劳没有对外透露中国内地市场和香港市场的情况,但据麦当劳发布的财报,中国内地所属的高增长市场营收已连续两年下滑。2015年,高增长市场营收同比下滑近10%。

为遏止业绩下滑的趋势,2015年5月时,麦当劳宣布了业务重振计划。计划中重要的一项是,进一步优化餐厅的所有制结构,到2018年年底将全球特许经营店的比例从当时的81%提升到93%。

麦当劳特许经营业务的方式主要为,转让经营中的成熟麦当劳餐厅给加盟者,赚取租金和特许权使用费。与直营业务相比,这一赚钱方式显然更为轻松。麦当劳也曾表示,特许经营模式将为公司带来更稳定和可预计的收入和现金流。但在中国内地,麦当劳特许经营业务占比一直较低,截至2016年只有不到30%的餐厅由加盟者持有和管理。

据媒体公开报道,麦当劳希望,交易完成后每年在中国区开出 250 家特许经营门店,最终将亚洲区的直营门店比例降至5%左右。此外麦当劳还可以从这份特许经营协议中,每年获得5%-7%的营业收入。

外界均认为,此次出售中国业务对于麦当劳而言是一件好事。一方面有助于麦当劳提升特许经营店铺占比,另一方面麦当劳并不是完全放弃中国市场,其在新公司中拥有20%的股份,既保留了参与决策的权利,又能分得麦当劳中国的经营收入。

未来5年开1500多家新餐厅

收归于中信、凯雷财团之下的麦当劳中国业务将如何发展?能否击败它最大的对手肯德基?

巧合的是,在麦当劳之前,拥有另一大快餐巨头肯德基的百胜中国引入投资者春华资本和蚂蚁金服,被百胜餐饮集团拆分出去,在纽交所挂牌上市。

此前两年,这一位洋快餐界的“老大哥”的业绩也在下滑。百胜中国财报显示,自2013年起,其营收增长陷入停滞。2014年甚至亏损700万,虽然2015年净利润恢复至3.23亿,但也只有2012年的一半。

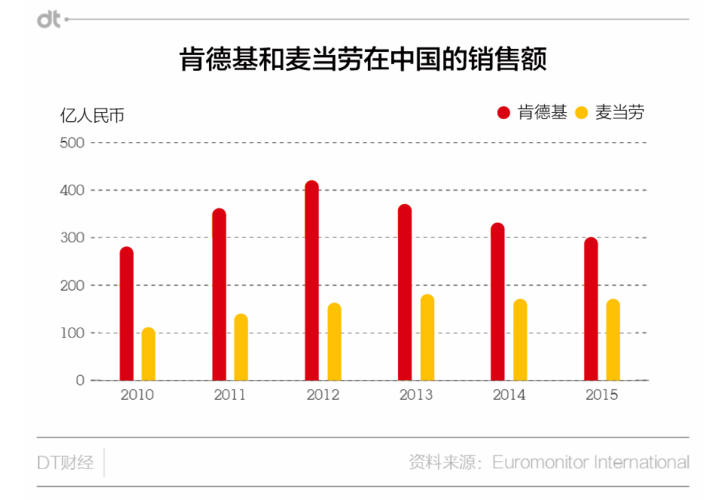

中国市场方面,根据欧睿咨询统计,为百胜中国贡献了近75%利润的肯德基,2012年后销售额降幅尤为显著。而销售额一路高歌突破150亿人民币的麦当劳中国,2013年后也显现疲软之态。但从销售额规模来看,肯德基仍然远高于麦当劳。

这与肯德基门店数量有很大关系。在中国,麦当劳有2400多家分店,数量仅约为肯德基的一半。有分析人士认为,这与此前麦当劳在中国主要采用直营店的方式有关,毕竟直营店所需资源、成本较高,扩张速度自然就慢。

有媒体在报道中提到,虽然麦当劳以24小时营业的方式使其单店营业额高于肯德基,但是餐厅数量的悬殊还是让麦当劳相形见绌。在中国市场,麦当劳的营业总收入、连锁店扩张速度,均大大逊色于肯德基。

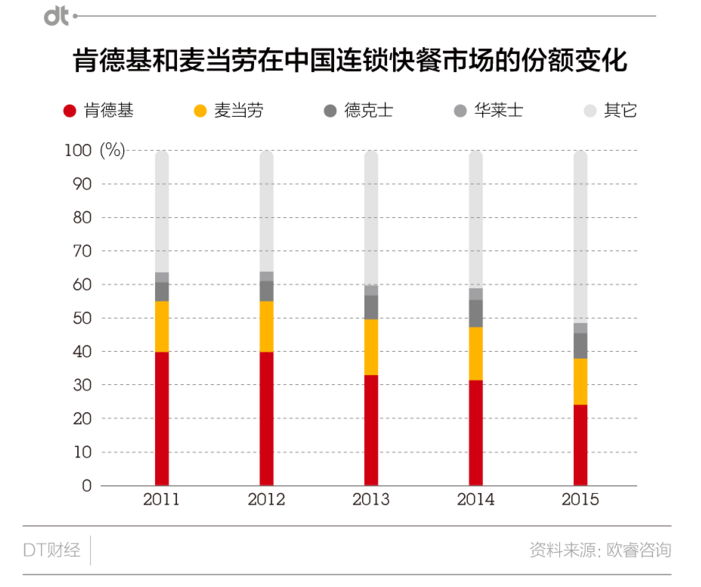

但从欧睿咨询2015年的市场份额调研数据来看,肯德基市场份额流失的速度远大于麦当劳。2015年,肯德基的市场份额约为23.9%,较2011年下滑了约16个百分点;麦当劳的市场份额约13.8%,较2011年下滑了约1.2个百分点。

据麦当劳介绍,未来五年,其将在中国内地和香港地区开设1500多家新餐厅,特别是在三、四线城市。除新开餐厅之外,麦当劳还计划通过菜单创新、数字化零售、外卖等方式提升现有餐厅的销售额。

此外,麦当劳还将升级国内1000家餐厅,占全国门店40%以上。位于深圳东门商圈的光华餐厅是麦当劳首家2.0版本的未来餐厅。和“1.0”版本相比,“2.0”版本增添了动态电子餐牌、触屏自助点餐机等硬件设施。软件方面,麦当劳推出了“定制汉堡”,即消费者可以根据喜好调整面包、肉类和配料,DIY个性化的食品。这些操作均可以在触屏自助点餐机上完成。

智通财经认为,此前麦当劳在国内规模扩张较慢主要受制于直营店模式。如今麦当劳中国业务均转变为特许经营模式,一方面有利于其快速扩张,另一方面能让其更好地渠道下沉,进行本土化创新。若能这两方面得以实现,或能有助于麦当劳中国缩小其与肯德基之间的差距,提升市场份额。

中信之意不在短期盈利?

那对于中信而言,买下麦当劳中国部分股权会是一笔好生意吗?

资料显示,中信股份、中信资本同属于中信集团。不久前,中信集团旗下淳信资本刚以9.5亿元人民币的价格收购了统一集团手中健力宝贸易的100%股权。

谈及参与收购麦当劳中国业务的原因,中信股份表示,此次交易是中信布局消费领域所跨出的切实一步,也是中信践行金融与实业较均衡发展战略的又一举措。同时,与麦当劳合作也能更好地发挥双方业务的协同效应。麦当劳庞大的网络和消费群体是不可多得的资源,将有助于中信业务的未来发展。

瑞信在其研报中表示,此次收购是中信向非金融业务发展的一步,与该集团长远发展策略相符。而中信计划扩展麦当劳内地网络,将受惠于内地消费升级。同时,相比中信的业务规模,此次交易规模较小,只能提升中信资产净值1%。

据中信股份发布的公告,虽然交易完成后,其拥有新公司的控制权益,但因中信股份应付的收购价将约为6.66亿,所以中信股份在新公司的应占经济利益将为32%。

麦当劳未在财报中透露中国市场的具体销售数据,仅是在1月9日的电话会议中强调,目前其中国业务非常健康,同店销售额已实现5个季度的增长。

另外,该集团2016年第三季度财报提到,中国所在的高增长市场同店销售增长1.5%,营业收入同比增长8%。而高增长市场营收的增长得益于麦当劳中国餐厅盈利能力的提升。这也从侧面映证了目前麦当劳中国业务的向好势头。

值得一提的是,1月10日,有媒体报道,中信集团将收购首农集团所持有的部分首农股份股权。此前,后两者也参与了麦当劳中国内地和香港特许经营权业务的竞购。首农集团和麦当劳有长期业务合作关系,该集团旗下三元股份拥有麦当劳北京公司50%的股权,广州三元麦当劳25%的股权。未来,中信和首农股份将在麦当劳特许经营权上有更多合作。

两项合作相继传出,中信集团布局消费领域的野心也随之浮出水面。在此之前,中信集团的业务主要在金融、资源能源、房地产等领域。

智通财经认为,对于中信来说,短期内麦当劳中国能否带来较好的盈利或许不是最重要的。借助收购麦当劳中国的业务,中信迈出布局消费领域的一大步。从长远来看,通过与麦当劳、首农等伙伴合作,分享消费资源,深入消费行业,对它而言或许才是最重要的。

扫码下载智通APP

扫码下载智通APP