平安证券:不看好黄金在2021年的表现,但价格下行可能不会持续太久

本文来自 微信公众号“策略评论 ”,作者:平安证券策略组 魏伟/薛威。

平安观点

金价大跌动因——美债长端利率抬升快于通胀预期

进入2021年以来,国际金价在前三个交易日冲高后,迅速开启下行,截至1月8日收盘,金价全天下行3.4%,1月6-8日仅仅三天共下行5.2%,出乎市场预期。美债长端利率的超预期上行与通胀预期回升的相对放缓是根本因素。美债长端收益率在1月5-8日出现了连续上行走势,1月8日突破1.1%,并收于1.19%的高位,达到了公共卫生事件来临之前2020年3月初的水平。与此同时,美国通胀预期虽然继续上行,但并未紧跟美债长端利率的涨势,有些不及预期。民主党控制两院的情景虽然加大了拜登新政府施政的顺畅程度,但社会分裂的严重凸显将导致拜登在1月20日上台后面临相当棘手的局面。至少,拜登新政府将把更多精力放在加大支出计划(无论是短期的抗疫,还是中长期的基建),而非有效增收企业税,这自然有利于美国经济的中长期走势,这也带来美债长端利率的加速上行。而通胀预期在持续修复后也未有加速回升迹象。

“黄金牛市”结束了么?——短期调整临近

我们认为黄金未来1年左右可能遭遇调整。依据有:第一,参考公共卫生事件前与当下的落差,在经济向公共卫生事件前状态恢复的过程中,十年期美债收益率上行的空间明显大于通胀预期,这将导致实际利率的上行。第二,尽管2021年“通胀抬升”已经成为全球金融机构的普遍共识,但“通胀抬升”的预期也必然已经反映到市场的通胀预期中,未来通胀预期要进一步上行,必然需要新的动力,但这个动力目前很难找到。第三,“通胀抬升”的预期与近几个月大宗飙升有着不可分割的联系。但细究之,可以发现大宗商品上行,一方面是修复公共卫生事件初期的大幅下行造成的缺口,另一方面是供需错配与地缘环境带来的上涨,并不具备很强的持续性。我们认为黄金正处于短周期高位调整阶段,疫苗的广泛接种将会使得全球经济慢慢恢复至常态中,通胀虽可能略高于公共卫生事件前的水平,但程度并不会大,持续时间也不会太长,美国实际利率届时将进入一轮新的升势。

尽管我们并不看好黄金在2021年的表现,但是放长时间看,我们认为黄金仍将在“长牛”之中,黄金下行可能并不会持续太久。就2021年而言,我们维持黄金的配置价值显著不及铜与原油,看空金铜比与金油比的观点。

风险提示

疫苗接种不及预期;供给持续短缺致通胀快速上行;全球经济恢复不及预期。

正文

一、金价大跌动因——美债长端利率抬升快于通胀预期

进入2021年以来,国际金价在前三个交易日冲高后,迅速开启下行,截至1月8日收盘,金价全天下行3.4%,年初以来6个交易日虽仅下跌2.59%,但1月6-8日仅仅三天共下行5.2%,这显著出乎之前认为金价在2021年会继续“牛市”的市场预期。尽管我们团队之前一直认为2021年黄金的投资机会将显著不及铜和原油,这将带来金油比与金铜比的显著回落(具体可见20210104《策略深度报告-2021年一季度资产配置报告交易复苏》中关于大宗商品的部分),但此轮黄金的下行来势之迅疾,还是超过我们预期的。

与此同时,美元指数跌破90关口后屡屡收复,近期再次反弹至90以上,也显示出美元熊市虽然开启,但是仍具一定的韧性。而1月8日美元指数的反弹也带来了包括贵金属、有色金属等大宗金属品类的全面下跌。

虽然将黄金、白银等贵金属大幅下行归因于美元指数的上涨也未尝不可,但这其中还有更深层次的影响机制——美债长端利率的超预期上行与通胀预期回升的相对放缓才是更为根本的因素,这直接带来的美国实际利率的上行,进而导致金价近期显著回落。

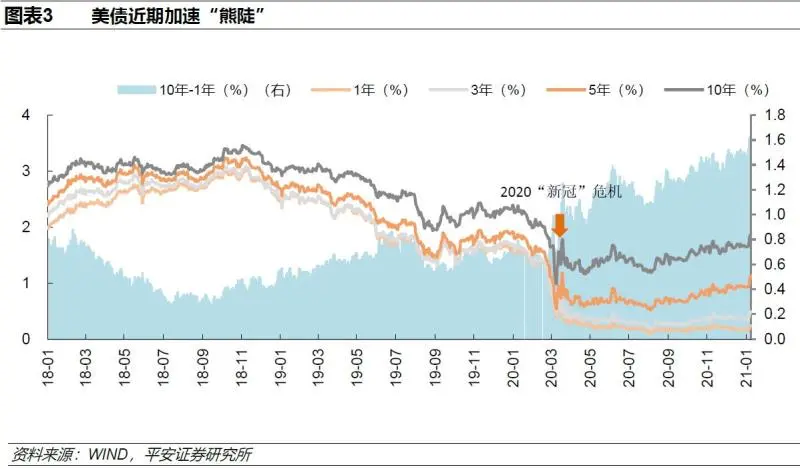

美债利率期限结构在2020年下半年的“熊陡”之后,在2021年开始更为陡峭。美债1年以内的短期利率在低位徘徊的同时,美债长端收益率在1月5-8日出现了连续上行走势,并在1月6日上破1.0%关口之后,又在1月8日突破1.1%,并收于1.19%的高位,达到了公共卫生事件来临之前2020年3月初的水平。与此同时,美国通胀预期虽然继续上行,但并未紧跟美债长端利率的涨势,有些不及预期。

细究之,美债、通胀预期走势与近期美国政坛发生的一系列事件有着紧密的联系。1月6日美国参议院选举,民主党在佐治亚州的2张选票中获胜,并导致民主党能够以51(计入副总统哈里斯的关键一票):50控制参议院,这也带来了民主党控制两院的格局。同一天,华盛顿却爆发了支持特朗普的极端支持者冲入国会阻碍拜登胜选议程的事件,并导致四名示威者丧命。随后几日,特朗普被Facebook、Twitter等互联网社交平台封号,并被政界人士疏远。

民主党控制两院的情景虽然加大了拜登新政府施政的顺畅程度,但社会分裂的严重凸显将导致拜登在1月20日上台后面临相当棘手的局面。至少,拜登新政府将在其政策计划中有所取舍,像基建计划、清洁能源、医保计划等领域可以按照计划进行,但在撤回特朗普任期内推出的税改则有相当的难度,特别是跟企业所得税相关的加征计划。因为企业所得税一旦加征,必将导致失业压力加大,进而导致社会抵触情绪加大,给社会弥合造成更大的阻碍。从这个逻辑上讲,拜登新政府将把更多精力放在加大支出计划(无论是短期的抗疫,还是中长期的基建),而非有效增收企业税,这自然有利于美国经济的中长期走势,这也带来了美债长端利率的上行。

在通胀方面,尽管“通胀抬升”已经成为全球金融机构的普遍共识,但在当前公共卫生事件蔓延严重、生产生活仍受到显著冲击的背景下,通胀上行仍然缓慢;而通胀预期在前期已达到2.0%的背景下,缺乏进一步上行的动力。这里既有拜登尚未上台,且近期美联储态度尚不明晰,未来是否会容忍“高通胀”以及容忍的限度还需要经过一段时间来测度的因素;也有在全球化生产叠加社会老龄化背景下,“高通胀能有多高?”的疑问在干扰。

对于美债与通胀预期走势的判断基本决定了金价未来的走势,我们将在下一节给出观点。

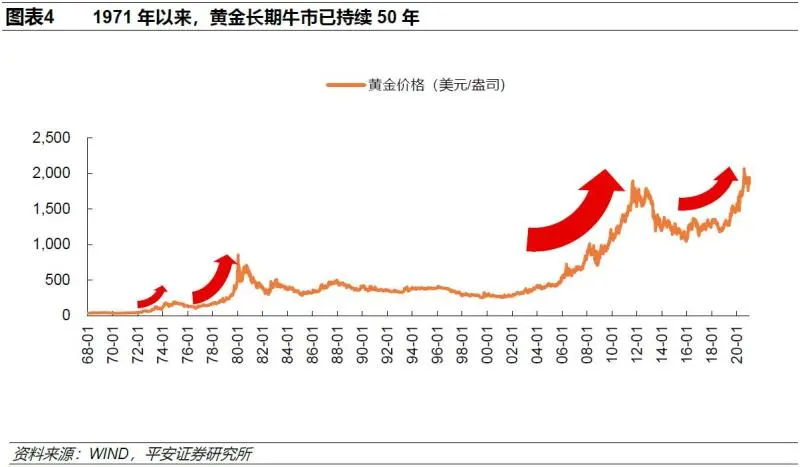

二、“黄金牛市”结束了么?——短期调整临近

从尼克松总统宣布美元与黄金脱钩之后,黄金价格在近50年的过程中呈现明显的“长牛”格局,且目前仍在延续,但这并非本文讨论的主要问题。本文所说的“黄金牛市”是从2018年8月开始至今的长达两年多的短期牛市,所要讨论的也是“这一轮牛市是否结束”这一问题。

近五十年,黄金共经历了四轮大级别牛市,目前这一轮牛市就是第四轮。从2018年8月至今,黄金价格已从1160美元/盎司上涨至2020年8月上旬的最高2075美元/盎司,之后有所回落,当下位于1850美元/盎司左右。伴随着这一过程,我们可以从美债收益率与通胀预期这两个因子出发,看看在黄金的这一轮(第四轮)牛市中哪个因子扮演了主要角色,未来又会有什么演变?

从2018Q4至今,美债实际利率整体呈现持续下行态势,这也是黄金这一轮牛市的重要背景。但是,在这个过程中,美债名义利率出现大幅下行,但通胀预期并未有明显的下行,可见美债名义利率的下行为金价上涨提供了更强的动力。

分阶段看,在2018Q4-2019Q3,十年期美债利率与通胀预期均呈现下行走势,但由于十年期美债利率下行幅度更大,导致美债实际利率下行;而在2019Q4,十年期美债利率与通胀预期均有所反弹,但力度较弱,这也导致美债实际收益率处于窄幅震荡之中;随着2020年1-2月,公共卫生事件出现并开始蔓延,十年期美债收益率与通胀预期均迅速下行,且十年期美债利率下滑更多,导致实际利率快速转负,且跌幅快速加深;但2020年3月“流动性危机”的爆发导致十年期美债遭抛售,名义利率陡峭反弹,而通胀预期继续下行,双向作用下,导致实际利率在3月经历了短暂但迅疾的上行;之后,随着美联储零利率&无限量QE&各种新型工具的联合刺激下,全球金融市场很快走出“流动性危机”,在2020Q2-Q3,主要体现为长期通胀预期的回升,而十年期美债利率仍处于低位徘徊,实际利率进一步下跌;进入2020Q4,随着疫苗相关利好开始出现,十年期美债利率与通胀预期均有所上行,但通胀预期上行更快,导致实际利率震荡下行,并一直持续2021年1月初。

可以发现,在2018Q3至今的这一整轮黄金牛市中,美债名义利率在其中绝大多数时候提供了主要动力,只有在2020年3月“流动性危机”中,名义利率的快速上行叠加通胀预期的继续走弱导致金价短期内大跌;还有在2020Q2-2021年1月初,这一阶段金价的上涨主要由通胀预期回升的拉动,名义利率处于低位徘徊中;而在其他阶段的黄金上涨阶段,名义利率的上行都扮演了推升金价的主动力。

但1月6日至今,情况发生了变化,正如上节1.1所介绍的,名义利率的上行开始加速,并在近几天超过了通胀预期的上行,进而导致实际利率上行,导致金价在1月6-8日出现急跌。

往后看,无论是疫苗接种,还是经济支持计划,在拜登新政府上台之后都会有所提速,这对于美国经济前景肯定是利好的,这也必然会带来十年期美债利率与通胀预期的双双上行。但是,为了讨论金价走势,需要判断一个关键问题——十年期美债与通胀预期谁会涨的更快?如果是十年期美债涨的更快,黄金牛市可能就将结束,并转而进入熊市;如果是通胀涨的更快,那么黄金的牛市仍能继续维持一段时间。

对此,我们认为黄金未来1年左右可能遭遇调整,依据如下:

第一,参考公共卫生事件前与当下的落差——十年期美债收益率距离公共卫生事件前的水平远甚于通胀预期,这至少说明在经济向公共卫生事件前状态恢复的过程中,十年期美债收益率上行的空间明显大于通胀预期,这将导致实际利率的上行,进而利空黄金走势。

第二,在通胀方面,尽管2021年“通胀抬升”已经成为全球金融机构的普遍共识,但理由主要是美联储等央行的天量放水与几个月来大宗商品的持续上涨。但我们认为,“通胀抬升”的预期既然已经反映到大宗商品价格上,并成为了全球金融机构的普遍共识,那也必然已经反映到市场的通胀预期之中,从2020Q2至今通胀预期的持续上行就可以看出端倪。未来通胀预期要进一步上行,必然需要超出当前预期的动力。从历史经验看,原油等大宗商品供给的持续短缺是最大的超预期因素,这也是上世纪70-80年代“滞胀”的最大背景,但在美国页岩油革命带来美国原油产量全球第一、OPEC+大部分国家因公共卫生事件防控财政紧张亟需放开原油出口的大背景下,原油供应持续短缺导致油价飙升的可能性很低,所以通胀超预期上行的动力难觅。在十年期美债收益率大概率继续上行的背景下,通胀预期难以给金价提供新的上涨动力。

第三,“通胀抬升”的全球预期之所以形成,与近几个月大宗商品价格的飙升有着不可分割的联系。但细究之,可以发现大宗商品近几个月的上行,一方面是修复公共卫生事件初期的大幅下行造成的缺口,另一方面是供需错配与地缘环境带来的上涨,而这并不具备很强的持续性。未来通胀即使上行,也更多是需求恢复带来,而非供给短缺所致,这也说明十年期美债收益率上行将快于通胀预期,进而利空金价。

我们认为黄金正处于短周期高位调整的阶段。疫苗的广泛接种将会使得全球经济慢慢恢复至常态中,通胀虽可能略高于公共卫生事件前的水平,但程度并不会大,持续时间也不会太长,美国实际利率届时将进入一轮新的升势。

尽管我们并不看好黄金在2021年的表现,但是放长时间看,我们认为黄金仍将在“长牛”之中,黄金价格下行可能并不会持续太久。就2021年而言,我们维持黄金的配置价值显著不及铜与原油,看空金铜比与金油比的观点。

三、风险提示

1.病毒变异导致疫苗有效性降低,或疫苗接种慢于预期,进而导致经济活动恢复放缓与名义利率上行的放缓,压制实际利率的继续抬升。

2.气候问题与地缘政治问题导致原油、粮食等全球重要商品供给短缺,进而引发通胀超预期抬升,带动美国实际利率下行。

3.全球范围新的经济金融危机爆发,导致经济长期恢复遇阻,压制名义利率与风险偏好,造成实际利率的显著下行。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP