铜价波动的锚是美元指数吗?

本文来自微信公众号“美尔雅期货研究院”,作者:张杰夫。

美元指数是用来衡量美元对一揽子货币汇率的变化程度,其数值变化的直接影响是汇率的波动,但影响汇率在两国之间波动的因素又极为复杂,加之以全球商品大多以美元计价,所以美元指数成为了一个影响其他大类资产价格的重要因素,就商品这块来说,对于国际化的商品,黄金,原油,有色金属等其价格波动和美元指数长期来看呈现负相关关系,并且具有一定的周期性,通常在一个弱美元指数周期内,商品价格往往在高位运行;而在一个强美元周期中,商品价格会处于个下行通道。本文研究铜与美元指数的相关性,着重研究两者短期相关性变化对于铜价具体的影响,试图将美元指数制作成为一个预测铜价的因子,来产生短中期的一个交易策略或佐证我们后期的观点。

第一步:观察假设

为了最后得出短中期沪铜价格预测因子,这里选择用沪铜主力的价格,而没用LME铜价,通过长时间线的波动图形可以大致看出:

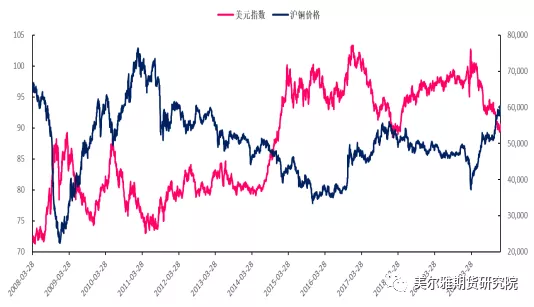

1、铜与美元指数之间长时间来看呈现负相关关系,且周期性较为明显。从相对水平来看,90以下的美元指数对应到的铜价也处于历史比较高的位置;90以上的美元指数,铜价在历史水平上也处于一个中下区间。

2、尽管在2008-2015年,美元指数长期处于90下方,两者波动负相关,但是在2009-2010年两者却出现了背离,美元指数从74到85,铜价却升破60000元/吨。另外即便是在两者负相关的基础上,美元指数变动的幅度对应铜价的幅度并没有很强的数值相关性。比如2014-2015年,美元指数从79升至100,涨幅26.6%,铜价49000跌至40000元/吨,跌幅18%。

所以如果美元真处于一个贬值周期,其长期对铜价的影响不可小觑,铜价在短期内受美元指数下行影响,价格上行,但涨幅有较大不确性;所以本文假设铜价的决定性因素并不是美元,且铜价与美元指数之间的相关性存在强和弱的区别,在铜价与美元指数相关性较强时,铜市场本身的供需情况没有特别大的矛盾,此时铜价常常以美元指数为锚,受其影响较大;在美元指数与铜价相关性弱的时候,铜价本身受基本面失衡影响出现较大波动,美元指数对于价格影响会降低,且影响幅度不大。

图1:美元指数与沪铜价格

第二步:构建观察指标

根据上述观察和假设,我们建立观测美元指数与铜价相关性强弱指标进而推出在两种不同的相关性状态下,由美元指数单个因子预测铜价的效果并分析当前美元指数对于铜价的影响处于什么级别。

测试时间长度为2000年-至今,标的选择美元指数与沪铜主力,本文为了达成短中期对于美元指数影响铜价的强弱判断,选择了三个时间长度相关性作为综合相关系数的组成部分(一年期,90天和30天)。三组时间长度赋予不同的权重配比,经系统测试,按照时间长度递减,权重递增的方向计算,对于当前两者相关性强弱判断基本符合实际情况。

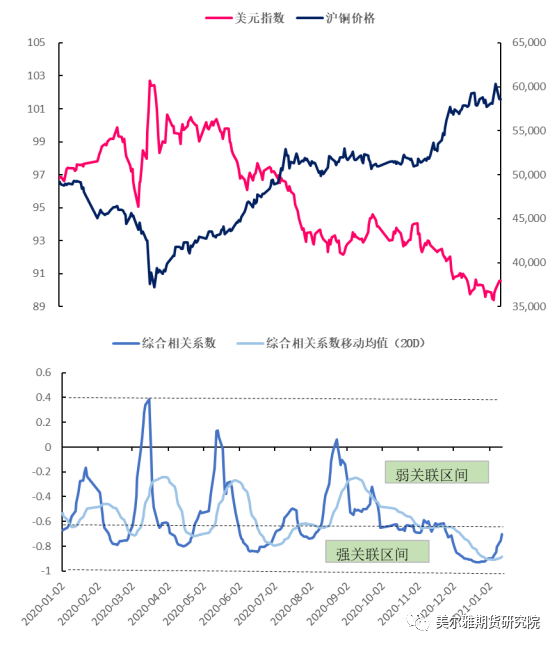

我们选取2020年到现在的情况进行来看,美元指数基本与铜价呈现负相关,但相关性大小波动较大,比如在今年7月中旬美元指数的一波下跌,沪铜基本维持震荡格局,LME铜重心略有上移,相关性不足,当时中国三季度基本面走弱对于价格的影响更大一些;不过在今年11月下旬附近美元指数的下跌可以看到两者相关性明显加强,美元指数接连下挫至90下方,铜价也接连突破高点,涨至2013年以来的新高。因此我们根据相关性强弱大小,把动态综合相关系数在(-1,-0.68)区间内的时间段称为强关联区域;把综合相关系数在-0.68以上时间段均看作是弱关联区域。

图2:美元指数与沪铜价格相关性强弱

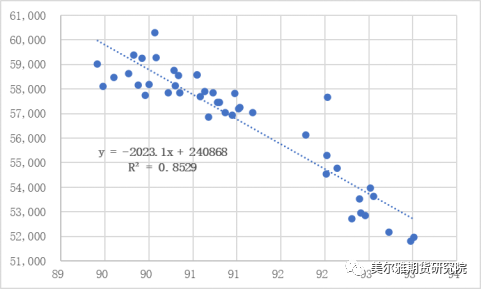

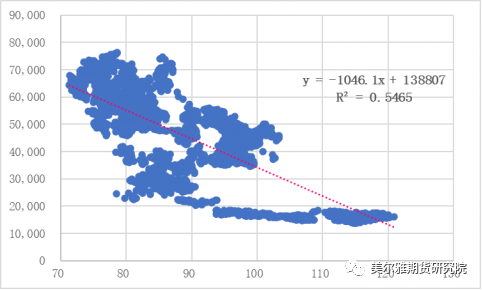

把测试的时间序列分位两个不同的区间之后,分别来看美元指数对铜价的影响,我们以最近几段比较有代表性的强关联区间进行测试,结果如下图所示。美元指数于铜价之间具有很强的相关性。而选取弱关联区域的数据进行测试,拟合出来的线性关系一般,所以说后期当美元指数于铜价的综合相关系数落入强关联区域,我们需要找出它们的关系然后对系数进行修正。

图3:近期强关联区间内的相关关系

图4:弱关联区域间内的相关关系

第三步 结论

美元指数对铜价的影响有强弱之分,从长期来看,当美国经济处于萧条期时,铜价与美元的相关性会增强,当美国经济处于复苏期时,铜价与美元之间的相关性会减弱。通过综合相关系数我们可以发现两者关系强弱的变化,目前来看两者综合相关系数仍处于强关联区间,这指导我们提高当下美元指数影响价格的权重,且注重宏观层面对价格波动的影响;在预测价格方面可以沿用图3的线性方程给我们一定参考。

往后看,当前综合相关系数正在逐渐升高,有脱离强关联区间的趋势,结合实际情况,美元指数自去年11月开始下跌以来,一路跌破90关口,全球刺激预期与复苏交易也推升铜价屡创新高;不过随着拜登胜选,民主党控制两院,单方面压倒性的胜利或让后期美国财政刺激政策落地更快,美国经济复苏或将加快脚步,美元指数因此有了止跌回升的迹象,而此时的铜价是否会大幅回落了?我想并不会这样,短期来看由于美元指数与铜价仍具有较强相关性,伴随美元和实际利率的抬升,铜价或有一定压力;中期随着美国经济步入复苏快车道,铜价与美元指数综合相关系数逐渐进入弱关联区间,美元指数企稳不会对铜价形成很大的压力,而此时我们需要关注的是通胀预期的抬升和美国新一轮补库周期的开始强度,海外消费驱动可能成为影响上半年铜供需平衡的一个关键因素,目前来看通胀预期仍在走强的路上,而美国工业企业补库也正从周期底部拉开帷幕。

图5:实际收益率与通胀预期

(数据来源:Wind,美尔雅期货研究院)

(编辑:吴佩森)

扫码下载智通APP

扫码下载智通APP