银行板块“大翻身”,估值修复进行时?

一只穿云箭,千军万马来相迎。昨晚招商银行和兴业银行强于市场预期的业绩快报,可谓引爆整个银行板块,港A两地的银行股纷纷于今日强势拉升。

截至收盘,港股市场上,邮储银行H股(01658)大涨逾10%领涨整个板块,招商银行H股(03968)紧随其后,上涨6.56%,锦州银行(00416)则涨超4%,而中国光大银行、民生银行、工商银行等个股则纷纷跟涨。

同时,A股银行板块的涨势也毫不逊色,截至收盘,邮储银行大涨8.37%领涨,成都银行则涨超7%,涨幅靠前,兴业银行、厦门银行则皆涨超6%,招商银行、平安银行则涨超4%,长沙银行等股也随之而涨。

作为一向不受二级市场“宠爱”的板块,银行板块的估值常年处于被低估的状态——相关研报数据显示,截止2020年12月末,国有大行、股份行、城商行、农商行的平均估值均处于历史底部,所以,此次银行股集体拉升,是不是意味着银行板块要“牛”转乾坤大翻身,估值修复可期了?

(数据来源:东吴证券)

两大导火索,引爆上涨行情

回顾这一波银行板块的强势上涨,主要还是得益于招商银行及兴业银行四季度业绩爆发、“中国巴菲特”李录加仓邮储银行这两大事件带来的催化作用,如下:

一是,招商银行及兴业银行业绩爆发,让市场看到了上市银行利润增速加快修复的潜力。

1月14日晚间,招商银行、兴业银行相继披露了2020年度业绩快报。

据财报显示,招商银行2020年Q4营收净利润增长大幅提速,促使全年净利润回正。具体来看,2020年营业收入2905.08亿元,同比增长7.71%;归母净利润973.42亿元,同比增长4.82%。从单季度来看,Q4营收同比增长11.46%,Q4净利润同比增长32.70%。

同时,资产质量方面也持续改善。2020年末,招商银行不良贷款率1.07%,同比减少0.09个百分点;拨备覆盖率437.68%,同比增加10.90个百分点;贷款拨备率4.67%,较上年末减少0.30个百分点。从上述可以看出,由于拨备覆盖率处于同业较高水平,在加上较低的不良率,所以招商银行的整体资产质量在行业是比较领先。

再来看兴业银行,2020年Q4营收及归母净利润增速亦环比大幅回升。据财报数据显示,2020年营业收入2031.37亿元,同比增长12.04%;归母净利润666.26亿元,同比增长1.15%。从单季度来看,Q4营收同比增长14.88%,Q4净利润同比增长34.61%。

另外,该公司的资产质量方面也有所改善。2020年末,公司不良贷款余额496.56亿元,较上年末减少33.66亿元;不良贷款率1.25%,较上年末下降0.29个百分点;拨备覆盖率218.83%,较上年末提高19.70个百分点。

基于上述两家强于市场预期的业绩表现,也让市场看到了这一行业利润增速加快修复的潜力。对此,中金预计2020年四季度单季上市银行归母净利润增速43.8%,环比较三季度负-3.7%大幅提升,进而推动全年净利润增速由负转正。

二是,“中国巴菲特”李录加仓邮储银行,给市场打了一针“强心剂”。

智通财经APP了解到,2020年12月18日,股神巴菲特在中国的继承人李录通过旗下的喜马拉雅资本完成1326.2万股邮储银行H股增持,耗资约5607万港元。此次增持后,李录持有约10.06亿股邮储银行H股股份,占邮储银行已发行H股总数的5.06%。

而值得一提的是,不光是李录抄底,邮储银行的控股股东也准备溢价增持:1月8日,邮储银行披露了非公开发行A股获得中国银保监会批复的消息。该方案即向大股东邮政集团定向增发54.05亿股A股股票,募集资金不超过300亿元人民币。对于这一动作,国盛证券对此点评称,大股东溢价增持彰显对邮储银行的信心。

从“中国巴菲特”李录加仓邮储银行,到大股东溢价增持股票,不难看出,目前市场对银行股的投资信心正在逐渐复苏中,而这也相当于给市场打了一针“强心剂”。

触底反弹,估值修复进行时

如果说上述两大因素是引爆银行板块上涨的“导火索”,那么银行板块本身也得具有往上走的潜力。

目前来看,基于海内外经济呈现渐进式复苏状态,以及货币环境温和偏中性的宏观环境影响,银行业正处于景气上行周期,行业板块迎来估值修复期。

具体而言,宏观层面上,低利率环境+疫苗研发进展顺利,海内外经济将有望形成供需两旺的格局,以及当前制造业与民营企业融资环境已经出现明显好转等因素的刺激下,国内与国外的经济开始修复共振,进一步为银行股营造较好的投资环境。

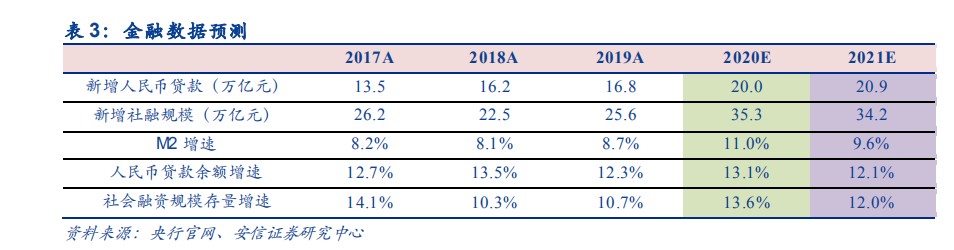

货币环境上,2020年10月,央行行长易纲在G30国际银行研讨会上表示,预期2020年经济增长约2%,借此数据,安信证券测算出,2021年M2增速预计为9.6%,社融增速为12%,均较2020年下降1.4pc左右;预计2021年新增社融34.2万亿元,新增人民币贷款20.9万亿元。可以看到,受益于货币政策逐渐回归正常化,银行业预计将迎来一波发展机遇。

(数据来源:安信证券)

可以说,正是上述不断向好的环境给银行板块提供了上行的温床,同时也将促使银行业出现净息差触底回升、资产质量向好的拐点局面。

其中,民生证券表示,在估值触底以后,2021年的银行股有望迎来较大的修复空间。

基本面上,受益于银行较长的资产重定价周期,明年即使下半年国债利率冲顶回落,存量贷款利率预计能保持上升的态势带动净息差全年走高。资产质量方面,在经济基本面和政策面的护航之下,不良贷款生成率将呈现边际回落,同时鉴于金融让利实体的政策力度减弱,预期明年上市银行的利润增速在5%左右。

国泰君安则指出,随着中国经济将保持复苏趋势,国内流动性环境呈现相对宽松状态,预计2021年银行板块估值将迎来一定修复。

该研究机构表示,考虑到2021年银行业的净息差将保持相对平稳,银行业净手续费及佣金收入将在2021年稳步修复,银行业的资产质量将保持相对稳定等因素,预计2021年银行业净利润将恢复并录得相对较好的增长,2020年与2021年增速将分别为-6.9%与7.5%左右。

综合上述,不难看出,随着2021年经营环境回暖,银行板块走出估值“谷底”,一批资产质量稳健,但在2020年估值超跌的中小银行或将迎来一波上涨机遇。因此在个股选择框架中,可关注“ROE为矛、资产质量为盾、估值为底”这一选股框架,除了核心零售银行“招商银行、平安银行、宁波银行”之外,兼具资产质量与盈利能力的上海银行、南京银行等个股也可以予以关注。

扫码下载智通APP

扫码下载智通APP