汽车行业基本进入存量市场 哪些结构性增长机会值得关注?

本文来自微信公众号“兴证海外”,作者:余小丽。

指数表现:

投资要点:

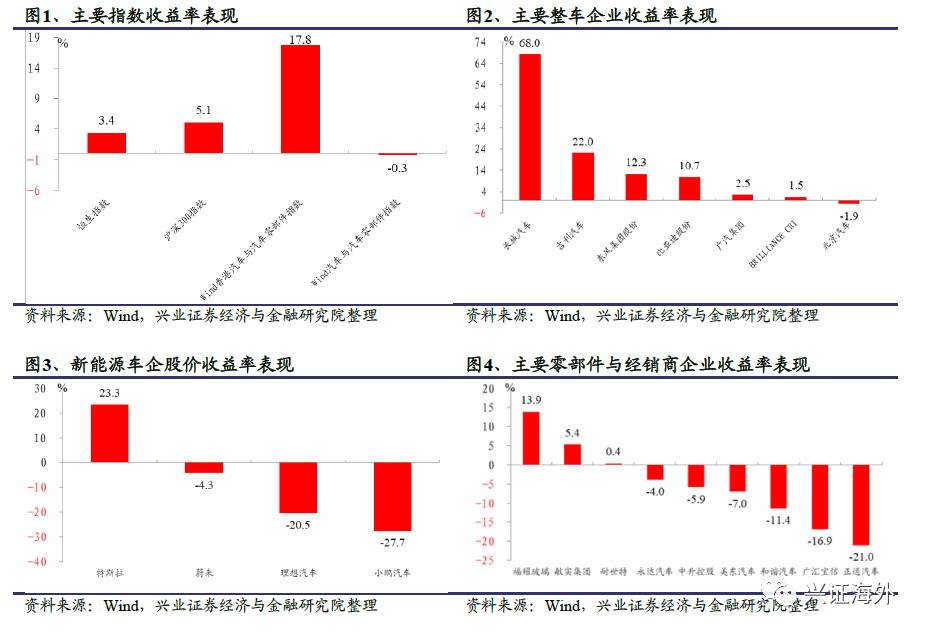

12月港股汽车板块继续跑赢大盘。12月,恒生指数上涨3.4%;沪深300指数上涨5.1%;Wind香港汽车与汽车零部件指数上涨17.8%;Wind汽车与汽车零部件指数下跌0.3%。

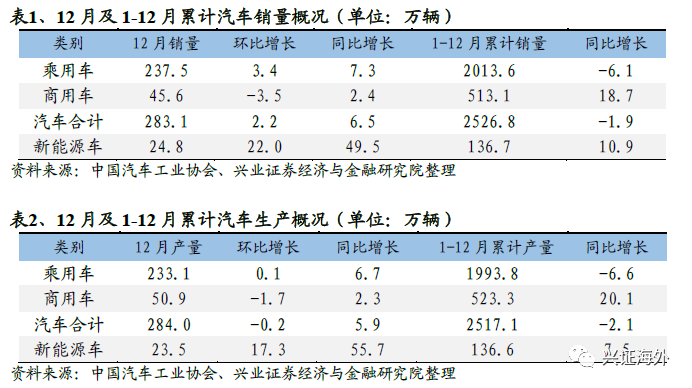

汽车销量连续9个月同比增长;乘用车销量连续8个月实现同比增长,美系、日系零售同比增长50.4%、19.9%;商用车同比增幅放缓;新能源汽车产销均高速增长。12月,汽车产销分别达到284.0万辆和283.1万辆,环比分别下降0.2%和增长2.2%,同比分别增长5.9%和6.5%。;乘用车产销分别达到233.1万辆和237.5万辆,同比分别增长6.7%和7.3%;商用车产销分别实现50.9万辆和45.6万辆,同比分别增长2.3%和2.4%;新能源汽车产销分别达到23.5万辆和24.8万辆,同比分别增长55.7%和49.5%。1-12月,汽车产销同比分别下降2.1%和1.9%;乘用车产销同比分别减少6.6%和6.1%;商用车产销分别同比增长20.0%和18.7%;新能源汽车产销同比分别增长7.5%和10.9%。

12月汽车经销商库存预警指数为60.7%,库存水平提升主要是为节前旺季备货。

2021-2022年全球汽车行业有望迎来恢复性增长。中国市场连续三年下滑导致当前销量基数很低,叠加汽车消费政策不断出台,2021年汽车销量有望迎来增长。疫情影响下欧美汽车行业2020年产销均大幅下降,从目前的恢复情况来看,美国及欧洲主要国家有望在2021-2022年实现正增长。

长期来看,行业基本进入存量市场。我们建议关注市场中的结构性增长机会:1、政策背景下,2021-2022年新能源车将在全球迎来向上周期,相关优质车企及供应链标的业绩弹性可期。2、智能网联化+轻量化+电动化推动产品技术升级,传统零部件单车价值量大幅提升,电动智能汽车增量零部件将为相关供应企业带来巨大成长空间。3、消费升级+价格下探,豪华车市场仍将保持高速增长,代理豪华品牌的经销商仍然有望从中受益。

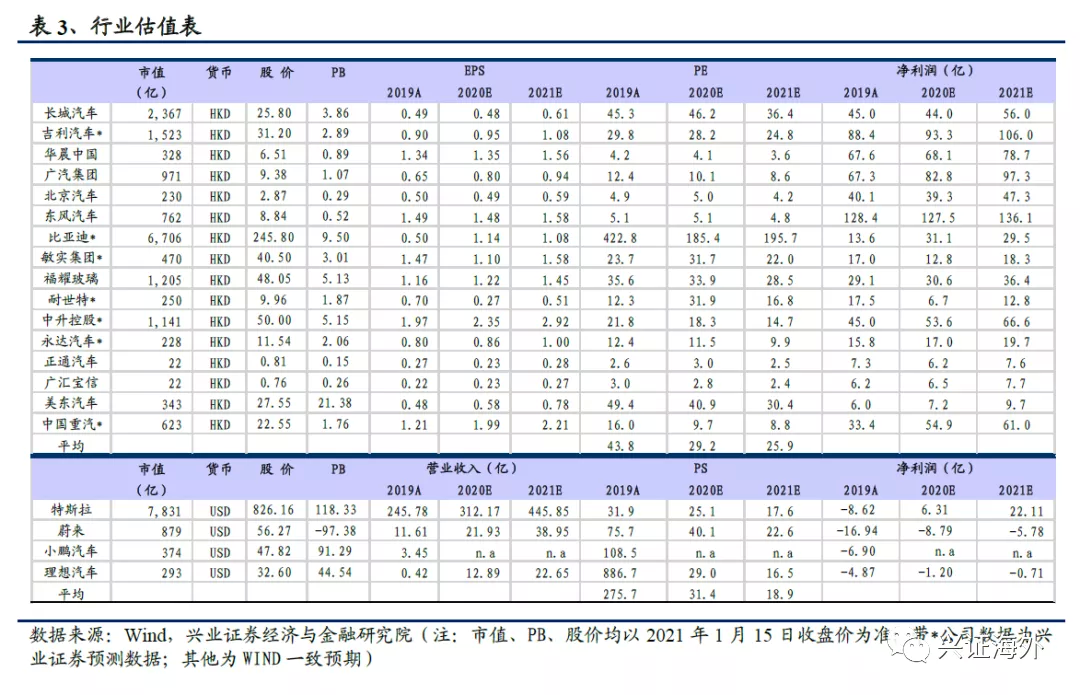

我们推荐关注:(1)整车:建议重点关注吉利汽车(00175.)、比亚迪股份(01211)、中国重汽(03808)、长城汽车(02333),推荐关注蔚来(NIO.US)、理想汽车(LI.US)、小鹏汽车(XPEV.US);(2)零部件:建议重点关注敏实集团(00425)、福耀玻璃(03606.)、耐世特(01316);(3)经销商:建议重点关注中升控股(00881)、永达汽车(03669),推荐关注美东汽车(01268)。

风险提示:1、公共卫生事件持续;2、影响行业的相关政策;3、行业恢复不及预期。

报告正文:

1、行情概述:12月港股汽车板块收益率继续跑赢大市

12月港股汽车板块继续跑赢大盘。12月,恒生指数上涨3.4%;沪深300指数上涨5.1%;Wind香港汽车与汽车零部件指数上涨17.8%;Wind汽车与汽车零部件指数下跌0.3%。

分板块来看:

新能源车企仅特斯拉实现上涨。特斯拉股价取得23.3%的收益率,蔚来、理想汽车、小鹏汽车股价分别回调4.3%、20.5%、27.7%。

整车企业中长城汽车领涨,仅北京汽车股价下跌。长城汽车股价实现68%的收益率,吉利汽车、东风集团股份、比亚迪股份、广汽集团、华晨宝马股价收益率分别为22。0%、12.3%、10.7%、2.5%、1.5%;北京汽车股价有所回调,幅度为1.9%。

零部件企业股价上涨,经销商企业股价普遍回调。零部件企业中,福耀玻璃、敏实集团、耐世特股价分别取得13.9%、5.4%、0.4%的收益率;经销商企业股价普遍回调,幅度为4.0%~21.0%,永达汽车、中升控股、美东汽车股价分别下跌4.0%、5.9%、7.0%;和谐汽车、广汇宝信、正通汽车股价回调幅度较大,分别为11.4%、16.9%、21.0%。

2、市场表现:产销持续增长

12月及1-12月累计汽车产销概况

汽车销量连续9个月同比增长。12月,汽车产销分别达到284.0万辆和283.1万辆,环比分别下降0.2%和增长2.2%,同比分别增长5.9%和6.5%。1-12月,汽车产销分别实现2517.1万辆和2526.8万辆,同比分别下降2.1%和1.9%,降幅与1-11月相比分别收窄0.9个百分点和1.0个百分点。

12月及1-12月乘用车市场表现

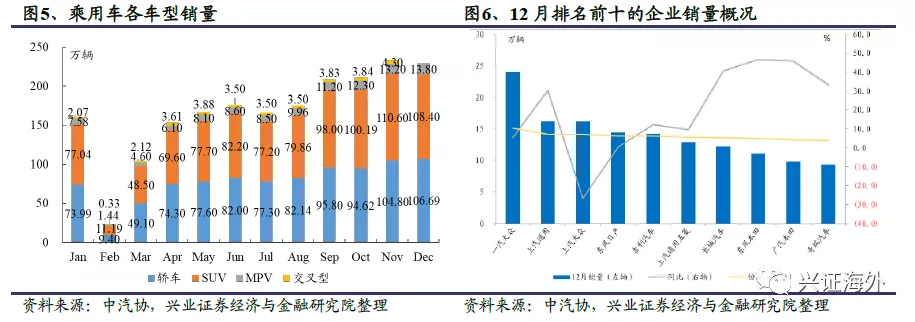

乘用车销量连续8个月实现同比增长。12月乘用车产销分别达到233.1万辆和237.5万辆,环比分别增长0.1%和3.4%,同比分别增长6.7%和7.3%。分车型来看,轿车/SUV/MPV分别实现销量106.7/108.4/13.8万辆,分别同比增长4.7%/9.0%/3.8%。1-12月,乘用车产销同比分别减少6.6%和6.1%;轿车/SUV/MPV销量分别同比下降8.8%/2.4%/20.8%。

排名首位的仍为一汽大众,上汽通用超上汽大众成为第二,市场份额分别为10.5%(环比-0.2pcpts)和7.1%(环比+0.2pcpts)。12月,销量前十企业共销售乘用车140.3万辆,占乘用车销售总量的59.1%。

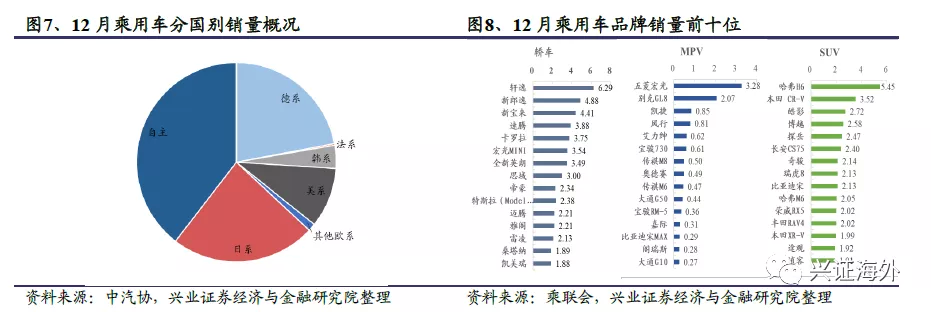

乘用车分国别销量概况:12月,美系、日系品牌零售销量同比增速分别为50.4%和19.9%。从市场份额上看,美系品牌份额为9.7%;自主品牌市场份额为39.6%;日系、德系品牌零售份额分别为23.5%、22.0%。2020全年,美系品牌份额为9.4%,同比2019年上升0.9个百分点;自主品牌市场份额为35.7%,同比下降2.1个百分点;日系、德系品牌市场份额分别为24.1%、25.5%, 同比分别增长2.2%、0.5%。

乘用车品牌销量前十位:轿车品牌销量前三名为轩逸、新朗逸、新宝来;MPV品牌销量前三名为五菱宏光、别克GL8、凯捷;SUV品牌销量前三名为哈弗H6、本田CR-V和皓影。

12月及1-12月商用车市场表现

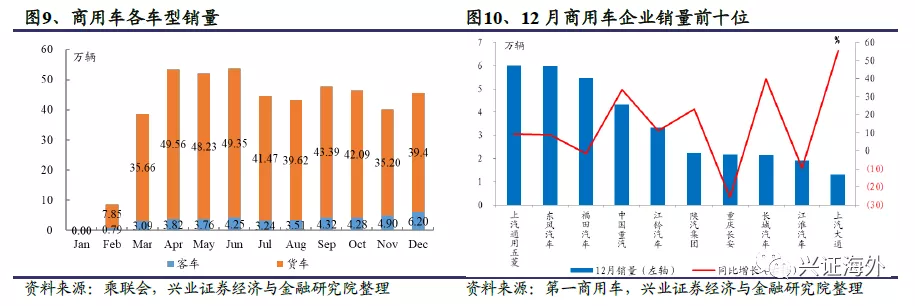

商用车同比增速放缓。12月,商用车产销分别实现50.9万辆和45.6万辆,环比分别下降1.7%和3.5%,同比分别增长2.3%和2.4%。其中,客车产销分别同比下降4.0%和2.0%,货车产销分别同比增长3.2%和3.1%。1-12月,商用车产销分别实现523.1万辆和513.3万辆,同比增长20.0%和18.7%,增幅比1-11月下降0.2个百分点和1.8个百分点。客车累计产销分别同比下降4.2%和5.6%,货车累计产销分别同比增长22.9%和21.7%。从本月商用车企业销量来看,上汽大通同比增长55.3%,增幅排名第一,中国重汽与长城汽车同比增幅也分别高达34.0%和39.6%。

12月及1-12月新能源汽车市场表现

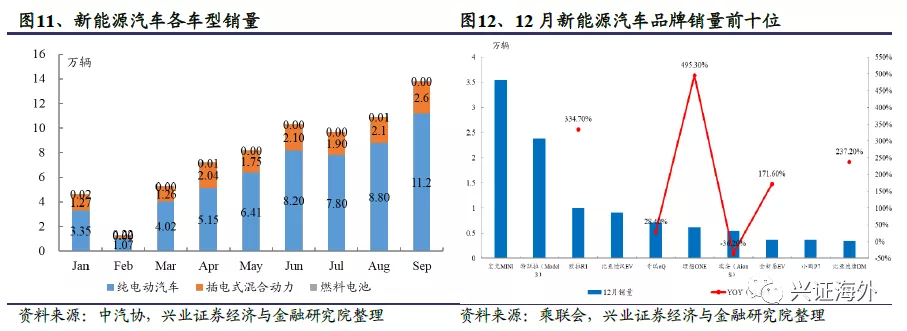

新能源汽车产销继续高速增长。12月,新能源汽车产销均创月度新高,分别达到23.5万辆和24.8万辆,同比分别增长55.7%和49.5%。1-12月,新能源汽车产销136.6万辆和136.7万辆,同比分别增长7.5%和10.9%。从细分能源类型来看,2020年纯电动汽车产销分别完成110.5万辆和111.5万辆,同比分别增长5.4%和11.6%;插电式混合动力汽车产销分别完成26万辆和25.1万辆,同比分别增长18.5%和8.4%;燃料电池汽车产销均完成0.1万辆,同比分别下降57.5%和56.8%。

12月零售销量最高的新能源汽车A00级车宏光MINI,销量达35,388辆,环比增长6.9%,自7月上市以来已连续五个月销量排名第一。特斯拉Model 3销量为23,804辆,环比增长10.2%。零售销量排名前10新能源汽车总销量为10.77万辆,占新能源汽车总销量的52.3%。1-12月新能源汽车累计零售排名前3的分别为特斯拉 Model 3、宏光MINI和欧拉R1,分别销售13.7、11.3、4.7万辆。

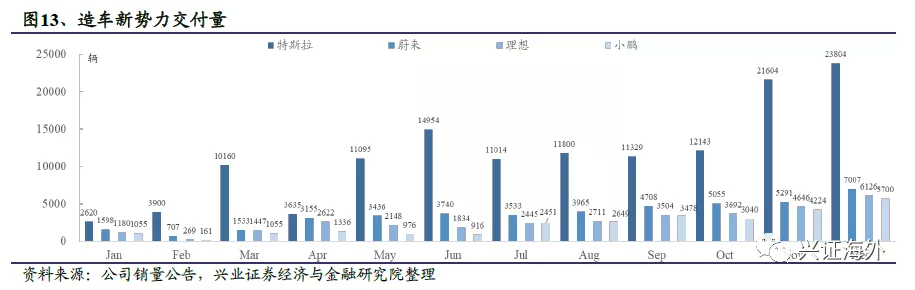

造车新势力交付量持续创新高。12月,蔚来汽车共交付新车7,007辆,同比翻番,首次突破700台大关。理想ONE交付新车6,126辆,环比11月增长31.9%,同比增长529.6%。小鹏汽车交付量为5,700辆,同比增长326%。1-12月,蔚来汽车累计交付43,728辆,同比上涨121%,总用户数超7.5万;理想ONE已累计交付32,624辆;累计交付量为27,041辆,同比增长112%。

12月及1-12月豪华市场表现

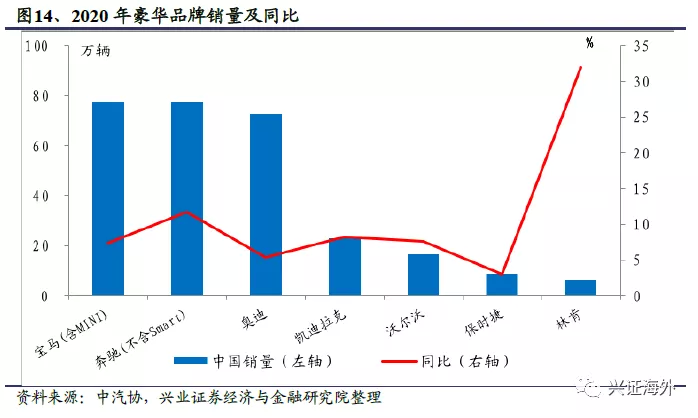

豪华品牌表现大幅优于乘用车整体。根据乘联会数据,12月豪华车零售同比增长26%,环比11月下降1%,保持强势增长,消费升级的高端换购需求仍旧旺盛。2020年1-12月,宝马(含MINI)在华完成销量77.74万辆,同比增长7.4%;奔驰(不含Smart)在华完成销量77.44万辆,同比增长11.7%;奥迪在华完成销量72.63万辆,同比增长5.4%;凯迪拉克在华完成销量23万辆,同比增长8.2%;沃尔沃在华完成销量16.63万辆,同比增长7.6%;保时捷在华完成销量8.9万辆,同比增长3.0%;林肯在华完成销量6.18万辆,同比增长32.0%;

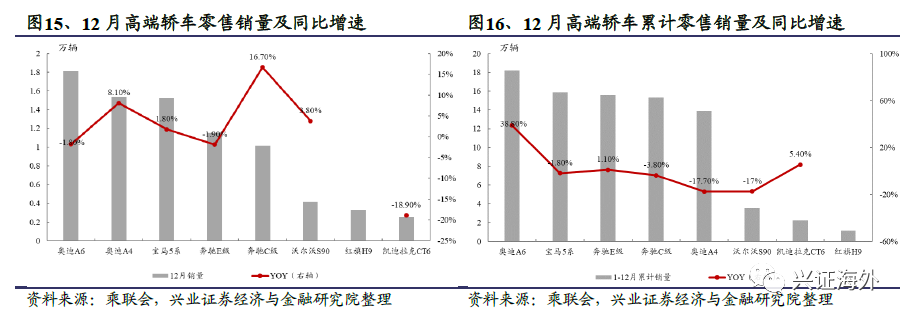

高端轿车销量情况:12月高端轿车零售销量前三名为奥迪A6、奥迪A4和宝马5系,销量分别为1.81、1.54和1.53万辆,分别同比增长-1.8%、9.1%和1.8%。12月份高端轿车零售前八名总销量为8.04万辆,占乘用车总销量3.4%。1-12月累计销量前三名为奥迪A6、宝马5系和奔驰E级,分别同比增长38.8%、-1.8%和1.1%。1-12月高端轿车累计零售前八名总销量为85.76万辆,占乘用车总销量4.3%。

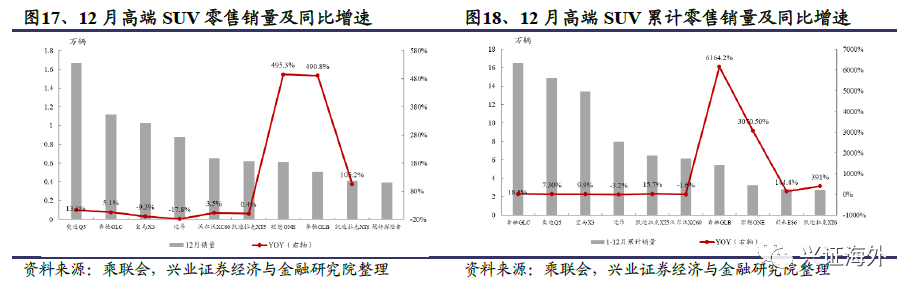

高端SUV销量情况:12月份高端SUV零售销量第一的为奥迪Q5,销量达1.66万辆,同比增长13.1%。奔驰GLC销量达1.12万辆,同比上升5.1%。宝马X3销售1.02万辆,同比增长-9.3%。理想ONE和奔驰GLB当月零售销量同比增长分别达495.3%、490.8%。1-12月累计零售销量前三分别是奔驰GLC、奥迪Q5和宝马X3,销量分别同比上升18.5%、7.3%和9.9%。奔驰GLB、理想ONE累计零售销量同比增长分别达6164.2%、3070.5%。12月份高端SUV零售排名前10总销量为7.88辆,占乘用车总销量3.3%。1-12月高端SUV累计零售排名前10总销量为79.67万辆,占乘用车总销量3.9%。

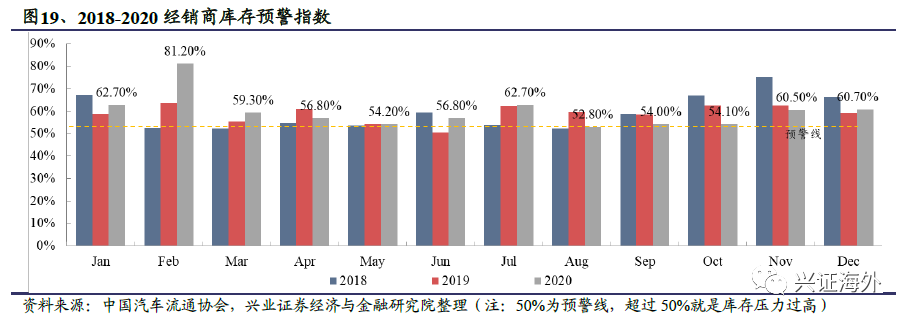

汽车经销商库存状况:12月,汽车经销商库存预警指数为60.7%,环比增加0.2个百分点,库存水平提升主要是为节前旺季备货。

3、主要企业销量概况

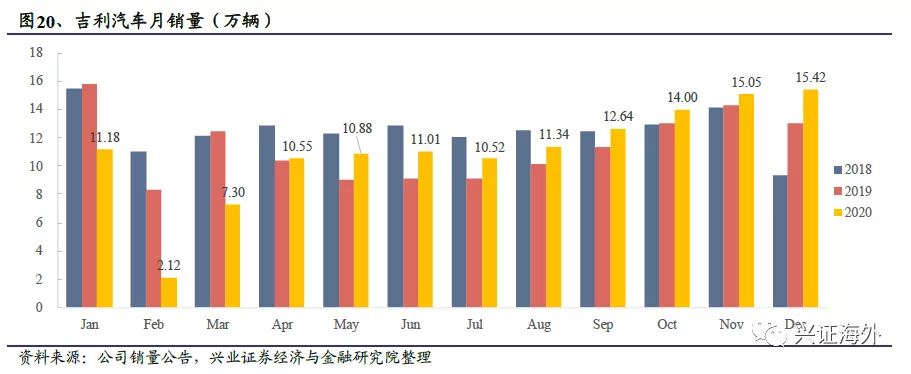

吉利汽车销量情况:2020年12月,吉利汽车销量为15.42万辆,环比增长2.5%,同比增长18.6%。1-12月,公司录得汽车总销量为132.02万辆,同比下降3%,超额完成吉利汽车2020年销量目标132万辆。此外,吉利汽车2021年销量目标为153万辆,相较2020年目标提升16%。

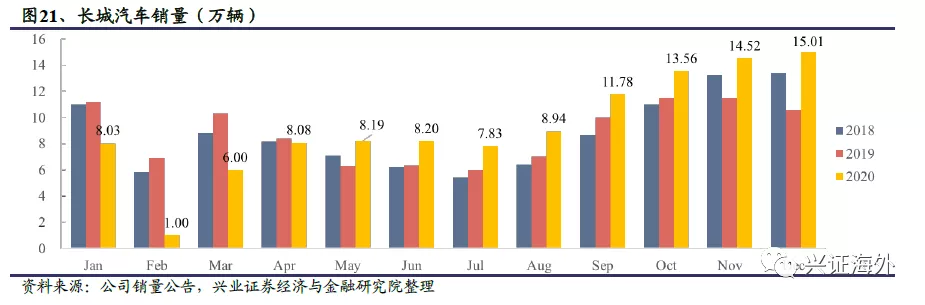

长城汽车销量情况:2020年12月,长城汽车销量为15.01万辆,环比增长3.4%,同比增长41.6%。1-12月,公司录得总销量111.15万辆,同比增长32.5%,完成全年销量目标102万辆的109%。公司连续8个月销量保持双位数同比增长。长城汽车2021年销量目标为121万辆。

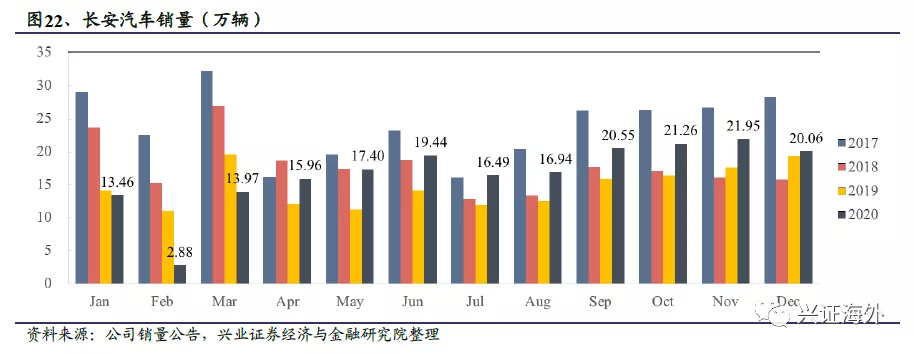

长安汽车销量情况:2020年12月,长安汽车销量为20.06万辆,环比减少8.6%,同比增长3.6%。1-11月,公司录得总销量200.4万辆,同比增长13.6%,超额完成全年销量目标191万辆。公司连续九个月销量保持双位数同比增长。

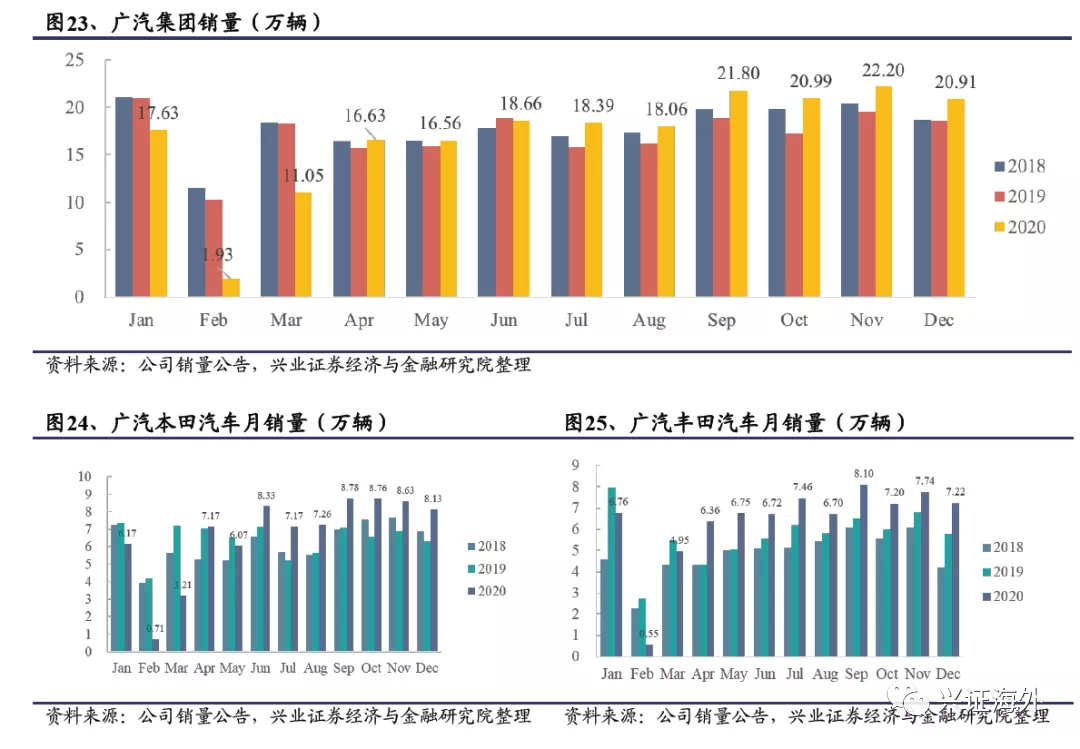

广汽集团销量情况:广汽集团12月总销量为20.9万辆,同比增长12.4%,环比减少5.8%。其中,广汽本田销量为8.1万辆,同比增长28.9%,环比减少5.8%。广汽丰田销量为7.2万辆,同比增长25%,环比减少6.7%。2020年1-12月,广汽集团录得总销量204.8万辆,同比增加21.9%。其中广汽本田录得总销量80.4万辆,同比增长25.9%;广汽丰田录得总销量76.5万辆,同比增长37.6%。

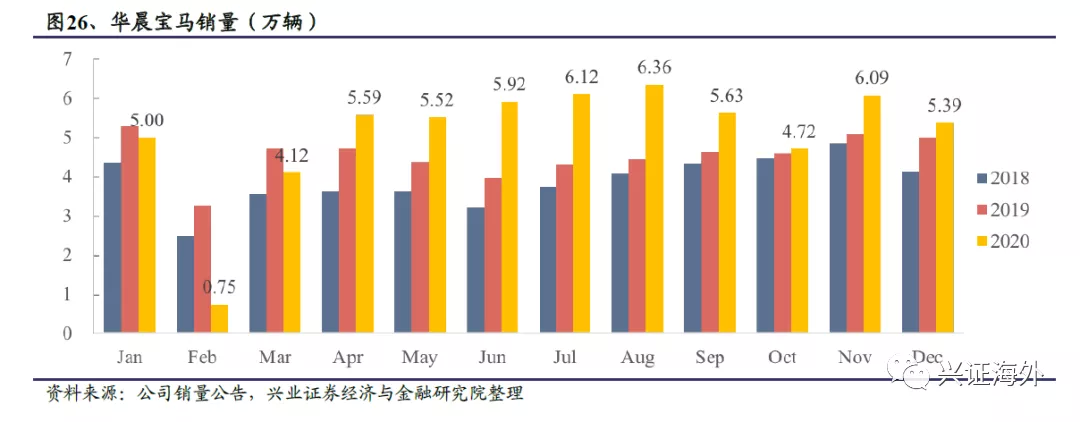

华晨宝马销量情况:2020年12月,华晨宝马销量为5.39万辆,环比减少11.5%,同比增长7.7%。1-12月,公司录得总销量61.2万辆,同比增长12.4%,

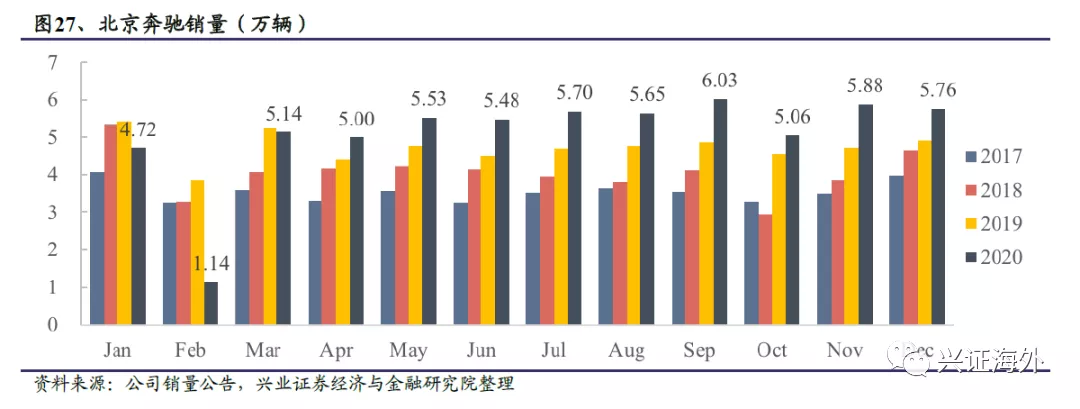

北京奔驰销量情况:2020年12月,北京奔驰销量为5.76万辆,环比减少2.1%,同比增长17.3%。1-12月,公司录得总销量61.1万辆,同比增长7.7%。

5、投资建议

受当前卫生事件影响,2020年全球各国汽车行业受到极大影响,伴随海外疫情的逐步缓解,2021-2022年全球汽车行业有望迎来恢复性增长。中国汽车工业恢复动力和速度好于预期,根据中汽协数据,全年我国汽车销量降幅缩窄至1.9%。连续三年下滑导致当前我国汽车销量基数已经很低,叠加汽车消费政策不断出台,2021年我国汽车销量有望迎来增长。欧美汽车行业刚刚迎来恢复迹象。在疫情影响下全球主要国家汽车行业在2020年产销均大幅下降,从目前的恢复情况来看,美国及欧洲主要国家有望在2021-2022年实现正增长。

长期来看,行业基本进入存量市场。我们建议关注市场中的结构性增长机会:

1、政策背景下,传统车企与新势力将于2021-2022年集中投放多款新能源车型,新能源车将在全球迎来向上周期,相关优质车企及供应链标的业绩弹性可期。

2、智能网联化+轻量化+电动化推动产品技术升级,传统零部件单车价值量大幅提升,电动智能汽车增量零部件将为相关供应企业带来巨大成长空间。

3、消费升级+价格下探,豪华车市场仍将保持高速增长,代理豪华品牌的经销商仍然有望从中受益。

(1)整车行业:

2021年,我们认为中国汽车行业整体有望延续2020下半年以来的增长态势,我们推荐关注:进入4.0造车时代,新平台产品竞争力、盈利能力有望显著提升,推出SEA浩瀚架构积极拥抱智能电动时代的吉利汽车(00175);布局新能源汽车多年,未来将开放产业链,有望实现业绩快速增长的比亚迪股份(01211);凭借行业领先的MAN发动机技术在高端、天然气及国六重卡市场掌握先发优势,市占率有望不断增大的重卡龙头中国重汽(3808.HK);进入新车周期,伴随多款极具竞争力车型陆续推出,公司业绩有望再上新台阶的长城汽车(02333),推荐关注蔚来(NIO.US)、理想汽车(LI.US)、小鹏汽车(XPEV.US)。

(2)零部件行业

中国汽车行业中长期汽车市场竞争加剧,车企降成本压力增加,将传导至零部件企业,对其成本管理能力要求也相应提高。客户多元化、布局全球化以及成本管理能力强的的零部件企业将拥有更强的抗风险能力。综合汽车行业发展趋势,我们认为零部件行业有几大成长方向:进口替代、产品升级、轻量化、电气化以及智能化,建议重点关注:具备全球布局及管理能力,在电动车及智能驾驶领域积极布局的汽车零部件公司敏实集团(00425);受益全景天窗应用大幅渗透和汽车玻璃持续升级的全球汽车玻璃龙头供应商福耀玻璃(03606.);核心客户表现逐步回暖,业绩重回增长通道的转向系统龙头供应商耐世特(01316)。

(3)汽车经销商行业

豪华车品牌仍处于较强势产品周期。经销商的收入和利润来源逐渐多样化,除新车销售外还包括售后服务、自营金融、二手车业务等,延伸业务在利润中占比提升,未来盈利的波动性下降,行业周期逐渐弱化。此外,经销商也在积极与电动车企业探寻合作模式,积极拥抱电动化趋势。建议重点关注汽车经销商行业龙头中升控股(00881)、宝马在华最大经销商永达汽车(03669)及凭借“单城单店”策略快速成长的美东汽车(01268)。

6、风险提示

1、公共卫生事件持续;2、影响行业的相关政策;3、行业恢复不及预期。

(编辑:吴佩森)

扫码下载智通APP

扫码下载智通APP