港股新股市场特征与申购及卖出策略

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成投资建议。

核心策略观点

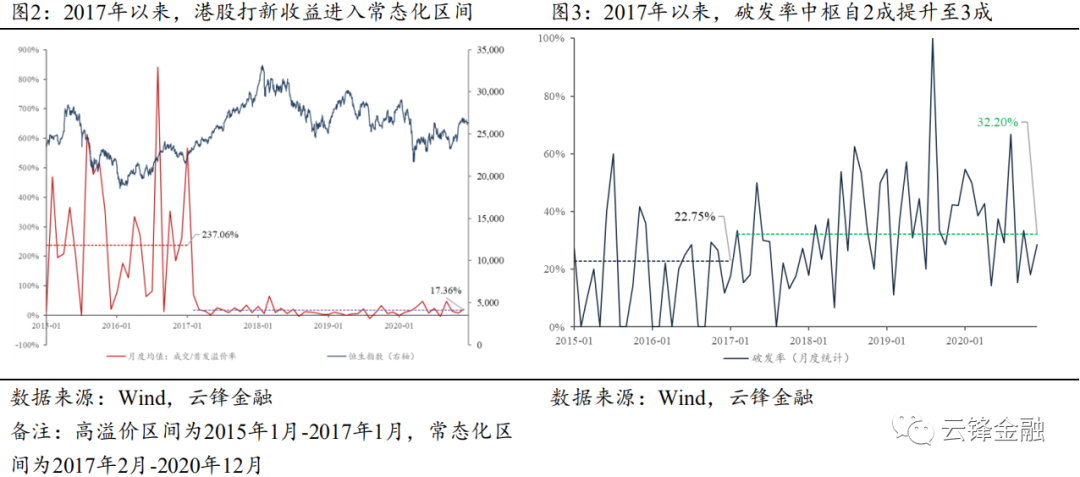

2015年至2017年,港股打新高溢价区间的“成交/首发溢价率”均值高达237.06%,随着机构参与度提升与市场风格切换,小市值的打新收益大幅收敛,港股打新收益自2017年2月进入常态化区间,均值约17.36%,且破发率中枢从约2成提升至3成,申购一手中签率自约6成回落至4成。

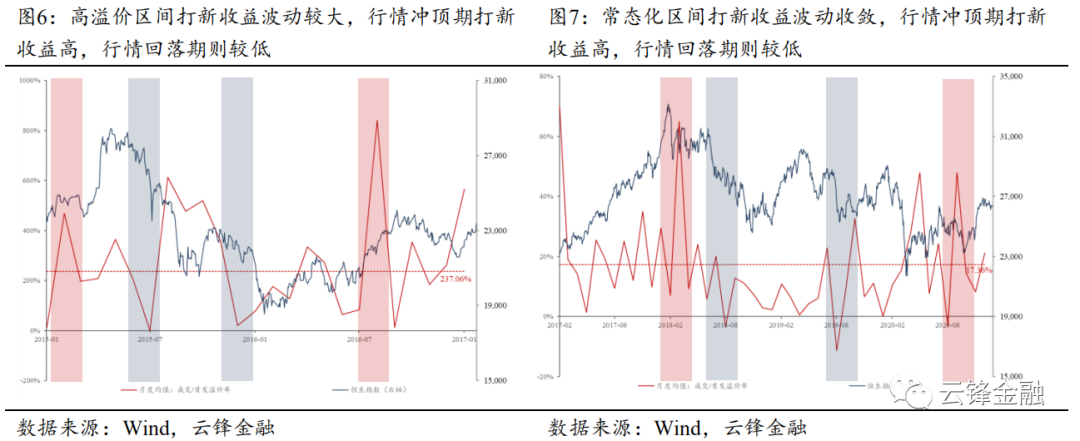

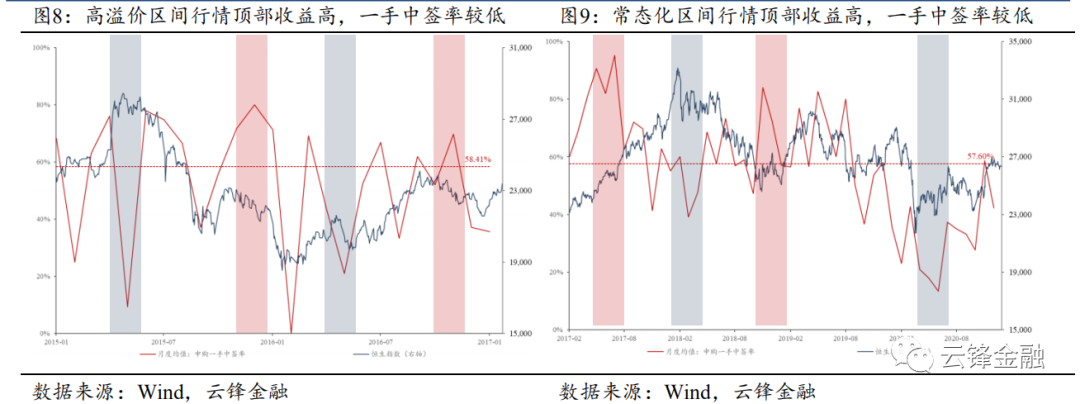

打新收益与大盘行情冲顶与回落的正相关性较高,行情冲顶期潜在打新收益较高,认购热度提升,一手中签率降低。高溢价区间由小市值打新收益主导,因而打新收益波动较大,常态化区间的打新收益趋于稳定。

消费、科技、医疗的打新收益更高,常态化区间均值约20%,打新收益确定性较高。相应结构性打新收益机会包括“信息技术”中的“电子设备、仪器和元件”和“软件”,“可选消费”中的“家庭耐用消费品”和“专营零售”,“工业”中的“建筑与工程Ⅲ”和“商业服务与用品”,以及“医疗保健”中的“医疗保健提供商与服务”。

打新收益更偏好高于行业估值中枢的企业,新股P/E相较于所属行业P/E倍数超过1.05的常态化区间均值约20%,而低于1.05倍的均值低于15%。相较所属行业P/E倍数高于1.75的打新收益均值最高且确定性强。

打新收益逐渐从小市值风格向大市值占优切换,招股市值低于3.20亿港元的小市值组打新收益最高,常态化区间均值约25%,总体确定性最高。2020年度,招股市值高于42.26亿港元的大市值组打新收益大幅提升,均值由不足10%抬升至约20%。

内部知情人看好预示更高的打新收益,股东售股占首发数量比例低于25%的打新收益更高,常态化区间均值约20%。招股折价空间低于19.09%的打新收益更高,常态化区间均值约20%。

开盘即卖出是较具性价比的策略,打新收益主要在新股开盘价中兑现,“开盘/首发溢价”的常态化区间均值约20%,而“成交/开盘溢价率”不足2%。“收盘/成交溢价”的常态化区间均值低于-2%,且呈现逐年走低态势,因此港股打新中“持券过夜”并非为策略推荐的做法。

1、新股市场概况

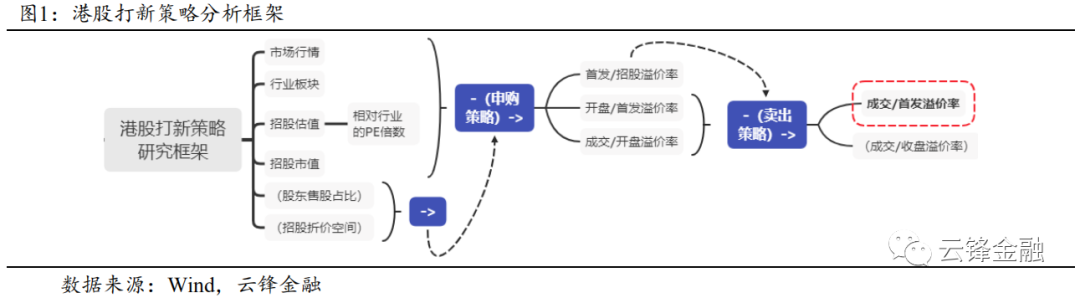

此次研究的港股打新定义为参与新股申购并于首日卖出,上市次日及以后买卖新股均属正常的二级市场股票投资,非为本次研究范畴。打新收益主要源于申购策略与卖出策略的结合。我们以2015/1/1至2020/12/23的港股新上市公司为样本,研究港股打新的申购与卖出策略。

我们以“成交/首发溢价率”,即上市首日成交均价相对于首次发行价格的溢价率,作为评价打新收益的核心指标。其中,首次发行价格代表持仓成本(下文所述打新收益均未考虑成交费用),上市首日成交均价代表平均卖出价格。

我们主要从市场行情、行业板块、招股估值以及招股市值等4个角度对打新收益核心评价指标“成交/首发溢价率”的影响,并考虑股东售股占比以及招股折价空间等因素,研究得出申购策略。我们将打新收益核心评价指标“成交/首发溢价率”拆解为“开盘/首发溢价率”与“成交/开盘溢价率”,并综合考虑“首发/招股溢价率”与“成交/收盘溢价率”,研究得出卖出策略。

1.1 新股收益风险概览:打新收益收敛,破发率中枢抬升

2015年至2017年,港股打新收益“成交/首发溢价率”均值高达237.06%;自2017年2月,随着新进入者特别是打新基金的加入以及企业IPO抑价的降低,中小市值股票的打新收益大幅收敛,港股打新收益进入常态化区间,均值为17.36%,但其打新收益的标准差降低,显现出打新收益虽收敛,但其总体收益确定性趋强。

港股破发率中枢由2015年至2017年的22.75%提升为2017年至今的32.20%,预示着港股打新策略应从纯粹的统计套利向精选个股方向发展。

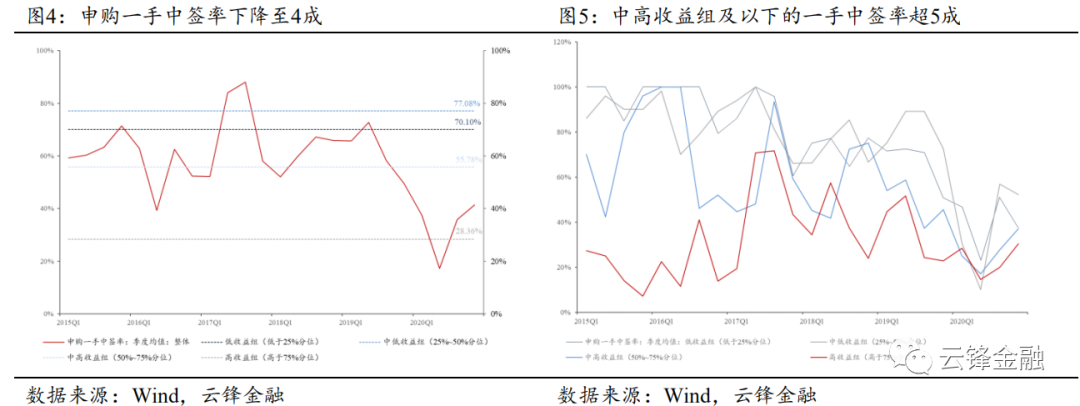

1.2 申购一手中签率:回落至约4成

申购港股新股时,边际中签率随着申购手数的增加而边际降低,港交所配发原则对于申购一手的账户有利。2015/1/1至2020/12/23期间,港股打新收益“成交/首发溢价率”的25%、50%、75%分位收益率分别为-0.82%、6.72%、28.32%。低收益组(<-8.82%)、中低收益组(-0.82%~6.72%)、中高收益组(6.72%~28.32%)、高收益组(>28.32%)的申购一手中签率季度均值分别为70.10%、77.08%、55.78%、28.36%,呈现中高收益组及以下的一手中签率较高的特征。

2. 新股投资特征

2.1 特征一:打新收益与大盘行情冲顶与回落的正相关性较高

2.1.1 行情冲顶期打新收益高,行情回落期则较低

根据打新收益的均值特征,我们将2015年至今期间分为两个区间,即高溢价区间(2015/1-2017/1)、常态化区间(2017/2-2020/12)。总体而言,高溢价区间打新收益波动较大,而常态化区间则趋于波动收敛。如图2-1与2-2所示,往往在行情冲顶期,市场交易热度较高,风险偏好提升,场内流动性较高,上市新股容易得到资金追捧,因而打新收益较高;而在行情回落期,市场风险偏好与交投活跃度降低,因而打新收益往往较低。

2.1.2 行情顶部潜在收益高,一手中签率较低

行情冲顶期较高的潜在打新收益吸引更多的打新参与者进入,认购人数的增加导致申购一手中签率的降低。2015年至2017年的港股打新高收益吸引更多的机构参与新股配售与认购,机构参与度的提升,增强了招股定价的有效性,一定程度降低了IPO抑价率,从而压低了2017年至今的打新收益与申购一手中签率。

2.2 特征二:消费、科技、医疗等的打新收益更高

2.2.1 一级行业收益来源:信息技术、工业、日常消费、可选消费以及医疗保健

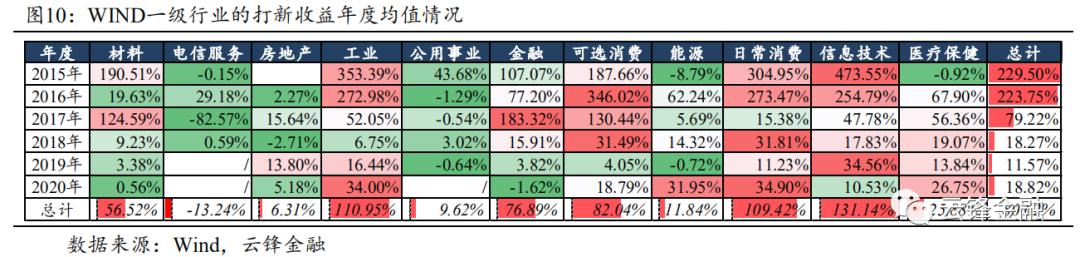

2015年至今,“信息技术”、“工业”、“日常消费”以及“可选消费”的打新收益总体均值居前,分别为131.14%、110.95%、109.42%以及82.04%。此外,“医疗保健”的年度打新收益总体平稳,均值约25.88%。

自2017年港股打新收益进入常态化区间以来,“日常消费”、“医疗保健”和“信息技术”打新收益稳定居前,总体围绕20%上下波动,打新收益确定性较高。

2.2.2 细分行业收益与波动特征

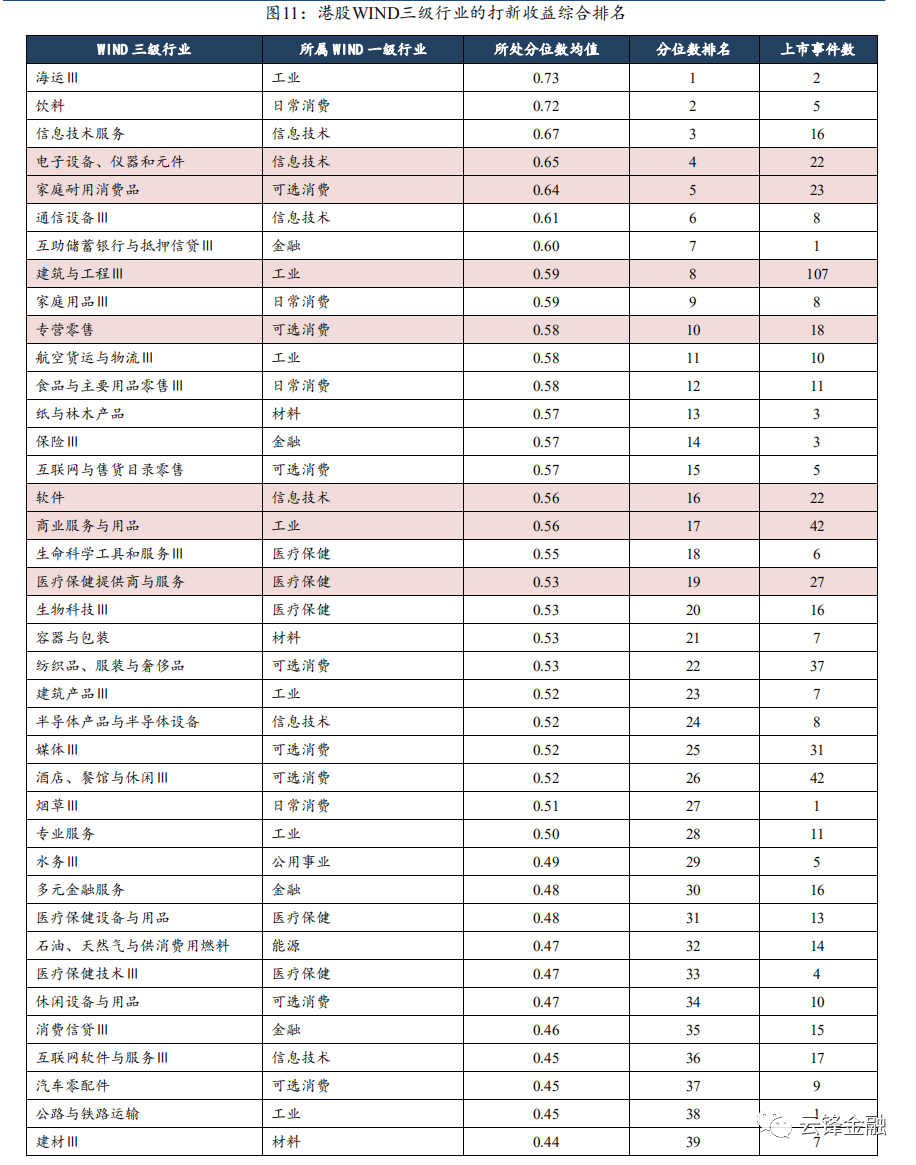

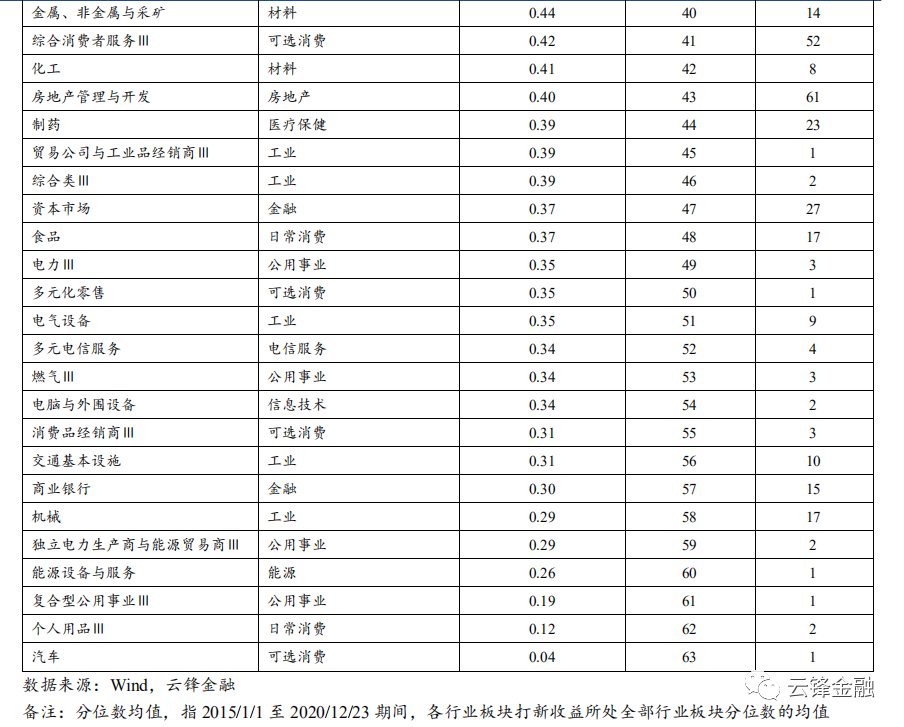

选取图11中打新收益所处分位数均值排名前20、上市事件数大于19家(对应2015-2020年度,WIND三级行业上市事件数的75%分位值)的WIND三级行业作为具备代表性的结构性机会,我们发现打新收益主要体现在“信息技术”中的“电子设备、仪器和元件”和“软件”,“可选消费”中的“家庭耐用消费品”和“专营零售”,“工业”中的“建筑与工程Ⅲ”和“商业服务与用品”,以及“医疗保健”中的“医疗保健提供商与服务”。

总体而言,2015年至今,“家庭耐用消费品”与“建筑与工程Ⅲ”出现超额打新收益的概率较高。“医疗保健提供商与服务”的打新收益确定性较高,“电子设备、仪器和元件”的打新收益呈现明显收敛态势。各行业板块的打新收益高低与一二级市场预期差以及二级行业板块热度相关性较高。“医疗保健提供商与服务”板块由于其较高的投资专业度要求,上市公司为确保发行成功,往往存在一定发行抑价,且该板块于二级市场的交易热度较高,从而其打新收益往往稳定且较高。

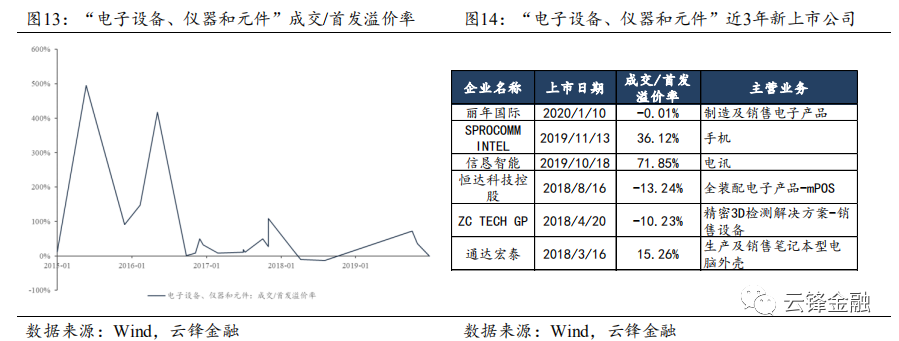

(1)信息技术

近5年,“电子设备、仪器和元件”的打新收益均值约72.13%,但其存在加速收敛态势。近3年,该板块新上市公司的主营业务主要为手机等电子产品制造。随着手机的深度普及,该行业的热度有所降低,打新收益亦趋于收敛。

近5年,“软件”的打新收益均值约119.61%,该板块打新收益的方差较大,精选个股的策略的策略重要性提升。近2年,该板块新上市公司的主营业务主要为游戏。游戏公司的发展尤其依赖爆款产品的推出,因而二级市场对其估值容易产生分歧,从而打新收益的波动较大。

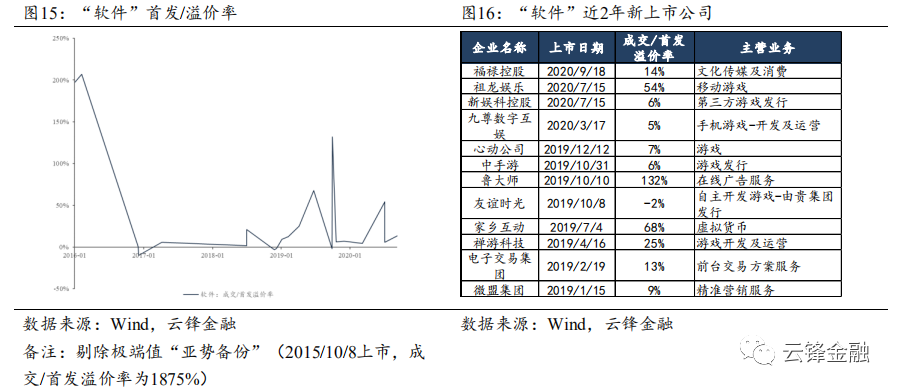

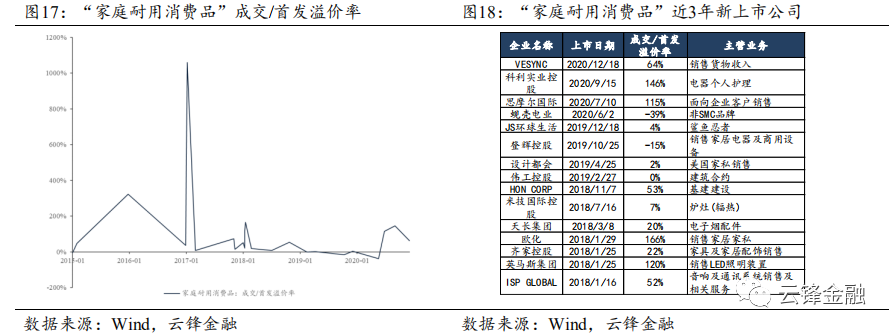

(2)可选消费

近5年,“家庭耐用消费品”的打新收益均值约98.76%,随着消费升级的深化,以及该板块相对稳定的业绩增长预期,因而该板块相对容易产生超额打新收益。近3年,该板块新上市公司的主营业务主要为家居用品。

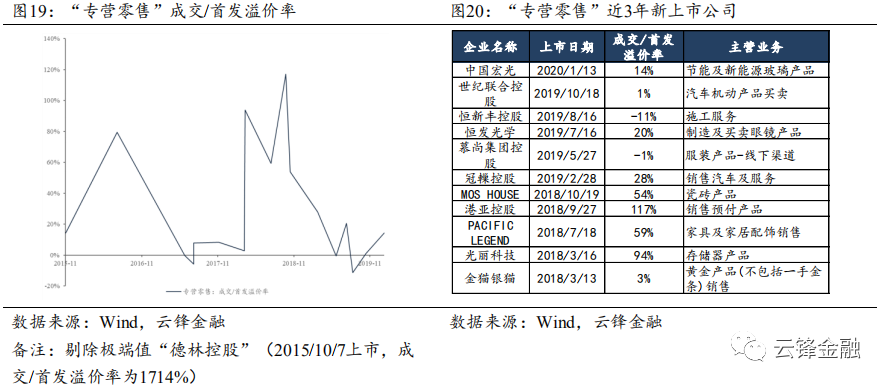

近5年,“专营零售”的打新收益均值约122.00%,打新收益波动较大,需强调精选个股。近3年,该板块新上市公司的主营业务主要为汽车等销售服务。

(3)工业

近5年,“建筑与工程Ⅲ”的打新收益均值约171.64%,虽然该板块的打新收益进入常态化区间大幅收敛,但其总体打新收益仍相对较高。近1年,该板块新上市公司的主营业务主要为建筑施工服务。

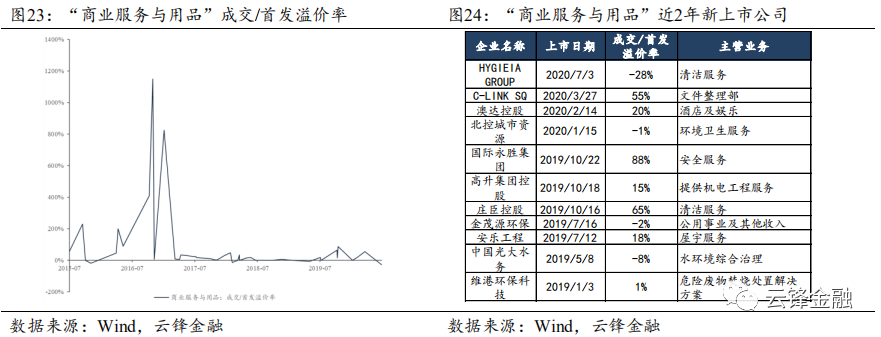

近5年,“商业服务与用品”的打新收益均值约82.22%,近年该板块的打新收益趋于收敛。近2年,该板块新上市公司的主营业务主要为清洁服务。

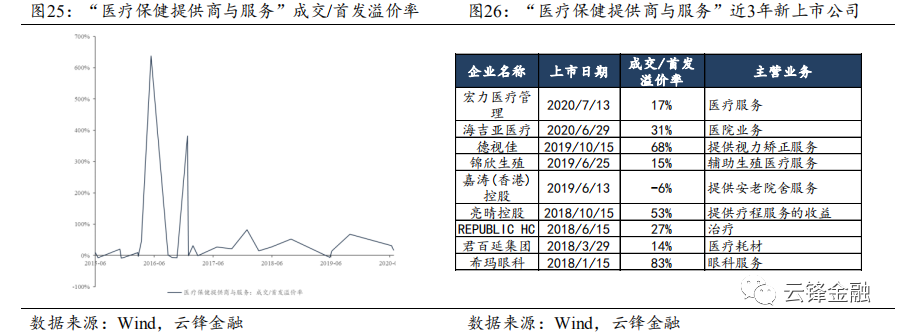

(4)医疗保健

近5年,“医疗保健提供商与服务”的打新收益均值约53.63%,该板块打新收益的绝对值与稳定性均较高。近3年,该板块新上市公司的主营业务主要为医院服务。

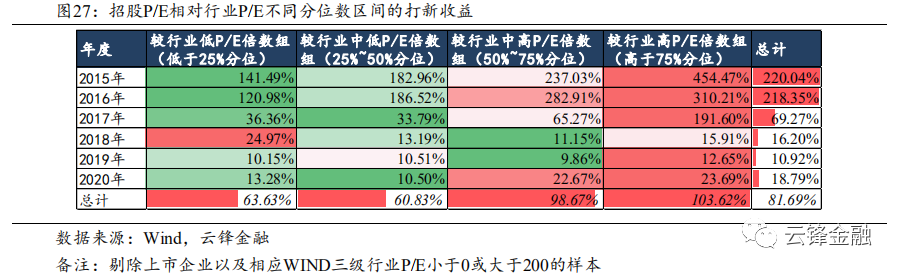

2.3 特征三:打新收益更偏好高于行业估值中枢的企业

2015/1/1至2020/12/23期间,根据招股均价计算的招股P/E相对于所属WIND三级行业于招股公告日P/E倍数的25%、50%、75%分位分别对应0.64、1.05、1.75。较行业中高及以上P/E倍数组(高于50%分位)的打新收益均值较高,接近100%,而较行业中低及以下P/E倍数组(低于50%分位)的打新收益均值较低,约60%。

打新收益总体与相对所处行业P/E倍数呈正相关。招股P/E相对于所属行业P/E较高的上市公司往往为细分行业龙头,或者为具备良好ROE水平或较高业绩增速的优质企业,因而其上市首日容易受到资金追捧,从而打新收益较高。

2.4 特征四:打新收益逐渐从小市值风格向大市值占优切换

2015年至今,根据招股均价以及首发后总股数计算的招股市值的25%、50%、75%分位分别对应3.20、6.23、42.26亿港元,小市值组、中小市值组、中大市值组以及大市值组的打新收益均值分别为230.70%、79.66%、10.13%以及7.10%。

打新收益总体与市值大小呈负相关。自2017年,港股打新收益进入常态化区间,主要体现为中小及以下市值组(<6.23亿港元)打新收益的大幅收敛,中大市值组(6.23~42.26亿港元)的打新收益总体稳定,而大市值组(>42.26亿港元)打新收益的逐步提升,这显现出二级市场风格逐渐切换为大市值占优,特别是,2020年,大市值组的打新收益均值从低于10%抬升至20.28%。

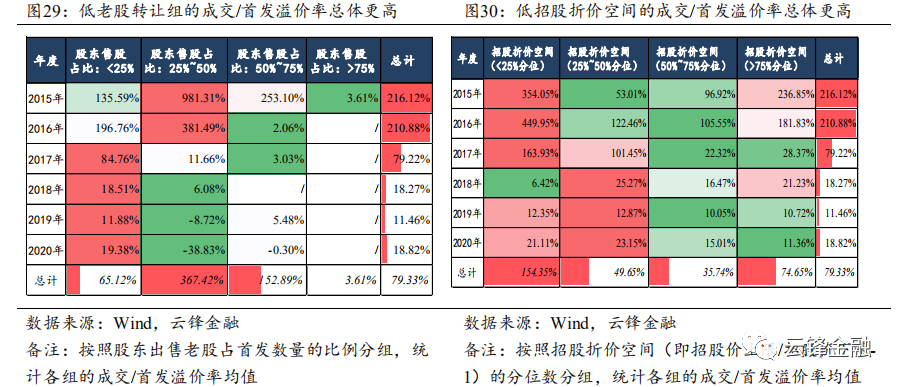

2.5 特征五:内部知情人看好预示更高的打新收益

2015年至今,港股IPO的首发数量中老股转让的比例普遍偏低,总体均值约3.39%。股东售股相对于首发数量的比例低于25%、介于25%与50%、介于50%与75%、高于75%的比例分别为94.25%、4.42%、1.11%、0.22%。剔除极端值影响后,股东售股比例低于25%的打新收益更高。根据信号效应理论,股东售股比例的降低,往往预示着“内部知情人”对该企业未来发展更为看好,从而打新收益往往较高。

港股IPO中的招股折价空间均值约为19.11%,招股折价空间的25%、50%、75%分位分别对应12.58%、19.09%、25.00%。剔除剔除极端值影响后,招股折价空间低于19.09%的打新收益更高。招股折价空间越高,说明招股价格的上下限差距越大,从而反映出上市公司对于成功发行的信心更加不足。往往越优质的企业,对于成功上市发行的信心越足。从而,招股折价空间越高,往往打新收益越低。

3. 卖出策略:开盘即卖出是较具性价比的策略

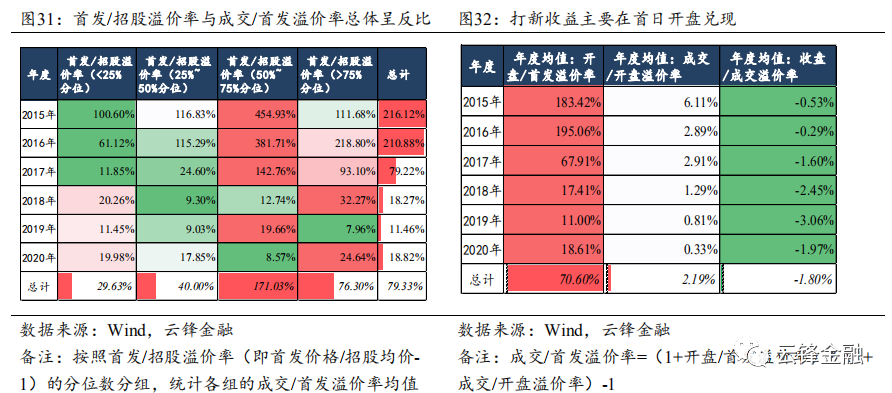

我们采用“首发/招股溢价率”来表征新股认购热度,如图31所示,首发/招股溢价率越高,往往打新收益“成交/首发溢价率”越高。

将打新收益核心评价指标“成交/首发溢价率”拆解为“开盘/首发溢价”与“成交/开盘溢价率”,如图32所示,我们可以清晰地发现打新收益主要在“开盘/首发溢价”中兑现,其2015年至今的总体均值越70.60%,而“成交/开盘溢价率”的总体均值仅为2.19%,说明在港股打新中开盘即卖出是最具性价比的策略,既可以兑现绝大部分的打新收益,又能避免上市首日的大幅波动风险。同时,我们可以发现“收盘/成交溢价”的总体均值为-1.80%,说明在港股打新中“持券过夜”并非为打新策略层面推荐的做法。

(编辑:吴佩森)

扫码下载智通APP

扫码下载智通APP