浙商证券:药明康德(02359)2020年业绩预告超预期,看好2021年高增长延续、天花板提升

本文转自微信公众号“杏林建研”。

报告导读

浙商证券认为药明康德(02359)2020年主业利润端同比增速超预期,Non-IFRS归母净利润连续四个季度环比持续提高,浙商证券坚持认为公司CDMO业务边际景气加速甚至超预期、基因细胞治疗等业务提升业务发展天花板,浙商证券维持“买入”评级。

投资要点

超预期,连续四个季度主业利润环比持续提升

2020年业绩预告:公司预计2020年归母净利润、扣非后归母净利润和Non-IFRS归母净利润分别为27.82-29.67亿(YOY 50%-60%)、22.97-23.94亿(YOY 20%-25%)和34.90-36.11亿(YOY 45%-50%),其中2020Q4归母净利润、扣非后归母净利润和Non-IFRS归母净利润分别为4.14-5.99亿、6.43-7.39亿和10.14-11.35亿(YOY 79.79%-101.24%),其中公司2020年实现非经常性损益金额约为4.85-5.74亿。

2020Q4主业延续强劲增长:公司2020Q4 Non-IFRS净利润为10.14-11.35亿,相比2020Q1-Q3(分别为5.76、9.42和9.58亿)持续创新高,显示公司主营业务持续保持强劲增长,这也验证了浙商证券2020年12月30日发布的《药明康德深度报告:CDMO加速增长下,医药CXO龙头长牛天花板打开》中关于公司业绩加速的逻辑。

2021年:看好高增长延续、天花板持续提升

业务拆分:应该更乐观看CDMO业务的景气加速趋势。此次公告显示,2020年下半年收入同比增长30%+,考虑2020Q3的表现,浙商证券估计2020Q4收入增长25-30%左右,基本延续了2020Q2以来的快速增长趋势,浙商证券认为2020Q4公司小分子CDMO业务和中国区实验室服务仍然受益于海外卫生事件带来的订单转移以及公司小分子CDMO业务漏斗效应持续兑现带来收入端高增长。而临床及其他CRO服务业务也受益于国内卫生事件控制有望在2020Q4环比2020Q3持续改善。考虑到美国卫生事件一直未得到有效控制浙商证券预计公司美国区实验室服务2020Q4仍然可能对业绩带来拖累。

这个位置怎么看?CDMO加速提EPS,基因细胞治疗、CDMO新产能、技术平台提估值。考虑中国区实验室2020Q1的低基数、Q2逐步恢复的趋势、CDMO加速增长的趋势判断,浙商证券估计2021年Q1-Q3有望延续加速增长的趋势。正如浙商证券深度报告《药明康德深度报告:CDMO加速增长下,医药CXO龙头长牛天花板打开》中所分析:基于公司服务经验、订单和产能基础分析,浙商证券认为公司CMO /CDMO/收入加速趋势有望持续奠定2021-2022年整体业绩持续超预期的基础。中国区实验室服务的高增长也验证了公司在全球产业链中较强的话语权和硬实力,后续仍有望通过持续提升市占率带来业绩高增长。

盈利预测及估值

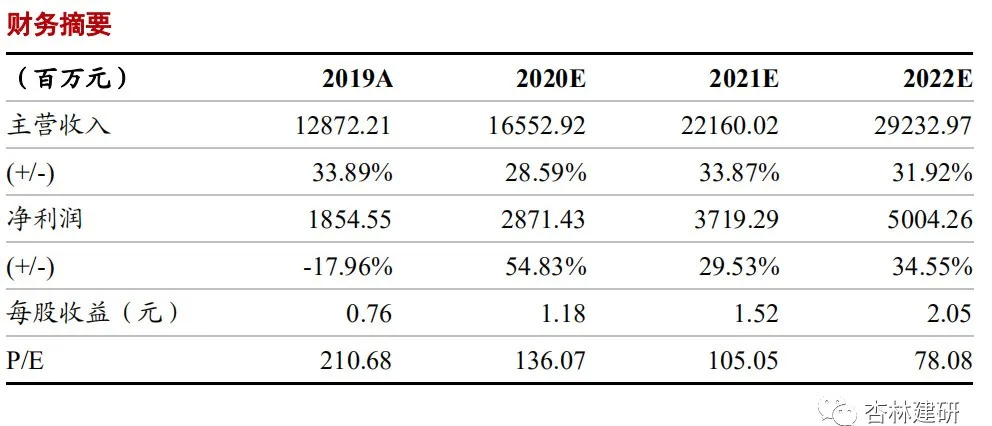

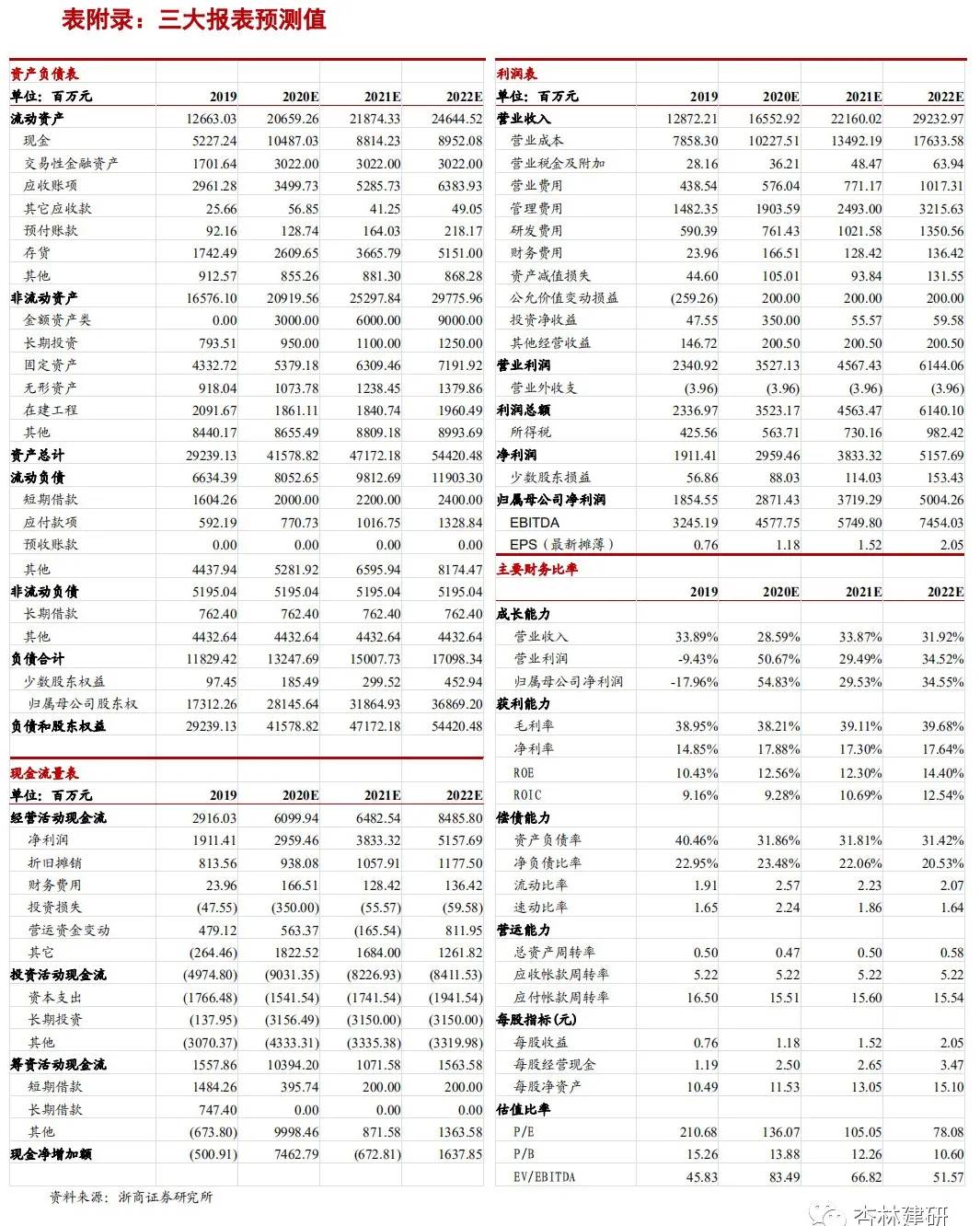

浙商证券预计2020-2022年公司EPS为1.18、1.52、2.05元/股,2021年1月21日收盘价对应2020年PE为136倍,维持“买入”评级。

风险提示

不确定的宏观环境变化导致全球创新药研发投入景气度下滑的风险;国际化拓展不顺造成相关业务下滑或增长不顺的风险;各事业部间协同效应差造成新业务增长乏力的风险;汇兑风险;公允价值波动带来的不确定性风险。

(编辑:赵芝钰)

扫码下载智通APP

扫码下载智通APP