中国半导体的三个阶段

本文来自微信公众号“半导体风向标”。

通过复盘近三年美国的三轮芯片封锁,我们总结出中国半导体发展的三个阶段:

第一轮封锁:2019年5月限制华为终端的上游芯片供应商,目的是卡住芯片下游成品。 第二轮封锁:2020年9月限制海思设计的上游晶圆代工链,目的是卡住芯片中游代工。 第三轮封锁:2020年12月限制中芯国际上游半导体供应链,本质是卡住芯片上游设备。 我们看到美国的封锁是顺着产业链一直到最上游的底层供应链。为了应对这种生存环境的巨变,中国半导体工业也进行了三轮大级别的调整: 第一个阶段:终端厂带动上游设计和封测。

我们将半导体分为上中下游,其中最下游的就是fabless和封测,芯片下游与终端厂(手机、电脑等)直接绑定,所以我们看到2019年华为被美国列入实体清单后,将相当部分的芯片订单转移到国内“备胎”供应链,直接显著推动了国产芯片设计(模拟、数字、射频、存储)和封测公司收入、业绩的加速增长。除了采购国产供应链,华为海思依据其多年深厚的专利积累和研发,在芯片设计的多个领域都做到了世界一流水平,整个芯片设计行业因为外部压力引来了一次大级别的拉动,这是2019年开启的A股半导体牛市背后的原因。 第二个阶段:fabless带动上游晶圆代工厂。

由于全球所有晶圆厂包括台积电都采用了大量美国技术(半导体设备、材料、EDA/IP),美国对华为的第二轮实体清单限制直接针对Fab代工,此时中国半导体产业的主要矛盾已经从缺少芯片成品,到缺少芯片代工。在海外Fab厂不能为华为海思提供晶圆代工后,国产晶圆厂成为替代必选方案,中芯国际经过多年的发展,在国产fabless巨头的通力配合下,已经在2020年量产了14nmFinFET工艺,并向N+1节点过渡,这是中国集成电路行业历史性突破,成为全球第三家FinFET fab成员,代表了工艺调校方面的阶段性突破,也为国产成熟工艺fab厂提供了经验。 第三个阶段:晶圆厂带动上游设备和材料。

在FinFET工艺陆续突破之际,2020年末美国新一轮实体清单直接指向了fab中芯国际,因为半导体设备是晶圆厂的底盘,而美系设备商大约占据了一条fab产线的50%份额(PVD、刻蚀机、CVD、Imp、Clean、Furnace),AMAT、LAM、KLAC都是全球垄断级别的设备巨头,在先进节点工艺上依旧无可替代。但是在成熟工艺节点,国产和日本设备可以实现相当程度的替代,当下摆在中国半导体工业主要矛盾已经不是缺少工艺,而是缺少半导体设备和材料。由于欧洲ASML的DUV光刻机(.13um -7nm)一直无阻碍供应中国,所以未来中国半导体工业的核心矛盾就是从根技术(半导体设备、材料)上补短板,实现真正的供应链安全。

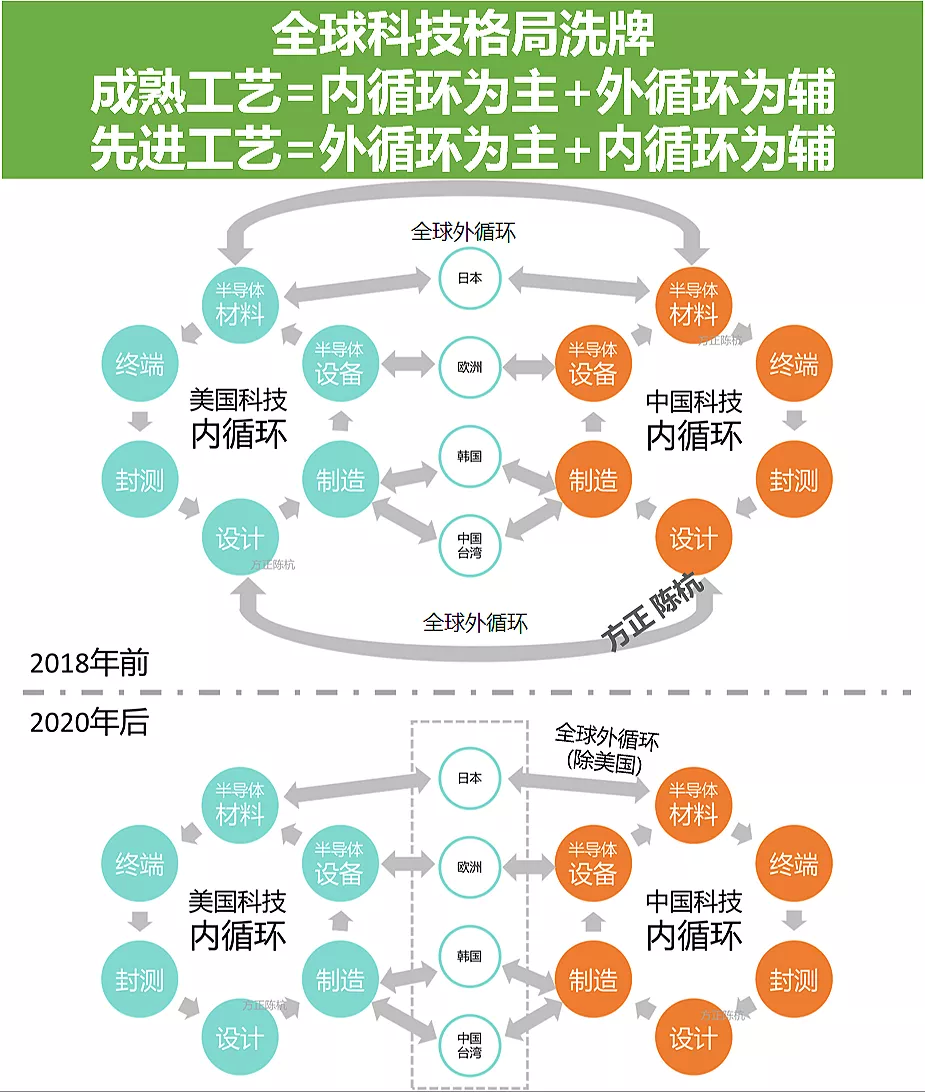

基于此,未来中国半导体将走向成熟工艺、走向双循环、走向根技术

1、由单纯追求先进工艺 -> 回归成熟工艺 (“新55nm”远大于“旧7nm”)

2、由外循环 -> 内外双循环(去A化,而不是国产化)

3、补短板由干技术 -> 根技术(设计、制造其实不是根技术) 我们重申推荐半导体的三个层次,建议关注:

1、缺芯片设计:韦尔股份、卓胜微、晶晨股份、圣邦股份、汇顶科技、兆易创新、澜起科技、紫光展锐、恒玄科技、芯原股份、思瑞浦

2、缺代工封测:中芯国际(00981)、华润微、华虹半导体、闻泰科技、长电科技、深科技、晶方科技、华天科技、通富微电、士兰微、扬杰科技、捷捷微电

3、缺设备材料:北方华创、华峰测控、屹唐半导体、万业企业、盛美半导体、精测电子、中环股份、立昂微、安集科技、江丰电子、沪硅产业、雅克科技、神工股份 风险提示:中美贸易摩擦加剧引发新一轮封锁;半导体下游需求不及预期;产品研发和工艺推进不及预期

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP