贝莱德:不担心股市当下估值,最近股价大波动属孤立事件

本文来自万得资讯。

全球最大资管之一的贝莱德看到经济活动重新开始,持续的低利率将继续支撑股市,并表示目前对股市的估值并不是很担忧。

来源:贝莱德

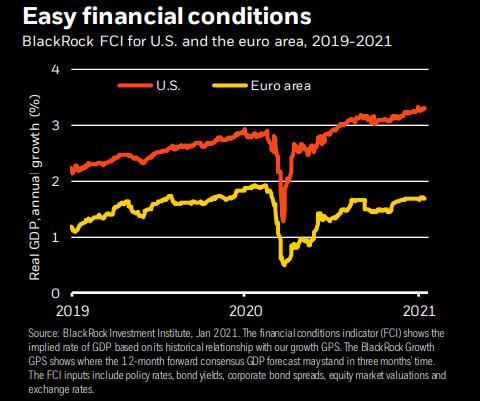

在主要股指扩张之后,股票估值一直是市场最关心的问题。上周市场波动的原因是技术性去杠杆化加剧了对股市高估值的担忧。贝莱德认为预期低利率,以及疫苗导致的重新启动将支持未来6至12个月的风险资产。

来源:贝莱德

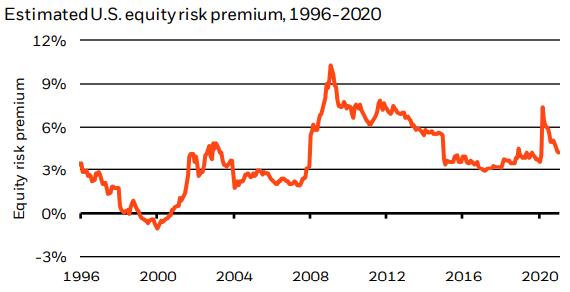

评估股票估值可能会很困难,因为较低的利率使得从传统指标判断信号变得困难,比如市盈率。关键问题是在计入当前风险因素后,投资者是否愿意承担额外的风险。这就是为什么贝莱德更喜欢通过看股票的预期回报率高于无风险利率,以及贝莱德预计美国股市并没有接近顶部。

来源:贝莱德

由于经济增长强劲、通胀上升,央行将保持低利率并阻止名义利率的任何大幅上升。在贝莱德看来,这应该会使实际收益率(即经通胀调整的收益率)保持为负,并支持风险资产。但如果利率回归到历史平均水平,估值看起来会高得多。

标准普尔500指数上周三创下三个月来最大单日跌幅。一些小规模股票成为卖空者热门目标的股票引发了一波技术性去杠杆化浪潮,冲击了整体市场。由于一些投资者寻求回补,这些股票的股价大幅上涨引发了其他股票的被迫抛售。在这样的环境下,对市场繁荣的担忧是自然的,但贝莱德认为关注在市场技术面引发的孤立事件是错误的。

更根本的问题是:市场是否走得太远、太快了?

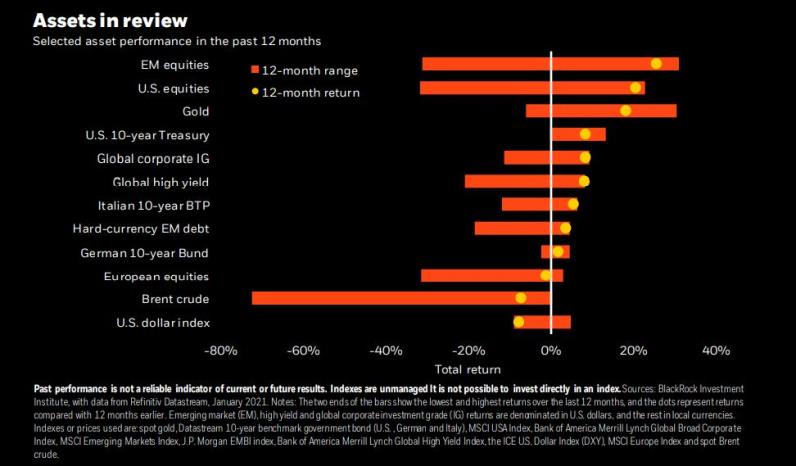

全球股市较上年同期上涨16%,疫情已造成200多万人死亡,并迫使很多经济活动停止。科技股领涨,纳斯达克100指数上涨超过40%。贝莱德还未看到价格和基本面脱节,因为疫情本身的性质和之后的可见度,其认为它类似于一场自然灾害,紧接着又迅速恢复了活动,并且看到累计经济亏空仅是全球金融危机后的一小部分。

另一方面:最终的复苏可能不会像过去的复苏那样给股市带来那么大的提振。企业利润增长很有可能会成为股价的最终驱动力,贝莱德认为未来有可能出现强劲的盈利反弹。股市反弹确实对长期回报有影响,目前的估值还是较合理,并预计未来的回报会稍微走低。

关于什么会改变风险资产的良好环境,贝莱德认为是利率可能会意外上升。市场参与者对创纪录的高额公共债务的态度将会改变。这种风险目前很低,但任何风险都有对高债务水平容忍度的改变,可能在中期内扭转这一动态,对市场产生重大影响。

总的来说,贝莱德不认为目前股票总体估值过高,尽管财务状况和零星的过度行为可能引发进一步的波动,但其在战术上支持风险投资,并增持股票和信贷。贝莱德目前的投资方为一方面投资优质股票,以应对经济放缓造成的任何问题,而另一方面则选择周期股来抓住由经济重启带动的上行。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP