阿里巴巴-SW(09988)三季报点评:核心商业经营稳健,阿里云增长亮眼

本文来自微信公众号“学恒的海外观察”,作者:王学恒、曹蕾娜。

摘 要

财务表现:核心商业经营稳健,云计算EBITA首次转正

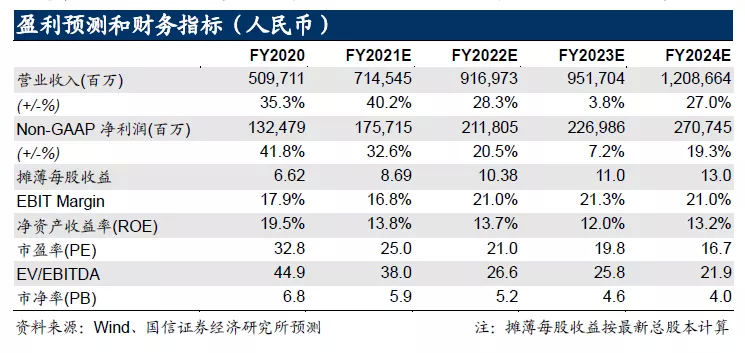

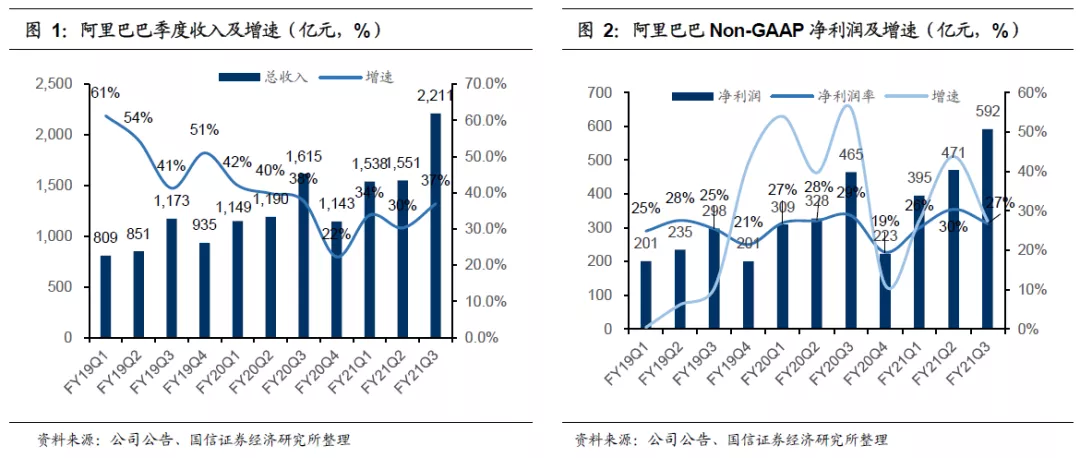

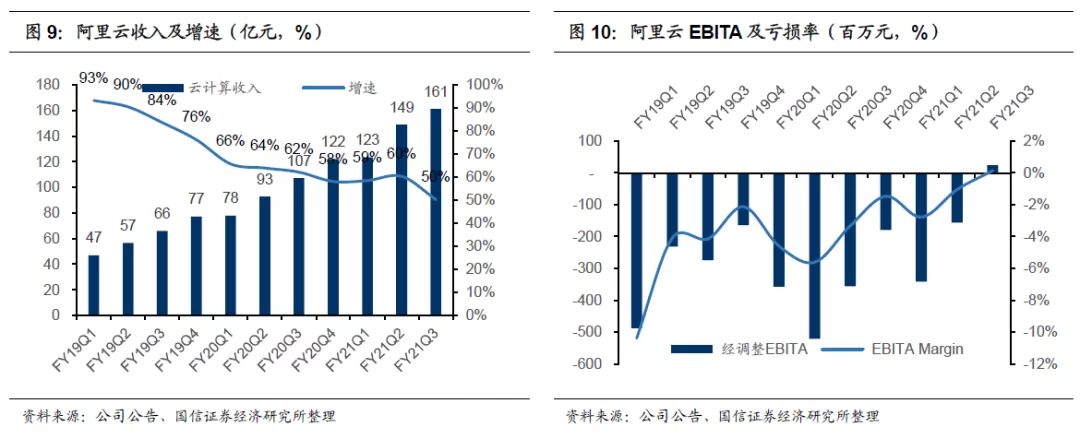

FY2021Q3,阿里巴巴(BABA.US,09988)实现营业收入2211亿元,同比+37%,超出彭博一致预期3%;调整后净利润592亿元,净利润率为27%,同比+27%,超出彭博一致预期4%。其中云计算EBITA首次转正是本季最大的亮点,未来随着企业上云需求与政策端的持续释放叠加规模效应逐步显现,云计算有望成为公司新的增长和利润引擎。

电商:经营稳健,信息流生态是本季度最大的收入亮点

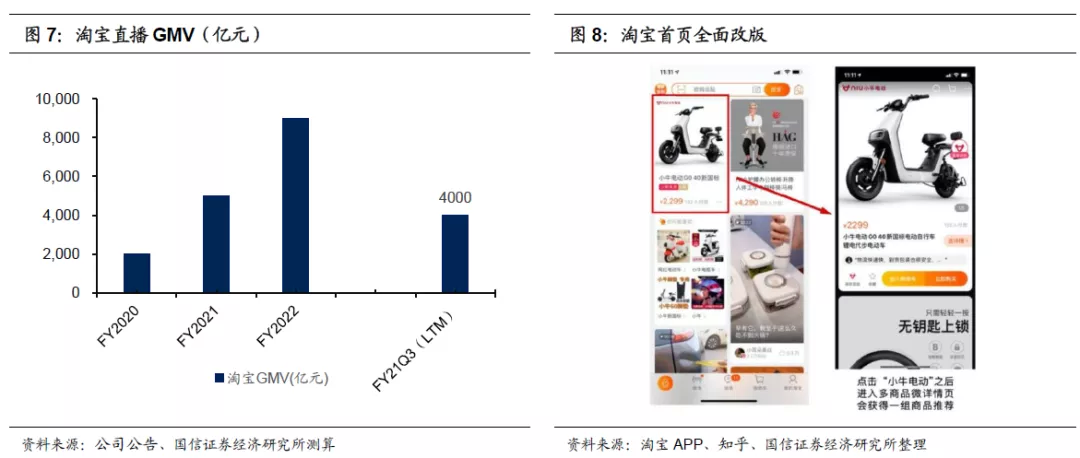

FY2021Q3,核心电商收入为1019亿元,同比+20.4%,经营依旧稳健。1)GMV增速放缓下,货币化率仍然同比提升0.25pct,主要系信息流生态带来的流量变现效率有效提升所致。2)信息流生态为本季度最大收入亮点。2020年,直播业务迅猛发展叠加手淘改版促使信息流广告+300%,占整体广告收入比重达到5%以上。

阿里云增长亮眼,同城零售稳步前进

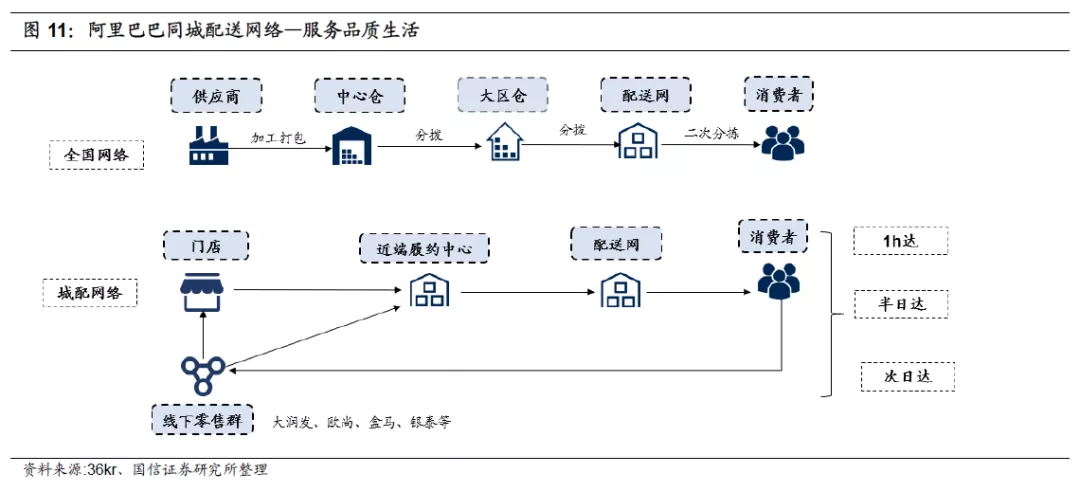

阿里云:本季度阿里云实现收入161亿,同比+50%,调整后EBITA Margin为0.1%,未来随着规模效应不断显现以及技术迭代升级,云计算有望成为公司新的增长引擎和利润来源。同城零售:公司立足未来,通过控股高鑫零售完善同城零售网络,通过盒马持续引进多品牌、多业态消费场景,加码地网争夺战,不断满足消费者全场景全时效全地域的购物需求和一站式的心智。

投资建议:看好阿里强韧性,继续维持“买入”评级

考虑到阿里发力内容电商,All in信息流生态,核心电商短期韧性依旧;以及中长期:1)竞争对手依然无法动摇阿里核心优势品类;2)随着需求端叠加政策端双重因素影响,阿里云业务未来增长势能显著;3)公司已被纳入恒生指数,未来有望被纳入港股通释放流动性。基于公司的稳健性,我们采用分布估值法对其进行估值,给予其2022年对应的估值区间为308-335港币,维持“买入”评级。

风险提示

政策监管带来经营业务调整;全球疫情不确定性导致的系统性风险;电商行业竞争格局恶化的风险等。

正 文

财务表现:核心商业经营稳健,云计算EBITA首次转正

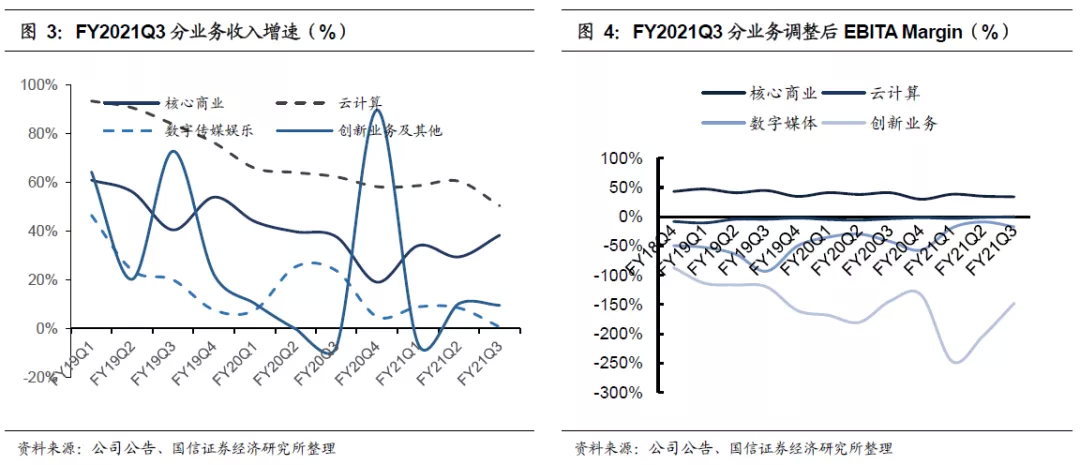

FY2021Q3,公司实现营业收入2211亿元,同比+37%,超出彭博一致预期3%(彭博一致预期为2150亿人民币);调整后净利润592亿元,净利润率为27%,同比+27%,超出彭博一致预期4%(彭博一致预期为572亿人民币)。分业务看,核心商业/云计算/数字传媒娱乐/创新业务及其他分别同比+38.2%/+50.3%/+0.6%/+9.5%,其中核心商业增长稳健,表现出较强的韧性;云计算调整后EBITA首次转正是本季最大的亮点,对应调整后EBITA Margin为0.1%,未来随着需求持续释放以及规模效应的不断提升,云计算有望成为公司新的增长和利润引擎。

电商:经营稳健,信息流生态为最大收入亮点

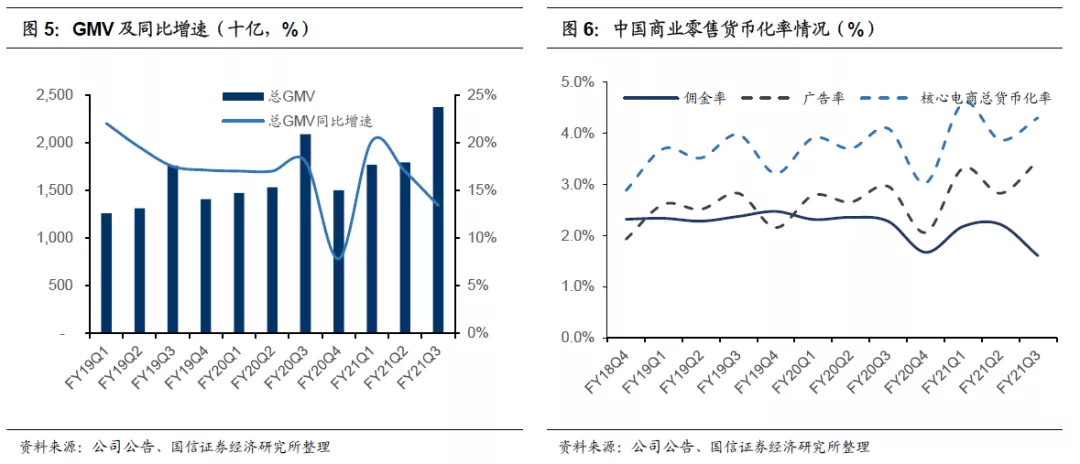

FY2021Q3,核心电商收入为1019亿元,同比+20.4%,经营依旧稳健。1)GMV增速放缓下,货币化率仍然同比提升0.25pct。根据我们测算,核心电商总货币化率为4.30%,同比提升0.25pct(FY2020Q3为4.05%),主要系信息流生态带来的流量变现效率有效提升所致。2)信息流生态为本季度最大收入亮点。根据我们测算2020年信息流广告预计+300%,占整体广告收入比重达到5%以上,主要系:(1)2020年直播电商发展迅猛带动大量的推广需求,推动“超级推荐”、“猜你喜欢”等信息流广告的增长;(2)手淘全面改版,信息流入口前移,打造沉浸式用户体验,叠加2020年“双十一”活动时间拉长,带来了FY2021Q3广告收入的稳健上涨。

云计算:阿里云增长亮眼,EBITA首次转正

阿里云增速亮眼,有望成为新的收入和利润引擎。从收入端来看,本季度阿里云实现收入161亿,同比+50%,增长强劲。主要系:1)政策支持以及5G技术快速发展推动企业上云进程;2)新冠疫情推广企业数字化转型以及企业上云需求增加;3)行业应用场景丰富。从利润端来看,调整后的EBITA为0.24亿元,EBITA Margin为0.1%,未来随着规模效应不断显现以及技术迭代升级,云计算望成为公司新的增长引擎和利润来源。

同城零售:稳扎稳打,服务品质生活

同城零售业务稳步前进:本季度同城零售收入为517.6亿,同比+101%,剔除高鑫零售并表因素,同比+41%。1)控股高鑫,同城零售网络布局长远:高鑫零售70%以上的门店主要在三线及以下城市,其在低线城市渠道优势显著。2020年10月,公司投资约279.6亿港币(约36亿美元)获得高鑫零售控股权,同时基于高鑫零售在三四线城市的优势,加码地网争夺战,丰富同城零售网络,满足消费者全场景全时效全地域的购物需求和一站式的心智。2)立足未来,服务品质生活。截至FY2021Q3,公司拥有盒马门店246家,该季新增24家,同店销售实现两位数以上增长;同时盒马持续引进多品牌、多业态扩张策略,服务中高线城市品质生活。

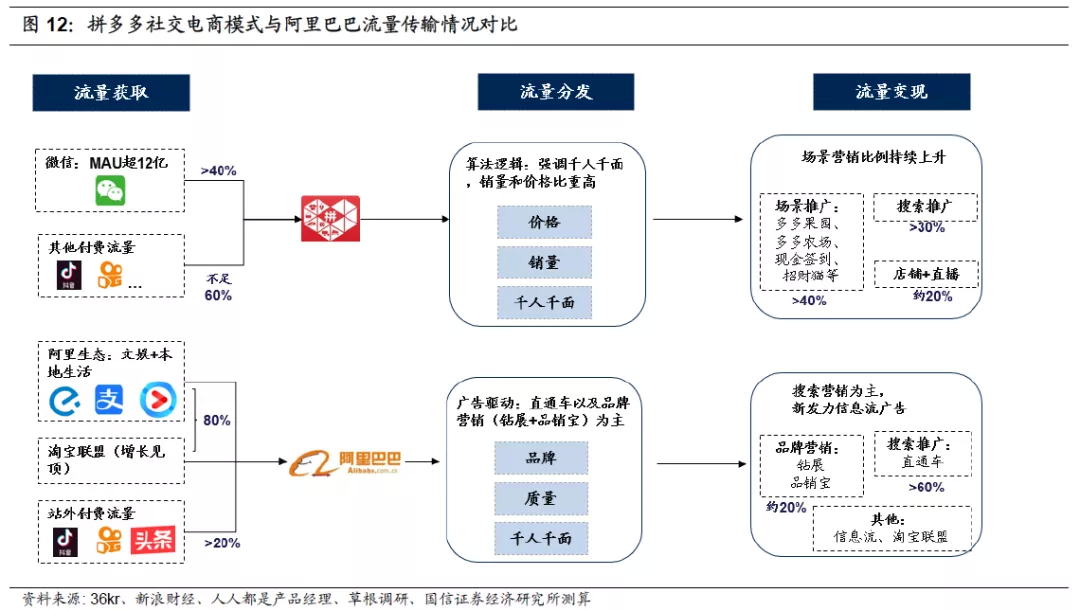

再论阿里强韧性:优势与挑战并存

优势:对比拼多多,阿里巴巴变现能力更强。1)品牌商户资源丰富:公司于2015年启动品牌升级战略并积累了大量的中高端品牌商,其中高端品牌商贡献了超70%以上的广告收入;随着各品类线上渗透率持续提升,品牌商营销投放逐渐向线上倾斜,比如新品首发等,营销潜力仍然较大;2)核心品类优势突出:阿里由于其类“购物中心”的属性,在服装和美妆等对质量和售后要求较高的非标准品类核心优势稳固;3)海量消费行为数据以及丰富的营销体系:阿里妈妈自2007年成立至今,其发展体系从淘内资源到淘外资源,从单一媒体产品到产业链布局,从效果广告到品牌整合营销以及到现在的信息流推荐,在挖掘消费者消费行为方面拥有丰富的技术积淀。

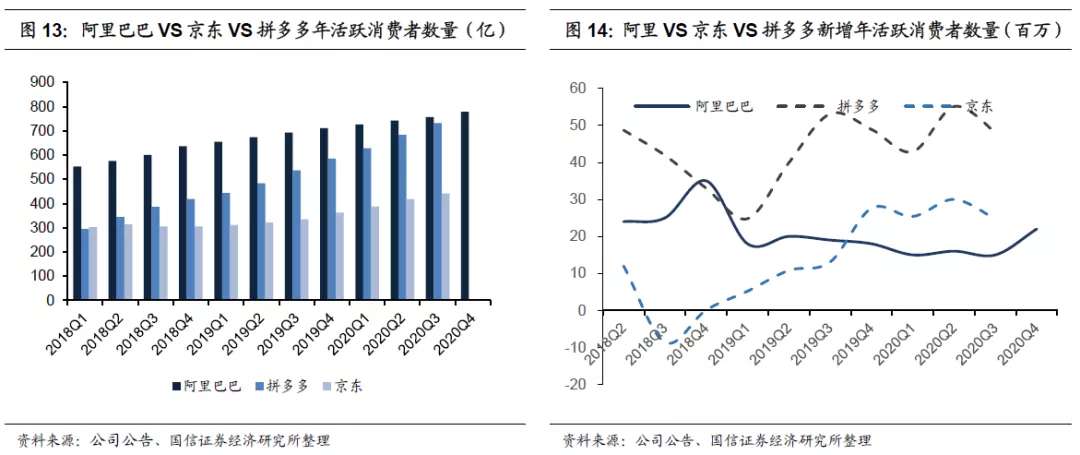

挑战:1)核心电商竞争环境持续恶化,主要表现为:(1)年活跃用户数增长缓慢:FY2021Q3淘系电商年活跃消费者数量为7.79亿,单季度增量为2200万,(预计拼多多/京东分别增长4000万/2700万)主要来自“淘宝特价版”对低线用户的引流,主站流量增长有限;(2)电商环境竞争激烈导致的用户分流情况将愈演愈烈。

2)流量见顶,亟需扩展新的流量入口。阿里巴巴域外流量主要来源于以下3个方面:(1)抖音、快手为主的短视频带货平台;(2)淘宝联盟;(3)以字节系为主的广告平台。由于抖音、快手等自营电商的组建,预计未来将逐步减少对淘系商品的引流,中长期将受到影响。

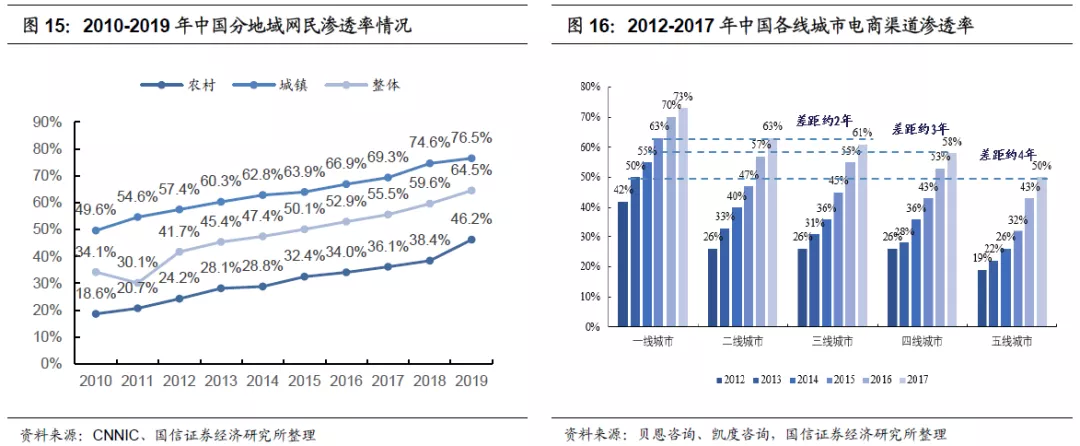

3)社区电商入局晚,参与感弱。我国下沉市场网民渗透率以及电商渠道渗透率与高线城市仍有较大差距,疫情之下培养了下沉用户网购的习惯,该群体对于“物美价廉”的实物商品需求急剧提升,但基于我国现有的物流网络无法承载下沉市场的用户需求,在此背景下,社区团购模式迅速呈燎原之势。未来借助社区拼团高频的订单和庞大的下沉用户基数有望衍生巨大的生态机会,而阿里虽然战略投入十荟团并对其流量赋能,但是其自有的盒马优选参与感较弱,如果未来其他巨头形成全国或区域性优势,可能会对公司现有的同城零售业务造成一定的冲击。

投资建议:看好阿里强韧性,继续维持“买入”评级

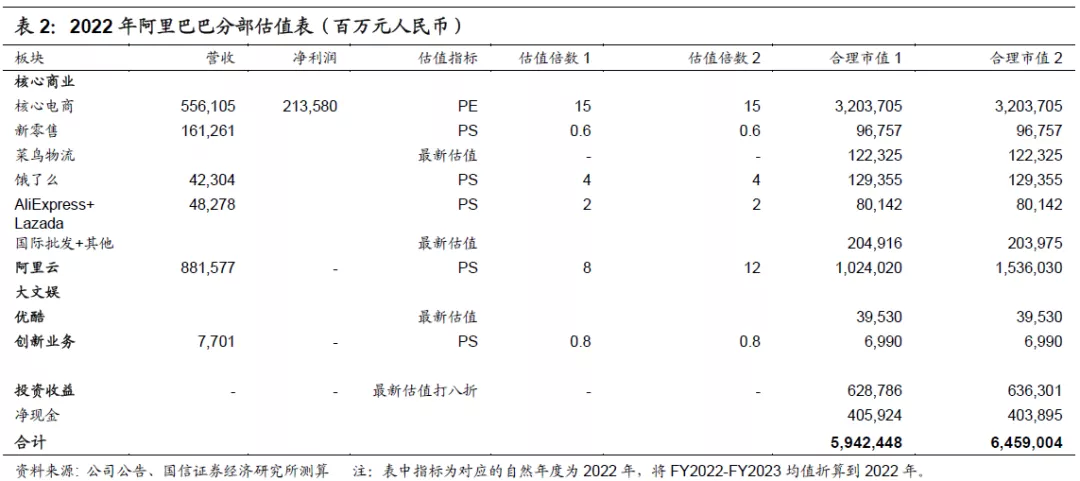

短期来看,公司All in信息流,提高广告变现效率,叠加阿里云高速增长,公司短期经营韧性依旧;中长期看,鉴于:1、拼多多的崛起虽然对阿里核心电商构成了挑战,但是其依然无法动摇阿里核心优势品类;2、由于需求端叠加政策端双重因素影响,阿里云业务未来增长势能显著,有望成为阿里第二条增长曲线;3、公司已被纳入恒生指数,未来有望被纳入港股通释放流动性。基于公司经营的稳健性,我们对于阿里巴巴2022年(对应FY2022-FY2023)分布估值的测算,其系数如下:

(1)核心电商业务:我们预计公司未来三年经调整后核心电商的净利润复合增速为15%,我们给予2022年(对应FY2022-FY2023的平均水平)15倍PE;

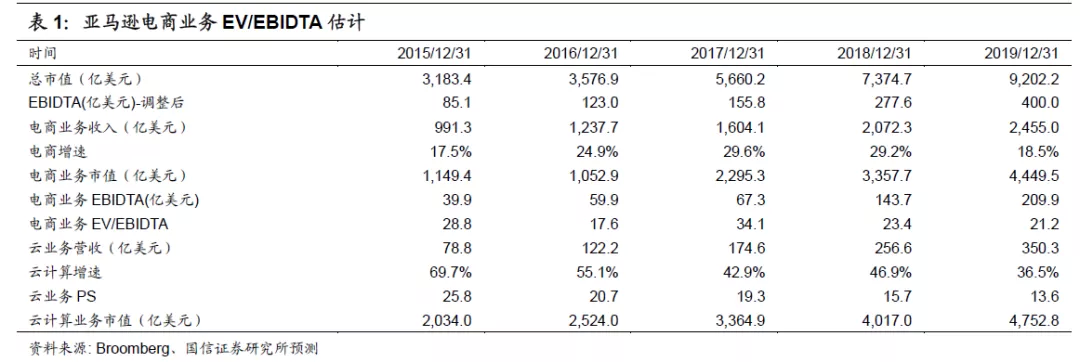

(2)云计算:8-12倍PS;

我们以亚马逊AWS作为阿里云的估值对标对象,对标亚马逊云计算业务13-20X PS的估值水平,我们认为阿里云目前虽然处于快速发展期,但盈利能力与亚马逊仍有一定的差距,保守估计我们对于该部分业务给予一定估值折价,给予2022年云计算业务PS 8-12倍;

(3)同城零售+B2B:新零售0.6倍PS;本地生活 4倍PS;Lazada 2倍PS;菜鸟、零售通、优酷等均按最新一轮的估值进行折算。

(4)投资收益:将所有被投企业以现在的市值计算,并给予20%的折扣;蚂蚁金服对应上市前的估值,给予30%的折扣。

得到如下估值表:

综上,我们看好阿里在核心电商的强韧性以及阿里云业务的高速发展,给予其2022年对应的估值区间为308-335港币,维持“买入”评级。

风险提示

政策监管带来经营业务调整;全球疫情不确定性导致的系统性风险;电商行业竞争格局恶化的风险等。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP