彭博:腾讯拟收购火岩(01909)扩大东南亚巿占已处上升轨道 蓄力等待消息引爆

新冠疫情反复,“宅经济”之一的手游产业继续火热。而港股“巨无霸”,素有“并购狂魔”之称的内地手游行业龙头腾讯(00700)继续受内地南向资金追入,据wind数据颢示,南下资金2月4日净流入就高达123.58亿港元。今年以来,腾讯股价累计上涨三成一,总市值增长超过58.5亿元人民币。

而目前巿场关注腾讯的新一轮收购行动,1月22日有媒体报导,腾讯寻求60亿美元的银团贷款以作收购大计,结果同月26日,腾讯就宣布,通过其全资子公司THL H Limited同意购买手游股百奥家庭互动(2100)约3.26亿股普通股。收购完成后,腾讯将拥有公司已发行股本约12%的权益,并将成为公司主要股东,但这明显只是腾讯这轮收购行动的“前菜”。

目前在港股上面可供腾讯进行并购的同业,就接近有29间,理论上每一家都有可能是腾讯的并购的对象。而根据《彭博新闻社》报导,传出腾讯“看中”一下一只并购对象,或是火岩控股(01909)。

火岩截至2020年12月31日止,预期集团截至去年12月底止年度的收入及溢利将按年分别增长超过60%及50%;2019年度溢利为2.09亿元人民币,收入则为3.04亿元人民币。火岩年初至今累涨近一成,1月下旬逐渐形成上升轨道,似正在蓄力待上。

(2020年手游板块相比大盘表现;图源:富途)

受疫情影响,受惠于宅经济的手游股成绩亮丽,整个板块自去年第二季度起跑嬴大市。不过个股仍表现有分歧,港股30家手游公司,去年共17家录得升幅,当中火岩控股﹑心动公司﹑金山软件﹑友谊时光,及家乡互动升幅最为显著,分别增幅235%、176%、150%、124%及100%。

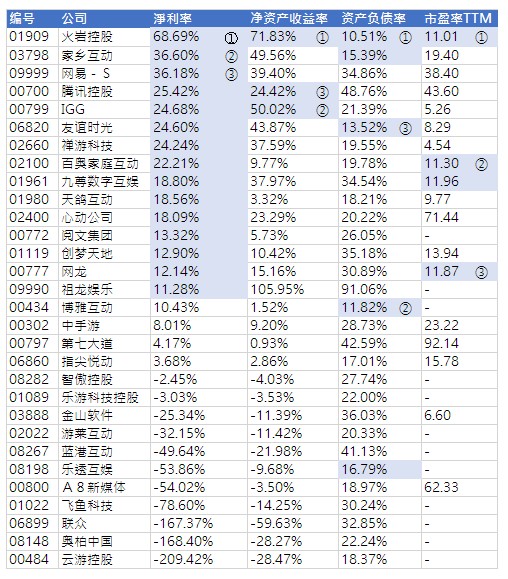

而能否得到腾讯的青睐,从手游企业的财务数据可得预视。

手游公司每付费用户平均收益(ARPPU)还是月活跃用户(MAU)的表现十分重要,因为意味着盈利能力是否稳妥。原因是开发推广游戏的复杂程度,研发周期可由3至12个月不等,连同申请版号﹑上架时间计算,研发到商业化变现的投资回报期也得一﹑两年。等待游戏上架之时,团队需开始研发新款游戏,资金未回笼,又是一笔投入。花费推广买量,的确能引来大批用户,但开支增大﹑变现周期增长却无可避免。

但庞大的团队不一定具有高生产力,好玩的游戏也不保证能带来高收益,很会赚的公司亦未必善于控制成本。要验证公司的盈利能力和成本效益,还得看净利率能否保持上升趋势。净利率是经营所得的净利润占销售净额的百分比,能有效反映企业在高销售的情形下能否减省开支,使实际赚进的利润提高。目前火岩控股及家乡互动的净利润在同业排首两位,分别为69%及37%。

净资产收益率说明了资产运用效益

净利率按年上升,可能基于盈利能力提升,也可能是纯粹的成本下降。若果公司的盈利空间接近饱和,依靠出售资产或裁减人员以维持收入,这不是投资者喜闻乐见的情况。股东权益报酬率又称净资产收益率,可用以衡量公司运用股东资金的效率,即资金转化为净收益的能力(手游板块净利率中位数为10.86%)。

巴菲特谈及选股条件时,多次强调应该投资在赚钱效率高的公司。用净资产收益率表示的话,可检索近5年每年净资产收益率大于10%且呈上升趋势的股票。

资产负债率显示借款与资产的权重

不得不注意,负债增加亦可拉升净资产收益率。适当的借贷可提高资金使用效率,提高盈利;借入资金过多会增大财务风险,过少则会减低资金的使用效率。

所以资产负债率较低者较可取,火岩控股、家乡互动、友谊时光、博雅互动等均是资产负债率不超过20%的手游企业,意味未来在资金运用方面更能做到“进可攻、退可守”

市盈率为股票价值提供参考指标

最后,相信腾讯亦会参考同类公司的市盈率(TTM)。一般而言,低市盈率代表股价未有反映个股的盈利能力,但过低的市盈率亦可能由于公司前景黯淡,投资者抛售所致。编者一般选择市盈率(TTM)10倍以上,且低于行业均值(2020年手游板块行业均值为13.88倍)的股票。股票价值与盈利能力因行业而异,亦因时而异,投资者宜选择同一时段,比较同业均值,以厘定市盈率的合理范围。

除财务因素外,投资情绪和政策改变亦会影响股价及投资热度。纵观板块内不同企业,亦非全部单纯以手游业务为主要收入来源。投资手游板块轮动的投资者,需特别留意。

扫码下载智通APP

扫码下载智通APP