新股解读|CXO行业迎新,昭衍新药携17亿在手订单赴港融资

A+H两地上市越来越受欢迎,尤其是医药股。

智通财经APP了解到,CXO领域的昭衍新药也于近期通过港交所聆讯,中信证券担任独家保荐人,这也是继药明康德、康龙化成以及泰格医药后第四家CXO上市企业赴港上市。前三家CXO企业在港交所上市后,均取得不错的涨幅,那么昭衍新药在港交所上市后股价能否复制前三家CXO企业的走势呢?

拓展业务范围,业绩高增长

智通财经APP了解到,昭衍新药早在1995年便已成立,经过逾20年的发展,目前是国内首家通过美国FDAGLP检查,并且是唯一同时具有国际AAALAC(动物福利)认证、中国CFDAGLP认证、欧盟OECDGLP认证以及韩国MFDSGLP认证资质的专业新药临床前安全性评价机构。

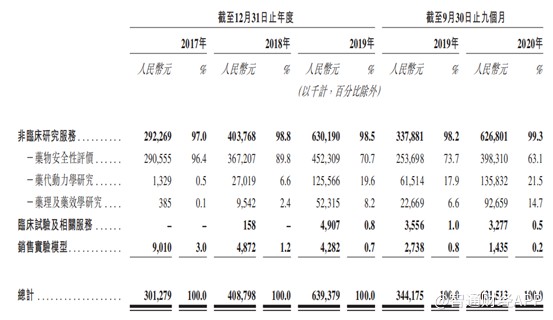

招股书显示,2017-2019年,公司总收入从3.01亿元增至6.39亿元,复合增长率达到45.68%;2020年前三季度,公司实现营业收入6.32亿元,同比增长83.48%。其中,非临床研究服务是公司的核心业务,截至2019年,药物临床前研究服务营收占比为98.6%。

公司业务的快速增长,除了药物安全性评价业务的稳健增长外,还离不开药代动力学研究业务和药理及药效学研究业务的快速发展。

受益于公司在非临床研究服务中的声誉,公司持续拓展业务范围。2017年至2019年,药代动力学研究业务营业收入从132.9万元增长至1.26亿元,增长94倍;2020年前三季度,该业务收入增长至1.36亿元,同比增长120.81%。2017年至2019年,药理及药效学研究业务营业收入从38.5万元增长至5231.5万元,增长135倍;2020年前三季度,该业务收入增长至9265.9万元,同比增长308.74%。

除此之外,从公司发布的公告来看,2020年公司全年业绩实现高速增长。公告显示,2020年预计实现归属于上市公司股东的净利润较上年增加约1.25亿元到1.43亿元,同比增加约69.9%到80.3%。

2020年业绩高增长是由于2020年公司对生物资产计量模式由成本法变更为公允价值法,此方法下,预计公司实现归属于上市公司股东的净利润较上年增加约1.16亿元到1.35亿元,同比增加约62.2%到72.2%。

除了生物资产计量模式变更外,公司在手订单也非常高,同样能支撑公司的业绩走高。根据调研纪要显示,截至2020年三季度末,公司在手订单数已经超过17个亿;截至2020年12月底,公司在手订单依然超过17个亿,在经过一个季度的订单消化之后,年底仍然维持17个亿以上的在手订单,也意味着CXO行业整体处于高景气度周期。

CXO行业一超多强,安评赛道小而美

海外CXO行业起步较早,发展相对成熟,海外CXO龙头在服务能力与收入规模方面都具备明显的领先优势。不过海外龙头CRO与CDMO间跨业务覆盖相对较少,由于临床试验阶段在研发投入占比最高且具有更强的属地化特征,除了临床前CRO龙头查尔斯河外,海外CRO企业业务覆盖更聚焦于临床阶段。按2019年收入来看,海外CXO头部企业收入均突破百亿,市值超千亿。

尽管中国的CXO行业起步较海外晚,不过伴随二十余年的持续发展,中国的CXO企业的服务能力也从早期为跨国药企提供部分离岸外包服务拓宽至临床前/临床CRO、小分子/大分子CDMO等领域,但由于战略发展的方向与速度不尽相同,目前本土CXO企业整体呈现一超多强的格局。

从业务范围来看,多数本土CXO业务主要集中在其中一个或两个细分板块,只有头部企业药明康德、康龙化成基本实现临床前CRO、临床CRO、小分子CDMO服务全覆盖。大分子CDMO业务方面只有药明生物形成规模并处于绝对领先。

从规模体量来看,收入方面,药明康德以远超第二位的水平稳居第一,除药明康德以外,本土CXO企业绝大部分2020年前三季度收入在20亿元左右。

另外市值方面,作为行业龙头企业,药明康德、药明生物市值已突破4000亿元,遥遥领先。第二梯队的泰格医药、康龙化成跻身千亿,凯莱英市值近800亿。可见在行业高景气度的情况下,本土CXO企业由于业绩确定性强,高增长,因此倍受资本追捧。

尽管本土CXO企业数量已不少,但从各上市企业的主要经营范围内,各家企业均有其本身的特色,尤其是头部企业,药明康德在CXO领域中布局十分完整,行业内霸占第一。其他的,如康龙化成,擅长则在化合物研究和药物发现领域有优势,凯莱英主攻小分子CDMO、药石科技深耕分子砌块,而昭衍新药则专注在安评和有效性研究方面。

由于安评市场具有较高的准入壁垒,如:GLP认证及认定,科技专长、国际服务实力以及运营能力等,因此药物非临床安全评价成为CXO中名副其实的小而美的赛道。

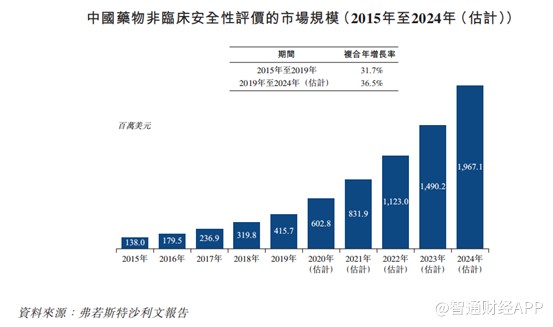

根据弗若斯特沙利文报告显示,中国的非临床安全性评价市场规模在2015年约为1.38亿美元,并于2019年增至4.16亿美元,复合年增长率为31.7%,远高于全球市场的复合年增长率。中国的非临床安全性评价市场预计将在未来五年保持快速增长,于2024年达至19.67亿美元,复合年增长率为36.5%。

中国药物非临床安全性评价行业相对集中,按2019年总收入计,排名前六的参与者所占市场份额为41.6%,其次是大量规模较小的区域市场参与者,昭衍新药是最大的市场参与者。按2019年以总收入划分的市场份额计,昭衍新药在中国药物非临床安全性评价市场中排名第一,也属于CRO赛道的细分领域龙头;与此同时,昭衍新药在全球非临床药物安全性评价合同研究组织中也名列前茅,排名第三。

除此之外,公司在实验模型上也具备优势,公司拥有多种啮齿类及非人灵长类动物模型。据药监局披露的GLP动物安全性评价试验的备案统计情况,目前全国具有GLP安评资格的单位超过70家,其中昭衍新药、药明康德、华西海圻和益诺思等公司凭借业务范围广、动物厂房面积大、全球化认证多等优势占据行业头部地位。

在该领域中,昭衍新药同样具有先发优势, 不仅成立时间早,公司还拥有多个认证,并且近年来,公司也在积极加强试验设施和试验设备的建设,在产能扩张中走在了行业的前列。智通财经APP了解到,动物房是公司核心产能的具体表现,为扩大产能,去年7月,苏州昭衍动物房3号楼、7号楼总计1.08万平新产能正式投产,使得公司总动物房产能达到3万平。

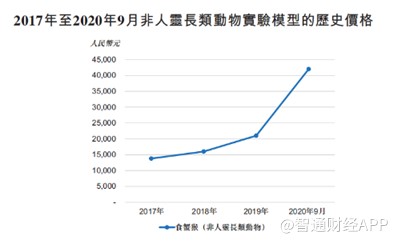

近年来,随着国内药审制度改革的进行以及医药企业对药物研发的重视及投入力度增加,非人灵长类动物实验价格也开始水涨船高,尤其是2020年,各大疫苗企业纷纷投入新冠疫苗的研发行列,因此价格出现明显的抬升。

不过公司有转嫁成本的能力,因此并不会对公司的毛利率有太大的影响。相反,公司会因实验动物价格提升、订单饱满而进一步做大做强,市场估值也会维持在较高的水平。

扫码下载智通APP

扫码下载智通APP