华西食饮:股价处于阶段性底部,现代牧业(01117)的核心驱动因素是什么?

本文来源于“华西食品饮料寇星”微信公众号,作者为华西证券食品饮料首席分析师寇星等。

事件概述

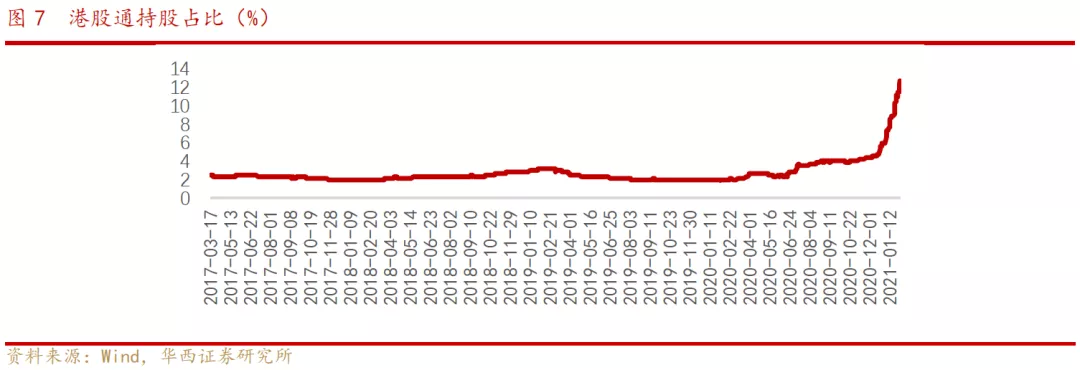

近期公司股价走势波动。1/19公司发布2020年正面盈利预告,此前公司股价走势与奶价涨势趋同。1/20公司公告配股,受此影响,公司股价由最高点3.1元HKD震荡回调至目前2.84元HKD 。我们前期发布公司深度报告强烈推荐,但阶段性交流来看市场仍存在一些疑惑点,我们本篇旨在解答市场疑惑点,同时重点提示阶段性低点买入机会!

分析判断

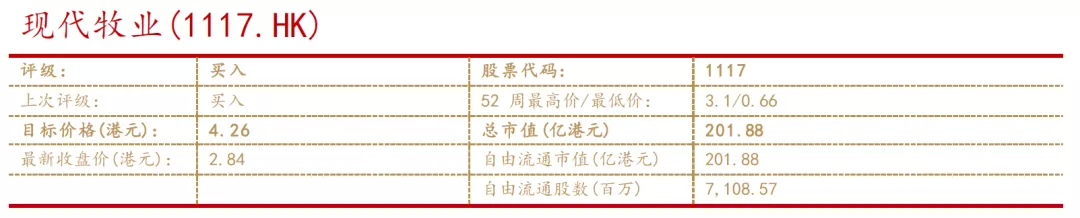

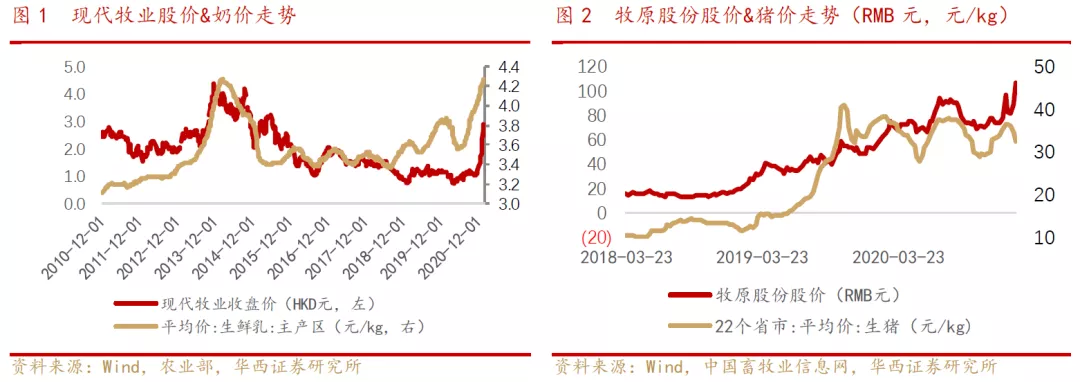

原奶上游周期性变化与生猪养殖类似,价格周期向上利润弹性显现,估值随之扩张,股价应声而起。从图1可看出,在上一轮2013-2014年奶价上涨过程中,现代牧业股价与奶价保持了极强的相关性。不过从2018年下半年开始,股价与奶价发生了背离,直到2020年11月才开启了新的一轮的股价追赶。市场疑惑点:为什么会出现背离?当前股价是否已经充分去除了背离的因素进入了真正的股价与奶价相关期?

实质发生背离原因在于利润端与估值端均催化不足:2013-2014年这一轮中奶价快速上升,市场预期利润同比大涨,估值端持续打入预期。彼时现代牧业还未曾被蒙牛收购,市场不担忧奶价压制因素,叠加奶荒期间奶价上涨过快,进口量难以平缓价格,市场对2014年大包粉进口量增大预期不足,估值持续攀升。而经历了国内去库存等政策后2018年底奶价进入上行周期,但现代牧业利润端由于国内奶价低迷,及下游运作不畅遭受损失,在2016-2018年持续遭遇压制,直到2019年中报才净利转正。股价已经发生偏离。从估值端来看,蒙牛控股现代牧业从市场情绪来看,始终存一种情绪压制,即在于担忧奶价上行期蒙牛对现代牧业奶价进行压制,从而无法释放该有的利润,需要时间来验证。所以在2020年下半年之前,尽管奶价已经上涨了一年以上,但市场仍然需要时间去验证现代牧业的业绩(且2020年上半年经历疫情也短期压制了奶价)。同时之前的上涨仅仅为温和上涨,市场对背后的底层逻辑尚未明晰,从而难以对股价形成催化作用。因此,以上利润端叠加估值端影响,形成了2018年中到2020年11月之间的股价与奶价背离。

股价缘何压制即会受何催化而上涨。利润端来看,2020年下半年奶价快速上涨,斜率几乎如同2013-2014年那一轮,市场对下半年利润释放预期加强,叠加公司奶价涨幅并不弱于市场奶价涨幅较多,估值压制因素减弱,伴随奶价持续上涨每周披露的催化,股价迎来了最新这一轮的快速上涨。回应市场疑惑点来看,当前估值实质已充分去除了背离的因素,进入了股价与奶价相关期。

► 本轮奶价上涨可持续性?

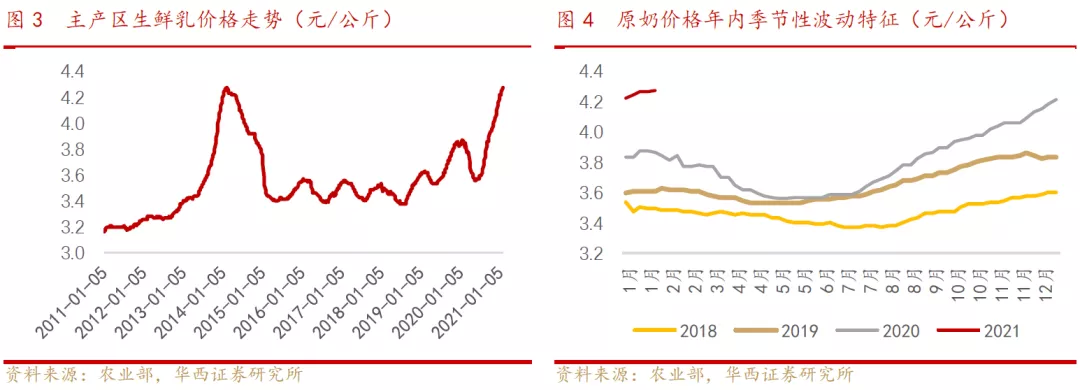

根据农业部数据,2021/2/3主产区生鲜乳价格4.28元/kg,突破2014年历史高点4.27元/kg,同比+10.9%。

当前奶价已经略超上一轮奶价高点,市场存在几个疑惑点:第一,奶价上涨到当前位置还能否继续上涨?第二,奶价上涨后期季节性变化是否会影响到股价或估值预期?

我们一一来给我出我们观点:第一,奶价上涨将是一个持续性的同比维持正增长的过程,快速上涨期将有望维持2年,后续供给逐步平衡后进入温和上涨期。其中原因我们在深度报告《新周期高弹性新成长》中已详细分析。总结而言,上一轮奶价快速回落主因新西兰供给放开,海外大包粉进口量大增,国内大包装替代效应较强,而本轮中复原乳政策得到更严格执行,大包粉替代效应明显减弱,2020年全年大包粉进口量下降3.5%(在国内2020年奶价快速上升情况下),叠加需求更加趋向于结构性增长、更加依赖于国产原奶,疫情之后整体需求也在加速(国人更加注重健康)。即使产量端开始逐步提升(2020年牛奶产量增速7.5%),但由于需求端持续保持双位数增速高位,供需矛盾依然存在。而供给端经历2015年以来4年多持续收缩,供应能力已较为紧张,2019年存栏量降至低点,对应21年产量释放原本紧缺。即使存栏短期有所回补,奶牛这类生物资产的产能释放周期较长、小牛从出生到产奶至少需要2年多时间。在行业中长期产能扩张方面,由于上下游绑定较深,我们认为也是更加趋于理性扩张(更多请参见深度报告)。因此奶价近2年在供需两端具备快速上涨基础和中长期温和上行基础。

第二,由于本身奶价具备的季节性波动,因此奶价大概率未来走势如同前期一般震荡式上行,奶价存在环比下行阶段,但提醒市场注意的是,这并不代表奶价真正同比回落,更应该注重底层逻辑下的同比上涨趋势。因此我们认为,一个充分认知的市场,季节性变化等干扰不会成为影响股价或估值的预期原因。

► 现代牧业奶价变动是否市场化?

解决了如上两个疑问后,结论是奶价将持续上涨且与股价相关性较高,那么现在要解决的就是估值端的情绪问题。市场担忧奶价受到大股东蒙牛的压制,从而上涨幅度受限,最终利润释放不及预期。

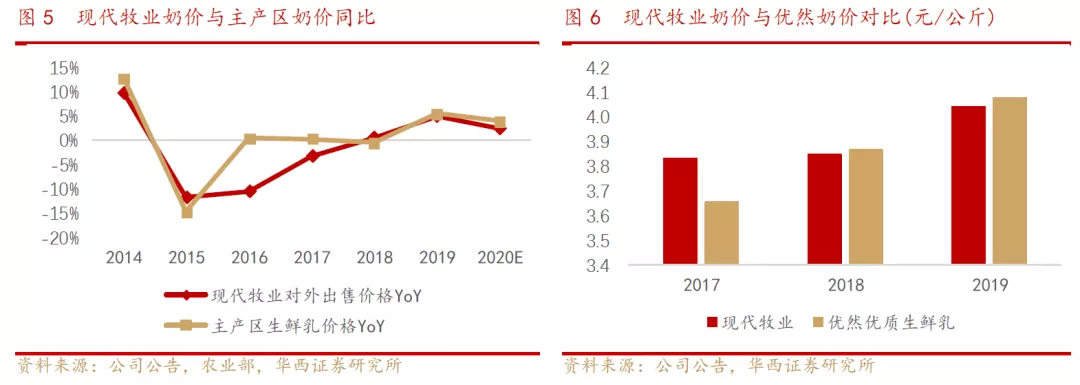

首先来看现代牧业原奶出售机制:价格遵循市场化原则。原奶定价方式采用基础价+指标价,基础价与同区域内各牧场等同,指标价根据原奶质量指标定价。所有采购方均机制一致,包括蒙牛。当市场奶价变化剧烈时,如果看不清走势可后续月份进行奶价回补。因此部分月份存在奶价滞后可能。

根据图5来看,2018-2020年国内主产区奶价上升幅度分别为-1%/+5%/+4%,而现代牧业则为+0%/+5%/+2%,从趋势图来看,现代牧业上涨幅度并未弱于市场较多。2021年1月份,现代牧业对外原奶售价平均在4.3-4.4元/每公斤,涨幅超8%,而主产区原奶平均价格涨幅为+10%,实质并不存在市场担忧的奶价越高蒙牛越压制的现象,相反由于1月份奶价上涨较多,公司在1月初即与蒙牛及采购方协商提高了出售价格,不必等待后续回补(滞后不存在)。背后大逻辑在于现代牧业作为港股上市公司具备的独立性,以及蒙牛本身持股也具备投资收益,可共享原奶上行期红利。

除此之外,实质上我们也观察到主产区生鲜乳价格指标的局限性。主产区生鲜乳价格仅可作为奶价变动趋势的一个参考,其短期走势和牧场与乳企的真实成交价或有差异。主产区生鲜乳价格是农业部对河北、内蒙古等10个奶业主产省(均在北方)生鲜乳价格的定点监测,产生于农业部与定点养殖场的直连直报信息平台。而大型乳企和牧场通常是月结,因此养殖场周度上报的市场价格并不代表真实成交价,价格或存在偏差。

因此,综上来看,我们认为现代牧业对外出售奶价是市场化的。虽然上下游绑定加深会产生一定协同效应,体现在奶价波动幅度降低、最低收奶价保障,但走势仍会与市场成交价价格趋同,且差距不大,预期内的利润弹性一定会到来。

► 如何看待公司估值问题?

解决了估值端的情绪问题,我们来看市场对估值还存在的疑惑点:具体应该怎么给上游牧场估值?具体来看,怎么给现代牧业估值?

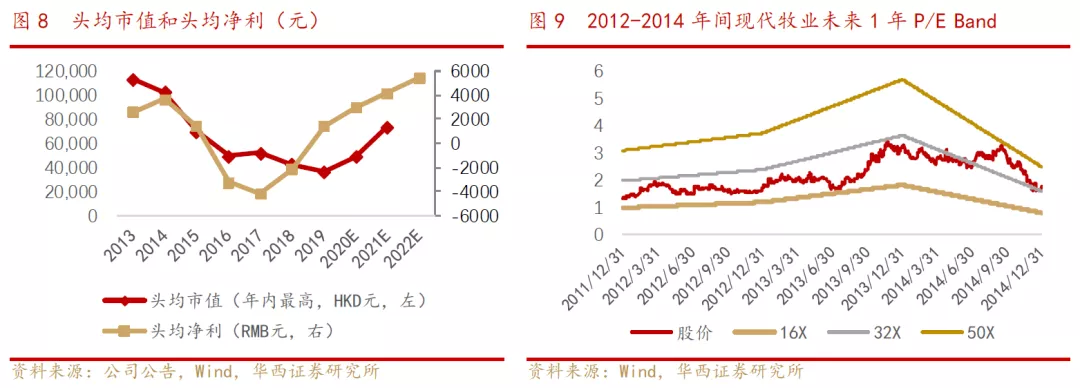

现代牧业估值端真正蕴含的逻辑:周期逻辑+成长逻辑。周期逻辑中估值是在于原奶价格上行期给予的未来利润释放的预期总和。由于原奶上游股重资产且较为分散,国内上游不似国外难以具备定价权和垄断,同时规模排名前15上游牧场基本被下游控制或锁定,正常奶价平稳年份难以给予较高估值,一般P/E 10倍左右为正常估值。在奶价有确定性上行趋势时,由于奶牛成本不变基础上公斤奶上涨价格全部为利润,市场从底部判断可能不远的半年或一年内标的公司存在利润的大幅释放,估值持续上升表现为一种资金面的预期行为,背后逻辑在于预期改变的催化叠加流动性,利润释放后兑现再予以观望后续变化。上一轮中我们看到奶价上行期间,P/E变化最高到达32倍,便反映了这样的扩张幅度。而这一轮中来看,所有因素均具备,奶价已与上一轮持平,近期上涨幅度斜率与上一轮一致,而这一轮中公司经过这些年的单产提高和经营改善,明显头均利润将更高,头均市值也有望创新高,市场预期终会更强。叠加这一轮流动性也在增强,同时比上一轮奶价向上预期持续时间也更长,市场接受和理解逻辑时间拉长,估值扩张幅度将预计平稳向上。而预期延续时间拉长,投资时点把握将更较为充分,避免上一轮中短期预期快速发生拐点向下,引发股价风险。因此伴随未来2年内公司利润不断确定性兑现,我们判断估值将与盈利一起双升,市值持续攀升高点。

不过这仅仅是公司的周期逻辑,公司未来估值提升中将蕴含量提升的成长扩张逻辑。公司去年底提出了2025年奶牛存栏50万头、产奶量360万吨的目标,较2020年奶牛存栏约25万头、产奶量约150万吨,5年翻倍以上增长,实现方式包括自繁扩群和外延收购等措施。从实现时间来看,我们判断2021-22年将是公司自繁+自建牧场阶段,近期的配股也指向于此。2023-25年将是上游大牧场和公司加速收并购和集中度提升的阶段,量的增长将远快于过去每年10%的增速,因此预计2023年后量的逻辑将承接前两年价的周期向上逻辑,并有望保持估值的稳定性。从这个角度来看,现代牧业的投资将是一个长周期维度的标的。

► 如何看待未来股价空间?

因此综上来看,公司进入了股价和奶价相关期,且奶价具备中长期上涨趋势,估值中情绪问题得到解决,且存在周期+成长双轮驱动的逻辑,股价上涨持续性大大加强。那么股价空间将有多少呢,这也是市场疑惑点之一。

股价空间来看,若采用头均市值法,我们预计2021年公司奶牛头均净利4196元超过2014年高点3649元(高+15%)。2014年公司头均市值最高为HKD 10.2万元,仅考虑周期逻辑,对标之下公司头均市值应为HKD 11.7万元,公司总市值预计为303亿元HKD,目标价HKD 4.26元。

若采用P/E方法估值,对比2013年·奶价上行期间,对应未来1年P/E在16-32倍之间。我们预计2021年净利润10.9亿元,若参照历史16-32倍P/E,未来1年市值空间在HKD209-418亿元之间。

我们采用较为保守的头均市值法,考虑本轮奶价上涨持续性已得到部分验证,我们提高目标价至HKD 4.26元,较现价有+50%空间。当前继续给予公司买入评级。

投资建议

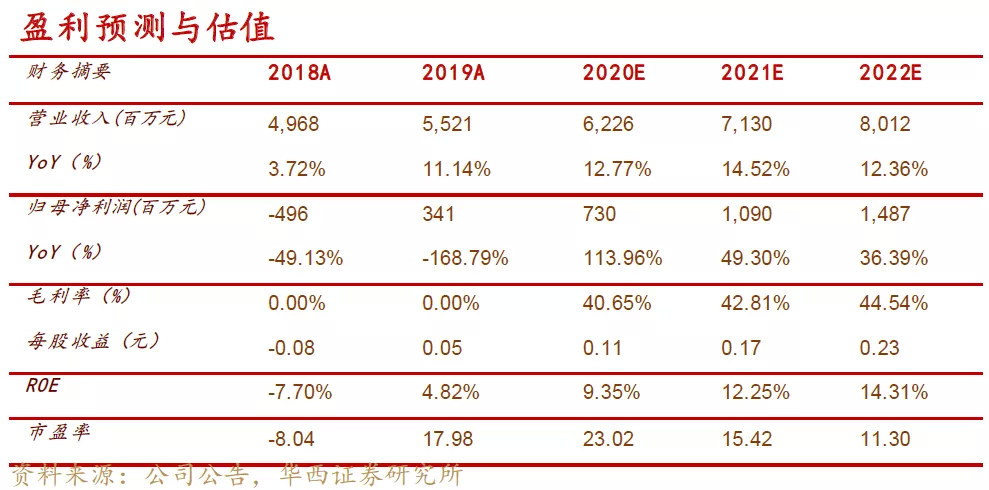

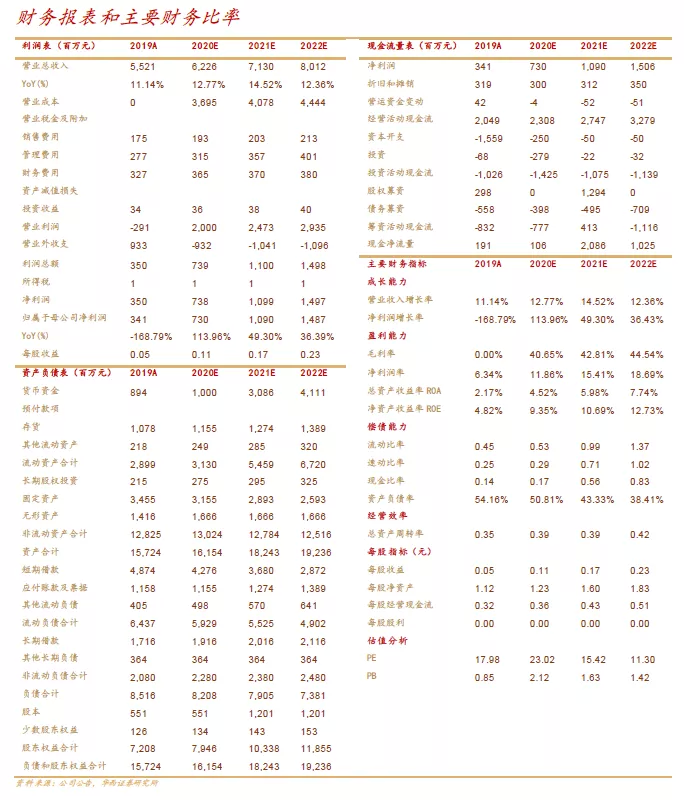

维持盈利预测不变。我们采用头均市值法,考虑本轮奶价上涨持续性已得到部分验证,提高目标价至HKD 4.26元,较现价有+50%空间。当前继续给予公司买入评级。

风险提示

疫情反复,牛群疾病,食品安全

盈利预测与估值

扫码下载智通APP

扫码下载智通APP