奈雪的茶招股说明书梳理,千亿现制茶饮市场高景气

本文源自 微信公众号“中信建投证券研究”。

奈雪的茶招股说明书梳理

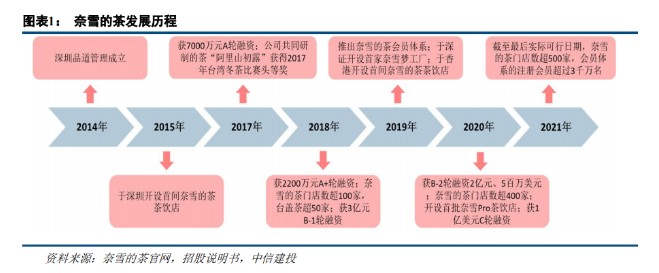

(一)奈雪的茶发展历程与股权结构

奈雪的茶母公司深圳品道管理成立于2014年,2015年首间奈雪的茶茶饮店于深圳开设。公司所经营的奈雪的茶茶饮店是中国领先的高端现制茶饮连锁品牌,专注于提供采用优质食材现制的优质茶饮。根据招股书数据,公司目前拥有的茶门店数超500家,会员体系的注册会员超过3000万名。

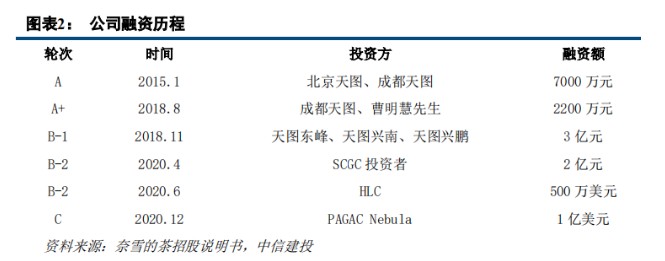

公司自成立以来,经历多轮融资。

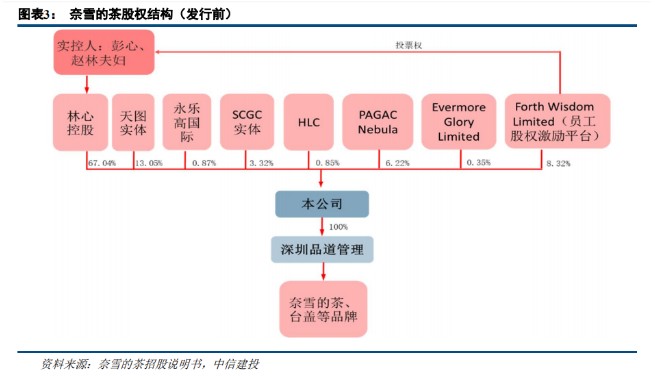

发行前股权结构:本次发行前,彭心、赵林夫妇通过各自持有林心控股50%的股份,间接持有公司67.04%的股份,同时员工股权激励平台8.32%股权对应的投票权由其控制,彭心、赵林夫妇为公司的实际控制人,实控人股权结构稳定,且员工股权平台较高的持股比例有利于核心员工的激励。

(二)产品:坚持原料高品质,核心菜单每周上新

截至最后实际可行日期(2021年2月5日),奈雪的茶核心菜单有超过25种经典茶饮及超过25种经典烘焙产品。为了保持产品的新鲜度,公司亦围绕核心菜单不断创新,平均每周推出大约一种新饮品,自2018年以来推出了约60种季节性产品,新鲜、健康和高品质是奈雪所有新品不变的卖点。

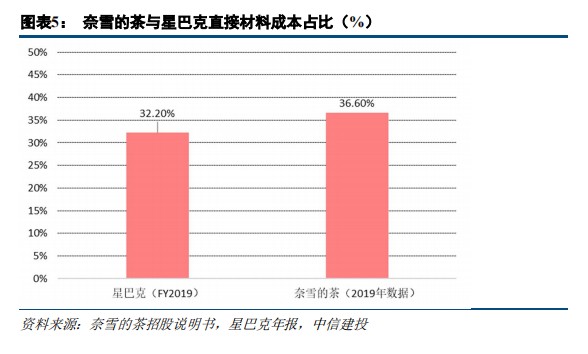

公司的茶饮包括鲜果茶、鲜奶茶及纯茶均使用自优质供货商采购的上乘茶叶及优质原料现场制作。根据36kr报道,在筹备开店之初,公司创始人彭心曾用整整一年时间,在全国遍寻优质原料,为了防止因鲜果成熟度不够而出现的口感差异,奈雪的茶始终保留了“无理由换一杯”的选项。公司的多数创新烘焙产品每天在茶饮店现场制作,用于搭配茶饮。此外,公司提供多种零售产品,如茶礼盒、零食及即饮茶饮料,以满足客户的差异化需求及偏好。与公司高品质原材料对应的是公司2019年36.6%的直接材料占比(主要为鲜果茶原料),对比海外现制咖啡龙头星巴克的FY2019直接材料占比为32.2%,这一点验证了公司对于产品质量的持续高追求,同时表明奈雪营运中的最主要成本为原材料,而非此前市场猜测的租金成本(2019年公司租金成本收入占比为15.6%)。

除奈雪的茶外,公司旗下还运营子品牌台盖,主要针对价格更为敏感的学生与年轻上班族。台盖产品平均标价为16元(奈雪为26元)、客单价约29元(奈雪为43元),与奈雪形成差异化品牌布局。截止2021年2月5日,台盖在8个城市拥有63间门店,2019年/2020Q1-3台盖收入占比分别为7.4%/5.3%,未来公司业务运营的绝大部分仍将聚焦奈雪的茶。

(三)门店网络:数量快速增长、单店现金回报能力强

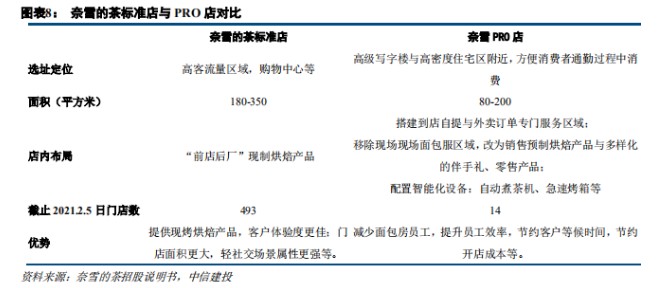

门店数量的增长与单店经营质量构成公司成长的直接逻辑。为保证质量一致与用户体验,公司在中国所有奈雪的茶门店均为自营(除北京大悦城门店采用特别安排收取管理服务费)。目前公司门店类型分为两类:1)奈雪的茶标准茶饮店(四季空间概念的主力标准门店,同时包括多元化奈雪的茶特色概念店,如奈雪梦工厂、奈雪的礼物店及奈雪Bla Bla Bar等);2)奈雪PRO茶饮店:奈雪PRO店于2020年11月推出,选址主要位于写字楼与高密度社区,拉近消费者距离,且产品更加专注于茶饮。

门店选址:公司门店选址优先战略性选择经济活跃地区的高客流量区域,选址均需获得CEO审批,且各家门店装修风格因地制宜,营造惬意舒适、放松的轻社交、精致的现代风格。

推出奈雪PRO新店型,拉近消费者距离未来快速展店。公司与2020年11月推出奈雪PRO新店型,主要布局高级写字楼与高密度社区,移除现制烘焙区域,转而以销售预制烘焙产品和其他零售产品,并缩减现制茶饮等待时间和门店经营效率。公司预计奈雪PRO门店将占未来展店70%左右,成为公司未来门店拓展的主要类型。

1、门店数量:未来三年展店有望千家,聚焦一线与新一线城市完成密度和广度覆盖

奈雪的茶首家现制茶饮店于2015年11月在深圳开业,2019年公司门店同比翻倍增长至327家,2020年在疫情不利影响下,公司前三季度门店净增约100家,门店网络保持快速扩张。截止2020年9月30日,公司在大陆61城市拥有420间奈雪的茶茶饮店,并在中国香港、日本各有一家海外门店。

疫情后期,展店速率快速恢复,未来三年展店数量有望达千家。自20年10月1日至21年2月5日,公司新开奈雪的茶门店数量87家,门店总数达到507家。按照公司规划,2021、2022年展店数量(主要为一线及新一线城市)分别为300、350家,其中70%为PRO店,预计2023年展店至少为350家。未来三年公司有望展店千家,门店数量维持快速扩张趋势。

从门店的区域分布看,公司门店主要集中在长三角、珠三角、湖北、北京经济发达地区;从城市分布看,2020Q3公司门店在一线城市/新一线城市/二线城市数量占比分别为37%/35%/23%,门店数量增长最快区域为新一线城市与二线城市,门店数量分别从2018年的58、10家增长至2020Q3的148、98家。

2、门店经营质量:同店盈利能力可观,投资回收周期短

店均指标受快速展店、新冠疫情影响波动较大,而客单价维持稳定。2019年公司单店日均订单量642单,较2018年有所下滑,主要受新门店快速扩展拉低均值影响。同时叠加2020年新冠疫情,2020年前三季度公司单店日均订单量465单,较2019年前三季度的662单下滑较大。公司客单价则在疫情之下稳定在43元左右。

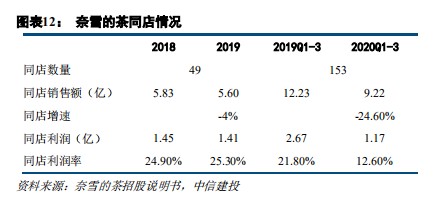

由于公司展店速度快,新店对于店均指标影响较大,我们认为同店指标对于奈雪单店盈利能力的考察更具有意义。2019年公司界定为同店的49家门店利润率达到25.3%(2018、2019年营业时间均大于300天,门店利润指门店销售额扣减门店层面的成本,包括原材料、员工、租金、折旧、水电、配送成本),公司成熟门店盈利能力强,未来新店的逐渐成熟有望带动公司整体盈利能力的提升。2020年Q1-3公司同店利润率受新冠影响降至12.6%,而单Q3已回升至18.1%,表明强劲复苏趋势。

奈雪同店经营利润率略优于星巴克(SBUX.US)。FY2019星巴克年报披露直接成本收入占比为32.2%,门店运营费用对应门店收入占比为48.7%,测算FY2019星巴克门店端经营利润率约为19.1%。奈雪的茶2019、2019Q1-3同店经营利润率分别为25.3%、21.8%,奈雪门店端经营利润率略高于星巴克,同时鉴于奈雪直接材料占比高于星巴克,表明奈雪在门店运营端具备效率优势。

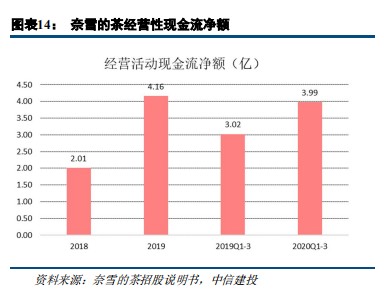

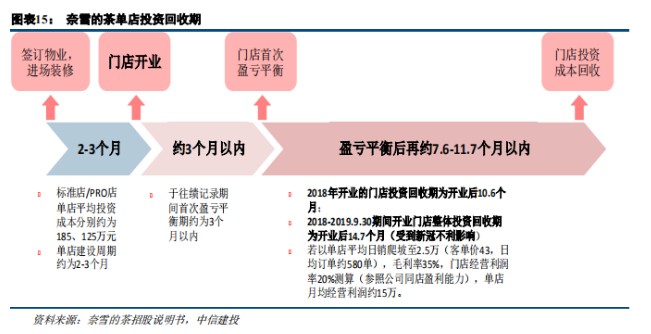

单店投资回收期短,现金流表现优异。公司估测平均单家奈雪的茶标准店、PRO店投资成本分别约为185万元、125万元。公司2018-2019Q3期间开业的奈雪的茶门店平均投资回收期为14.7个月,新店开业的首次盈亏平衡期仅为3个月以内。在公司门店端投资高回报下,公司经营性现金流净额表现优异,2019年公司经营性净现金流净额4.16亿(同比+107%)、2020Q1-3经营性现金流净额3.99亿(同比+32%)。

3、布局海外门店,品牌出海长期发展空间广阔

2020年7月,奈雪日本大阪店正式开业,目前奈雪的茶已经在包括中国香港、日本等分别开设一家品牌门店,成为高端现制茶饮出海的示范。预计未来随全球疫情逐步缓和,奈雪全球扩张值得期待。

(四)数字化平台建设提升运营效率,持续高成长带来规模效应

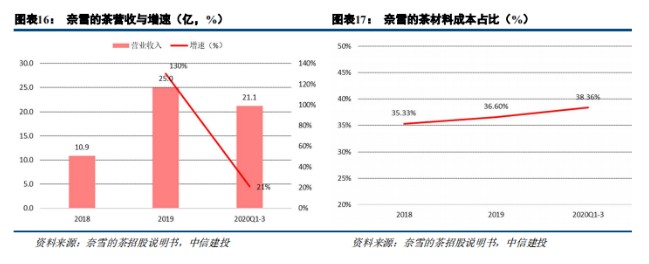

收入持续高增长,快速展店+新店成熟构成收入端的直接驱动。2019年公司收入同比增长130%至25亿元,2020Q1-3公司收入在新冠疫情不利影响下同比增长21%至21.1亿元。

直接材料成本基本保持稳定,略有提升。2018-2019年直接材料成本分别为35.33%、36.6%,2020Q1-3进一步提升至38.36%。

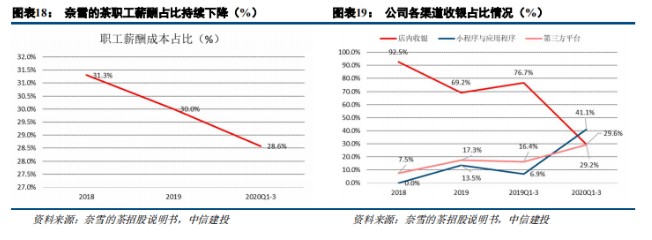

数字化能力提升,员工成本占比逐步下滑。截至2020Q3,公司员工总数8562名,其中831名为总部与区域分公司员工,其余为门店员工。2018、2019、2020Q1-3公司职工薪酬占比分别为31.3%、30%、28.6%,员工薪酬的收入占比持续下降。同时公司店内收银占比从2018年的92.5%持续降至2020Q1-3的29.6%,小程序与三方平台线上收银占比则从7.5%快速提升至70.4%,预计线上收银占比的提升对于单店员工成本起到优化作用。公司目前亦正在打造智能店员调度系统,自动匹配人员轮班与订单分配,员工薪酬占比有望进一步降低。

打造中央厨房强化供应链,配合奈雪PRO新店型进一步提升经营效率。目前奈雪已在深圳部署一家中央厨房,未来公司拟在全国不同城市建立多个中央厨房为附近门店储存原材料并提供预制烘焙产品(尤其是未配备烘焙房的奈雪PRO门店)。未来奈雪有望通过中央厨房网络的建设为门店高效供货,并与门店端的快速拓展与密度提升形成协同效应,提升整体供应链效率。

推出专研集成信息化平台Teacore,配置优质IT团队。奈雪于2020年10月推出专有信息平台Teacore,整合线上、线下交易信息,精简业务运营与提高效率,并为产品创新、持续扩张以及其他业务决策提供大数据支持。目前Teacore系统已在所有门店完成部署。同时奈雪配置了优质的IT团队,主要由九位曾在亚马逊、阿里巴巴、京东及腾讯等网络巨头有十余年工作经验的人才组成。

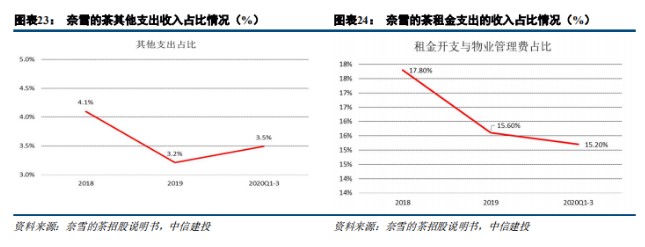

前端门店盈利情况较好,未来租金、以及总部相关的营销与财务等费用率有望随规模效应下降。2019年公司奈雪的茶、台盖门店端经营利润率分别为16.3%、15.6%,2020Q1-3受疫情影响有所下滑。租金费用方面,2018、2019、2020Q1-3公司租金开支与物业管理费(使用权资产折旧与其他租金及相关开支总和)占比分别为17.8%、15.6%、15.2%,租金占比持续下降,未来随公司品牌实力提升与流量集聚效应增强,公司有望在门店物业租赁中获得更强议价能力,持续降低租金占比。

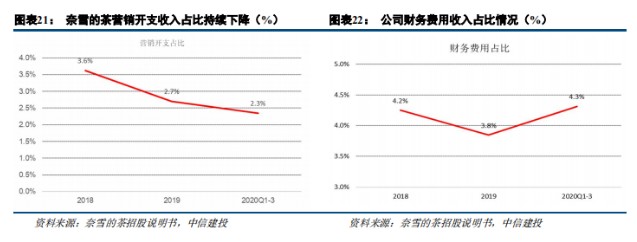

目前公司门店端持续盈利,总部相关的营销、财务等费用有望随规模效应而摊薄。公司营销开支收入占比从2018年的3.6%降至2020Q1-3的2.3%,规模效应逐渐体现;公司2019年财务费用占比、其他支出占比(总部差旅、业务开发、资产亏损等开支)亦均较2018年有所下降,但2020前三季度受新冠疫情影响,公司门店拓展速度超过收入增幅,相应费用占比有所提升,预计未来随公司收入规模的持续扩大以及IPO融资降低资金成本,相应总部费用有望持续获得摊薄。

(五)现制茶饮行业:快速增长的千亿级市场

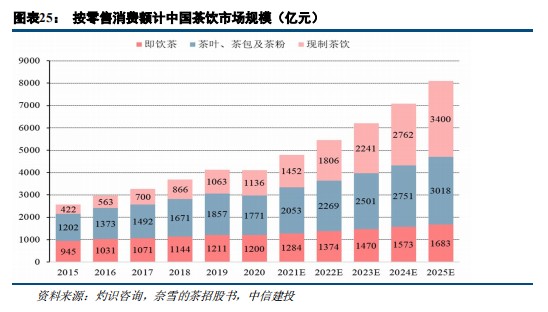

现制茶饮市场高速增长,市场规模已达千亿元。我国茶饮市场主要由现制茶饮,即饮茶,茶叶、茶包及茶粉三部分构成,其中现制茶饮市场增速最快。据灼识咨询测算,2015年现制茶饮市场规模为422亿元,2020年则达到1136亿元,2015-2020年CAGR达21.9%,同时段即饮茶CAGR仅为4.9%,茶叶、茶包及茶粉CAGR仅为8.1%。预计未来五年我国现制茶饮市场仍将保持25%的年均复合增速,2025年现制茶饮市场规模有望达到3400亿元。

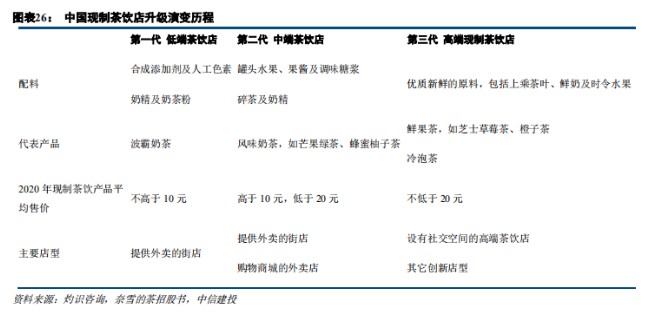

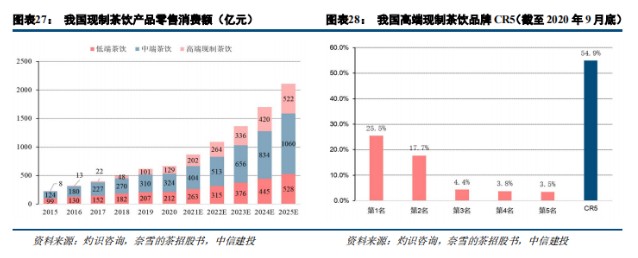

现制茶饮经历三代升级,高端现制茶饮销售额增速亮眼,且市场集中度较高。发展历程方面,从原料、产品、售价及店型等方面看,现制茶饮前后经历三代升级,呈现出高端化、品质化、多元化的发展趋势。细分市场规模方面,高端茶饮零售消费额从2015年的8亿元增长至2020年的129亿元,实现CAGR75.8%的高速增长,预计未来五年CAGR为32.2%,2025年高端现制茶饮零售消费额预计将突破500亿元。竞争格局方面,高端现制茶饮市场占有率前5位的品牌累计占据54.9%的现制茶饮市场,前2名占据43.2%的市场,市场集中度高。

产品创新、饮茶新风尚以及线上外卖服务的发展普及驱动现制茶饮行业的增长。现制茶饮品牌持续发力产品创新,在配料、口味、包装及周边等方面不断丰富,推出更加多元化的创新茶饮。现制茶饮店通过品牌塑造、社交媒体推广、社交空间打造等方式构建饮茶新风尚等生活方式。移动互联网的普及推动了现制茶饮将服务的空间范围扩大至店铺的2-5公里半径内以触及更多客户。2015-2020年现制茶饮外卖零售消费额由7亿元迅速增长至284亿元,CAGR达到107.6%。

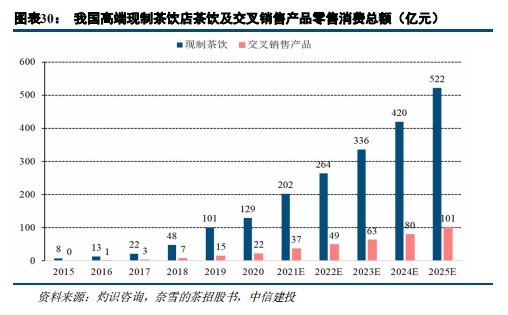

消费升级、消费场景多元、交叉搭配销售、专属会员体系构建及营销方式创新构筑现制茶饮未来发展趋势。随着我国人均可支配收入及消费能力的提升,消费者在现制茶饮消费方面的消费意愿更强,特别是高端现制茶饮。现制茶饮门店的现代风格装饰,主题店、快闪店、特色店等门店类型,伴手礼、即饮茶等品类多元满足更加丰富的消费场景,促进行业发展。交叉搭配销售品包括烘焙、即饮茶、包装零食等品类,极大拓展了品牌消费的时间段及场景。行业数字化推动品牌专属会员体系的构建,提升消费的便利度、满意度及品牌忠诚度。通过跨品类联名等创新营销方式,基于社交媒体等渠道,拓展消费目标群体的构成,扩大潜在消费者群体规模。

(六)总结:高成长赛道+匠心品质+门店高回报+运营提效+品牌出海

受益于消费升级+年轻消费者高度粘性+社交属性,我国现制茶饮市场快速发展,2020年市场规模1136亿元,预计未来五年我国现制茶饮市场仍将保持25%的年均复合增速,其中高端化现制茶饮市场规模增速有望超过30%,且现制茶饮具有一定标准化产品特征,高端化市场龙头市占率高。

奈雪的茶作为高端化现制茶饮市场龙头企业之一,具有先发卡位优势,同时在1)产品端:匠心造就高品质(最主要成本为原材料,而非此前市场猜测的租金成本),新品快速研发持续增强消费者粘性,新鲜、健康和高品质构成产品最大卖点。2)门店端:目前公司已有门店500余家,21-23年规划展店约1000家,门店数量持续快速扩张。门店投资回收周期短、盈利能力与现金流能力强,新店开业三月内有望实现盈亏平衡,同店经营利润率20%+,2018、2019年新开门店投资回收周期分别为10.6、14.7月。3)数字化建设:推出专研集成信息化平台Teacore,配置优质IT团队;4)供应链:打造中央厨房强化供应链,配合奈雪PRO新店型进一步提升经营效率等方面具备优势。

2020年前三季度公司由于前期快速展店,导致暴露在新冠疫情下的风险敞口扩大,因此公司受到疫情的不利影响较为明显,前三季度公司同店利润率降至12.6%,而单Q3已回升至18.1%,展现强劲复苏趋势。未来门店数量的快速扩张与门店经营质量的持续提升构成公司发展的直接驱动,同时数字化水平的提升与供应链建设(尤其是中央厨房与奈雪PRO门店扩张具备协同效应)有望带来公司经营效率的进一步改善。长期看,公司已迈出海外扩张步伐,未来随全球疫情逐步缓和,全球扩张值得期待。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP