中信建投:郑煤机(00564)主业稳增及SEG盈利改善,2022年及以后净利润有望维持在30亿元以上

本文转自微信公众号“高端制造吕娟团队”,作者:吕娟、韦钰。

摘要

煤机主业受益智能化、成套化趋势,预计保持10%以上增长

①煤机业务是郑煤机(00564)传统基本盘业务。公司立足于液压支架30-40%高市占率优势,近年来拓展了刮板机、采煤机等其他设备,目前可提供综合采掘成套设备;

②煤矿机械行业智能化趋势明显。目前我国约有5000+个存量井工开采工作面,当前智能化渗透率仅10%不到,对比国外50-70%的水平,仍有较大差距。根据发改委、能源局发布的《关于加快煤矿智能化发展的指导意见》,预计至2035年,各类煤矿基本实现智能化。郑煤机智能化产品保持40%以上市占率,其液压电控公司过去五年收入实现44.7%复合增长,持续受益行业智能化趋势;

③同时,煤炭行业供给侧结构性改革背景下,各地煤企加速重组整合,对煤机设备提出更高要求,推动此前自给的内部煤机设备市场外部化;判断公司未来3-5年煤机业务收入有望维持10%以上稳定增长,毛利率维持35-38%左右水平,净利率有望维持18%左右水平,持续贡献公司盈利基本盘。

借道亚新科、SEG布局汽车零部件市场

亚新科订单饱满,持续扩产能满足市场需求:

①亚新科主业为发动机零部件,收购以来,受制于产能紧缺,利润稳定在3.5-4亿,利润率稳定在11-12%左右。公司近年来产能持续供不应求,预计只满足了60-70%的客户需求。未来五年随着产能进一步扩充,有望保持15%以上复合增长,收入规模有望晋升60-70亿体量;

SEG重点看盈利能力改善,碳排放趋严推动48V渗透率提升:

①收入端看,48V轻混电机有望驱动SEG未来5-10年业绩稳步增长。在欧洲等海外地区,碳排放标准趋严,48V作为一种具有性价比的节能方式,其渗透率快速提升;在国内市场,工信部2月发文,对标配怠速起停、制动能量回收系统等车型,燃料消耗量可相应减免一定额度。可以看到,政策层面对于燃油车节能的重视程度也在提升;

②成本端看,一方面,公司目前逆变器等核心零部件成本较高,自2023年朝后,有望通过零部件自制实现1-2个点利润率提升;另一方面,公司通过逐步将生产基地从高成本地区向低成本地区转移,有望实现生产成本进一步降低;

③此外,公司收购SEG后,由于商誉减值、裁员费用等问题,SEG的报表利润贡献一直为负值。展望2021年,预计其相关费用对利润侵蚀将大幅得到控制,2022年将整装完毕轻装上阵,贡献较大利润弹性。

盈利预测与投资建议

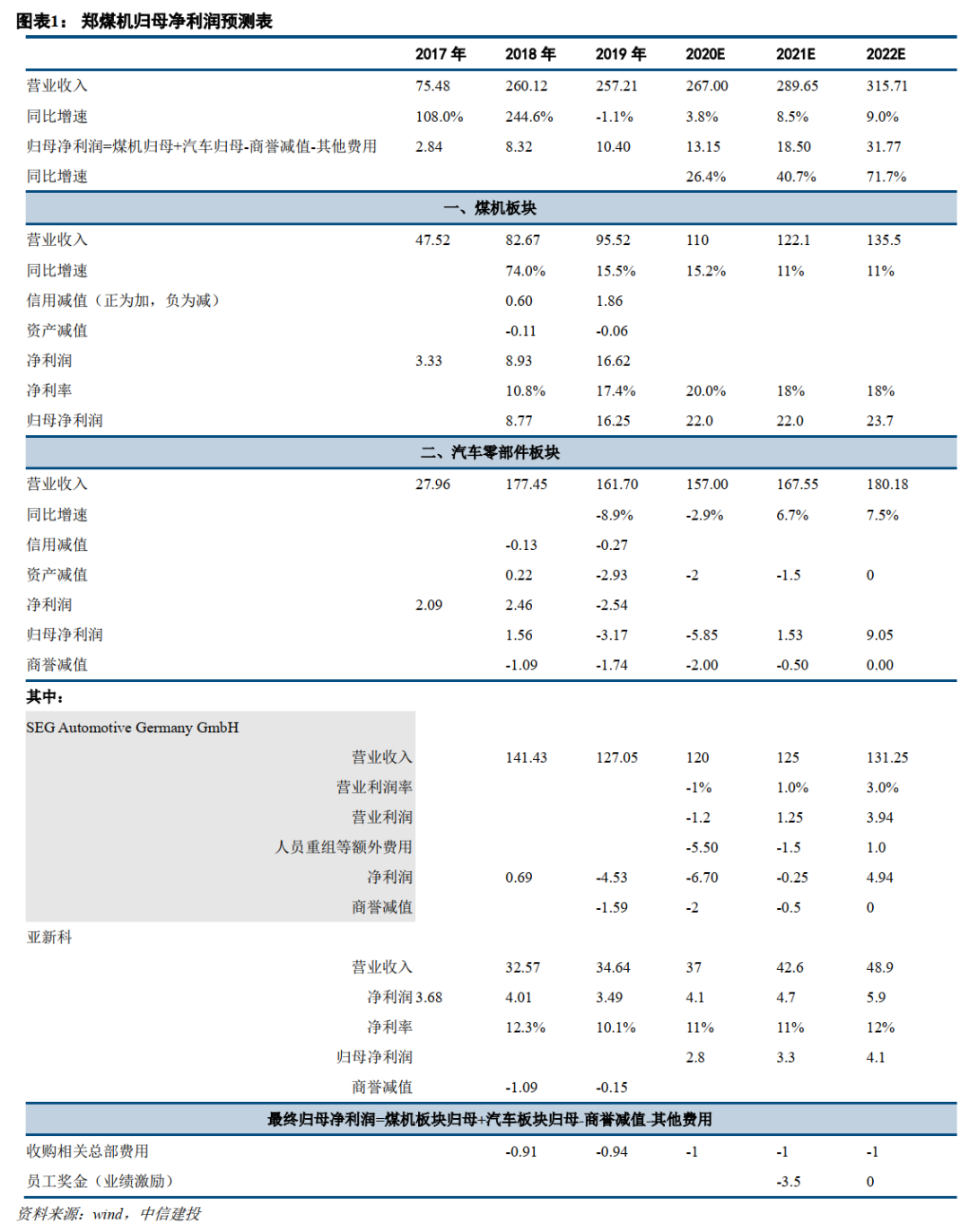

判断郑煤机2020-2022年归母净利润13.15/18.50/31.77亿元(具体测算步骤见正文),同增26.4%/40.7%/71.7%。展望2022年及朝后,公司净利润有望维持在30亿级别以上体量。给予公司21年30倍PE,对应555亿市值,目标价32.0元,“买入”评级(A股)。

正文

一、煤机主业受益智能化、成套化趋势,预计保持10%以上增长

公司目前业务主要分为三大块,以2019年为例,其整体收入257亿,其中煤机96亿、亚新科34亿、SEG127亿。煤机业务是公司传统基本盘业务,其中液压支架收入占比较高(近70%),公司立足于液压支架30-40%高市占率优势,近年来拓展了刮板机、采煤机等其他设备,目前可提供综合采掘成套设备。

受益智能化趋势,煤矿机械行业保持稳定增长。从煤矿机械行业整体空间看,在“碳达峰、碳中和”目标引导下,判断至2030年,煤炭在能源结构中依旧占主导地位。而从行业趋势来看,煤机设备的发展面临三项变化。

首先,煤机用工无人、少人化推动煤矿开采智能化发展。目前我国约有5000+个存量井工开采工作面,当前智能化渗透率仅10%不到,对比国外50-70%的水平,仍有较大差距。

根据发改委、能源局发布的《关于加快煤矿智能化发展的指导意见》,预计至2035年,各类煤矿基本实现智能化。在实际改造过程中,由于对生产安全性等方面的重视,各地对智能化改造的进度预计将提前,更多需求集中在近5-7年释放。

郑煤机智能化产品保持40%以上市占率。智能化的基础和核心是实现支架的电液控制系统智能化,公司已布局多年。我们观察郑煤机液压电控公司(主要是智能化产品),其2015年收入/净利润2.45/0.51亿,2019年收入/净利润10.74/2.10亿,分别实现44.7%/42.8%的复合增长。

当前公司的智能化产品在市场上保持了40-50%的市占率(郑煤机+天地玛珂占据8成市场),关键部件电磁阀、控制阀均为自制,持续受益行业智能化趋势。

其次,智能化趋势又对成套化产品提出了需求。郑煤机依托液压支架优势,拓展到给客户提供成套装备方案,做到多台设备统一接口、统一语言,强化自身产品竞争力。判断至2020年,公司智能化煤机设备在煤机业务中的收入占比将达13-15%,成套化设备的收入占比将接近20%。

此外,公司目前煤机业务海外收入占比不到10%,未来在土耳其、印尼等国际市场,仍有较大成长空间。

最后,煤炭行业供给侧结构性改革背景下,各地煤企加速重组整合,对煤机设备提出更高要求,长期有望推动此前自给的内部煤机设备市场外部化,带来公开市场的规模扩大。郑煤机作为第三方公开市场的龙头企业,有望受益行业的长期变革趋势。

总体而言,在智能化、成套化、国际化趋势下,我们判断公司未来3-5年煤机业务收入有望维持10%以上稳定增长,毛利率维持35-38%左右水平,净利率有望维持18%左右水平,持续贡献公司盈利基本盘。

二、亚新科、SEG布局汽车零部件市场

亚新科、SEG是公司长期实现制造业升级、布局汽车业务的切入点。其中亚新科主攻商用车、乘用车发动机和底盘系统零部件、SEG主攻包括12/48V在内的汽车起动机和发电机业务。

2.1 亚新科订单饱满,持续扩产能满足市场需求

亚新科主业为发动机零部件,包括缸体缸盖的铸造、活塞环、凸轮轴等。郑煤机收购亚新科以来,受制于产能紧缺,其利润稳定在3.5-4亿,利润率稳定在11-12%左右,稳定贡献利润。

目前亚新科在细分领域排名国内第一、全球第六,客户覆盖戴姆勒、康明斯(CMI.US)等。公司近年来一直处于产能供不应求的状态,预计只满足了60-70%的客户需求。未来随着公司产能进一步扩充,未来五年有望保持15%以上复合增长,收入规模有望晋升60-70亿体量,跻身全球前三梯队。

2.2 SEG重点看盈利能力改善,碳排放趋严推动48V渗透率提升

为了进一步布局汽零业务,公司2018年收购了SEG,切入起动机、发电机业务。2018-2019年,SEG收入规模分别为141、127亿元,净利润分别为0.69、-4.53亿元,侵蚀上市公司主体利润。

收入端看,48V轻混电机有望驱动SEG未来5-10年业绩稳步增长。SEG目前70%以上收入在海外市场。当前在海外市场,碳排放标准趋严,48V成为一种具有性价比的节能方式,其在欧洲市场渗透率快速提升,配备48V的车型逐渐增多。

SEG的48V电机在欧洲市场市占率占绝对优势,客户包括奔驰、宝马、奥迪、丰田(TM.US)、沃尔沃(VLVLY.US)等,广受主流车厂认可。而在国内市场,工信部2021年2月发文,对标准配置怠速起停系统、制动能量回收系统等车型,其燃料消耗量可相应减免一定额度。

具体而言,对12V系统车型,燃料消耗量核算减免额度为0.05升/100公里;12V以上为0.15升/100公里。可以看到,在纯电/混电汽车发展的同时,政策层面对于传统燃油车节能的重视程度也在提升,国内部分车企也在加大48V系统的配置。

成本端看,SEG营业利润率有望提升。一方面,公司目前电机逆变器等核心零部件来自博世,成本较高(逆变器成本占售价40%多)。自2023年朝后,公司有望通过实现逆变器、软件等零部件的自制,实现1-2个点利润率的提升。

当前公司第三代48V产品已经在对接2023年以后的订单,获得三个主流客户认可;另一方面,公司通过逐步将生产基地从欧洲、北美高成本地区向亚洲、南美低成本地区转移,有望实现生产成本的进一步降低。

重组包袱逐渐减轻,2022年开始轻装上阵。公司收购SEG后,由于商誉减值、裁员费用等问题,SEG的报表利润贡献一直为负值。其中2020年,预计其商誉+资产减值+人员重组费用等加总超过7-8亿,侵蚀上市公司利润。展望2021年,预计其相关费用对利润侵蚀控制在3亿以内,2022年将整装完毕轻装上阵,贡献较大利润弹性。

三、混改方案已获国资委批复同意,管理层、徐工、大族等多方参与

郑煤机原来的实控人为河南省国资委,其通过河南装备集团持有郑煤机30.08%的股份。2021年1月,河南省国资委已批复原则同意河南装备集团向泓羿投资转让郑煤机16%的股份,转让价格7.07元/股;②泓羿投资股东方包括泓朴投资(24.91%)、徐工投资(24.91%)、招商证券资管(19.92%)、大族控股(19.92%)、持股平台郑州群贤(10.24%)等。

判断本次混改完成后,郑煤机的股东结构、治理结构、用人机制、决策机制将更加市场化;同时,徐工、大族等战略投资者的参与,将为郑煤机带来技术、市场及产业协同等战略资源,有利于提升郑煤机国际竞争力,进一步提升其盈利能力和投资价值。

四、盈利预测与投资建议

郑煤机的归母净利润=煤机板块归母净利润+汽车零部件板块归母净利润(亚新科归母+SEG归母-收购带来的板块费用)-商誉减值-其他费用(收购相关总部费用+员工奖金)

1)煤机业务板块归母净利润

从3-5年左右的维度,公司智能化、成套化产品收入占比逐渐提升,拉动整体煤机业务维持10%左右增长。且由于行业竞争格局优化,部分厂商出清,公司整体净利率有望维持18%左右水平。判断2020-2022年归母净利润分别为22.0/22.0/23.7亿。

2)汽车零部件板块归母净利润

亚新科当前订单饱满,未来3-5年收入伴随产能提升,实现15%左右复合增长。该块业务持续稳定,维持11-12%左右的净利率,判断2020-2022年归母净利润分别为2.8/3.3/4.1亿。

在48V电机等因素驱动下,SEG收入规模较为稳定,未来核心看零部件自制+制造中心转移带来的营业利润率提升、商誉减值完毕+人员重组费用计提完毕带来的报表利润改善。判断SEG主体2020-2022年归母净利润分别为-6.70/0.50/4.75亿元(体现在公司年报“分业务板块经营分析”章节)。

而综合其对上市公司报表影响,预计其2020-2022年利润分别在-7亿以上、-3亿以内、3亿以上盈利。

因此,总体看汽车零部件板块,预计2020-2022年实现归母净利润-5.85/1.53/9.05亿。

3)郑煤机的归母净利润

综合以上,判断郑煤机2020-2022年实现营业收入267.00/289.65/315.71亿元,归母净利润13.15/18.50/31.77亿元,同比增速分别为26.4%/40.7%/71.7%。我们认为公司的各项业务其实围绕着整个能源结构的变革而展开,在2030年之前,公司的煤机主业受益智能化趋势,奠定公司利润基本盘。

同时公司积极布局汽车零部件业务,借力亚新科、SEG切入汽车厂商供应链。其中,亚新科在发动机零部件细分领域有一定优势;而SEG的48V电机业务是应对碳排放政策趋严下的一个有竞争力的节能方案,而往更长期看,公司在收购时获取了1000多项专利技术,未来在纯电汽车零部件领域,也有望有一定的产品布局。

展望2022年及朝后,公司净利润有望维持在30亿级别以上体量。给予公司2021年30倍PE,对应555亿市值,对应目标价32.0元,给予“买入”评级(A股)。

风险分析

原材料价格变动影响煤机业务毛利率;长期看煤炭在能源结构中的占比将有所下滑。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP