高盛告诉你:商品超级周期,拿稳油、铜

本文来自华尔街见闻,作者:张家伟。

摘要:高盛认为,现在全球所经历的变革,会让一切重新定价,而铜与原油已经处于商品超级周期,“故事才刚刚开始。”

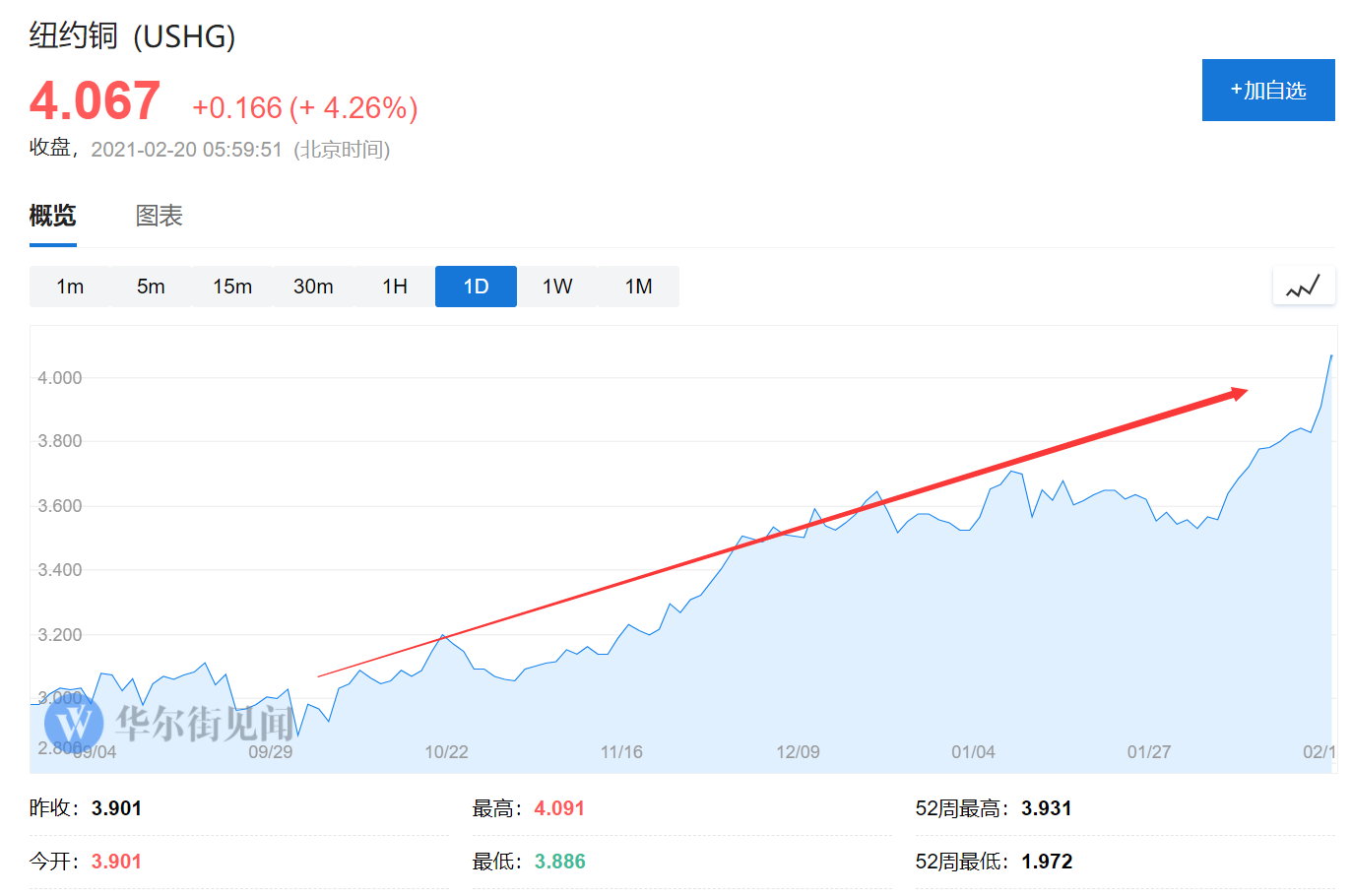

受供应短缺担忧影响,铜价周五继续大涨。LME伦铜期货一度涨超4%,涨破8900美元/吨,创2011年9月来新高。COMEX纽约铜期货自2011年以来首次涨至4美元/磅。

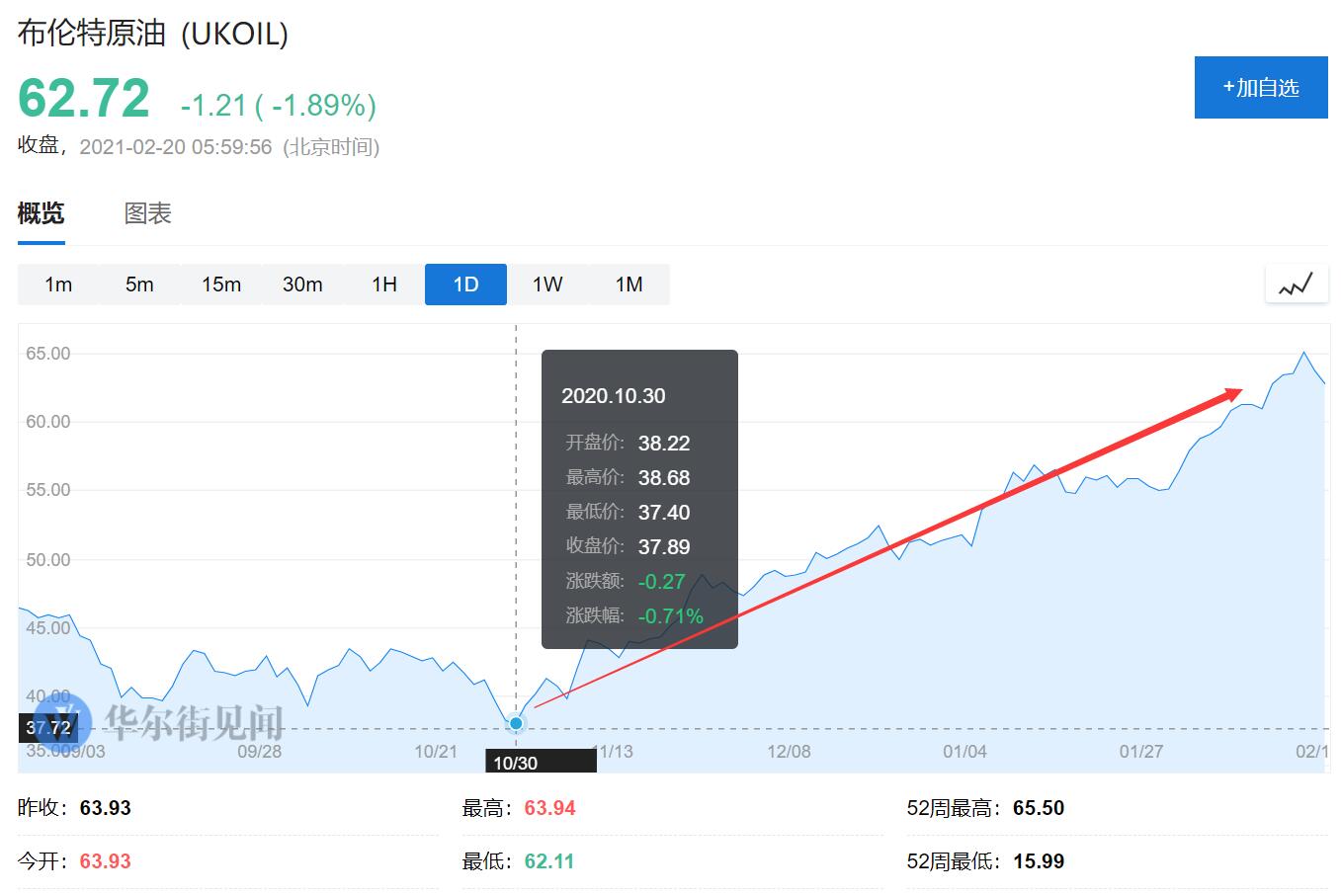

国际油价虽然最近两日略有回调,但布伦特原油价格自去年10月底以来涨幅已高达65%,重回去年1月的水平。

这一切再度引发市场对于新一轮商品“超级周期”的热烈讨论,花旗在周三上调期铜目标价至每吨1万美元。

周五,高盛更进一步,将12个月期铜目标价调高至10500美元/吨,比12月初设定的目标价大幅上调近1000美元/吨,代表还有约1800美元/吨的涨幅空间。

坚持拿稳

事实上,高盛看多铜价与油价已经有一段时间了,在本月初的一个访谈中,高盛大宗商品研究主管Jeff Currie已经喊出,铜与原油已经处于商品“超级周期”,“故事才刚刚开始。”

Currie在接受S&P Global Platts采访时表示,他希望做多原油,并且要坚持拿稳,“还有很大的上行空间。”

Currie还提到:它(油价)会重回150美元/桶么?我不知道……我们现在谈论的,其实是一个宏观层面的重新定价,所有东西都要重新定价。

在铜价的趋势上,虽然高盛最新的期铜目标价调高至10500美元/吨,但Currie在上述采访中就提到,他甚至在思考铜价会不会在某个时点达到40000美元/吨。

他的理由是:

铜的供应已经很紧缺了,在过去五周时间,铜库存出现了我们见过的最大程度的减少。

现在价格已经重回“超级周期”的水平,而全球能源向电气化转型的故事,甚至都还没开始讲述。

铜是我们知道的唯一能够按照所需效率导电的物质,所以我们好奇,这些市场能飙升至多高。

需求的结构性转变

从更高的层面来看,Currie称,之所以认为商品“超级周期”正在上演,是因为需求出现“结构性上移”(structural upward shift)。

他表示,在这种转变的过程中,能源的转型是核心内容,而全球如果要实现向电气化转型,就需要大量的绿色资本支出。

Currie认为,当前这个超级周期更类似于20世纪70年代,而非本世纪初的超级周期。

他提到,当时因为贫困问题和社会动荡导致的在政策上的再分配举措,以及全球与酸雨进行的斗争,都与今天面临的气候变化压力类似。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP