一起教育(YQ.US):校内壁垒底蕴深厚,在线大班高质量成长

本文来自 微信公众号“万象塔”,作者:项雯倩/李雨琪 / 吴丛露 / 詹博。

引言

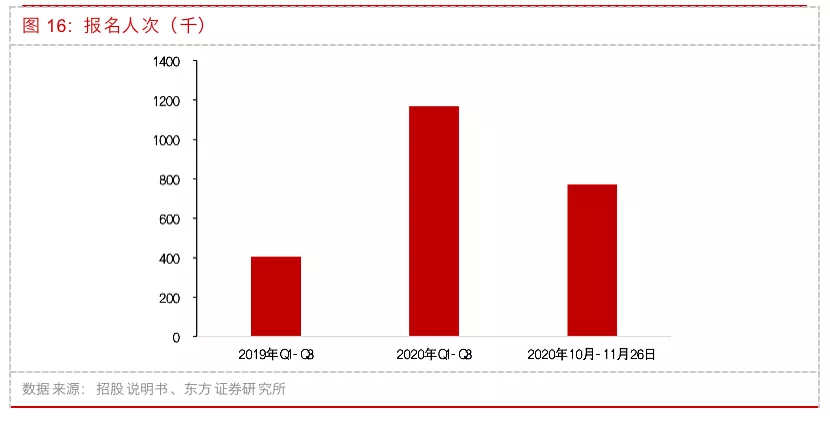

在线教育在2020年呈现行业性的激烈竞争,线上获客成本高企下,线下渠道的流量价值愈发凸显。一起教育(YQ.US)20年10月-11月两月报名人次达到77.3万(yoy+171%),不仅仅是高速增长,我们认为以下几点特征值得关注:

1)进校流量挖掘空间大。一起学产品已在360个城市的7万多所K12学校,一起作业(一起小学)MAU超过2000w,与小猿搜题规模相近。

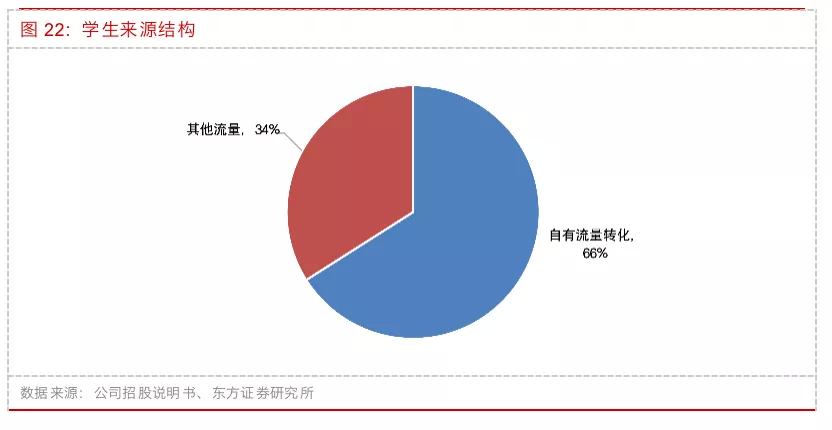

2)流量转化效率高,获客成本低。严格口径下66%的生源来自自有APP流量转化,获客成本同口径下低于跟谁学有道。

3)本地化能力突出。结合定向的学生学情数据,针对广州、西安、苏州、温州等设置区域化课程,对区域化网课进行探索。

综上,OMO在20年逐步成为行业共识,一起教育作为线上线下融合的代表公司,公司渠道价值有望进一步获得市场认可,人次增长的持续兑现将成为重要的催化剂。

核心观点

深耕校内业务多年,借助在线大班实现流量商业化变现。一起教育于2011年创立,经过10年的发展,已经覆盖7万所K12学校,月活用户数超过2000万。产品从早期的课程引流、O2O、娱乐性进校APP,逐步转型将K12在线大班作为商业化变现渠道,K12在线大班20年前三季度为7.5亿元,占比93%,同比增长312%,增长迅猛。

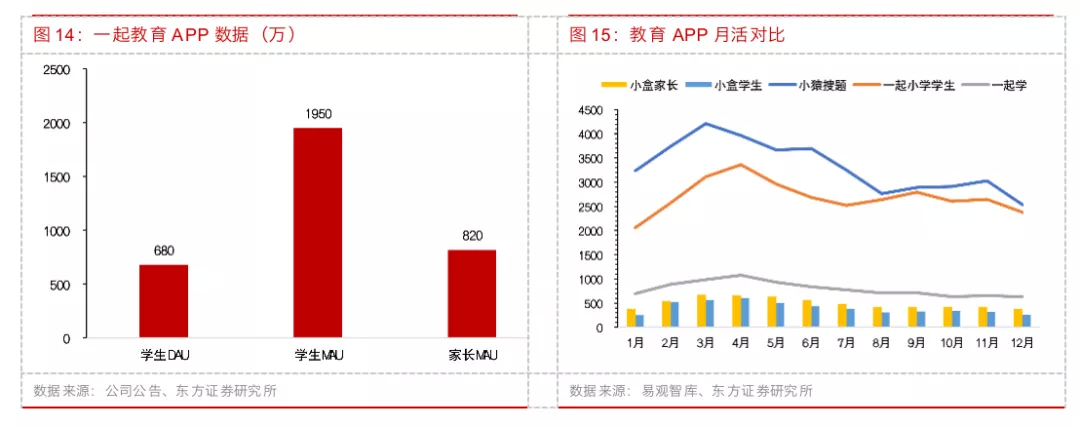

政策困扰逐步消除,校内产品体系完善。18年以来教育部加大了对进校APP的监管,行业标准逐步建立,公司产品已经成功在教育部备案注册,政策风险消除。自身产品在教师、学生、家长端形成闭环,校内布置作业、通知、学情反馈等功能齐全。截止2020年9月30日,学生的平均日活跃用户量和月活跃用户量分别达到680万和1950万,9月当月已经超过2千万(yoy+27%)。

校内流量带来本地化+获客成本端的优势。基于家庭作业的应用场景,公司能够掌握区域内的课程进度、课程难度、重难点等数据,助力公司推出了7年级本地化课程(西安、温州等)。同时公司66%的学生来自于2000万月活流量的转化,2019/2020前三季度销售费用/报名人次分别为1092/728.5元/人次,在校内流量的支撑下,公司有效的控制了获客成本。

在线大班增长动力强劲,亏损显著收窄。20年前三季度K12业务收入为7.51亿元(yoy+312%)。其中,前三季度人次达到116.8万(yoy+188.4%),客单价为921元(yoy+13.4%),成本端规模经济逐步显现,20年10月份单月亏损仅为17.2%,同比大幅减亏。

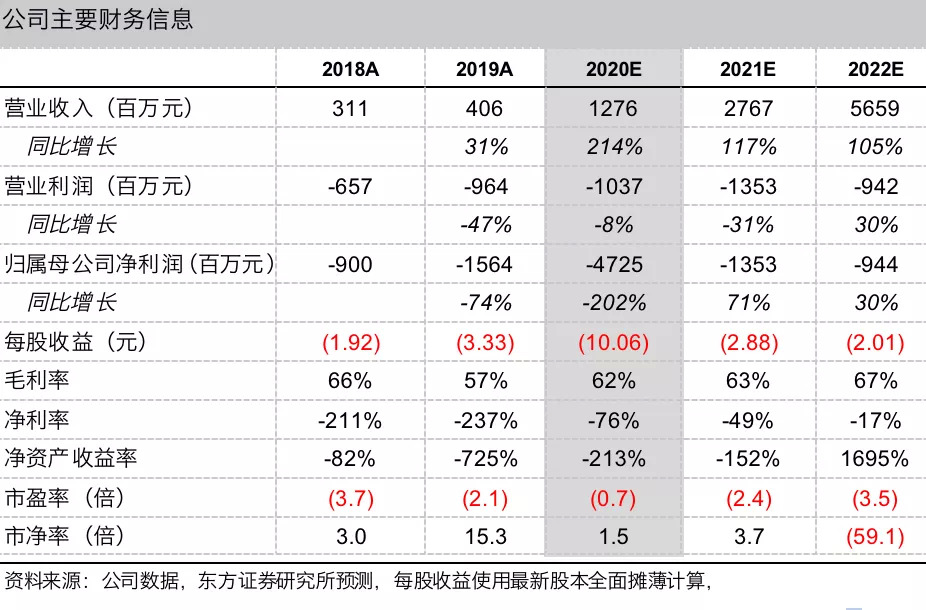

财务预测与投资建议

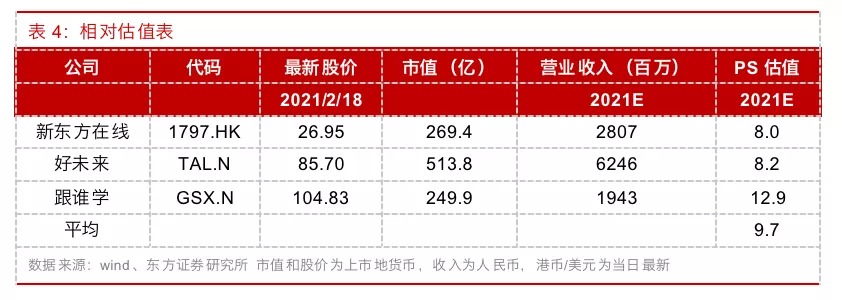

进校业务积淀壁垒突出,在线大班商业化变现进入兑现阶段,预测公司20-22E年收入为12.8/27.7/56.6亿元,选取好未来、跟谁学、新东方在线为可比公司,21PS为9.7x,对应市值41.6亿美元,目标价为22.12美元,首次覆盖给予买入评级。

风险提示

流量转化不及预期,进校成本大幅提升,收入增长不及预期

报告正文

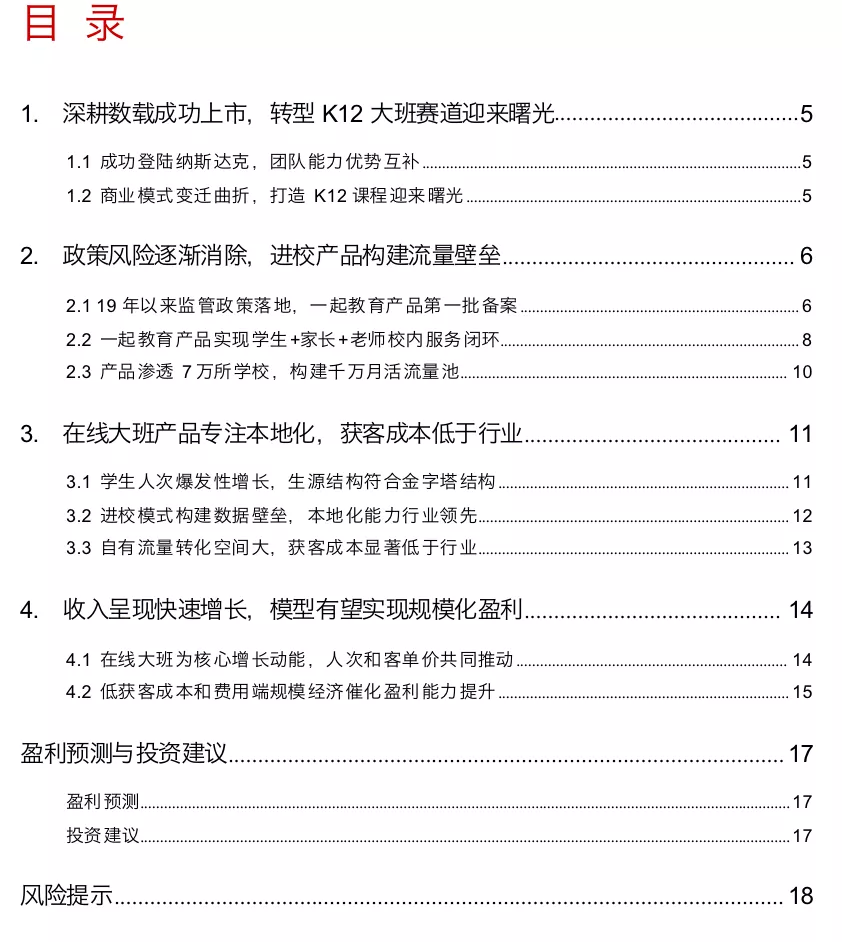

1. 深耕数载成功上市,转型K12大班赛道迎来曙光

1.1 成功登陆纳斯达克,团队能力优势互补

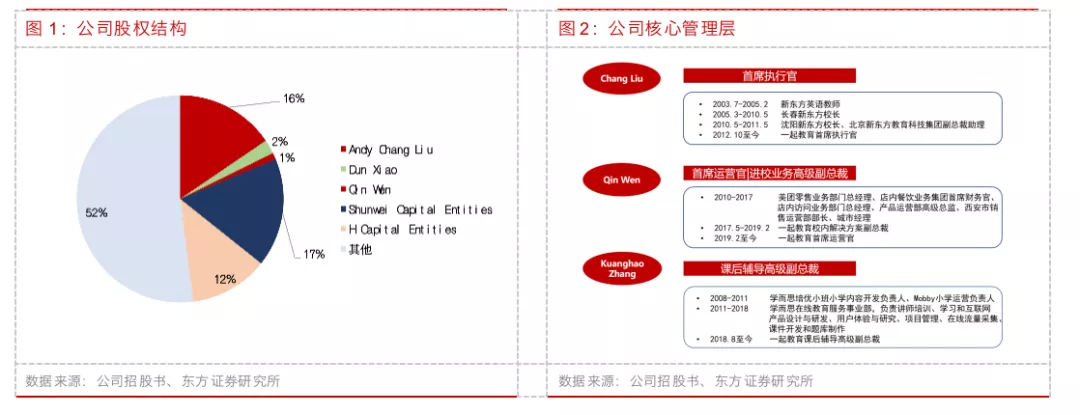

校内+校外资源整合,十年奋斗成功赴美上市。一起教育于2011年创立,以“让学习成为美好体验”为使命,打造“校内+校外”集成模式,为K12阶段的学校、家庭提供高效的智能教育产品。公司从创立至今共吸引了顺为资本、老虎基金、淡马锡、中信产业基金等知名投资机构。在2020年12月4日,公司正式在纳斯达克挂牌上市,股票代码为YQ。

管理层优势互补,能力卓越。创始人兼CEO刘畅,曾任新东方集团助理副总裁、沈阳新东方校长,具有丰富的教学经验,持有公司股权15.5,%,投票权81.7%。联合创始人兼董事肖盾在剑桥大学电子信息工程专业完成学士和硕士学位,对于大数据和人工智能具有深刻理解,在教育与技术结合上有更好的融合。同时引入前美团和学而思网校高管,管理团队能力优势互补,助力公司快速成长。

1.2 商业模式变迁曲折,打造K12课程迎来曙光

一起教育的商业模式历程可分为四个阶段:平台导流——O2O淘名师——成长世界——在线K12辅导课程,最早在K12在线大班实现了突破。

(1)平台导流(2014—2015):由于校内系统的核心服务对教师、学生和家长完全免费,公司开始尝试商业化模式。初期模式是导流模式,即接入其他机构的产品,凭借当时积累的用户为其他产品导流,以成交学费按比例返点为主。但是平台难以对产品把关,为了维护自身产品口碑,公司最终停止了导流模式。

(2)O2O淘名师(2015—2017):一起教育科技曾孵化“淘名师”项目,为学生提供寻找和匹配线下一对一辅导老师服务。O2O行业竞争激烈,需要较高投入,公司最后选择仍然以进校业务为核心。

(3)成长世界(2017—2018):“成长世界”是一款以“闯关式”的学习模式,配以各种奖励提升孩子学习兴趣的创新型学习产品。但由于有学生过分沉迷于这款过于游戏化的产品。同时2018年年底教育部办公厅印发《关于严禁有害APP进入中小学校园的通知》,在政策红线下,一起教育科技的增值服务模式终止。

(4)在线K12辅导课程(2018至今):随着在线双师产品模式逐步成熟,公司的商业模式逐步切换到K12在线大班赛道上。在线K12辅导业务占比从18年的30.2%提升到19年的88.5%,2020年前三季度占比已经达到93%,商业化变现模式走向成熟。

2.政策风险逐渐消除,进校产品构建流量壁垒

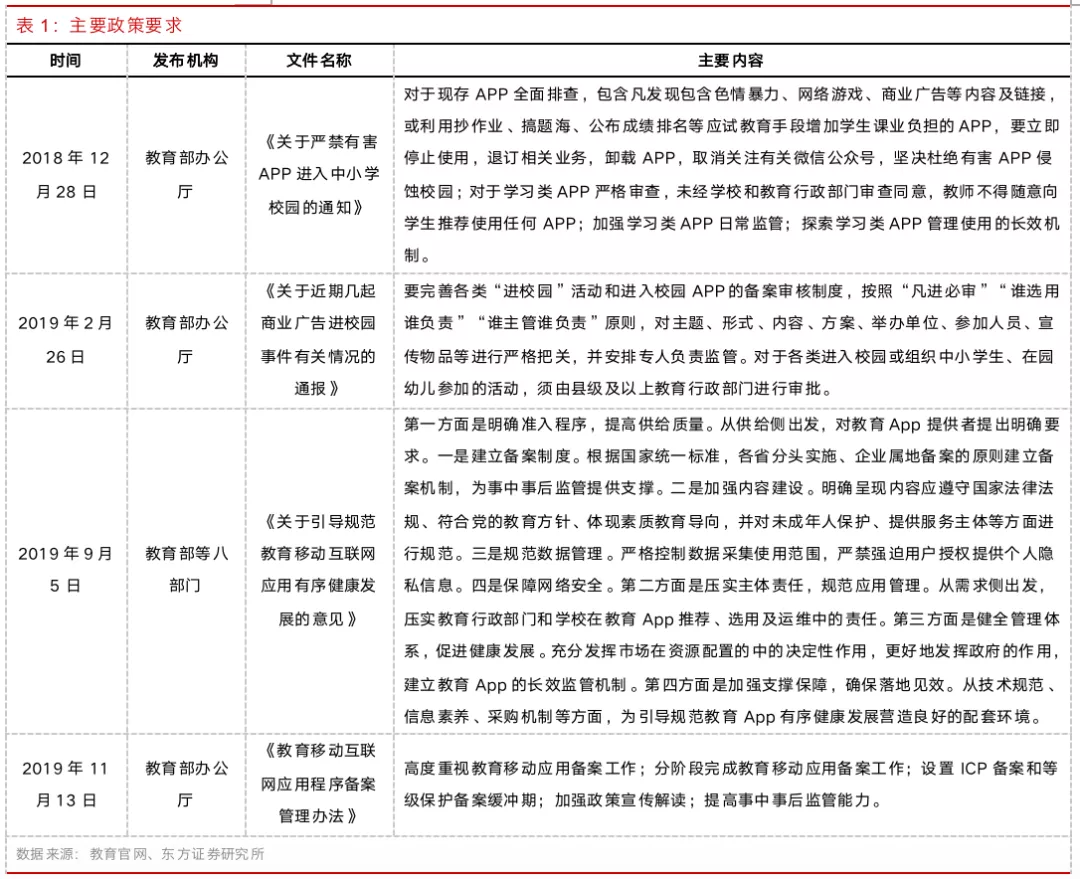

2.1 19年以来监管政策落地,一起教育产品第一批备案

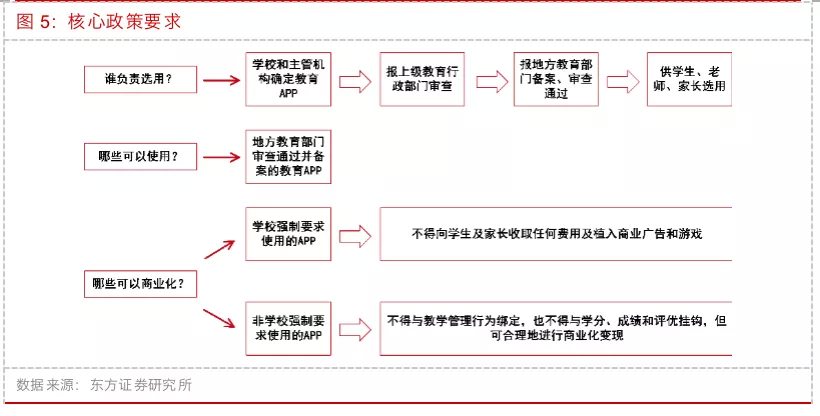

18年开始政策监管连续落地,明确产品边界。18年12月教育部出台《关于严禁有害APP进入中小学校园的通知》,要求各级主管单位严格审查进入校园的学习类APP,建立学习类APP日常监管制度。后续国家先后出台《关于引导规范教育移动互联网应用有序健康发展的意见》和《教育移动互联网应用程序备案管理办法》具体细化管理,解决了谁负责选用?如何实现商业化?等核心问题。

谁负责选用?哪些可以使用?建立选用者和使用者备案机制,学校和主管机构确定选用的教育移动应用应当报上级教育行政部门进行备案,审查完毕报地方教育部门备案审查同意后方可供学生、家长及老师选用。什么样的服务可以实现商业化?对于学校强制要求使用的教育APP,不得向学生及家长收取任何费用及植入商业广告和游戏;对于非强制使用的教育APP,不得与教学管理行为绑定,也不得与学分、成绩和评优挂钩,合理地进行商业化变现。

一起教育进入第一批备案,部分学校开始使用。2019年12月教育部公布首批教育APP备案名单,其中涵盖头部公司新东方、好未来、有道等产品,一起教育家长学生老师端产品也进入到了备案名单,教师、家长、学生可以据名单选用。通过备案信息可以看到,一起教育产品已经进入了部分中小学的申报产品中。

2.2 一起教育产品实现学生+家长+老师校内服务闭环

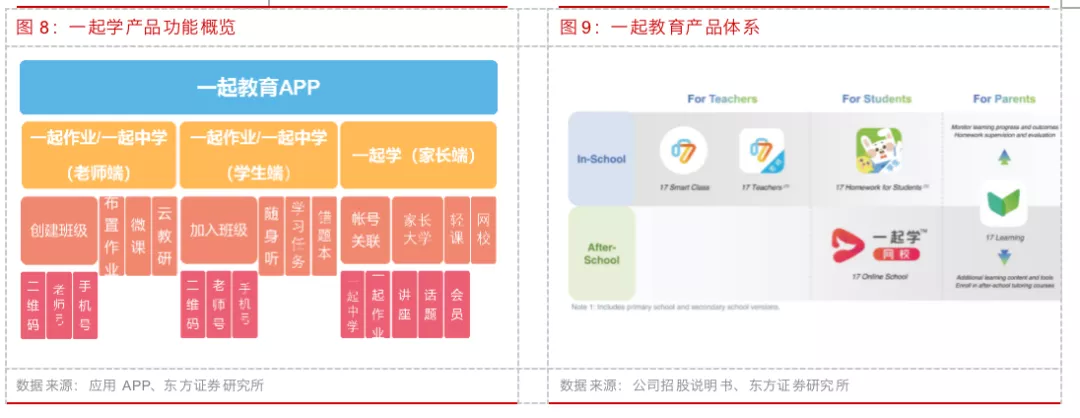

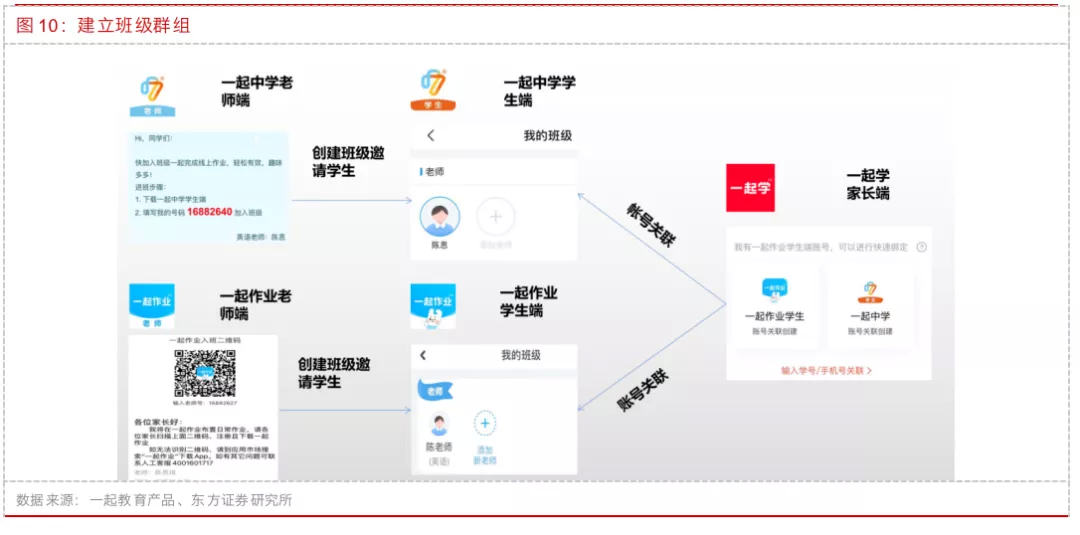

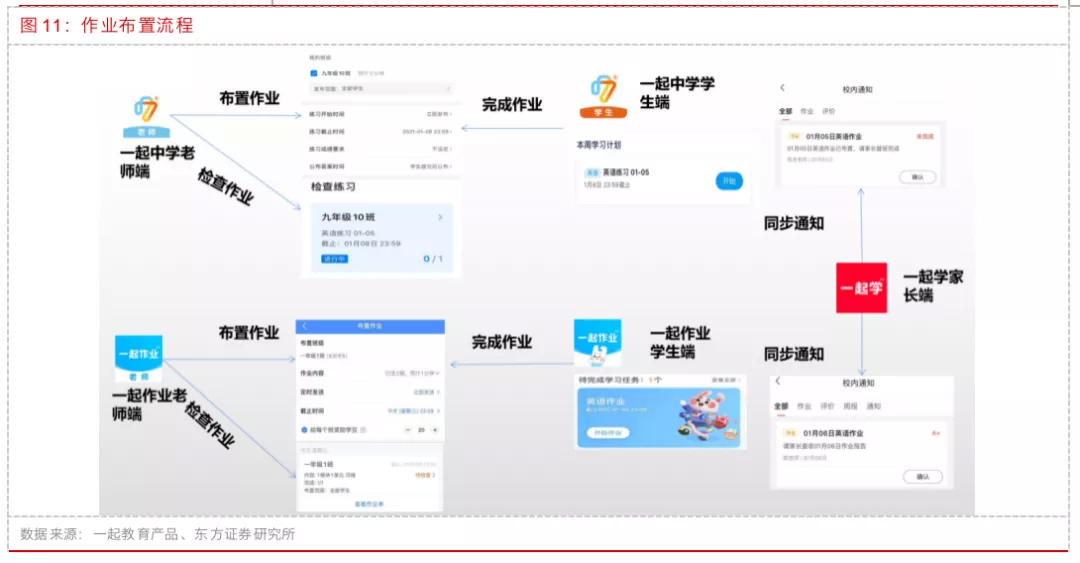

一起教育搭建校内产品闭环,功能体系完善。产品体系主要包括一起老师端、学生端和家长端。从关系来看,学生账号可以同时绑定家长和老师,家长和学生可以同时看到老师发布的信息,以及学生学习成绩和考试情况。从功能来看,家长端有网校入口、家长大学,教师端有布置考试作业、教研功能,学生端可以提交完成作业、搜题等功能,功能完善。 以注册流程和发布作业为例,产品充分实现了信息在学生家长老师之间的交互。

商业化变现主要在一起作业家长端实现。主要有两种变现模式:

网校课程:提供一起学网校的在线双师课程;

轻课的会员订阅费用,英语语文数学都有相应的互动课程。课程收费直接针对家长端用户进行转化。购买和订阅课程后,学生可以在网页或者家长端APP,获得教学服务。

2.3 产品渗透7万所学校,构建千万月活流量池

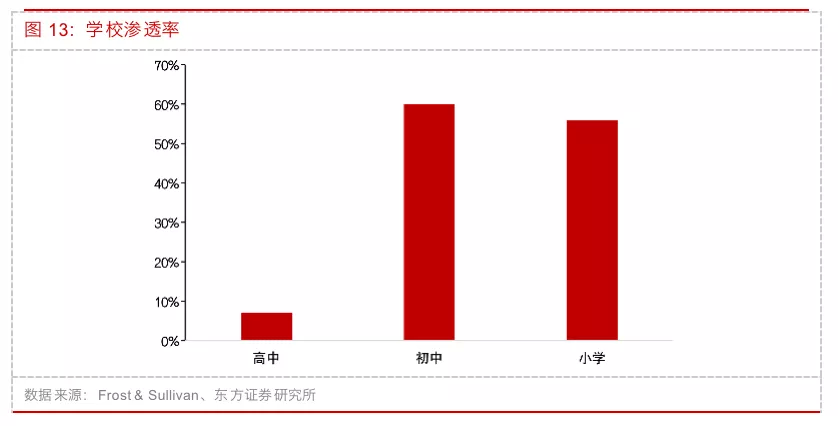

覆盖范围广,K12学校和家长教师覆盖率高。一起学产品已在360个城市的7万多所K12学校中使用,覆盖全国公立中小学总数的三分之一,具体来看,全国56%的小学,60%的初中和7%的高中都有使用过一起教育的教学产品。截止2020年9月30日,一起教育科技旗下品牌一起作业为全国超过90万教师、5430万学生和4520万家长提供教学、学习和测评应用。

进校APP月活行业第一,学生MAU超过2000万。在2020年上半年,智能校内课堂的MAU在中小学在线作业领域第一。截止2020年9月30日,学生的平均日活跃用户量和月活跃用户量分别达到680万和1950万。结合易观智库的数据,可以看到一起小学学生的月活用户数量已经接近小猿搜题,领先同样以进校APP为主的小盒科技的产品。

3. 在线大班产品专注本地化,获客成本低于行业

3.1 学生人次爆发性增长,生源结构符合金字塔结构

受益于疫情和产品打磨,人次快速增长。截止20年前三季度人次达到116.8万人次,yoy+188.4%,第四季度的10月1日-11月26日报名人次达到77.3万,较去年同期28.6万,增长接近2倍数。对比来看,前三季度跟谁学和有道的报名人次分别为329万和98万,人次规模快速追赶行业头部公司。

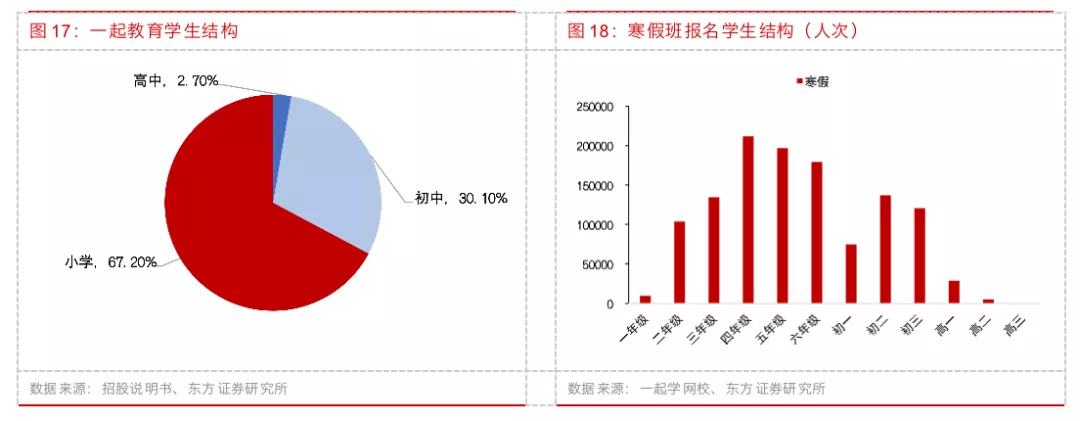

生源结构稳健,小学占比70%。可以看到公司生源结构呈现显著的金字塔结构,2020年小学生占比67.2%,初中生占比30.1%,高中生占比2.7%,具体从网站报名结构来看,四五六年级为主要年级。从课程设计来看,公司通过在7年级开设本地课程提升年级初段的续班和新生的入口,强化初中入口年级的布局。

3.2 进校模式构建数据壁垒,本地化能力行业领先

我们认为进校模式的优势主要体现在课程的本地化能力和更低的获客成本,在在线大班以买量为主要渠道的方式下,一起教育具有突出的差异化优势。

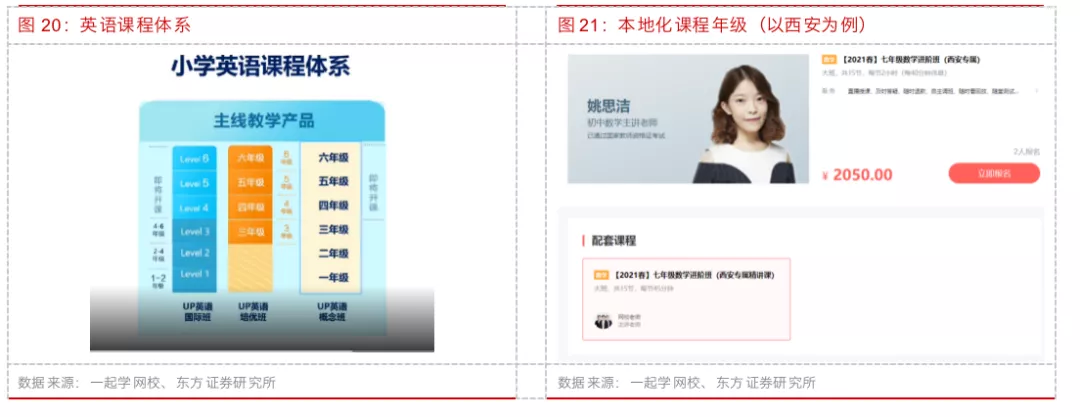

丰富的校内数据,为本地化课程建立扎实基础。基于家庭作业的应用场景,公司能够有效的了解区域内的课程进度、课程难度、重难点以及学生的学习情况,这为课程进行本地化适配创造了条件。从官网来看,可以看到已经设立了广州、西安、苏州、温州等区域化课程,实现了英语和数学的本地化课程设计。

教研连续性仍待提升,预计21年教研体系逐步成熟。以英语学科为例,小学英语虽然进行国际班、培优班和概念班的分层,但是不同层级上仍有年级没有开设课程,课程体系的完善仍需要时间。同时本地化课程主要集中在初一年级的入口年级,本地化课程仍要等到21年新生续班才会推出,综合来看,公司在资源上具有较强的本地化能力,教研的深度和广度仍需要1-2年的打磨期。

业务拓展人才缺口大,技术教研岗位亟待填补。基于进一步的发展需求,公司急招各岗位人才,急招岗位部门以网校和技术平台为主,岗位类型包含技术类、教学教研类、产品类、运营类、销售类等。其中技术类待填补的岗位种类最多,高达27种,公司技术内容持续投入,追求以数据驱动发展,持续提升教学体验。此外,教研教学类人才也在持续发布招聘信息,从科目来看,教研人才招聘重点以数学为首,其次是英语;从年级来看,小学、初中相关业务的人才是主要招聘对象,其中初中教研岗位要求较高,需持有985/211以上学历,且偏好两年以上相关经验者,公司持续探索建立强劲的教研实力,将自身流量优势逐步转化成产品优势。

3.3 自有流量转化空间大,获客成本显著低于行业

自有流量池孕育公司长期成长空间。一起学网校的学生中,66%的学生来自于2000万月活学生流量的转化,2020年10月-11月26日期间报名人次达到77.3万人次,若考虑人均1.5课次,对应人数为51.5万学生数,渗透率为2.57%。随着产品体系不断成熟,进校产品口碑的不断积累,用户信任度逐步提升,人次长期有望保持稳定增长。

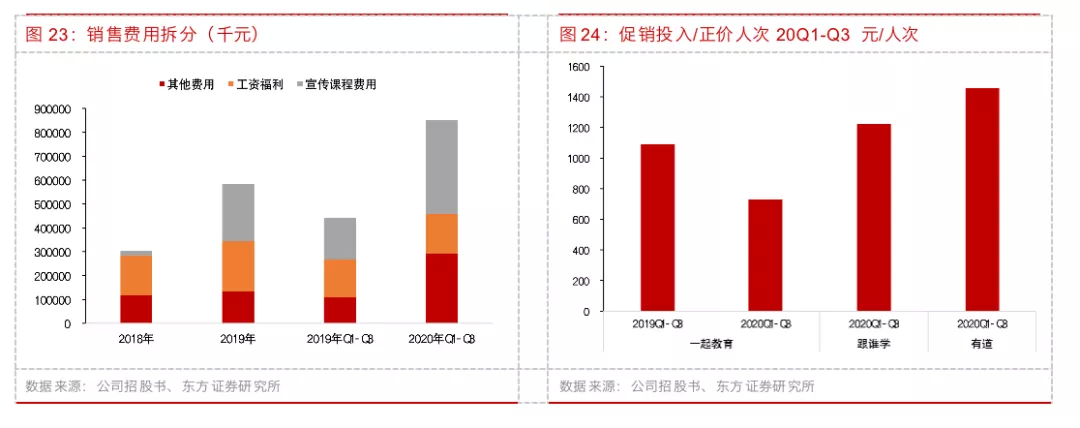

进校模式保证获客成本稳定可控,显著低于行业水平。2019年销售费用为5.8亿元,其中低价促销课程为2.4亿元,工资和其他费用为3.4亿元,同比增长为2.8亿元,其中2.1亿元来自于低价促销课程的投入。进校成本相对稳定体现为固定成本,低价课程以辅导老师和资料为主,呈现为变动成本。2019/2020前三季度销售费用/报名人次分别为1092/729元/人次,低于以站外流量为主的跟谁学和网易有道,后续随着进校成本的不断被摊薄,该口径下的成本优势有望更加突出。

4. 收入呈现快速增长,模型有望实现规模化盈利

4.1 在线大班为核心增长动能,人次和客单价共同推动

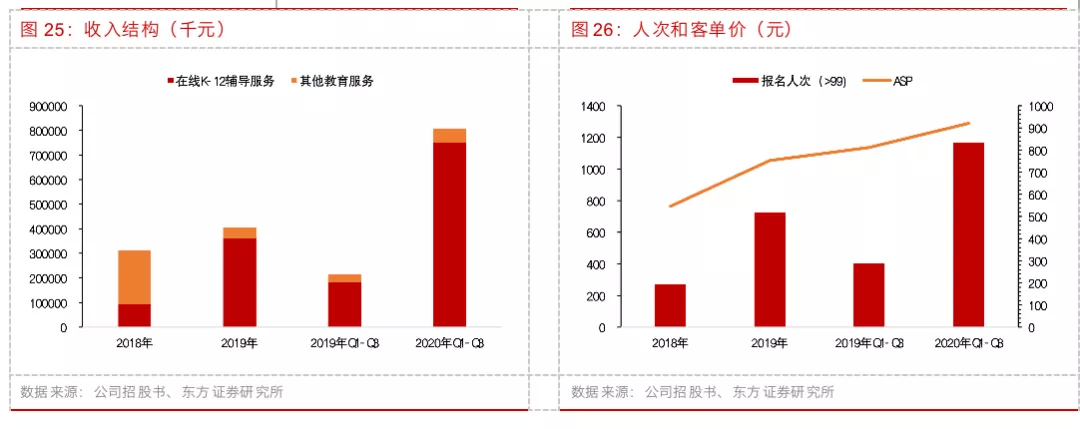

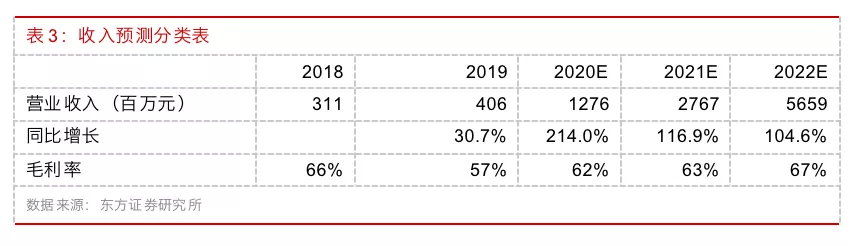

转型K12在线大班业务,人次客单价走入正轨。2019年公司收入为4.06亿元,同比增长283%,其中在线K12辅导业务收入3.60亿元,同比增长283%,其他服务为0.47亿元,下降78.5%,产品服务已经切换到在线大班赛道。20年前三季度K12在线服务收入为7.51亿元,yoy+312%,呈现早期放量态势,具体拆分人次和客单价,前三季度人次达到116.8万人次,yoy+188.4%,客单价为921元,同比增长13.4%。

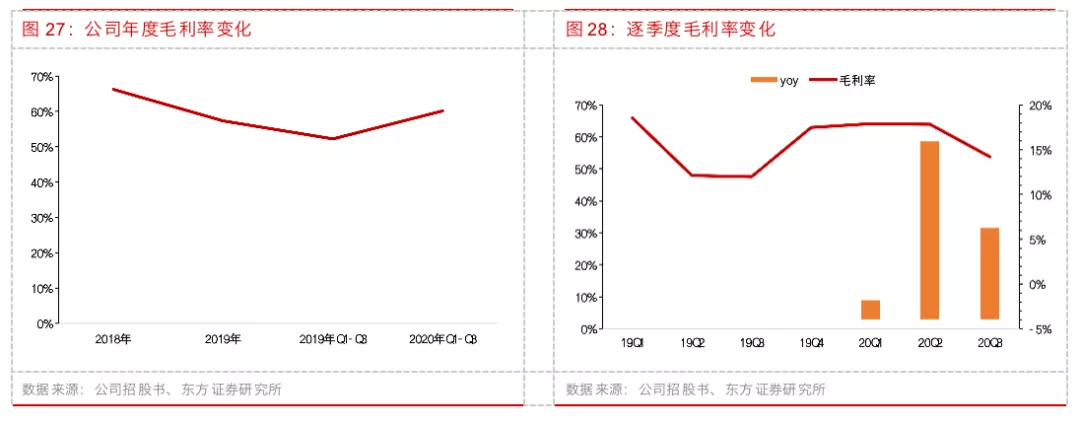

毛利率保持在高位,预计持续提升。18年/19年/20前三季度毛利率分别为66.2%、57.3%和60.1%。毛利率波动主要为商业模式切换所致,19年进行产品模式的切换,毛利率有所下降,20年在大班产品人次增长的带动下,毛利率逐季提升,20Q2毛利率同比提升16%,Q3由于前置储备了大量辅导老师,毛利率同比上涨势头放缓,随着班均提升毛利率将延续上升趋势。

4.2 低获客成本和费用端规模经济催化盈利能力提升

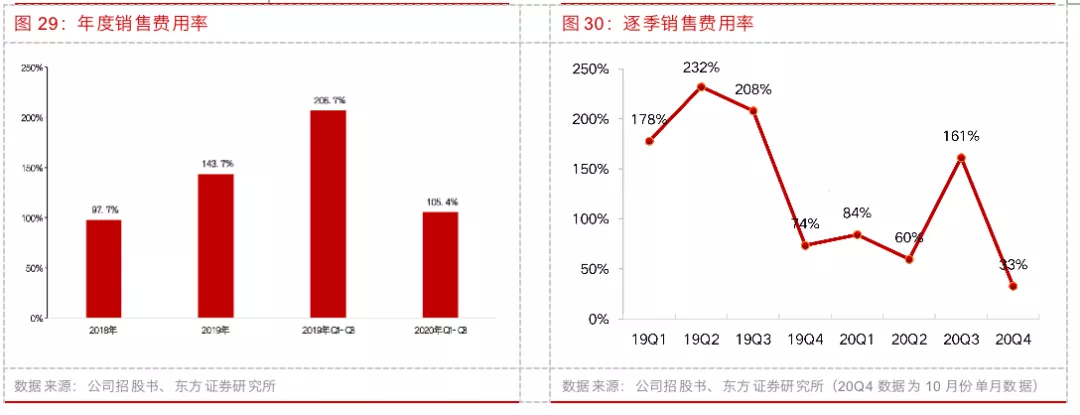

销售费用季节性波动,人次增长带来促销课投入提升。2019与2020前三季度销售费用率分别为207%和105%,销售费用率呈现显著下降趋势。从环比来看20Q1-Q3,销售费用率分别为84.3%/59.8%/161.4%,同比下降93.6%/172.3%/46.7%,从季度来看寒假和暑假是低价课人力投入较大的时期,销售费用率在春秋两季下降更为显著。

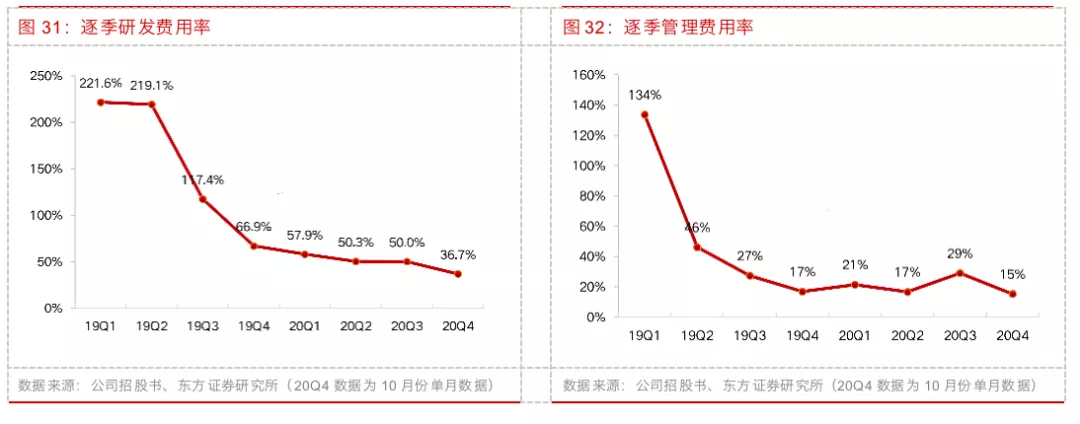

管理和研发费用逐步进入规模经济阶段,有望向行业看齐。费用提升主要来自研发人员和管理人员的补充,2018/2019/2020研发人员数量分别为843/910/940,管理人员从2019年的138提升到233。但从占比来看,随着收入的快速提升,研发费用和管理费用率从2019年开始已经实现了快速下降,我们预计随着21年收入规模的进一步提升,费用端的改善将更加显著。

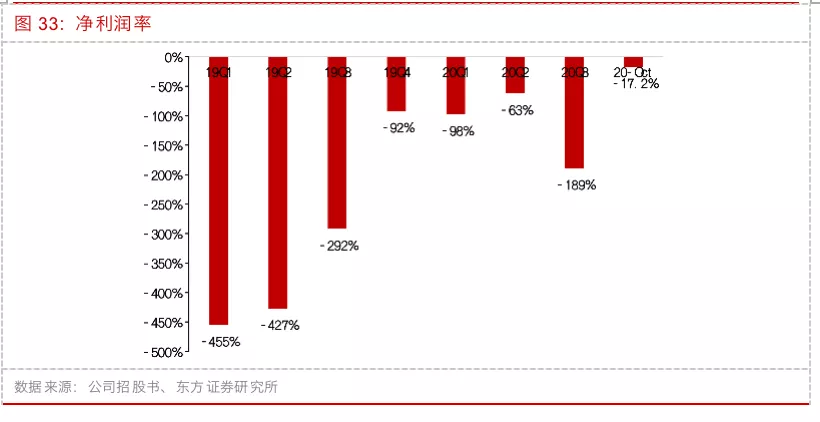

亏损幅度逐步收窄,长期盈利可期。可以看到2019财年仍然是公司的业务转型和新产品投入期,处于大幅亏损阶段。2020年在线大班业务逐步走向正轨,净亏损率已经逐步收窄,20年前三季度亏损9.74亿元,20年10月份单月亏损17.2%,亏损幅度大幅收窄。预计随着前期人力和进校资源投入逐渐从变动成本变为固定成本,长期盈利路径清晰。

盈利预测与投资建议

盈利预测

我们对公司2020-2022年盈利预测做如下假设:

(1)收入的大幅增长主要来自于K12业务的快速增长,预计20-22E人次185/421/864万,客单价较为稳定分别为648.8/639.0/646.5元,收入为12.8/27.7/56.6亿,yoy+214%/117%/105%

(2)21短期前置储备辅导老师,后续随着班均人次的提升,规模推动下,毛利率逐步提升,预计20-22E为62.3%/63.1%/67.0%。

(3)进校成本逐步呈现规模效应,边际上低价课成本呈现为变动成本,整体来看销售费用率逐步下降,20-22E分别为77.8%/77.1%/64.5%。

(4)研发和管理费用率,人员投入稳定增长,在收入端的带动下,费用率呈现下降趋势,我们预计研发费用率20-22E分别为44%/23%/12%;管理费用率分别为23%/13%/7%。

投资建议

进校业务积淀壁垒突出,在线大班商业化变现进入兑现阶段,预测公司20-22E年收入为12.8/27.7/56.6亿元,选取好未来、跟谁学、新东方在线为可比公司,21PS为9.7x,对应市值41.6亿美元,目标价为22.12美元,首次覆盖给予买入评级。

风险提示

流量转化不及预期。

一起教育APP产品主要变现在家长端,产品服务质量难以满足家长需求,转化率存在低于预期的可能性。

销售费用率大幅提升。

进校和低价课成本提升。进校市场流量优势突出,吸引其他参与者布局,竞争格局致进校成本大幅提升,公司盈利能力大幅下降。同时低价引流课的效果不佳,导致转化率低于预期,销售费用了大幅上升,影响公司盈利能力。

收入增长不及预期。

当前公司管理费用率和研发费用率占比仍然较高,若人次和客单价提升不及预期,收入端无法放量,规模效应难以体现下,盈利能力或持续低于预期。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP