浙商证券:希望教育(01765)融资储备,并购可期

本文转自 微信公众号“观者如芸”。

投资要点

报告导读

事件:2月23日希望教育(01765)公告:1)发行2026年到期的零息可换股债券,本金额3.5亿美元;2)以先旧后新方式配售6.80亿股,配售价格2.80港元,相对2月22日收盘折价9.68%,配售预计所得款项净额3.5亿美元。

折价配售+新发可转债,短期股价回调。

本次融资合计6亿美元,其中新发可转债本金总额3.5亿美元,获4.6倍超额认购;配售预计所得款项净额3.5亿美金,获3.2倍超额认购。公司:1)拟新发行2026年3月2日到期的零息可转债,初始换股价3.85港元,较2月23日收盘价2.80港元溢价37.50%;2)拟以先旧后新方式配售6.80亿股,配售价格为2.80港元,相对2月22日收盘价折价9.68%,增发股份数相当于增发后股份总数的8.53%。受此次折价配售及CB摊薄影响,公司股价22日下跌9.68%至2.80港元,回调至配售价格。

配售及CB融资,为并购落地提供充足资金储备。

根据公告,公司拟就潜在收购新学校动用部分融资所得款项净额,为整体发展及扩张提供充足的资金储备。我们认为,发行债券有望扩大公司股东基础,多元化股东结构,提升公司流动性,降低融资成本,筹集更多营运资金;配售有望进一步扩大股东权益基础,优化公司资本结构并支持公司健康可持续发展。

独立学院转设红利期,并购及转设持续落地值得期待。

2020年5月,教育部发布《关于加快推进独立学院转设工作的实施方案》,独立学院转设迎加速推进期,政策红利为民办高教并购整合提供绝佳机遇。公司于2019年/2020年并购4所/2所院校,2021年2月收购独立学院南昌大学共青学院,并购稳步持续推进。我们预计,转设政策红利叠加本次融资的充足资金,将为公司扩张提供支持,并购及转设持续落地值得期待。

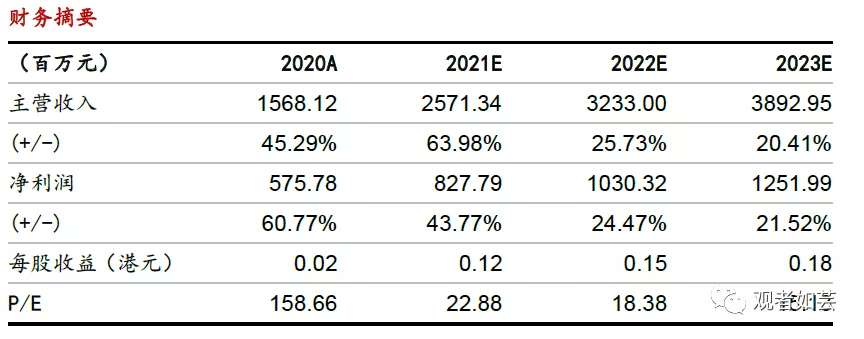

盈利预测及估值:

我们预计公司2021-2023年EPS分别为0.12/0.15/0.18港元,对应PE分别为22.88X、18.38X、15.13X,考虑到公司作为西部高教龙头,内生外延增长潜力较大,给予21年30倍PE,对应目标价3.54港元,维持“买入”评级。

风险提示:疫情反复风险,并购整合不及预期风险,政策风险。

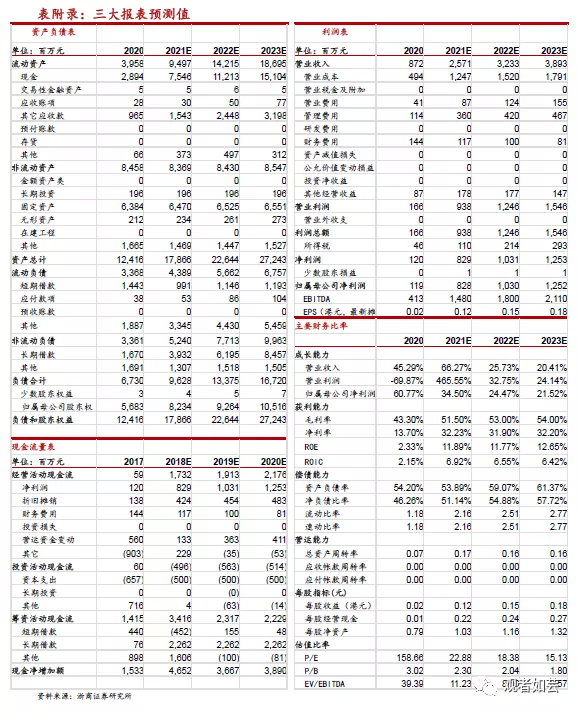

三大报表预测值

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP