美长债利率突破1.4%,小摩挑选“对冲通胀”硬核资产

本文转自wind。

随着美国10年期国债收益率突破1.4%大关,几乎人人都在讨论市场泡沫破裂的可能性。摩根大通交易员和研究人员讨论了他们对全球市场的展望,为对冲通胀风险提供投资建议。

具体来看,小摩研报显示:对于过热的经济,最好的对冲策略应该考虑各类资产在高通胀下的历史表现,加上当前的估值和利差。按照这些标准,表现最好的是大宗商品指数、石油、农业、能源股票和新兴市场大宗商品外汇;最差的是贱金属、黄金和G10大宗商品外汇;介于两者之间的是TIPS和矿业股票。

在信贷方面,小摩通过买入来锁定(或对冲)有序与无序的通货再膨胀,以利用信贷市场的低波动性。从市场结果的角度来看,小摩根认为区分有序和无序的通货再膨胀动态是很重要的。小摩认为,区分这两种结果自然会导致衍生策略,如“扼杀”策略,其动机是捕捉或对冲尾部风险结果。

在美元走弱的背景下,许多投资者选择比特币进一步对冲通胀风险。但小摩指出,在当前的环境下,比特币作为对冲工具没有任何价值,因为被比特币吸引的投资者和股票市场上追逐热门股的投机者往往是同一拨人。比特币的主流化提高了它与股票的相关性。由于比特币和单个股票的持有者在宏观冲击(如利率)时具有相同的风险偏好,因此这两种资产存在同时去杠杆化的风险。

具体来看,比特币与股票之间的相关性在过去一年里显著上升,而且看起来可能会持续下去。在一个多资产组合中,投资者可能会将最多1%的资产配置加到加密货币上,以实现投资组合的总体风险调整回报率的任何效率增益。

然而,加密货币是投资工具,而不是为货币融资,所以当寻求用一种货币对冲宏观事件时,小摩建议通过融资货币如日元或美元来对冲。如果希望对冲增长疲软,那么投资者应该考虑购买30年期美国国债或美元,而不是新兴市场货币。为了对冲通胀,可以考虑投资大宗商品。

值得注意的是,尽管美长债利率走高引发市场担忧,但小摩对标普500指数的前景仍持建设性和乐观态度,强劲的轮调和从增长到价值的超常表现应会持续。

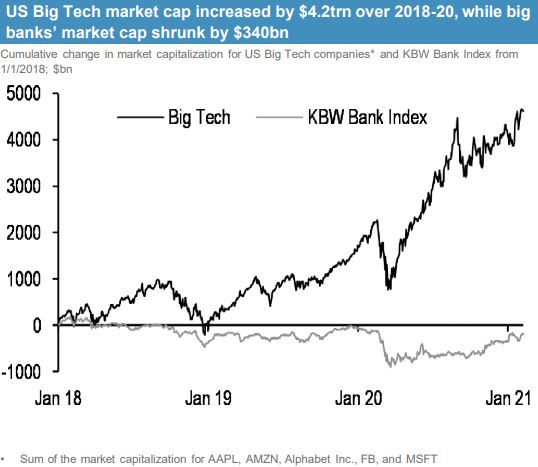

小摩表示, 尽管有很多关于泡沫的讨论,但一个推动美股指数走高的群体(FANG)实际上已经6个月没有动静了。尽管大宗商品牛市,能源股仍比去年下降了25%。

小摩确实看到一些相对封闭的细分市场,似乎正处于与电动汽车(EV),可再生能源和创新股票相关的泡沫中。

这些行业仅占市场的一小部分(例如,电动汽车仅占标准普尔500指数的2%),但确实存在价格便宜的细分市场,例如能源行业,定价仍然严重不足。但该投行认为,这只是市场反弹的第一步,而且到周期性的轮换可能会持续到明年。

随着经济复苏步入正轨,美国将继续提供财政和货币支持,新的刺激法案和可能的基础设施法案即将出台,而股票头寸仍处于低位。对冲基金和真实货币账户对邮轮、运输、赌场和酒店等重新开业的兴趣浓厚,对金融和能源行业的兴趣也日益浓厚。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP