浙商海外:恒指调整落地,新经济已占半壁江山

本文来源微信公众号“观者如芸”,作者朱芸、苏颖、徐晴。

报告导读

多个新经济及物业公司纳入恒生指数,有望迎来资金面核心催化

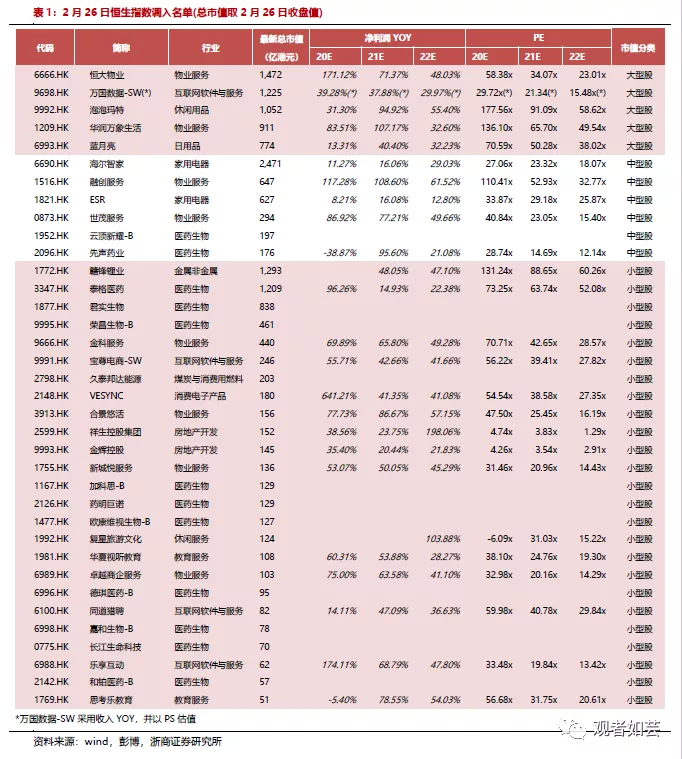

本次指数调整中恒生指数新纳入36只成分股,其中新经济及物业公司共16个,包含:万国数据-SW、宝尊电商-SW、同道猎聘、乐享互动、华夏视听教育、思考乐教育、蓝月亮、泡泡玛特、恒大物业、华润万象生活、融创服务、金科服务、世茂服务、合景悠活、新城悦服务、卓越商企服务。

本次调整将于3月15日生效,新纳入标的除二次上市同股不同权标的(-SW),随即将纳入港股通,南下资金加持迎来资金面及流动性改善的核心催化。

港股市场政策不断优化,中概股、新经济入通迎来红利期

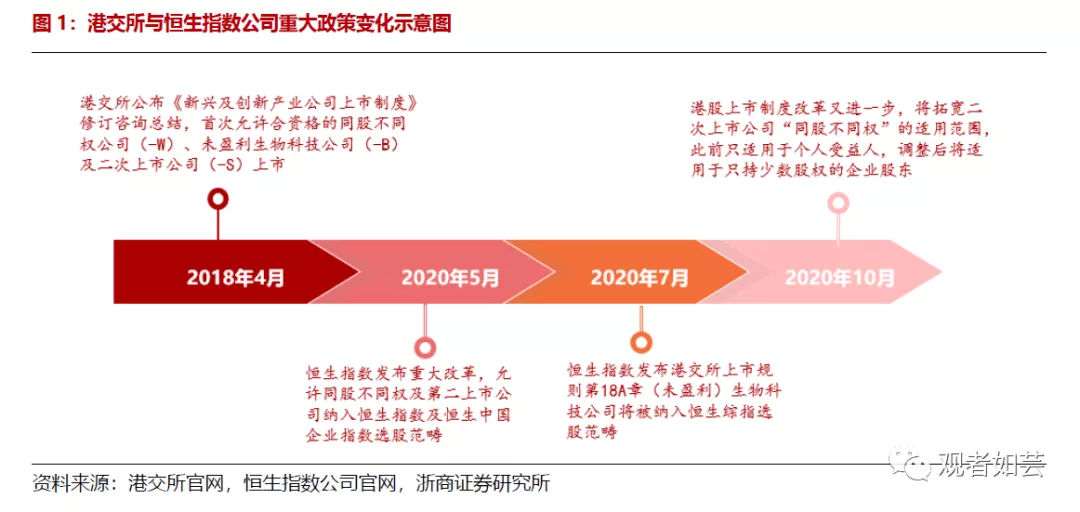

2018年5月港交所发布IPO新规,允许同股不同权(-W)、二次上市(-S)及未盈利生物科技公司(-B)赴港上市;叠加中美关系趋紧,中概股审查趋严,中概股回归+优质新经济公司上市动力增强:18年美团点评-W、小米集团-W上市,19年阿里巴巴-SW回港二次上市,20年网易-S、京东集团-SW、华住集团-S、新东方-S回港二次上市。2020年5月恒生指数公司随之推出巨大改革,同意纳入同股不同权公司及第二上市公司至恒指及恒生中国企业指数,多家同步不同权(-W)新经济公司均被纳入指数,21年上市的快手-W于上市后快速纳入恒指,中概股、新经济公司入通迎来红利期。

南下资集中流入新经济公司,恒指结构优化看好港股长期吸引力

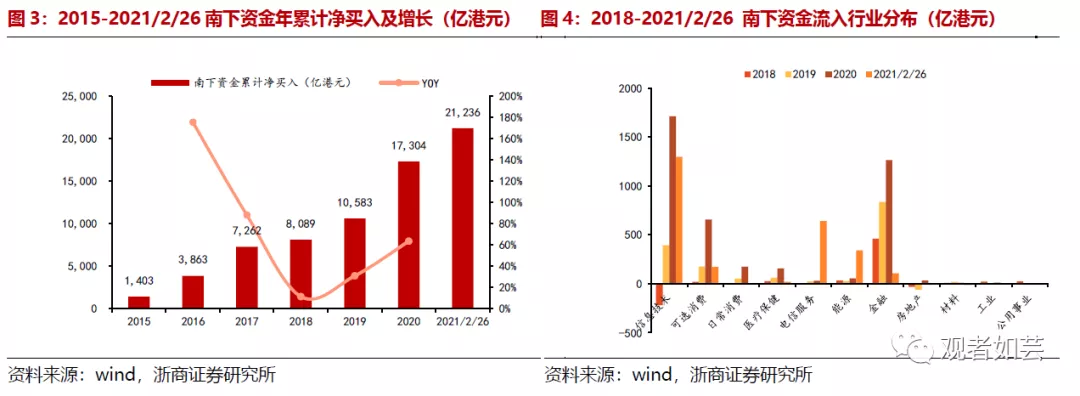

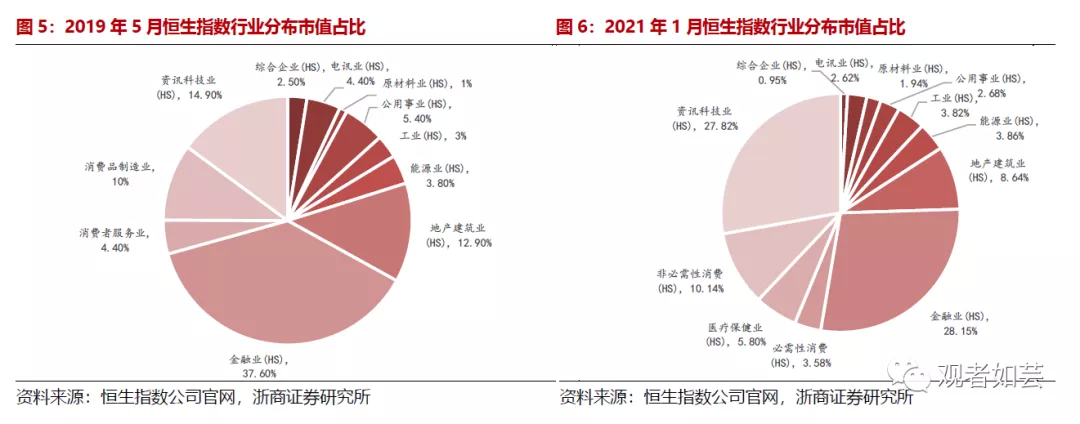

从资金流向看,年初至今南下资金累计净买入规模达2.1万亿港元,已超2019年全年水平;年初至今新经济行业信息技术及可选消费资金流入占比达57%,占据半壁江山。从恒生指数行业分布结构看,随着港股市场及指数政策不断优化,新经济板块占比不断提升,消费、资讯科技、医药生物行业占比从19年5月的29.3%提升至目前的47%。随着港股市场及恒指结构不断优化,集聚效应下将吸引更多新经济公司赴港上市,整体资金面有望同步改善,看好港股市场的长期投资吸引力。

重点推荐关注纳入恒指及入通优质新经济标的

“悦己”消费趋势下的IP龙头泡泡玛特(09992)、成长性与护城河兼备的洗护龙头蓝月亮(06993)、高校中具备低年龄段延展逻辑的稀缺标的华夏视听教育(01981)、外拓能力优异的西南物管龙头金科服务(09666)、快速扩张的领先商管企业卓越商企服务(06989)、科技赋能自媒体平台精准营销公司乐享互动(06988)。

风险提示:疫情反复风险,监管调控风险;市场流动性风险

正文

1.恒生指数调整落地,多个新经济及物业标的获纳入

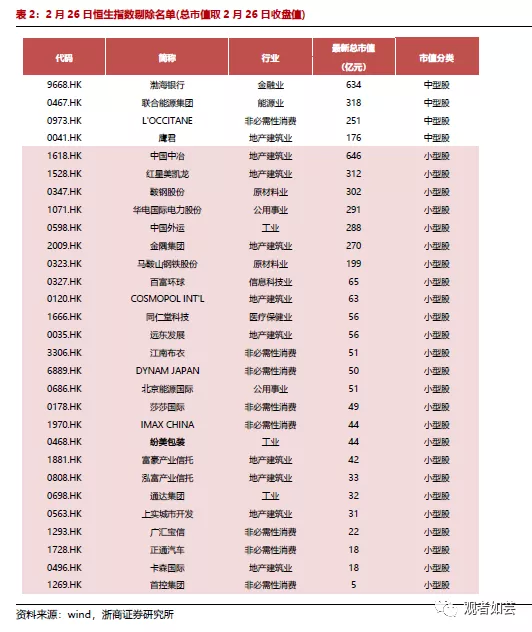

2月26日公司恒生指数公司公布2020年第四季度恒指系列检讨结果,共36只股纳入恒生指数,29只股份调出,成分股变动将于3月15日生效。

本次调入的新经济及物业公司共16个,包含:万国数据-SW、宝尊电商-SW、同道猎聘、乐享互动、华夏视听教育、思考乐教育、蓝月亮、泡泡玛特、恒大物业、华润万象生活、融创服务、金科服务、世茂服务、合景悠活、新城悦服务、卓越商企服务

从本次调整结果看,多个新经济及物业公司纳入恒生指数,根据港股通调整规则,剔除二次上市(-S)及外国公司,本次新纳入恒指标的均将在3月15日生效日后纳入港股通。

2.港股市场政策优化,新经济公司持续受益

2000-2018年间受限于内地市场监管规则,中国互联网新经济类公司主要通过美国市场上市。1)2000-2005年:PC时代互联网公司上市潮。2000年新浪、网易、搜狐赴美上市,开启中国互联网公司资本化浪潮,2003-2005年,携程网、百度在美上市,腾讯控股赴港上市;2)2010-2015年:移动时代互联网公司上市潮。2014年电商龙头京东、阿里赴美上市,自此互联网巨头BAT均完成资本化;3)2015-2018年:互联网新经济公司境外上市潮。2018年哔哩哔哩、爱奇艺、拼多多在美上市。

2018-2020年,港交所推出《上市规则》改革,放开同股不同权(W结尾)、二次上市(S结尾)及未盈利生物科技公司(B结尾)上市限制,吸引优质互联网新经济公司赴港上市或二次上市。18年美团点评-W、小米集团-W上市,19年阿里巴巴-SW回港二次上市,20年网易-S、京东集团-SW、华住集团-S、新东方-S回港二次上市,21年快手-W上市。

2020年后,港交所仍在不断优化上市政策。20年10月港交所上市制度改革更近一步,拓宽二次上市公司“同股不同权”适用范围,将此前只适用于个人股东的规定放宽至企业股东,此次改革预计将吸引更多优质中概股回流。

跟随港交所上市制度改革的步伐,恒生指数公司于20年相继推出重大改革。20年5月恒生指数公司同意纳入同股不同权公司及第二上市公司至恒指及恒生中国企业指数,18-20年间上市的多家互联网新经济公司均被纳入指数;21年上市的快手-W于上市后快速纳入恒指。

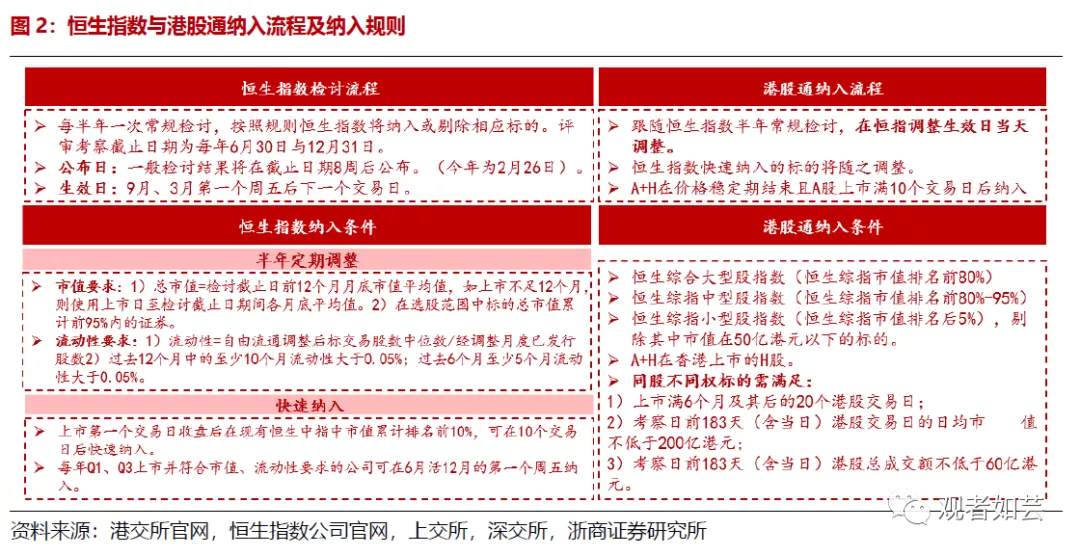

恒指成分股调整是港股通调整的重要依据,纳入指数标的在生效日后(本次生效日为3月15日)纳入港股通。目前港股通已允许同股不同权(-W)标的入通,并于20年12月放开未盈利生物科技公司(-B)入通权限,而第二上市地公司(-S)目前仍未获得入通资格。

3.恒指结构优化将长期提升港股投资吸引力

从南下资金量看,21年初至今南下资金累计净买入规模达2.1万亿港元,已超2019年全年水平;从南下资金净买入行业分布看,21年至今新经济行业信息技术及可选消费资金流入占比达57%,占据半壁江山。

从恒生指数行业分布结构看,随着港股市场及指数政策不断优化,新经济板块占比不断提升,根据恒生指数公司披露数据,消费、资讯科技、医药生物行业占比从19年5月的29.3%提升至21年1月的47.3%。随着港股市场及恒指结构不断优化,集聚效应下将吸引更多新经济公司赴港上市,港股市场资金流也有望收获显著改善,看好港股市场的长期投资吸引力。

在进通资金面和业绩基本面催化下,我们重点覆盖及看好的标的如下:

1.泡泡玛特(09992):潮玩龙头进通倒计时,“悦己”新消费出圈持续兑现

1)潮玩消费是Z世代的必然选择。对标日本IP衍生市场中国市场规模20/25/30年分别可达363/659/1171 亿元;对标美国成熟业态IP 衍生市场空间为 8467 亿元。

2)公司为全产业链布局打通闭环的稀缺龙头标的,享行业高增红利,先发优势构筑高渠道+IP壁垒。产品端有望从盲盒不可动拓展至更高客单价的可动品类,单店坪效有望进一步提升。

3)公司3月纳入港股通预期较大,资金面有望迎来核心催化。

4) 盈利预测:预计20-22年净利润5.9/11.8/18.2亿元,对应21/22年PE为93X/62X。

2. 蓝月亮(06993):洗涤龙头成长性与护城河兼备,新老产品同步放量可期

1)“从粉到液”升级+清洁意识提升驱动核心品类高景气,龙头受益显著。19 年中国洗衣液渗透率仅44%,对标美国、日本市场91%/80%的渗透率仍有较大提升空间。公司洗衣液、洗手液连续11年市占率第一,19 年市占率24.4%,龙头地位稳固。

2) 产品端打造全套家庭清洁解决方案,新产品推出驱动增长。洗衣液品类优势巩固,非洗衣液依托新品有望高增。目前公司衣物清洁/个人清洁/家居清洁板块占比分别为88%/6%/6%,预计三大板块20-22年CAGR分别为14%/72%/53%。

3)渠道端精耕细作全面布局,线下分销商释放下沉增量。公司线上渠道市占率第一优势显著,线下渠道随着分销商改革优化及数量回升有望在下沉市场释放强劲增长潜力。目前公司线上/KA/线下分销商占比分别为7%/14%/39%,预计三大渠道20-22年CAGR分别为25%/-5%/26%。

4)盈利预测:预计20-22 年公司EPS 为0.22/0.31/0.42 港元,给予21 年1.6 倍PEG,目标价20.62 港元,首次覆盖给予“买入”评级。

3. 华夏视听教育(01981):培训+高教+影视产教一条龙,看好构建超长LTV艺术教育大生态

1)高教+影视内生稳健,20年报有望超预期。影视板块输出产业资源,预计每年贡献1亿利润,业务稳健;高教板块有望受益疫情控费,业绩超预期。

2)培训并购首单落地,公司围绕传媒艺术打造“少儿培训+艺术高中+艺考培训”大生态圈持续兑现可期,预计培训板块21/22年分别贡献1/1.5亿利润,培训占比扩大,估值逐步切换。

3)公司3月纳入港股通预期较大,资金面有望迎来核心催化。

4)盈利预测:预计20-22年净利润3.30/4.50/5.60亿元,对应21/22年PE为18.3X/14.7X。

4. 金科服务(09666):市场化拓张能力强的西南物管龙头

1)物业行业个股估值分化,资源好,储备面积丰富、外拓能力强的个股估值不断创新高。

2)公司背靠金科股份,销售面积增速快。且公司外拓能力强,过往外拓面积几乎不涉及收购。公司储备面积/在管面积1.97,位于行业前列,业绩确定性高。

3)深耕西南,精细化运营,不断提升人效。公司为西南地区物管龙头,公司坚持区域深耕,平均项目面积位于行业前列,规模效应优异。坚持科技赋能和精细化运营,提升人效,员工成本占比不断降低。

(编辑:陈秋达)

扫码下载智通APP

扫码下载智通APP