本文来源于EBoversea微信公众号,作者为“光大证券策略团队”。

市场回顾及策略前瞻:

本周A股市场大幅下跌,A股主要宽基指数周跌幅均超过5%,创业板指周跌幅超10%,结构上,顺周期板块表现相对较好,高估值的消费、新能源板块回调幅度较大,价值风格表现优于成长风格。展望后市,国内经济持续复苏仍将对A股形成支撑,A股持续大幅下跌的可能性较低,但短期A股大概率将保持震荡格局,建议重点把握其中的结构性机会,包括:

①全球经济复苏叠加流动性宽松推动资源品价格上涨,建议关注有色金属、石油石化;

②看好自身电动化周期带动的汽车,以及受益于海外出口拉动的家电;

③关注长期业绩确定性高的电新、军工回调之后的配置机会;

④建议关注估值合理且悲观预期不断改善的疫情受损板块,包括航空、旅游、酒店、影院等行业。

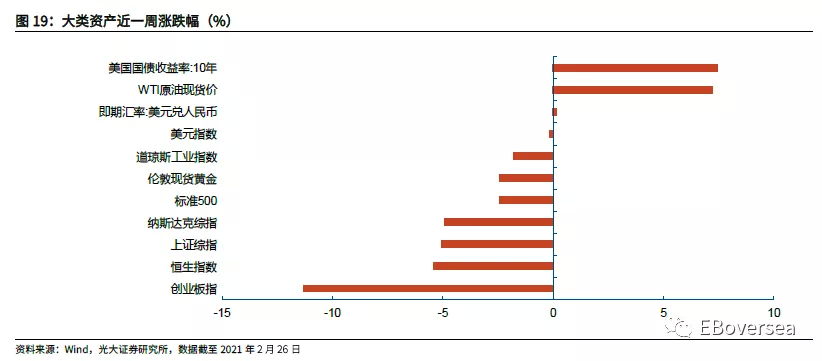

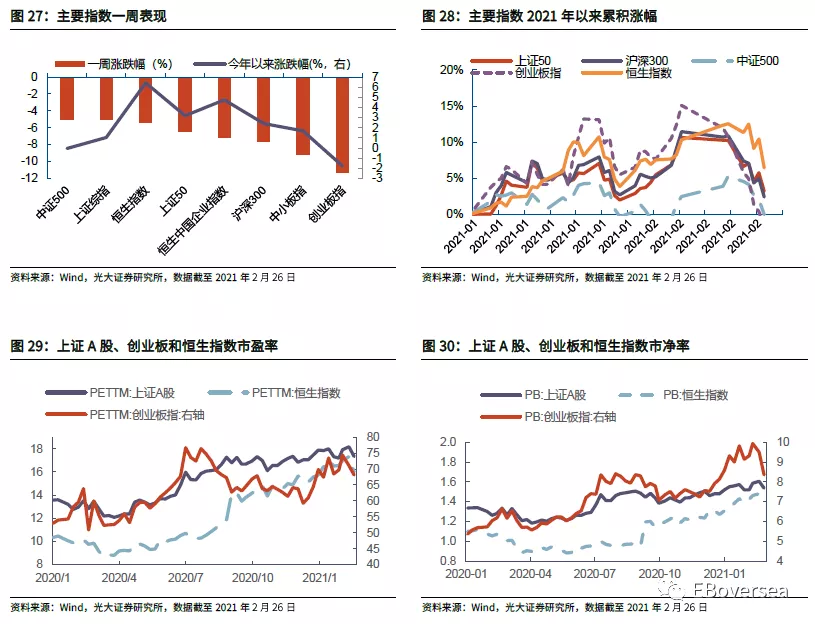

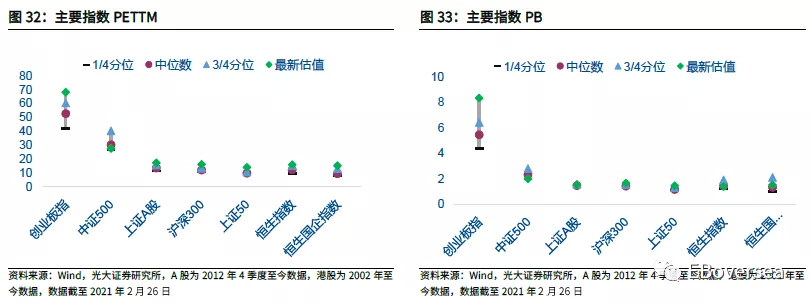

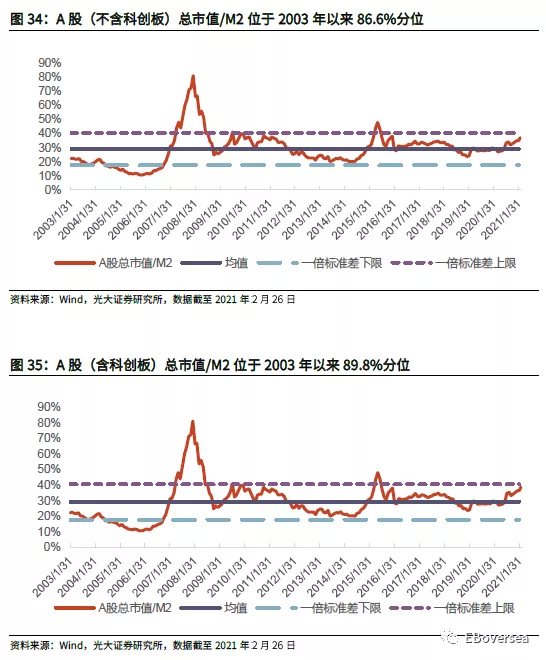

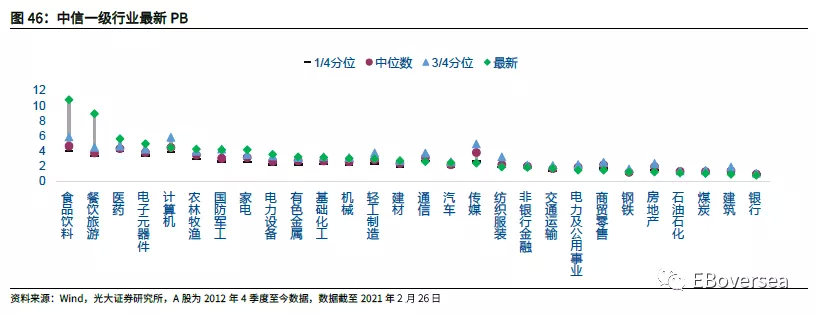

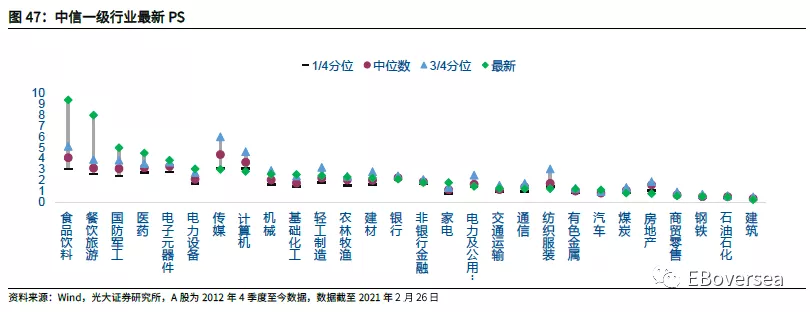

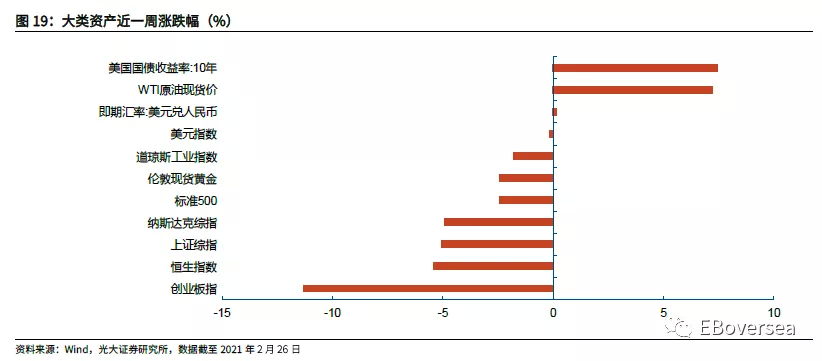

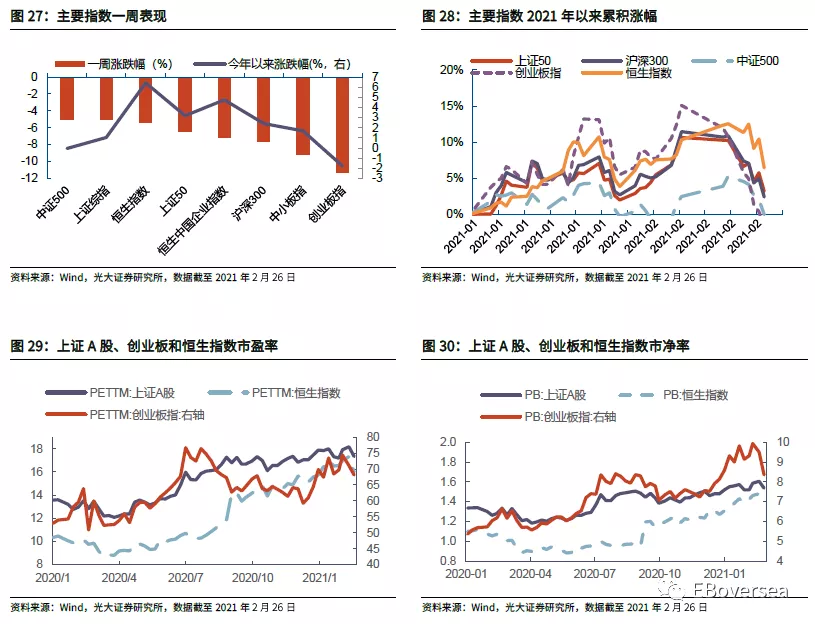

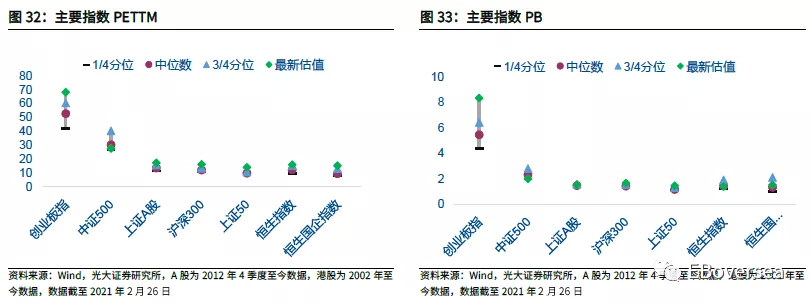

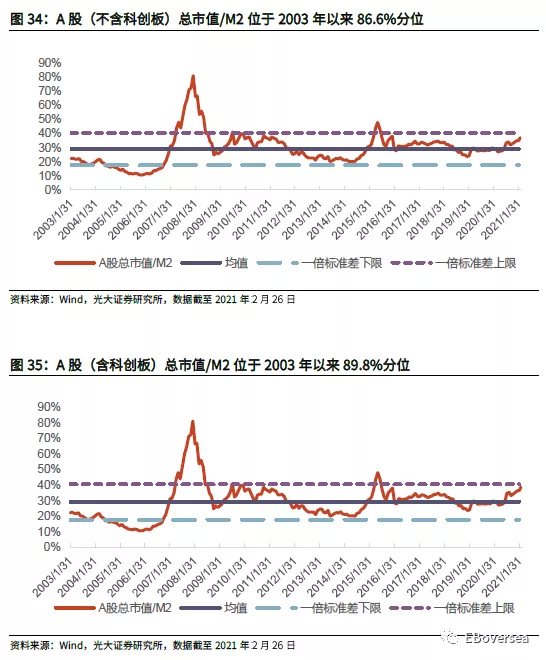

港股方面,印花税调整影响市场短期运行的节奏,但不影响市场中长期趋势。港股今年上半年走牛的逻辑基础依然坚实。不过美债利率阶段性的快速上行可能对市场带来相对剧烈的动荡,但复苏驱动的盈利向好是主要矛盾。资源品、制造业、疫情受损行业(博彩、航空、机场等)获得更好盈利提升的概率更高;成长类标的(科技互联网、消费类公司)短期估值过高或会有调整,但只要基本面扎实,调整后将会再出现长期的布局机会;即将纳入港股通的优质标的也可重点关注。重要事件方面,本周美债利率快速上行引发市场关注,我们复盘了美债利率上行时美股、A股和港股的表现,复盘结果表明,美股方面,美债利率上行并不会导致美股持续下跌,但其会对高估值行业估值产生一定的负面影响,其背后逻辑是利率上行往往由经济上行推动,经济上行所带来的企业盈利改善将部分抵消利率上行对企业估值的负面影响;A股方面,美债利率上行对A股走势无明显影响,中国经济强弱、国内政策松紧是更加重要的影响因素,但当中美利差处于较低水平时,美债利率上行将对国内利率造成跟随上行压力,进而对A股产生影响;港股方面,港股盈利受中国经济影响,港股流动性受全球资本影响,美债利率只是影响港股的诸多因素之一,美债利率上行与港股涨跌之间没有直接联系。北向资金转为净流出:本周北向资金净流出75.00亿元(前值净流入146.26亿元),北向资金净流出居前的是食品饮料、消费者服务、医药;本周南下资金净流出75.95亿港元(前值净流入178.84亿港元),净流出居前的行业是餐饮旅游、非银行金融、计算机。AH溢价指数上涨2.44个百分点至137.55。大类资产表现:本周十年期美债收益率上涨0.1个百分点,报1.44%;美元指数下跌0.16%,报90.20;美元兑人民币上涨0.02%,报6.47;伦敦现货黄金下跌跌2.43%,WTI现货原油上涨7.24%,至63.53美元/桶。权益大势回顾:本周上证综指下跌5.06%,上证50下跌6.42%,沪深300下跌7.65%,中小板指下跌9.15%,创业板指下跌11.3%,中证500下跌5.06%,恒生指数下跌5.43%,恒生中国企业指数下跌7.10%。从PE看,创业板、中证500、上证A股、沪深300、上证50最新PE估值所处历史分位依次是87%、29%、95%、97%、98%。从PB来看,创业板、中证500、上证A股、沪深300、上证50最新估值所处历史分位依次是96%、33%、77%、93%、93%。行业比较概览:从PETTM分位看,建筑、通信、房地产低于10%历史分位。从PB分位看,房地产、建筑、电力及公用事业低于10%历史分位。近1月机构调研次数最多行业为机械、基础化工,调研次数最多公司为天准科技(8次)。风险分析:通胀超预期回升;美国国债收益率快速上行;海外市场波动加大。正文

1、A+H行情回顾及策略前瞻

1.1、一周行情回顾

本周,上证综指、中小板指、创业板指、科创50指数涨幅分别为-5.06%、-9.15%、-11.30%、-7.17%,A股各宽基指数均大幅下跌。资金方面,截至周五收盘,本周两融余额小幅上升,其中融资余额上升近100亿元,融券余额小幅下降16亿元,北向资金转为净流出。本周北向资金净流出75.00亿元(前值净流入146.26亿元),北向资金净流出居前的行业是食品饮料、消费者服务、医药;本周南下资金净流出126.90亿港元(前值净流入178.84亿港元),净流入居前的行业是餐饮旅游、非银行金融、计算机。AH溢价指数上涨2.44个百分点至137.55。市场行情方面,美债利率上行和国内流动性收紧担忧引发资金抱团股集体调整,由于当前资金抱团股多为大市值股票且为指数权重股,这引发了A股宽基指数的大幅调整。行业方面,中信一级行业中,本周仅有5个一级行业指数周涨幅为正值,房地产、钢铁、建筑领涨市场,跌幅方面,高估值板块继续调整,食品饮料、消费者服务、汽车板块周跌幅均大于10%,此外,电力设备及新能源、医药等板块跌幅也较大,整体上看,本周顺周期板块表现相对较好,高估值的消费、新能源板块持续大幅回调。市场风格方面,价格风格表现仍优于成长风格,小盘价值指数、中盘价值指数、大盘价值指数周涨幅分别为-2.08%、-3.31%、-1.84%,而小盘成长指数、中盘成长指数、大盘成长指数涨幅分别为-4.95%、-9.01%、-11.39%。海外方面, 2月27日凌晨美国众议院投票通过了拜登政府1.9万亿美元的经济救助计划。同时疫苗接种继续推进,全球单日新增确诊病例维持下降趋势,全球经济共振复苏预期增强。疫情的继续好转及新一轮刺激计划的落地在望,引起市场对通货膨胀的担忧,进而加速抛售债券,推动美国国债收益率周内一度飙升至1.54%。美联储主席鲍威尔本周二在参议院银行业委员会上暗示,即使经济前景改善,美联储仍将保持购债操作。他认为通胀未来加速上升是暂时的,并且 “不认为通胀率将升到令人不安的水平。”周四数位美联储官员也发声强调国债收益率上升是经济乐观的信号,美联储并没有因此过早收紧政策的计划。尽管如此,美国国债收益率的快速上升仍然引起了美股市场的回调,成长板块遭受的冲击最大。本周标普500、纳斯达克指数、道琼斯工业指数纷纷下跌,跌幅分别为2.45%、4.92%和1.78%。港股方面,美债收益率快速上行后引起美股动荡,港股市场也受到拖累。另外2月24日午间,在港府《财政预算案》发布会上,香港财政司司长表示决定提交法案调整股票印花税税率,由现时买卖双方按交易金额各付0.1%,提高至0.13%。此消息引发港股市场震动,恒生指数当日跌幅达2.99%。港股本周五个交易日中恒生指数、恒生国企指数、恒生综指、恒生香港35指数悉数下跌,跌幅分别为5.43%、7.10%、7.37%和2.71%。恒生综合指数12个一级行业指数中仅有3个指数出现上涨。受益于新的购地政策,本周地产建筑业上涨3.62%。此外,煤炭、建筑、电力及公用事业及交通运输板块均录得上涨。而传媒、电子元器件、纺织服装、餐饮旅游、汽车、轻工制造、计算机和医药板块跌幅居前。

1.2、本周重点事件回顾及点评

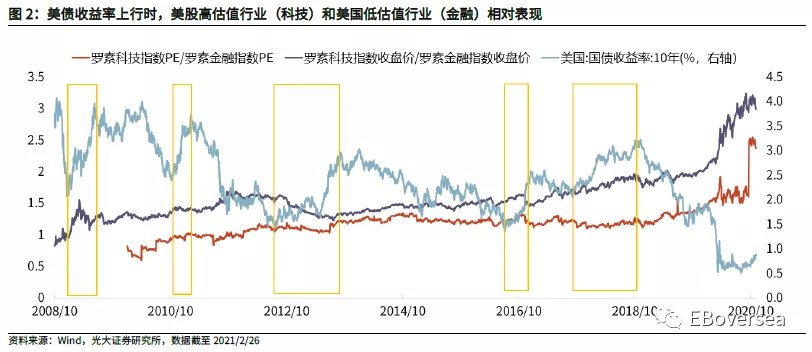

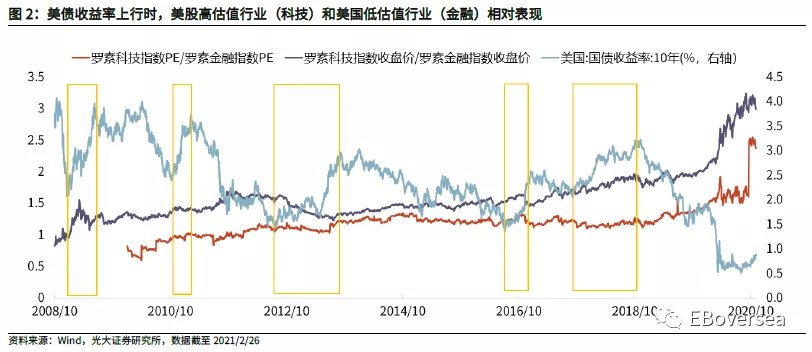

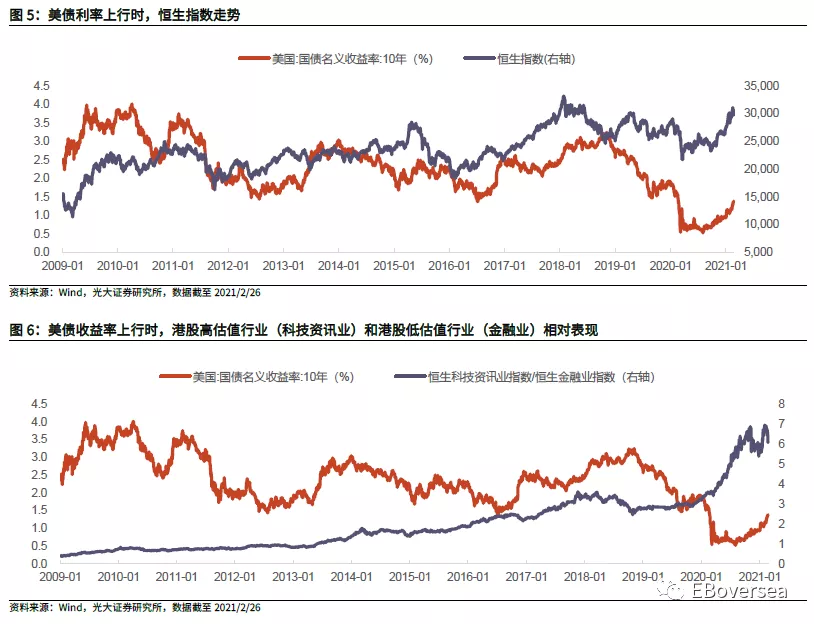

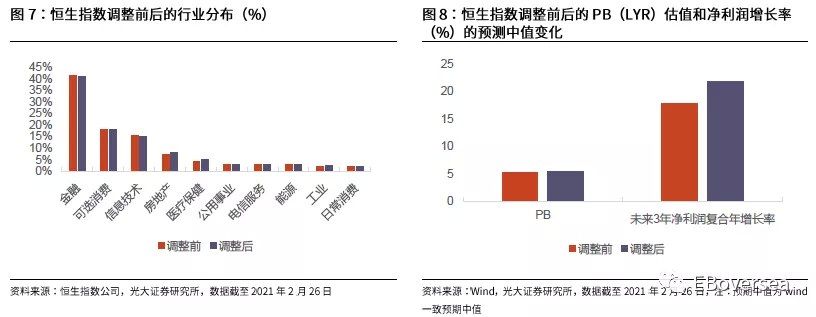

本周,美债收益率快速上行引发市场热议,市场普遍关心的是,美债收益率上行是否会对美股乃至全球股票市场形成明显冲击。对此,我们复盘了2009年以来美债收益率上行与美股、A股、港股走势之间的关系,所得结论如下:首先,美债收益率上行对于市场影响有限,但结构上会对美股高估值板块的估值造成一定调整压力。自2009年以来,美国10年期国债名义利率共在5个时间区间内上行超100bp,美国10年期国债实际利率共在8个时间区间内上行超50bp,在上述区间内,美股三大股指大多时候均呈现出上涨趋势,这意味着,美债利率上行并不会导致美股的持续下跌,其背后的逻辑是,债券利率上行往往是由经济上行所推动的,尽管利率上行会对股票估值产生负面影响,但经济上行同时也会使得上市公司未来盈利预期得以提升,从而对上市公司股价形成支撑。但利率上行会对高估值行业产生一定影响。我们以罗素3000科技指数代表高估值行业,以罗素3000金融指数代表低估值行业,在美债利率上行区间,高低估值行业指数互有领涨,二者估值差也互有收敛和拉大。但如果与美债利率下行区间进行对比,当美债利率下行时,美股科技板块表现要远好于金融板块,且二者估值差会进一步拉大,这种纵向对比说明,美债利率上行会对高估值科技板块造成负面影响,只不过科技板块的高盈利增速部分抵消了利率上行所带来的估值下降压力,从而使得利率上行时,高估值科技板块和低估值金融板块仍能够互有涨跌。

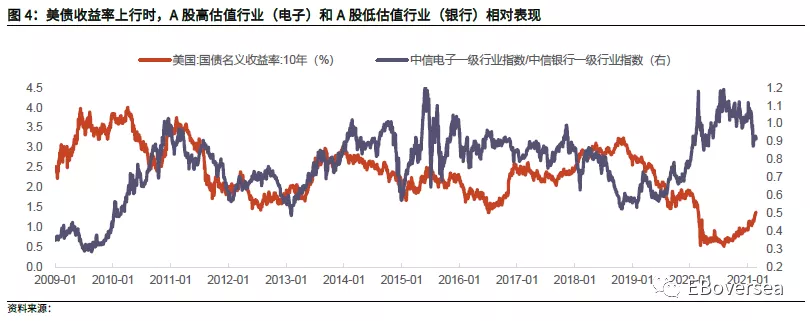

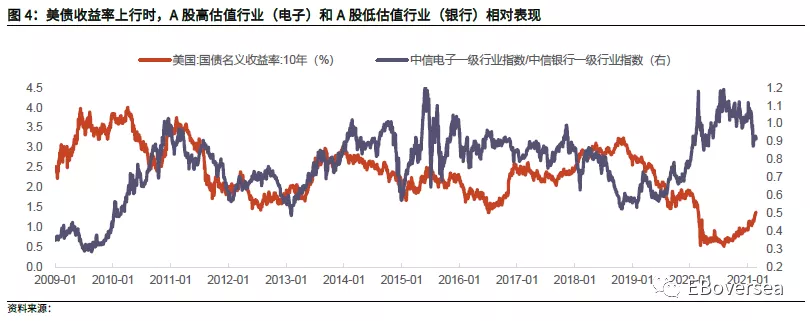

其次,对于A股而言,美债利率上行与A股市场走势、A股高低估值行业估值差收敛之间并无直接联系。自2009年以来,在美债利率上行区间内,上证综指上涨与下跌的次数基本相同,同时,在美国利率上行区间内,A股高低估值行业相对走势也无明显规律,这意味着,A股市场涨跌更多地受中国经济强弱、国内政策松紧等因素影响,而受美债利率上行的影响较小。需要注意的是,当中美利差较小时,美债利率上行会对A股市场产生明显的影响,例如在2016年下半年、2018年下半年,美债利率上行均对A股走势、A股高低估值行业估值差收敛产生了一定影响,其背后的逻辑是,当中美利差较小时,美债利率上行会使得国内利率出现跟随上调的压力,进而对A股市场产生影响,当前中美利差维持在较高水平,美债利率上行对国内利率及A股走势的影响预计十分有限。

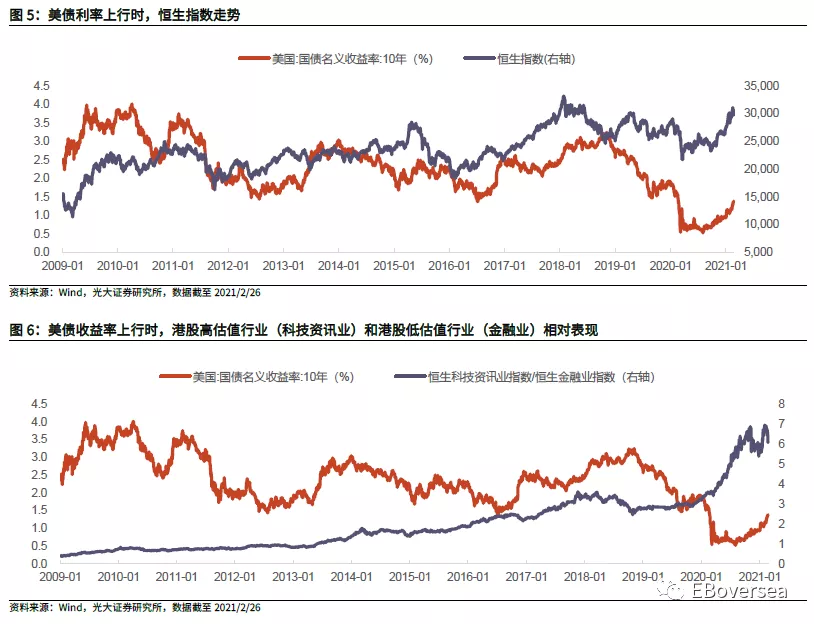

最后,对于港股而言,美债利率上行与港股涨跌、港股高低估值行业相对走势之间并无明确关联,其背后逻辑是,港股上市公司盈利受中国经济影响,而港股流动性则受全球资本影响,美债利率上行只是影响港股涨跌的因素之一,其无法对港股走势产生决定性影响。

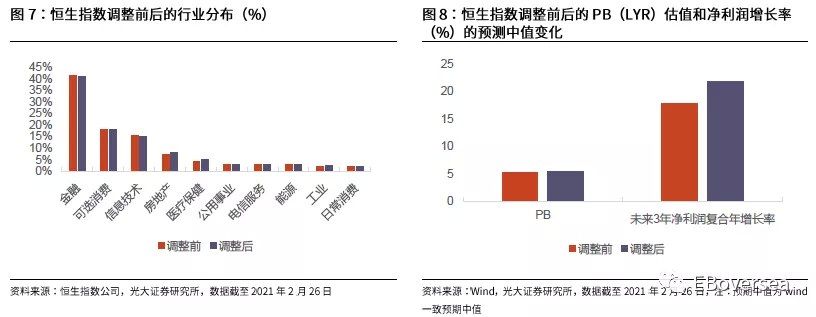

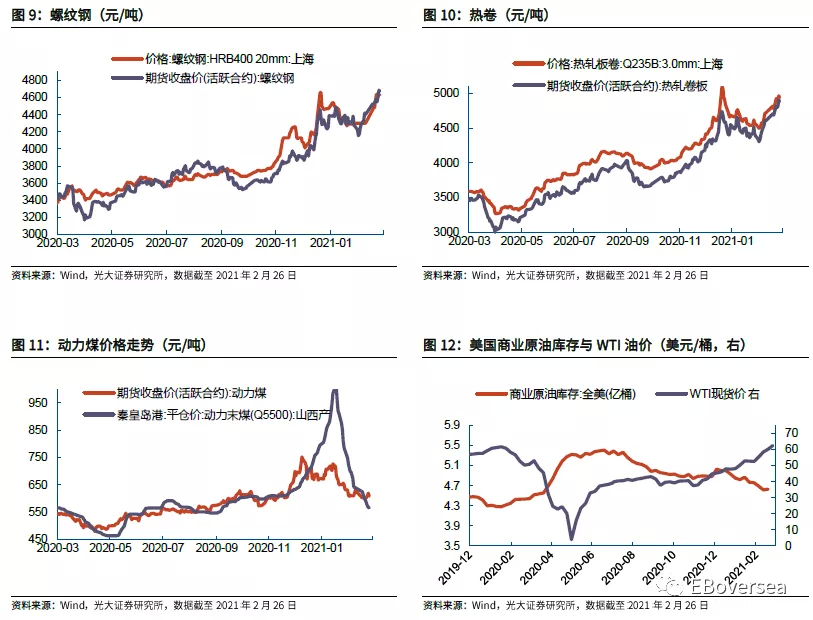

综上所述,美债收益率快速上行在短期内或许对于市场情绪有着较为明显的冲击。但中期来看,由于经济修复带来的债券收益率上行对于权益市场的影响较为有限。尤其是美股之外的权益市场,最终还是要回到各自的基本面与流动性体系中去。此外,港股市场方面,指数调整值得关注。2月26日恒生指数公司公布季检结果,其中恒生指数新纳入阿里健康、龙湖集团和海底捞。恒生中国企业指数中新加入碧桂园和农夫山泉,剔除了海螺创业、中国石油股份、恒安国际和华润燃气。恒生科技指数中纳入海尔智家和万国数据;剔除了丘钛科技、猫眼娱乐、心动公司和易鑫集团。所有变动将于2021年3月15日生效(星期一)。恒生指数经过本轮调整后金融和地产权重并未发生较大改变。不过阿里健康和海底捞的纳入仍给恒生指数注入了新的活力,以调整后的权重来计算,PB估值小幅提升,未来三年的净利润增长率的预测中值同样有所提高。下周一恒生指数股构成征询意见结果也将公布。2020年12月22日恒生指数公司就恒生指数的成分股构成征询市场意见。其中包括了以下五项优化建议:1)扩充行业的代表性。2)扩大市场覆盖率。3)迅速纳入大型上市新股。4)保持香港公司代表性。5)改进成分股权重分布。若相关优化建议被最终采纳,将继续提升新经济股等优质资产的权重,吸引更多资金流入香港市场,建议投资者关注。

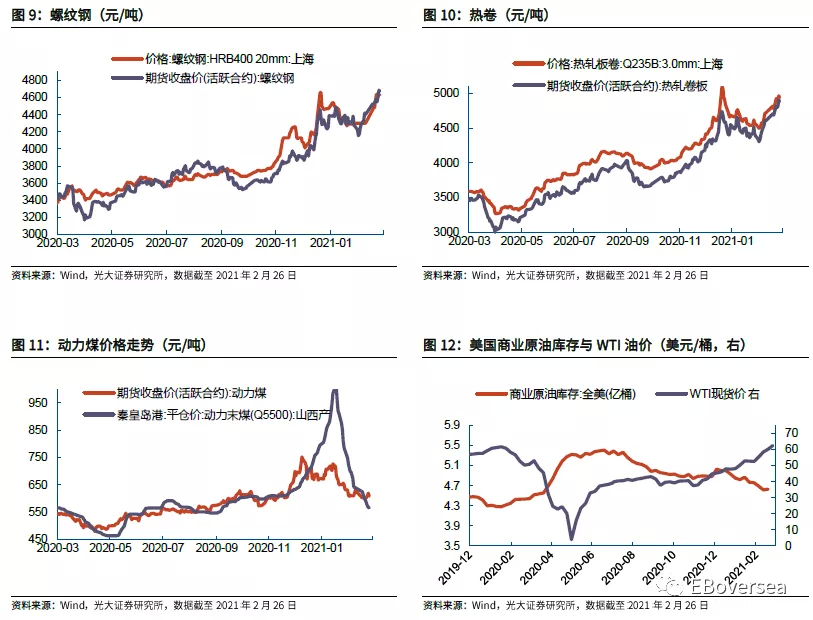

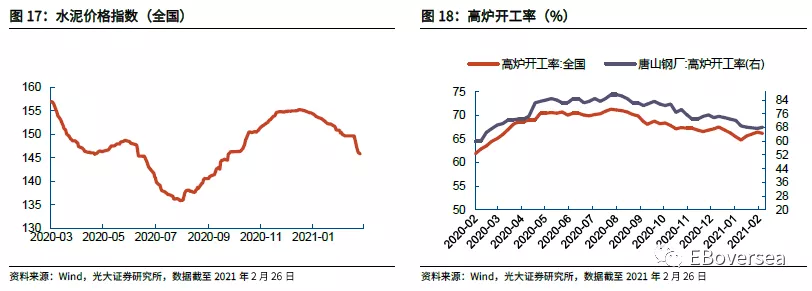

A股方面,持续复苏的国内经济和不断修复的企业盈利将对A股市场形成较有力的支撑,但持续收紧的政策和较高的估值是压制A股大幅上涨的重要因素,短期来看,A股仍将保持震荡格局,持续大幅上涨或大幅下跌的可能性较小。展望后市,随着节后企业逐步开工,国内经济复苏及各行业复工节奏值得关注,此外,3月份全国两会将会如期召开,其将正式审议通过《十四五规划》,有关内容值得投资者关注。(1)复苏预期继续提振风险偏好,顺周期更为受益,建议关注有色金属、石油石化板块。2021年,全球各经济体有望迎来复苏共振,需求旺盛叠加全球流动性宽松将推动大宗商品价格持续上涨,在涨价预期推动下,有色金属和石油石化板块有望延续良好表现。国内方面,国内PPI增速持续上行,上游原材料价格持续上涨将改善相关上市公司业绩,并推动其股价上涨。国外方面,随着美国财政刺激法案逐步落地,2021年美国将步入补库存阶段,我们统计了各类大宗商品涨跌与美国制造业库存的相关性,按相关系数排序来看,原油相关产品、金属的相关性更高,贵金属负相关。综上,我们持续看好在全球经济复苏共振背景下有色金属和石油石化板块的投资机会。(2)行业利空逐步出尽,疫情受损板块有望迎来业绩与估值的双重修复行情。2020年,受新冠肺炎疫情影响,航空、旅游、酒店、影院等文旅板块业绩较差,板块内上市公司股价表现也明显弱于其他行业,目前国内疫情已基本得到控制,海外疫情也在快速回落,市场对于上述板块的悲观预期也在逐步修复,合理的估值水平、不断改善的经营业绩以及不断修复的市场预期使得疫情受损板块的配置价值正在逐步显现。(3)国内消费继续回暖,看好自身电动化周期带动的汽车、受益于海外出口拉动的家电、家具。当前,汽车和家电板块均处于自身景气上行周期阶段,同时新能源汽车销售火爆有望带动汽车板块业绩持续改善,而受益于海外经济复苏和地产后周期的家电板块在2021年也有着不错的业绩增长空间。往后看,2021年,家电和汽车板块业绩增长的确定性较强,在必需消费品整体估值较高的背景下,行业景气向上、业绩持续改善的家电、汽车板块具有更好的配置性价比。(4)建议关注新能源和军工产业链投资机会。近期新能源产业链和军工板块回调幅度较大,但长期来看,新能源产业链和军工板块长期业绩增长的确定性较高,近期的回调更多的是高估值所带来的调整压力,随着板块持续回调,其配置价值也将逐步显现。建议积极关注电力设备及新能源、军工板块,待其进一步回调后,可逐步增加对上述板块的配置。海外方面,若拜登新一轮的财政刺激计划顺利落地,美国居民将持续获得直接的补贴收入。居民可支配收入的增加有望外溢到风险资产市场,为美股带来资金面的利好。在无风险利率方面,受制于美国当前高额的财政赤字,美联储可能继续通过收益率曲线控制工具或“扭曲操作”将名义利率维持在相对低位。而通胀预期未来有进一步增加的空间,这有助于抑制美国真实利率的过快上涨。另外美国企业的盈利预期也将随着经济复苏而继续修复,从而为美股提供一定的支撑。因此我们认为,近期美债利率的上行并不会导致美股的持续下跌。在实际利率上涨的风险下,我们更看好盈利将受到美国1.9万亿美元救助计划和2万亿美元基建计划提振的价值股。港股方面,印花税调整只是影响市场短期运行的节奏,不影响市场本身中长期的趋势。港股今年上半年走牛的逻辑基础依然坚实,2021年上半年在低基数效应和全球经济共振复苏下,内地经济复苏有望延续,带动港股盈利高增长。继快手、奈雪的茶、京东物流上市后,后续新经济股上市仍值得期待。携程已于春节前正式向港交所提交了第二上市的申请,新浪微博计划最早今年在香港二次上市,中概股的回归有助于改善港股以旧经济股为主的生态环境,为港股市场带来更多的潜在资金流入,进一步提升港股的交投活跃度和估值中枢。当然,因经济复苏预期变动较大,利率可能阶段性快速上行进而对市场带来相对剧烈的动荡,风险偏好也可能因此波动,但复苏驱动的盈利向好是主要矛盾,以下三类机会值得重点关注:(1)资源品、制造业、疫情受损行业(博彩、航空、机场等)盈利获得提升的概率更高;(2)成长类标的(科技互联网、消费类公司)短期估值过高或会有调整,但只要基本面扎实,调整后将会再出现长期的布局机会;(3)即将纳入港股通的优质的消费类标的等,只要质地优异估值合理,也都值得重点关注。截至本周,黑色系方面,秦皇岛5500大卡动力煤为566元/吨(前值615元/吨),螺纹钢现货为4630元/吨(前值4480元/吨),热卷为4940元/吨(前值4780/吨)。螺纹钢库存继续上涨,全国35个地区螺纹钢库存最新为1221.96万吨(前值1008.89万吨),主要建筑钢材生产企业库存最新为514.84万吨(前值为511.91万吨)。

化工大宗商品方面,PVC华东库存为20.50万吨(前值11.32万吨),华南库存为5.50万吨(前值2.84万吨)。PE华东库存为11.83万吨(前值10.21万吨)。PP华东库存为12.69万吨(前值10.52万吨)。

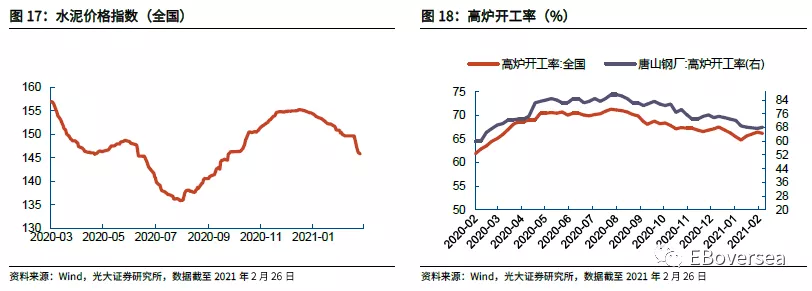

工业生产方面,水泥价格指数基本保持平稳,本周五收于145.86点(前值149.67点);唐山高炉开工率有所回升,最新为68.25%(前值67.46%),全国高炉开工率小幅下降,最新为66.16%(前值66.44%)。

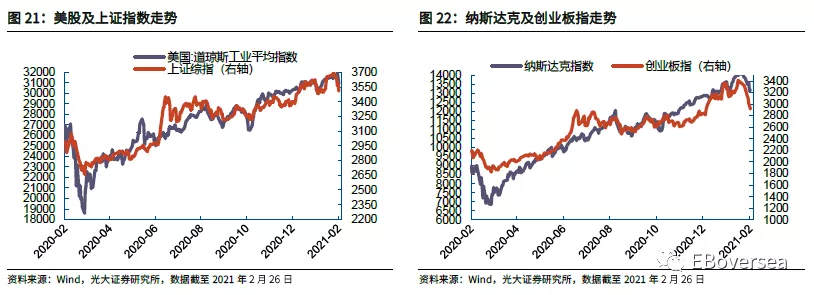

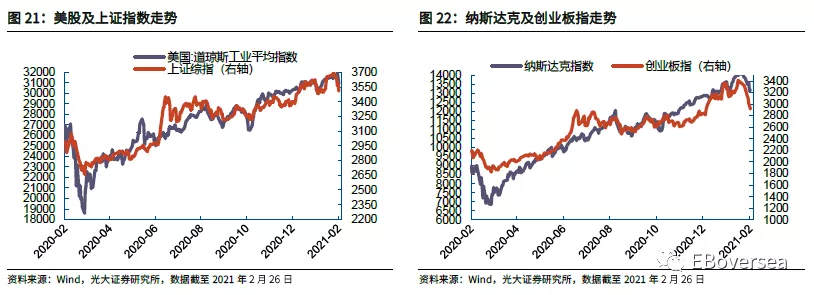

股市方面,本周美股、港股、A股均大幅下跌。美股方面,本周纳斯达克指数下跌4.92%(前值下跌1.57%),标普500指数下跌2.45%(前值下跌0.71%),道琼斯工业指数下跌1.78%(前值上涨0.11%)。A股方面,本周创业板指下跌11.30%(前值下跌3.76%),上证综指上涨5.06%(前值上涨1.12%)。港股方面,本周恒生指数下跌5.43%(前值上涨1.56%)。

其他大类资产方面,本周十年期美债收益率上涨0.1个百分点,报1.44%;美元指数下跌0.16%,报90.1989;美元兑人民币上涨0.02%,报6.4713;伦敦现货黄金下跌2.43%,WTI现货原油上涨7.24%,至63.53美元/桶。

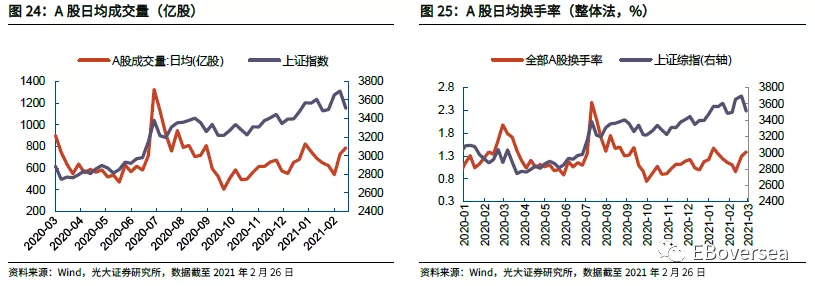

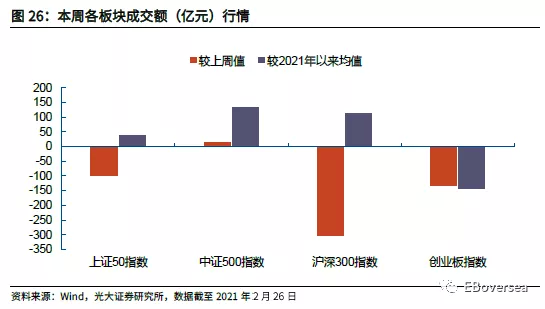

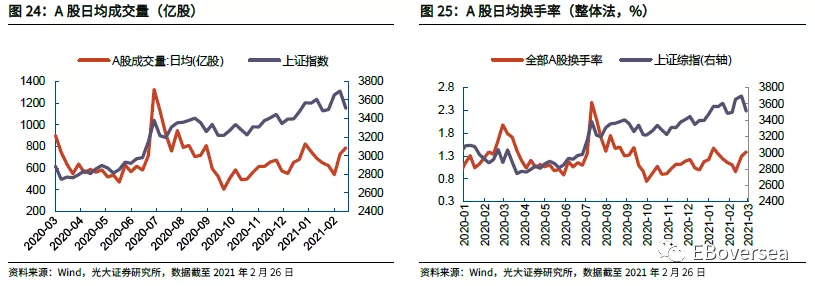

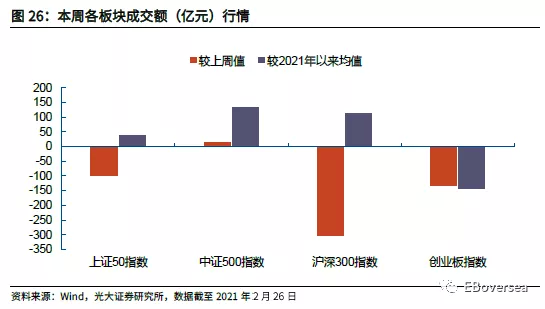

本周A股日均成交量为787.87亿股(前值729.11亿股),日均换手率为1.3954%(前值1.2932%)。分板块来看,与上周相比,本周上证50日均成交额上涨307.56亿元,中证500日均成交额上涨520.73亿元,沪深300日均成交额上涨941.55亿元,创业板指日均成交额上涨349.64亿元。

本周上证综指下跌5.06%,上证50下跌6.42%,沪深300下跌7.65%,中小板指下跌9.15%,创业板指下跌11.3%,中证500下跌5.06%,恒生指数下跌5.43%,恒生中国企业指数下跌7.10%。

从最新市盈率看,创业板指为68.11倍,位于87%历史分位;中证500为27.76倍,位于29%历史分位;上证A股为17.33倍,位于95%历史分位;沪深300为16.31倍,位于97%历史分位;上证50为14.17倍,位于98%历史分位。从PB来看,创业板、中证500、上证A股、沪深300、上证50最新估值所处历史分位依次是90%、26%、63%、87%、87%。

分行业看,本周中信一级行业上涨最多的行业为房地产、钢铁、综合,而下跌最多的行业为食品饮料、消费者服务、汽车。2021年以来,中信一级行业涨幅前五位分别是石油石化、有色金属、基础化工、银行、钢铁,跌幅前五位分别是国防军工、非银行金融、计算机、综合金融、通信。

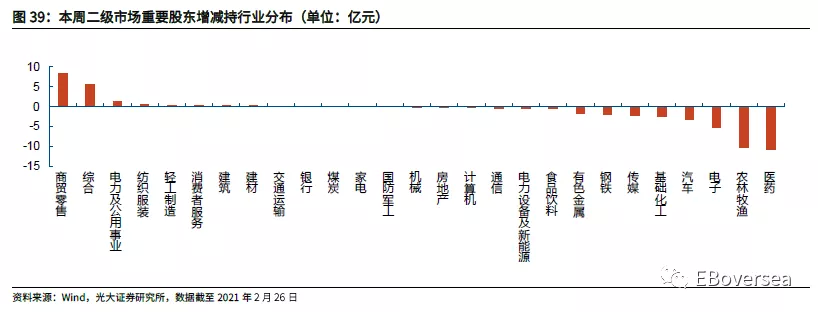

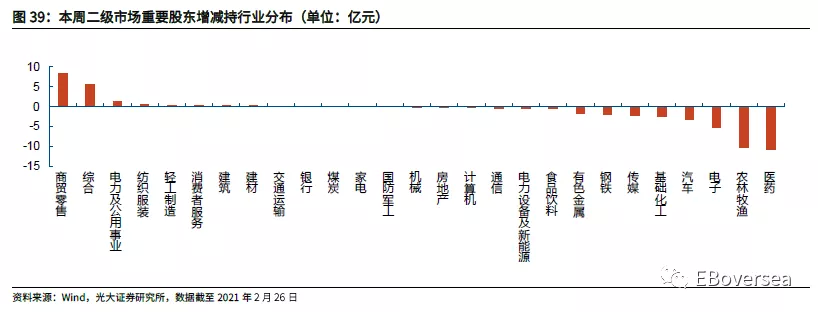

本周重要股东二级市场净减持22.98亿元(前值净减持8.12亿元),净增持最多行业为商贸零售(+8.47亿元)、综合(+5.59亿元)、电力及公用事业(+1.41亿元);净减持最多行业为医药(-10.79亿元)、农林牧渔(-10.20亿元)、电子(-5.18亿元)。本周增持比例最高的前五个股分别是同济科技、拓斯达、中国宝安、比音勒芬、高伟达,减持比例最高的前五个股分别为大北农、华熙生物、北京文化、侨银股份、鸿泉物联。

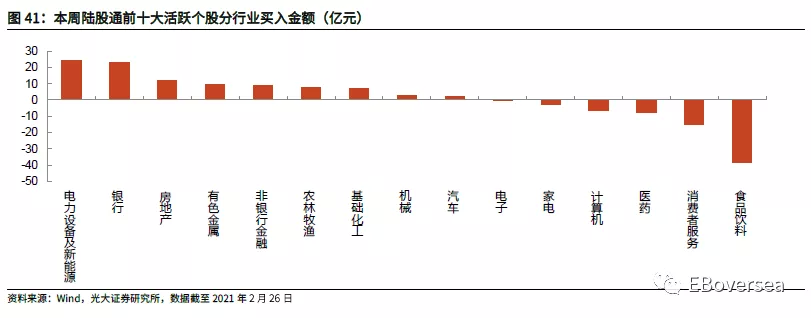

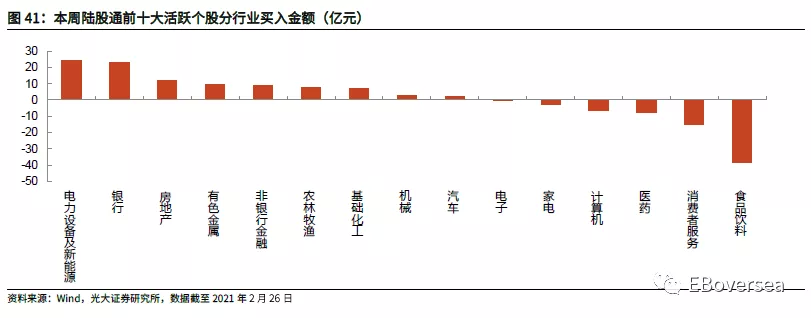

本周陆股通北向资金净流出56.32亿元(前值净流入146.26亿元),从十大活跃个股所属行业看,净买入最多的行业为电力设备及新能源(+24.00亿元)、银行(+23.32亿元)、房地产(+11.71亿元);净卖出最多的行业是食品饮料(-38.13亿元)、消费者服务(-15.00亿元)、医药(-7.54亿元)。

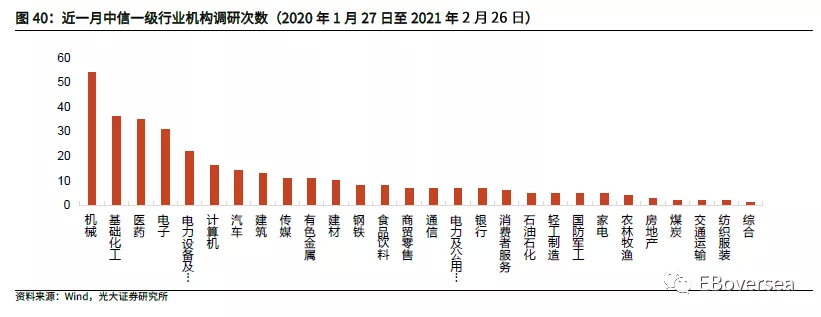

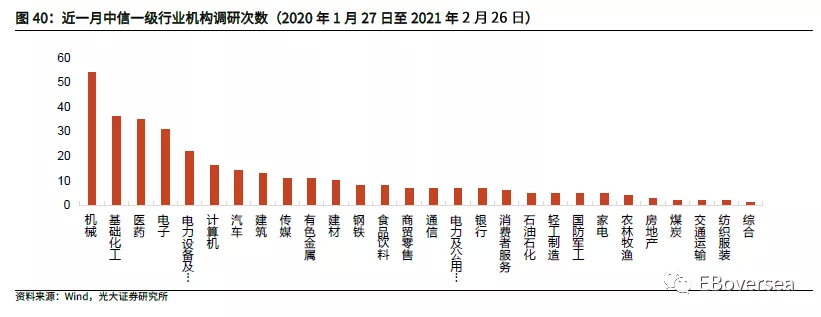

2021年1月27日至2021年2月26日,机构(含证券公司、基金公司、保险及保险资管、私募、其他)共调研上市公司337家,机构调研公司数量最多的前五个行业分别是机械、基础化工、医药、电子、电力设备及新能源;调研公司数量最少的行业是综合;近一月机构调研总次数最多的公司是天准科技(8次)。

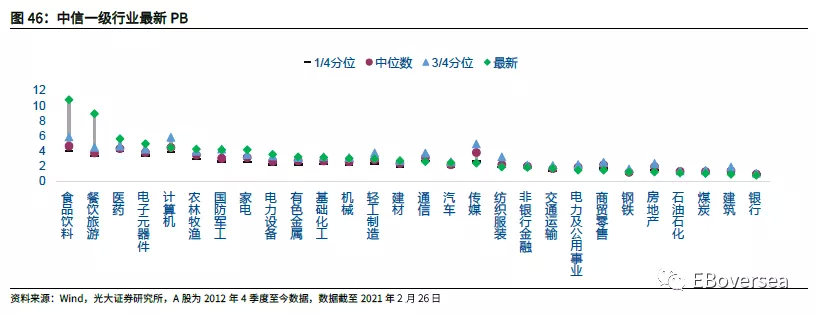

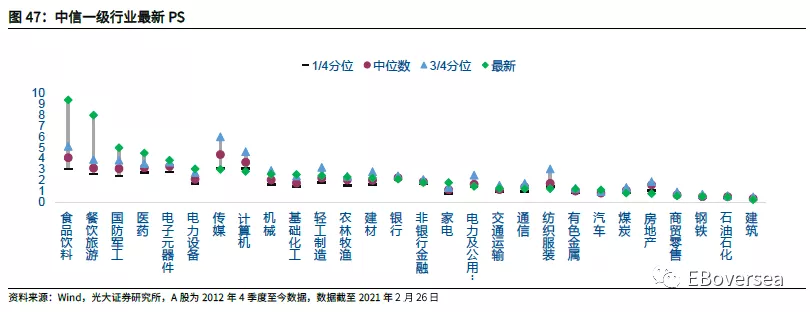

截至2021年2月26日,从PETTM历史分位来看,低于10%分位的行业有:建筑(7%)、通信(7%)、房地产(8%)。从PB角度来看,房地产(2%)、建筑(2%)、电力及公用事业(4%)低于历史10%分位数。从PS角度来看,房地产(2%)低于历史10%分位数。

1、通胀超预期回升;2、美国国债收益率超预期上行;3、海外市场波动加大。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP