中金:蔚来(NIO.US)2021年销量有望维持高位 维持目标价85美元不变

本文来自“中金汽车研究”。

业绩回顾

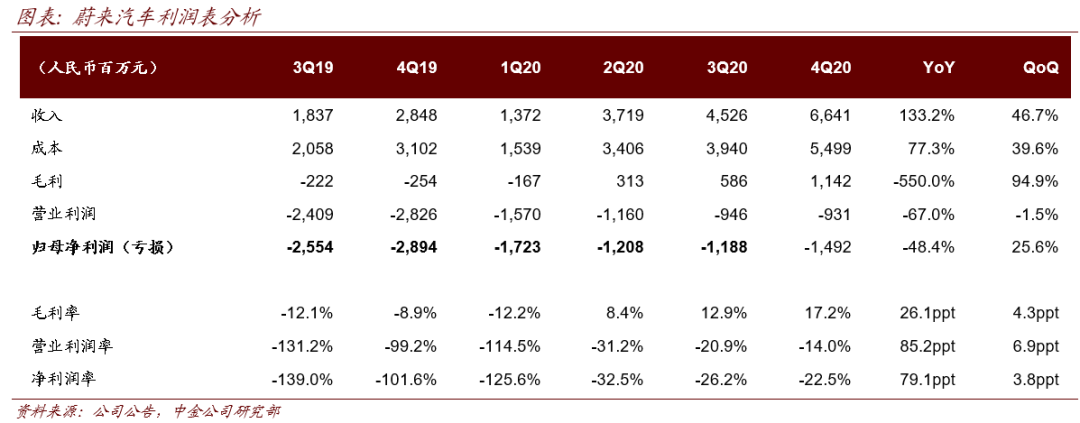

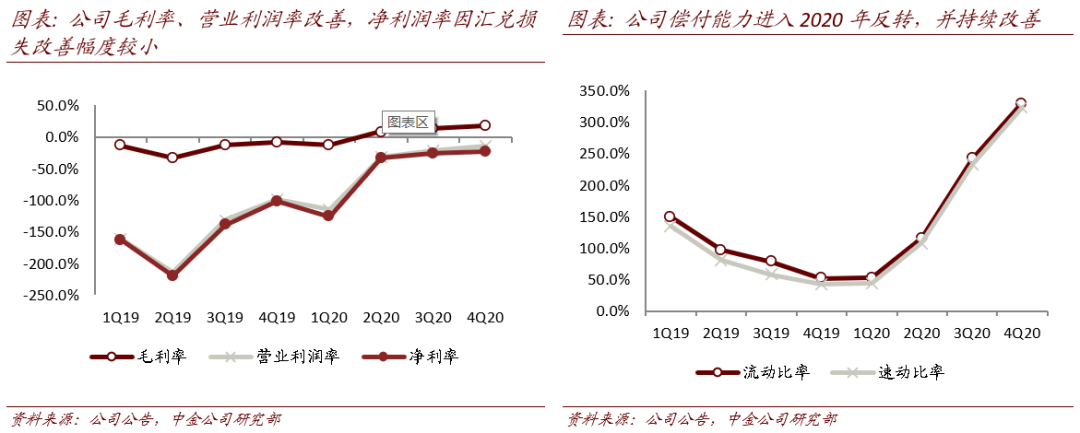

4Q20经营表现超过市场预期,外汇波动带来扰动。蔚来(NIO.US)公布4Q20业绩:营收66.4亿元,同比+133.2%,环比+46.7%;归母净亏损14.9亿元,同比减亏14亿元,环比多亏3亿元。2020年,公司营收162.6亿元,同比增长107.8%;归母净亏损54.7亿元,同比减亏52.7%。由于BOM成本降低和规模效应,四季度公司毛利率、营业利润等经营表现提升超过市场预期,但由于大额汇兑损益,拉低了四季度和全年净利润。

评论

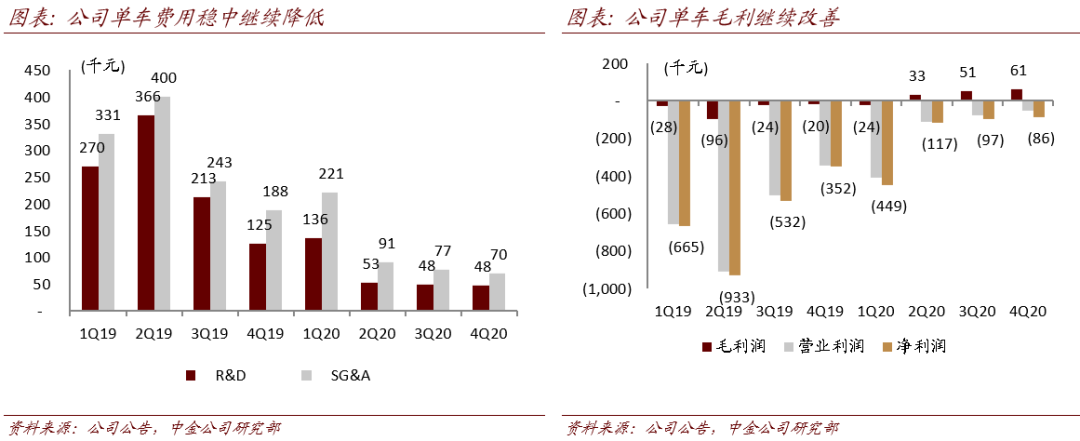

4Q20经营表现强劲,有效控费带来经营利润率改善。四季度,蔚来各项经营性指标继续向好。车辆销售毛利率环比提升2.7ppt至17.2%,已经超过自主车企平均水平,向毛利水平较高的合资车企贴近。新能源积分收入1.2亿元对整体毛利率贡献1.8ppt,被补能相关服务的负向贡献抵消。同时公司单车费用仍然得到有效控制,单车研发费用4.8万元、销管费用7.0万元,处于历史较低水平,也帮助实现单季度经营利润率环比提升4.3ppt。但由于公司2H20累计海外融资50亿美元,在汇率波动下导致美元资产减值,四季度净利润有所扰动。

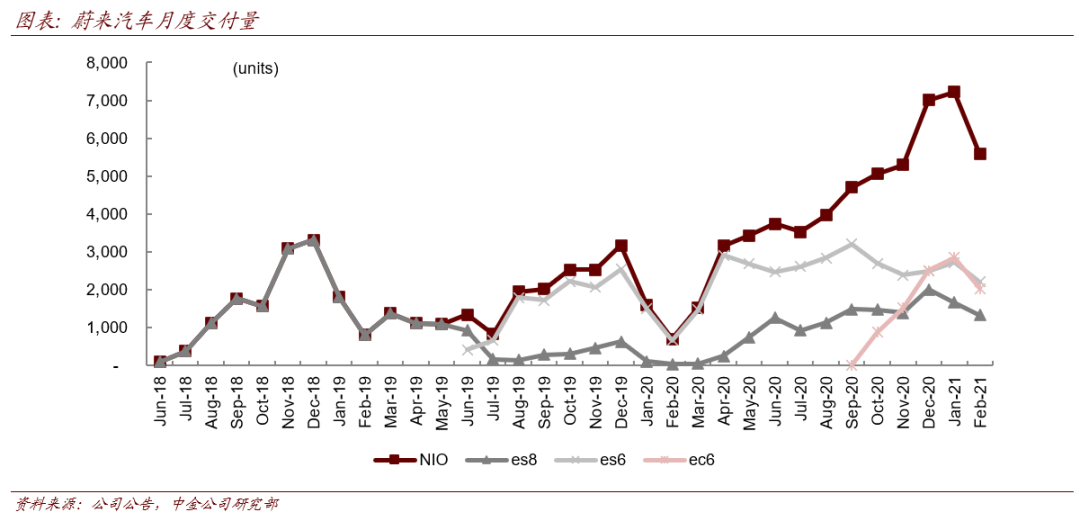

三套网络同步扩张,2021年销量有望维持高位。蔚来定位用户企业,我们认为这也是公司高溢价高销量的核心。在资本充足下,公司也将继续巩固其体验优势,其中包括1)销售网络扩张,21年新增20处NIO House和120处NIO Space,2)服务网络扩张,3)充换电网络扩张,二季度逐步部署二代换电站,年底有望增加至500个换电站、600座充电站及1.5万根目的地充电桩。公司指引1Q21销量20,000到20,500万辆,在前两月分别销售7,215和5,578辆的情况下,3月销售目标在7,207到7,707辆,有望创下季度和月度交付新高,在新势力中独树一帜。公司在业绩会上指引,二季度产能和销量有望维持在7,500辆/月的历史高水平,年底产能有望扩建至单班15万辆。

强化科技企业属性,核心竞争力继续提升。公司介绍BaaS选装率已迅速提升至55%,电池运营公司经过两轮融资,募集资金14.4亿元,叠加部分银行信贷,公司有望继续扩大“车电分离优势”。科技方面,ET7的上市有望使公司领跑智能驾驶。

估值建议

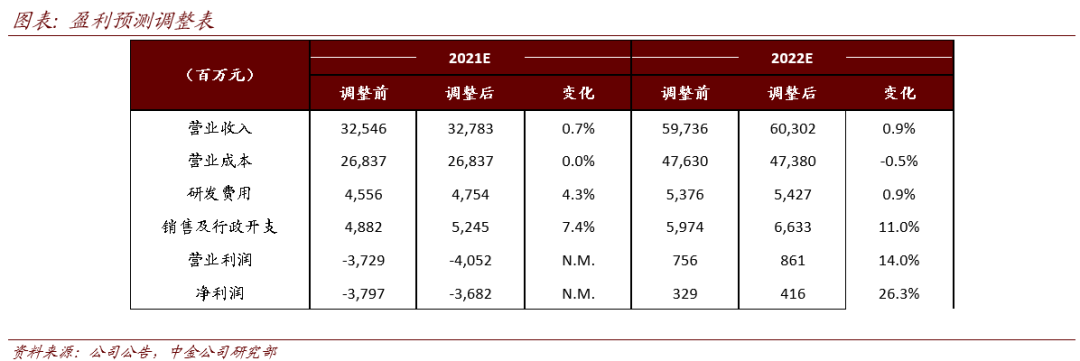

由于近期海外市场环境和投资者情绪波动,公司股价发生回调。但我们认为中长期公司核心竞争力和经营表现都处在向上通道,故维持跑赢行业评级不变。我们预计公司2021年销量9.3万辆,同时我们看好公司中长期销量增长,成本存下降空间,调整公司2021/22盈利预测至-36.8/4.2亿元。公司当前股价对应8.8倍2022年稀释后EV/revenue,我们维持公司目标价85美元不变(15倍2022年稀释后EV/revenue),对应71%上行空间。

风险

短期销量不及预期,智能驾驶研发推进不及预期。

相关图表

(编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP