天风证券:网易(09999)聚焦于游戏业务且始终保持行业领先,预计股价上涨空间为32%

本文转自微信公众号“文香思媒”。

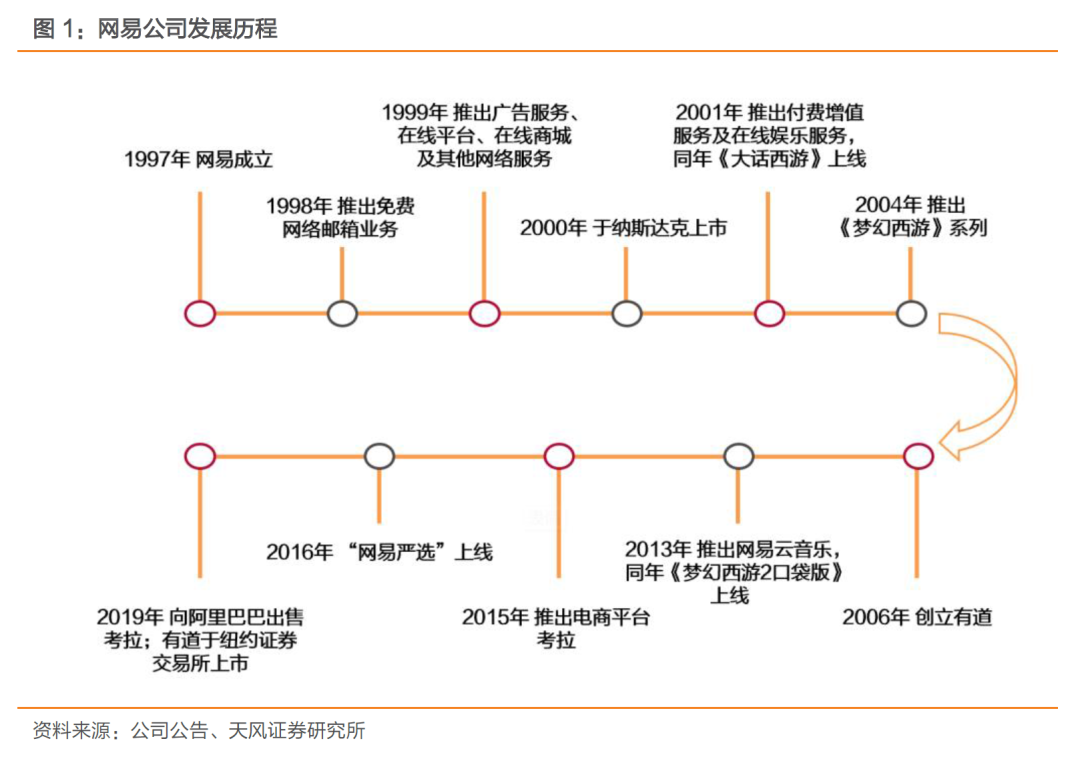

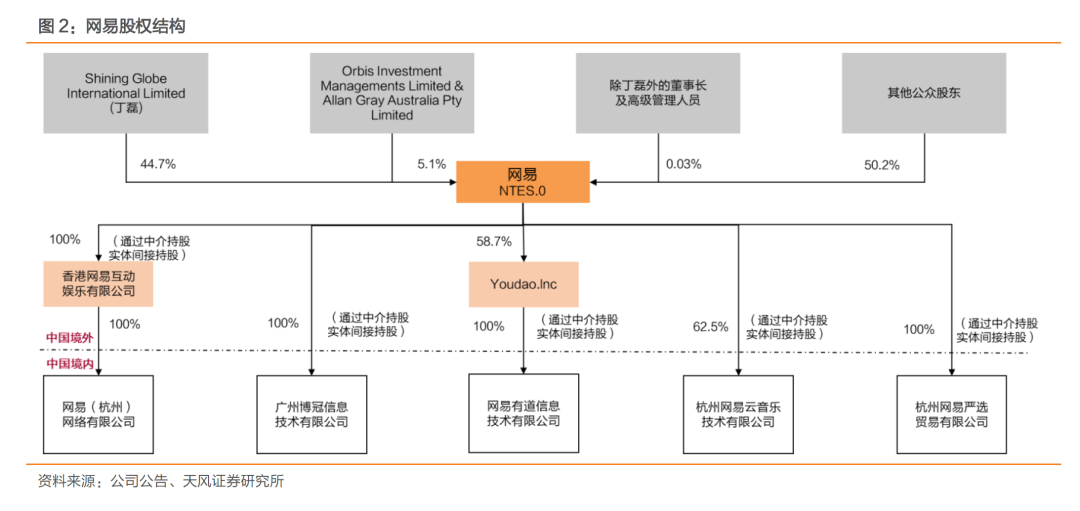

网易(09999)股权集中,管理团队资历深厚,主业务游戏稳定贡献收入,有道板块增长迅猛。公司实控人兼创始人丁磊持股44.7%,高层均毕业于世界名校。19年公司重组业务分为游戏、有道、创新及其他业务三大类,并剥离网易考拉。

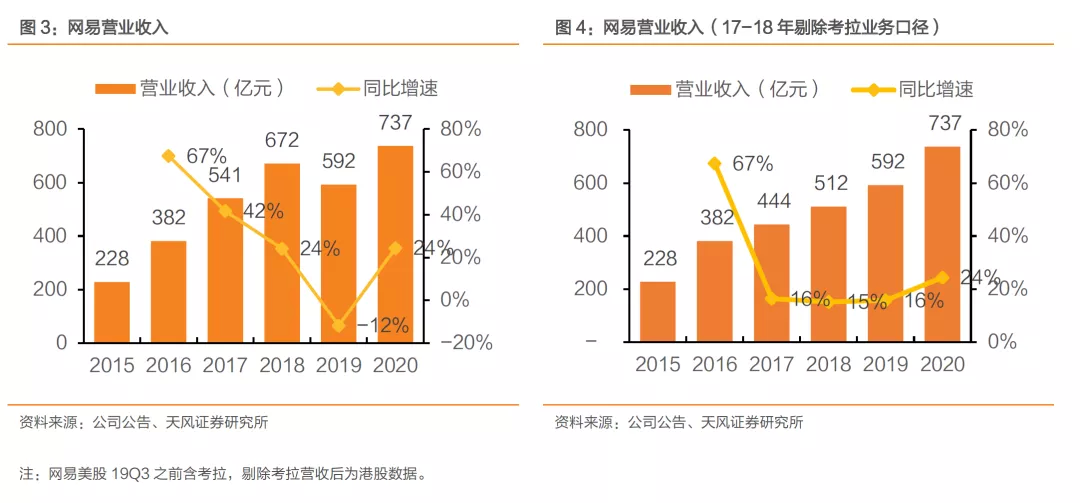

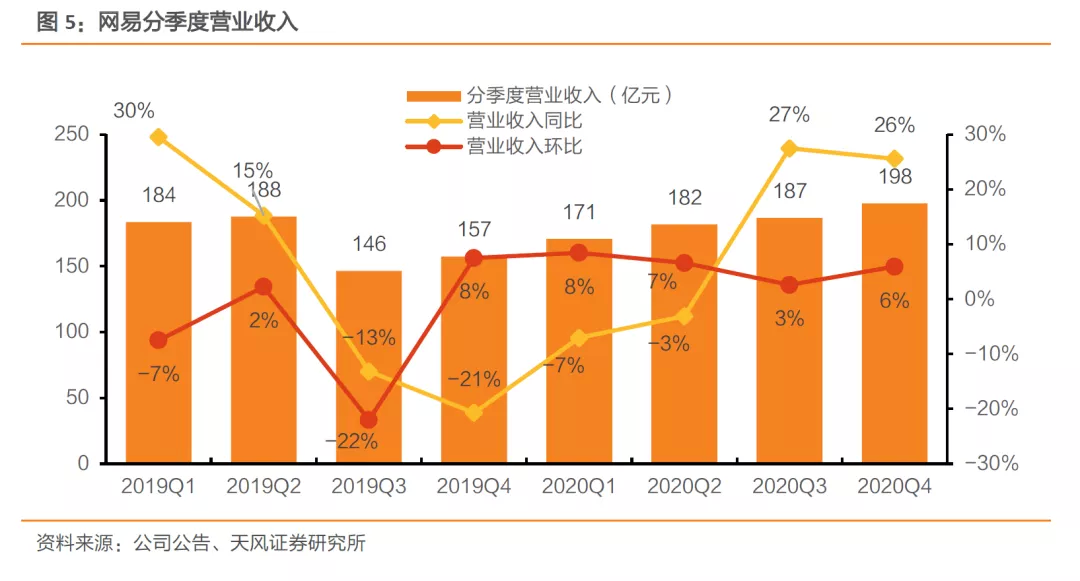

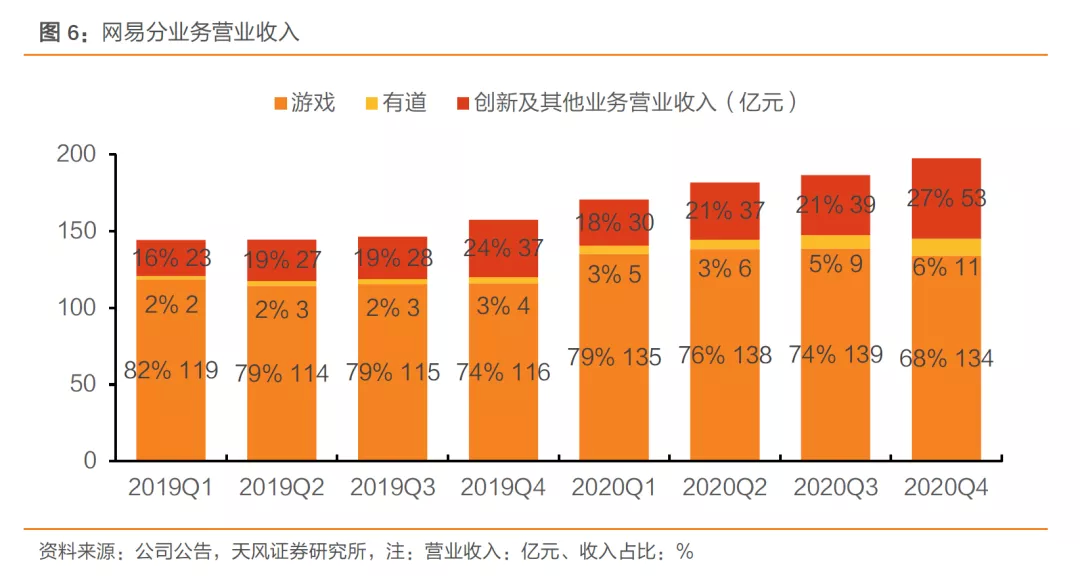

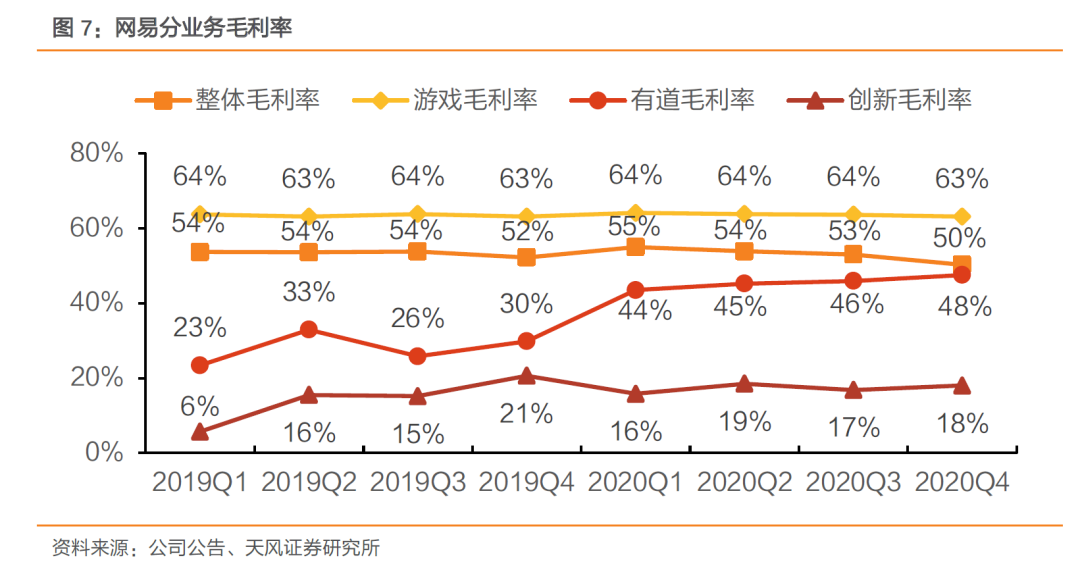

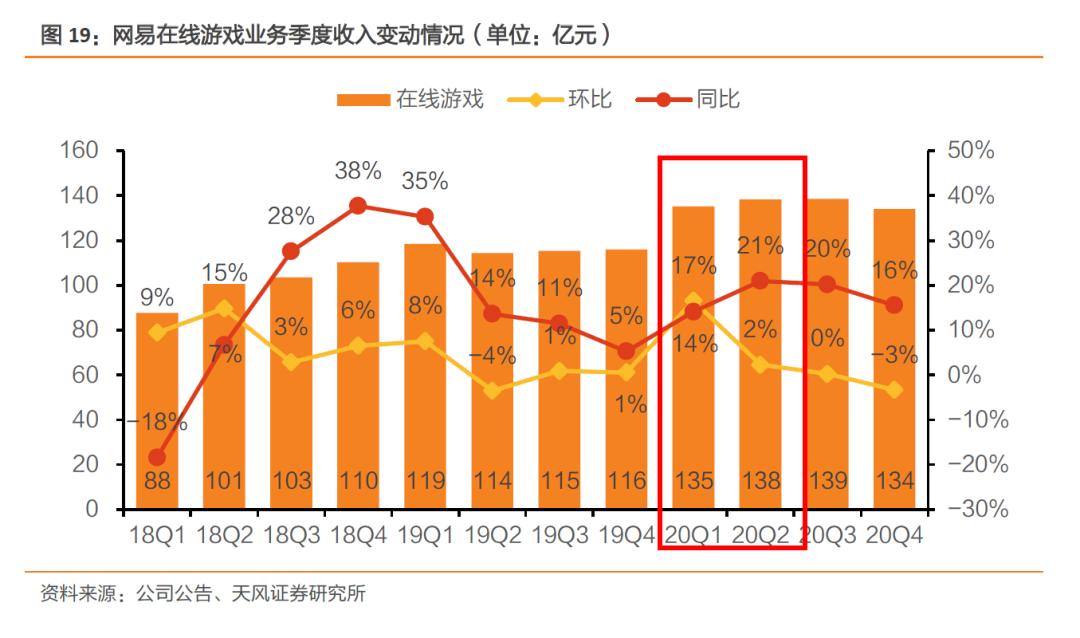

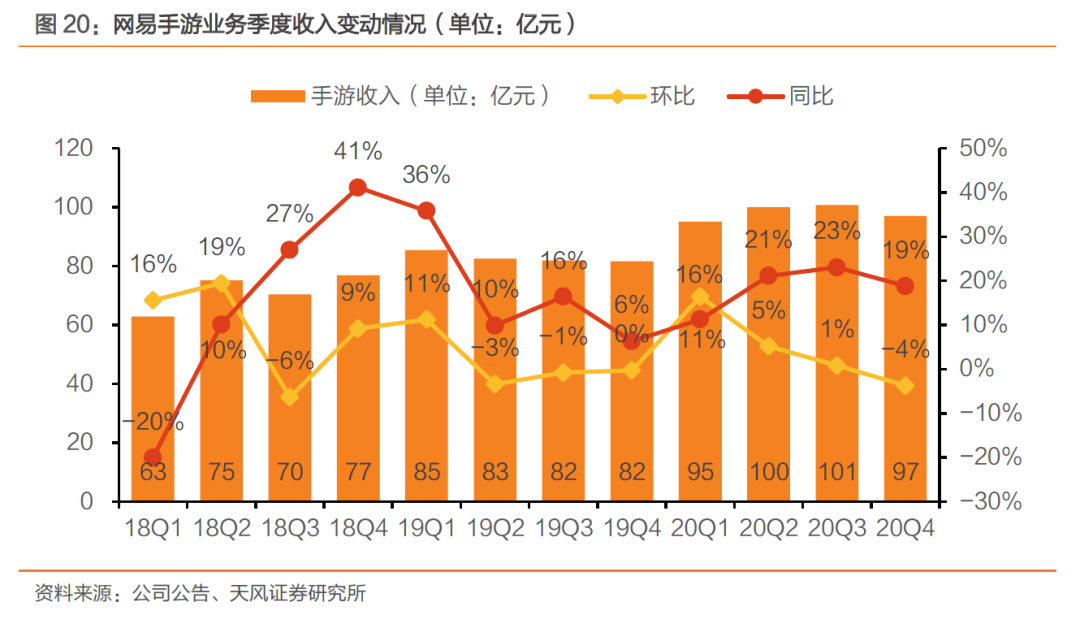

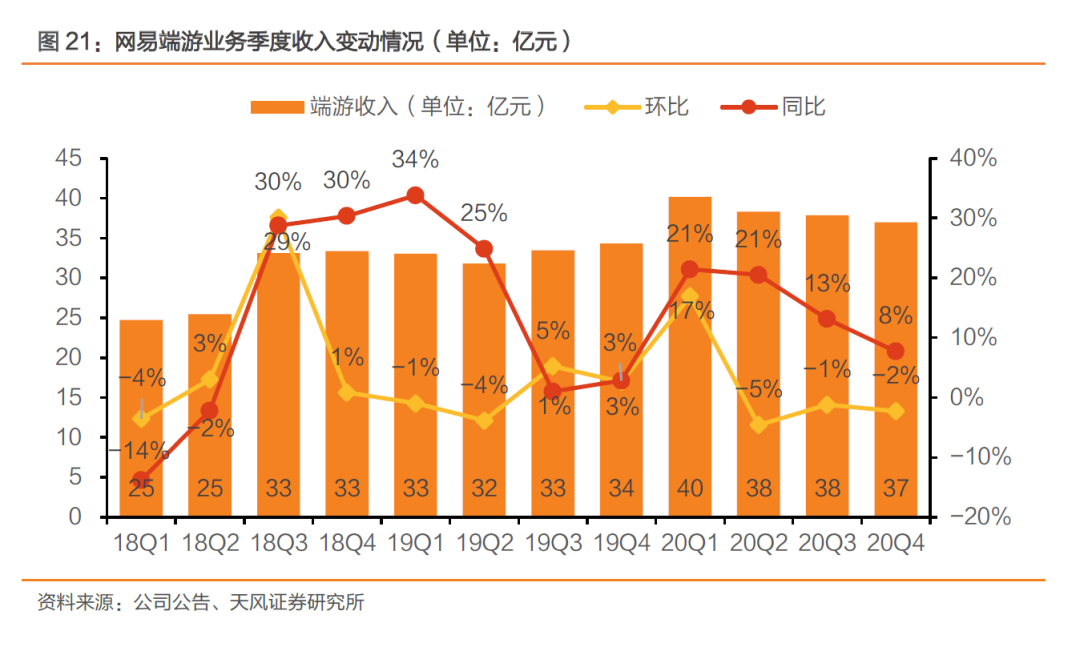

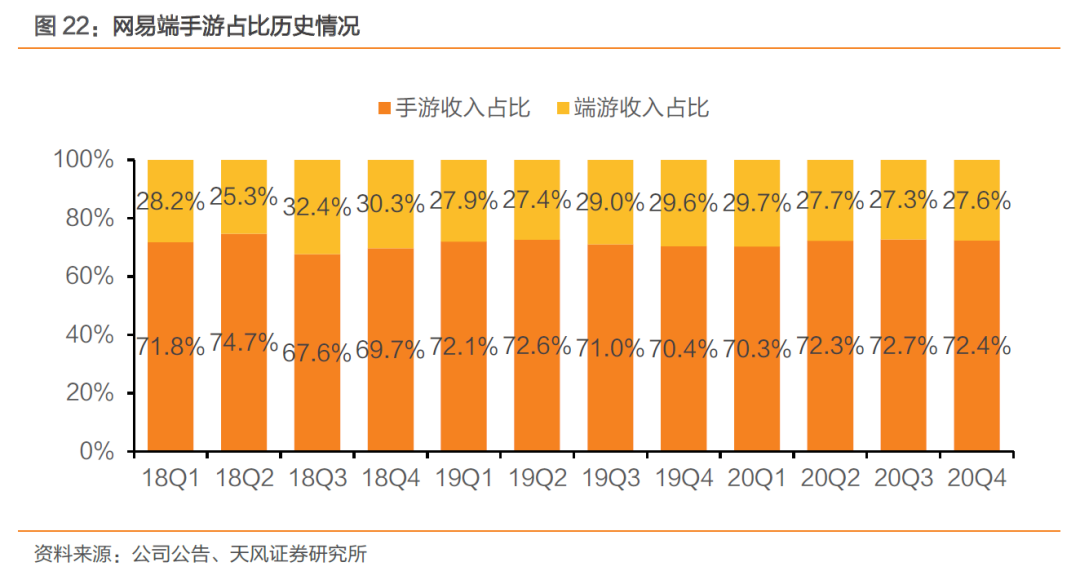

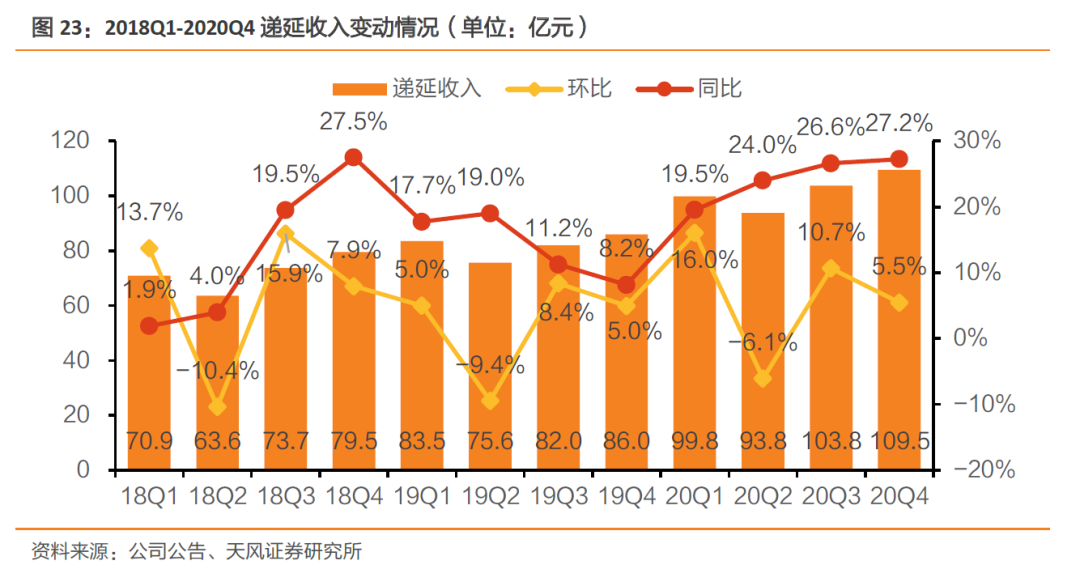

20年公司营业收入736.7亿元,同比+24%,在线游戏业务营收546.1亿元,占比71.9%,同比18%;有道营收32亿元,同比+143%;创新业务及其他营收159亿元,同比+38%。整体毛利润389.8亿元,同比+23.5%,毛利率达52.9%。

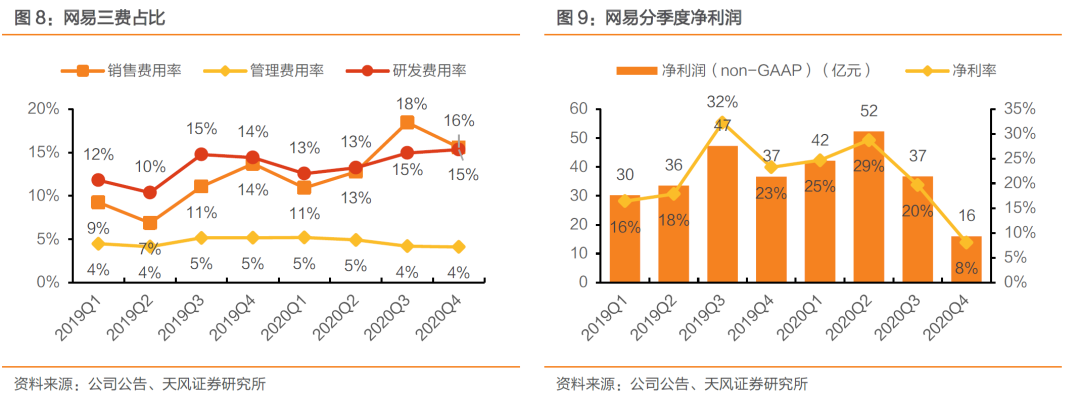

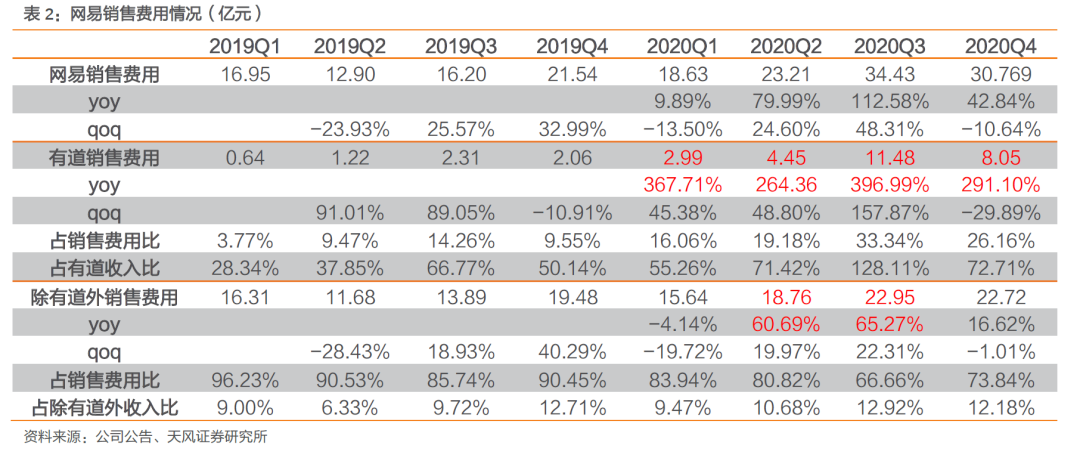

20年公司销售费用107亿元,同比大幅+72%,主要系游戏和有道的营销推广费用加大。20年受投资及汇兑损失影响,公司持续经营利润为123.3亿元,同比下降8%。

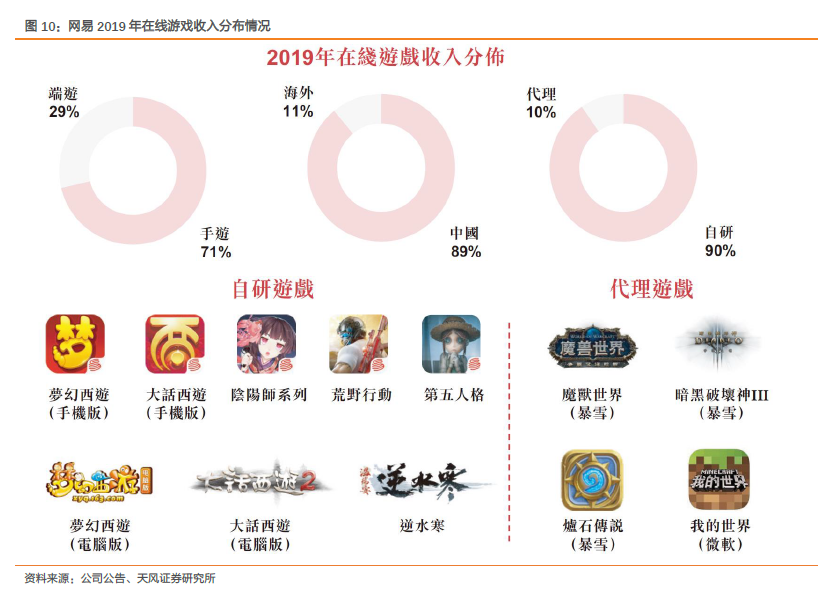

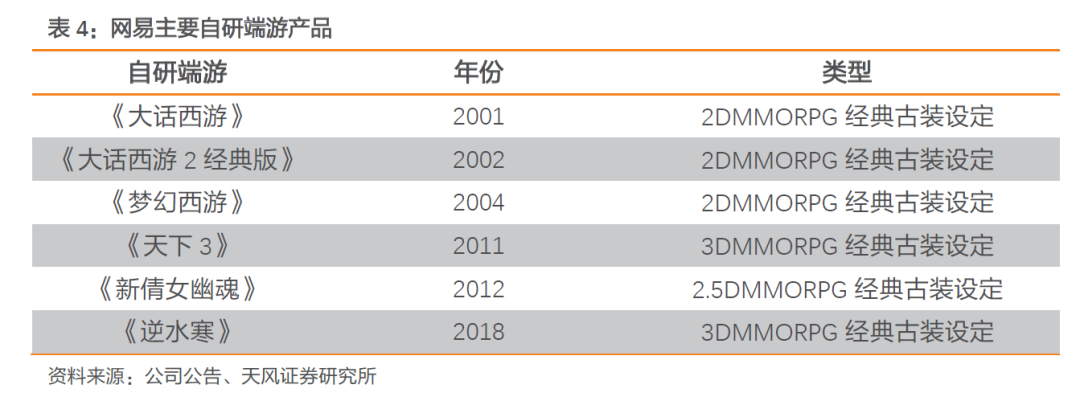

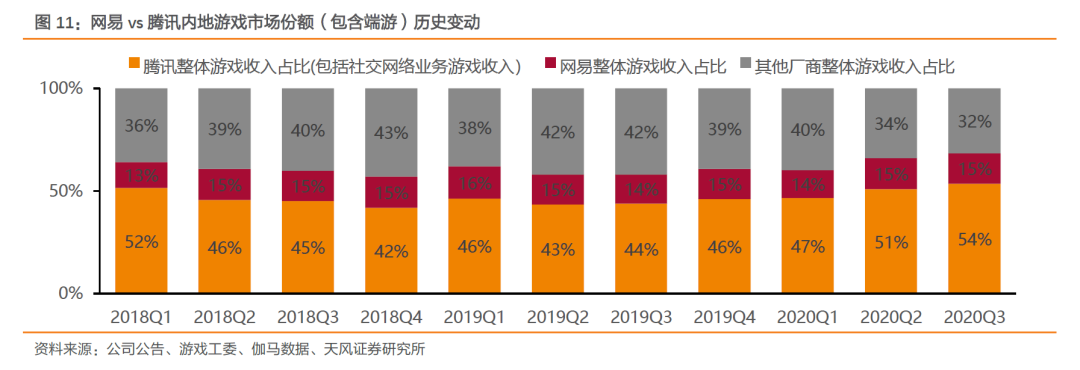

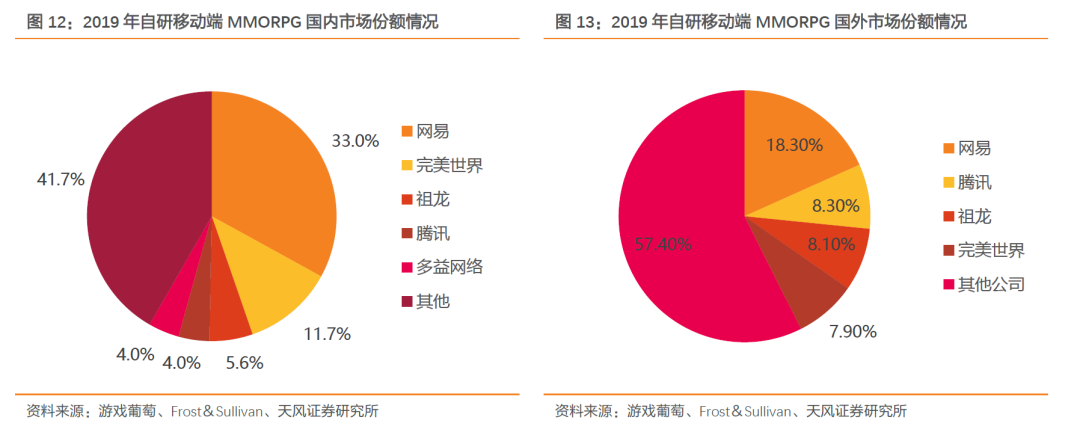

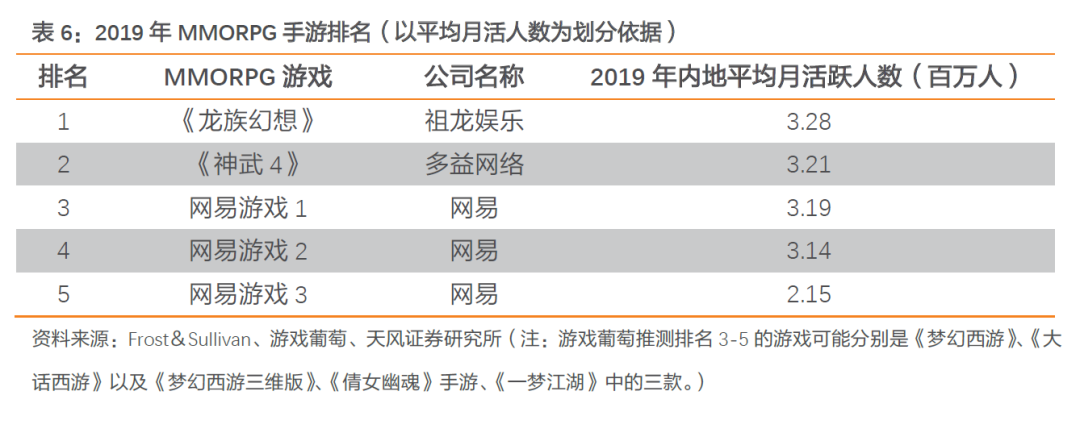

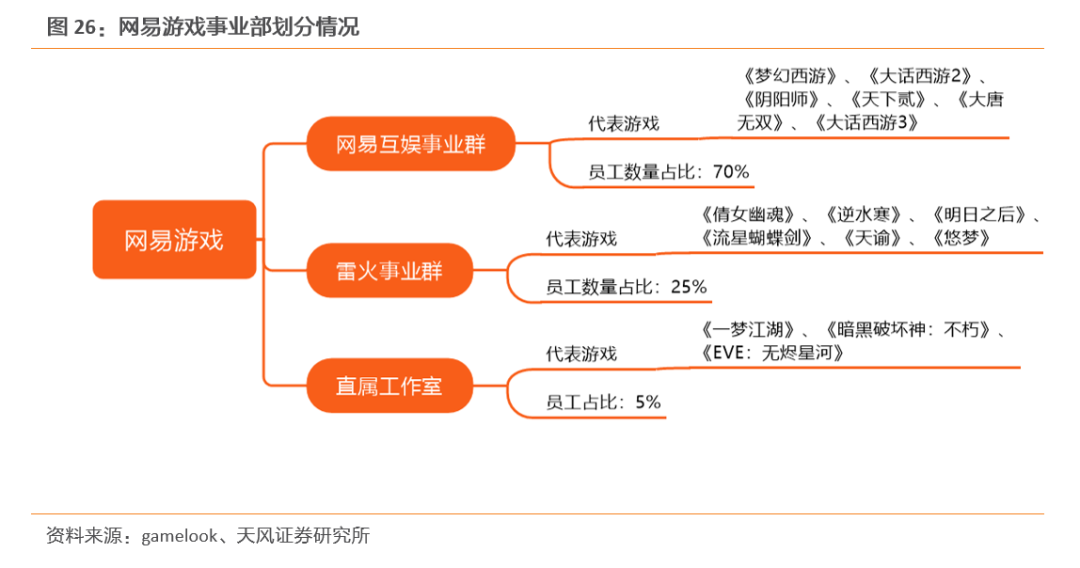

游戏业务:强自研实力+长线运营经验助推精品化时代新发展。网易游戏业务自研基因浓厚,自研游戏收入占比达90%;产品矩阵丰富,目前提供超过140款游戏;行业地位领先,内地手游市场份额行业第二。

在手游市场空间巨大以及精品化的市场趋势下,网易凭借其性能强大的自研引擎以及长线运营的发展战略将迎来全新发展。

我们认为网易具备四大核心竞争力:

①顶尖的研发能力,研发人员过万

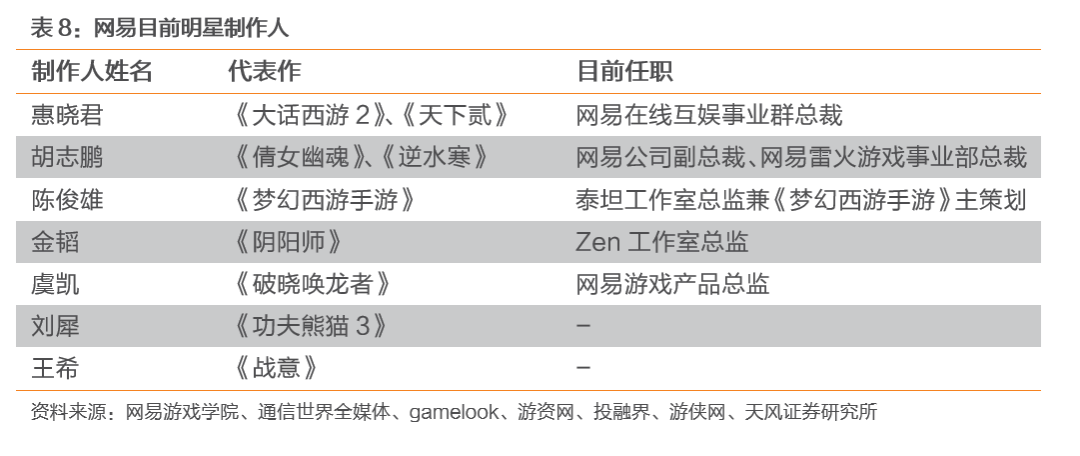

②明星制作人数量众多

③自有引擎独树一帜,NeoX引擎已有20余项独创性技术专利,产品游戏性及画面表现均处于顶尖水准

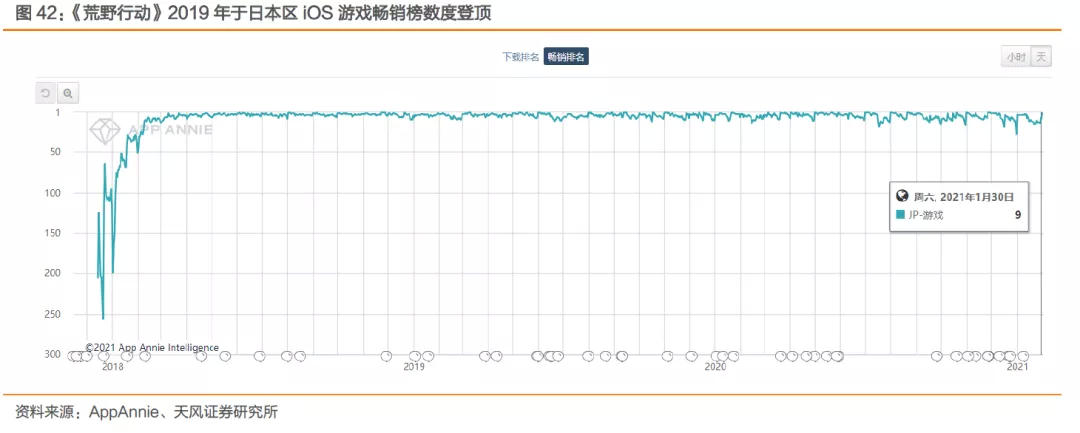

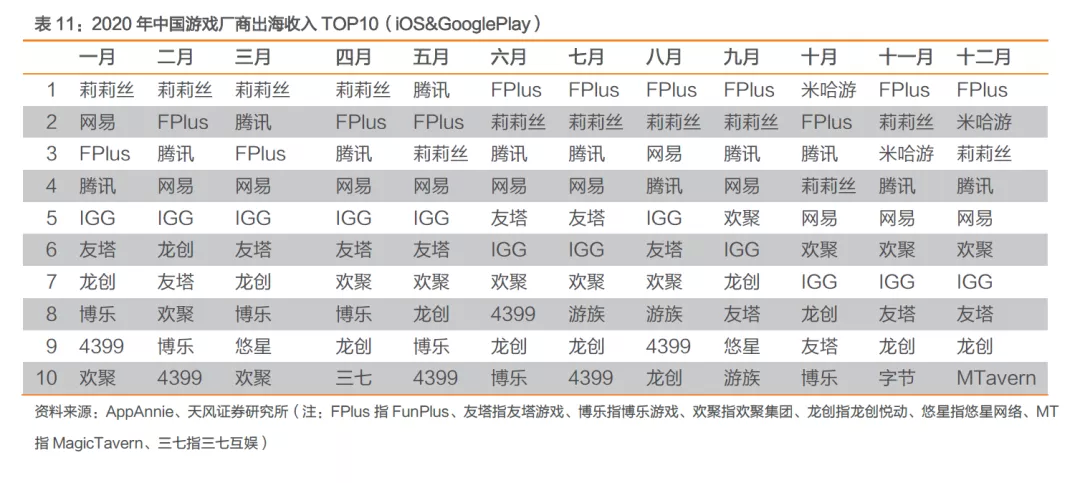

④IP创新联动运营优秀。未来MMORPG市场的火爆(CAGR+19.1%)和手游出海的持续加速将给网易带来新的增长点。与暴雪联合研发的《暗黑破坏者:不朽》或为出海带来大的增量。

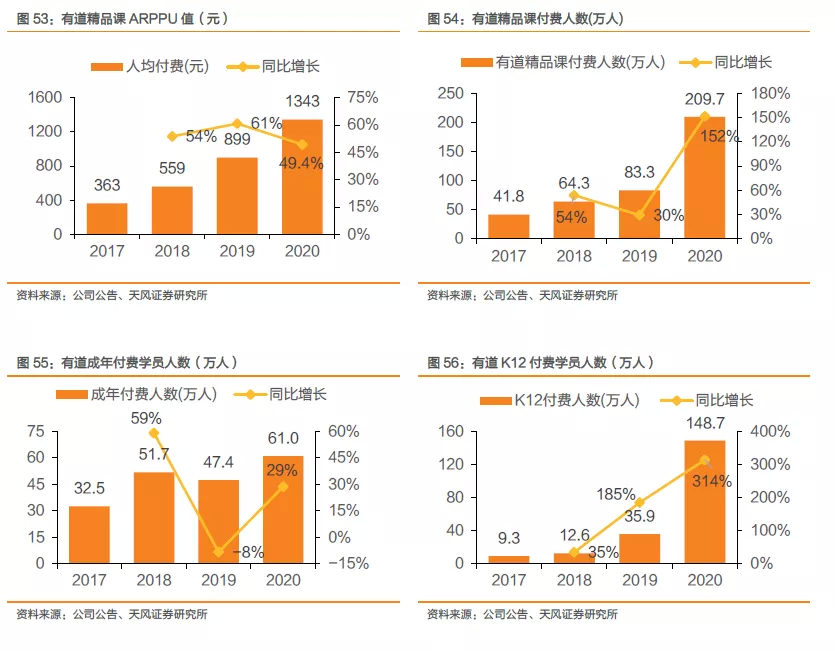

有道业务:疫情推动在线教育渗透率上升,销售费用催化进入快速扩张期。20年疫情催化在线教育用户规模增加并逐渐向三、四线城市渗透。有道业务目前处快速扩张期,20年收入为32亿元,同比+143%,其中有道销售费用全年共27亿元,同比+333%。有道精品课ARPPU提升49.4%至1343元,付费人数大幅增长152%至209.7万人。

创新业务:在线音乐头部应用+品质电商黄金赛道赋能。2020年创新业务及其他收入为159亿,同比增长38%,主要受网易云音乐、网易CC直播及严选电商业务的收入推动。

网易云音乐MAU1.51亿,凭独特音乐社区建设增强用户粘性,丰富变现方式提高ARPPU值。网易严选主打品牌电商概念,并开展线下严选HOME,符合新消费对高品质的追求,顺精品化电商趋势,品类扩张+供应链完善促进用户数量增加及复购率回升。

投资建议:公司作为中国领先互联网科技公司,聚焦于游戏业务,始终保持游戏行业领先地位,同时不断拓展业务边界,涉足在线教育、在线电商、在线音乐等板块。

公司营收保持稳定增速,聚焦主营业务的策略成效显现。游戏方面,老游戏稳定贡献收入,版号正常化后21年多款游戏陆续上线,其中不乏《哈利波特》、《暗黑破坏神》等IP。业内顶尖研发水平及长线运营能力保证公司主业务收入增长可持续性。有道教育业务涉足K12黄金赛道,随渗透率逐渐提升及前期运营搭建逐渐完善,利润将在21年逐渐释放。

创新业务部分集合网易云音乐等口碑产品,分别处相关行业头部位置,未来随产品优化,用户数及付费率将进一步提升。我们预计网易21-22年营业收入为922/1135亿元,同比增长25.2%/23.11%;持续经营净利润为159/189亿元,同比增长29%/19%。

基于SOTP估值法,我们认为网易的合理估值范围为HKD7325-7811亿(截至2020年12月31日,现金及现金等价物、定期存款和短期投资合计为RMB1001亿),较21年2月26日收盘后市值HKD5735亿,存在28%-36%的上涨空间,中位数对应目标价HKD219.05,上涨空间为32%。

随着更多中概股在港二次上市,港股通政策就“二次上市”公司的限制有望得到调整,网易作为游戏研发龙头有望继续提升估值。首次覆盖给予“买入”评级。

风险提示:市场竞争加剧的风险、新游戏产品上线或表现不及预期、版号发放不及预期、有道教育用户拓展不及预期、市场估值波动等的风险

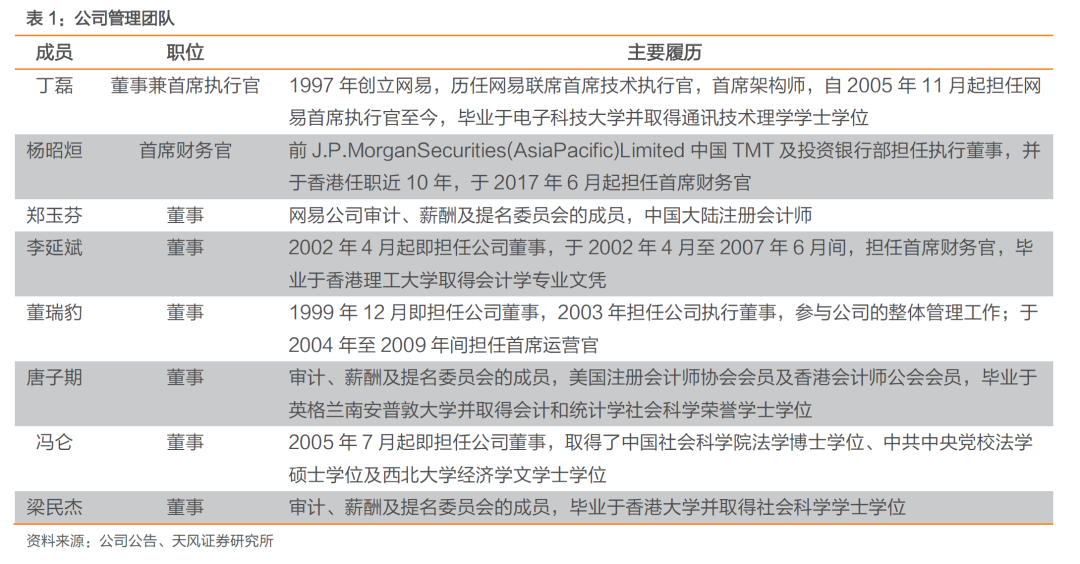

目录

正文

1.公司介绍

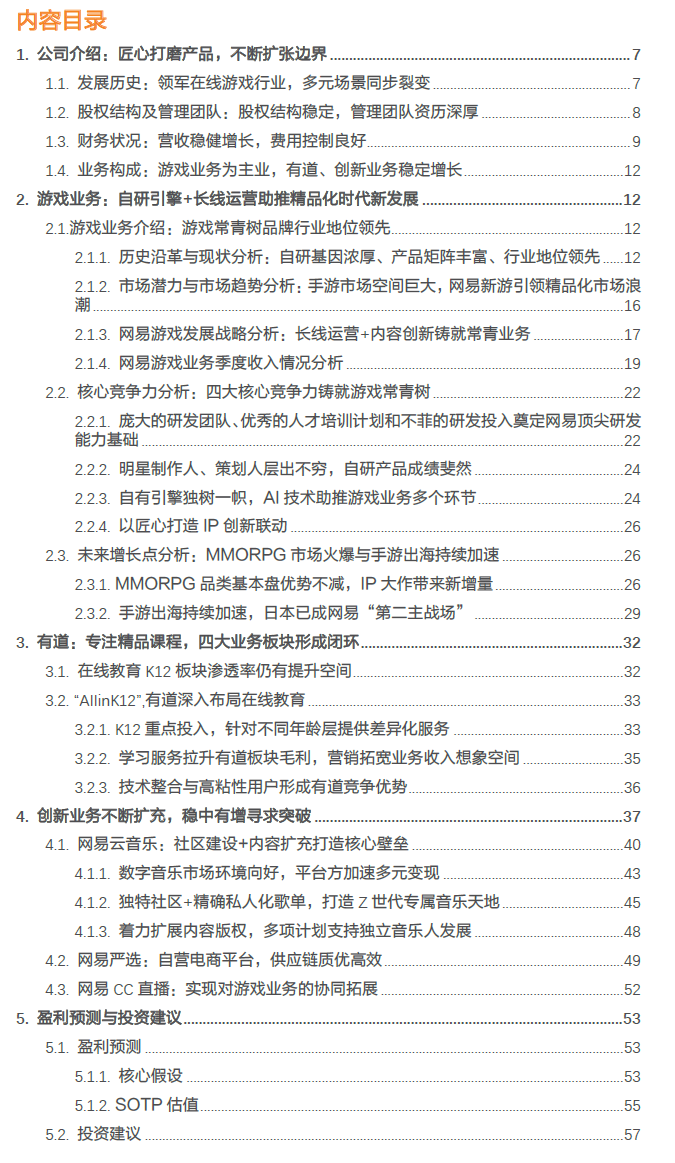

网易公司是中国领先的互联网技术公司。1997年创始人兼CEO丁磊先生在广州创办网易,2000年在美国纳斯达克上市(NTES.O),2020年6月网易赴港二次上市,发行价123港元,募资210亿港元。

在开发互联网应用、服务及其它技术方面,网易始终保持中国业界领先地位。网易公司推出了门户网站、在线游戏、邮箱、在线教育、电子商务、在线音乐等多种服务。2019年,网易深入推进战略聚焦,专注于在线游戏主业,同时积极布局教育、音乐、电商等核心赛道,在内容消费领域取得重大突破。

2. 游戏业务:自研引擎+长线运营助推精品化时代新发展

3. 有道:专注精品课程,四大业务板块形成闭环

5. 盈利预测与投资建议

5.1. 盈利预测

5.1.1. 核心假设

收入假设

在线游戏业务:2020年网易在线游戏业务收入为546亿元,同比增长18%,21年产品拓张放量,手游国内外IP大作进入新的上线周期,22年头部游戏全球上线将产生持续增量贡献,21Q1《天谕》、《游戏王》上线产生增量,《哈利波特》付费测试结束有望21H1全球上线,《暗黑守护者》、《宝可梦大冒险》已获版号,《指环王》与华纳宣布合作后已于20年7月海外开启测试。

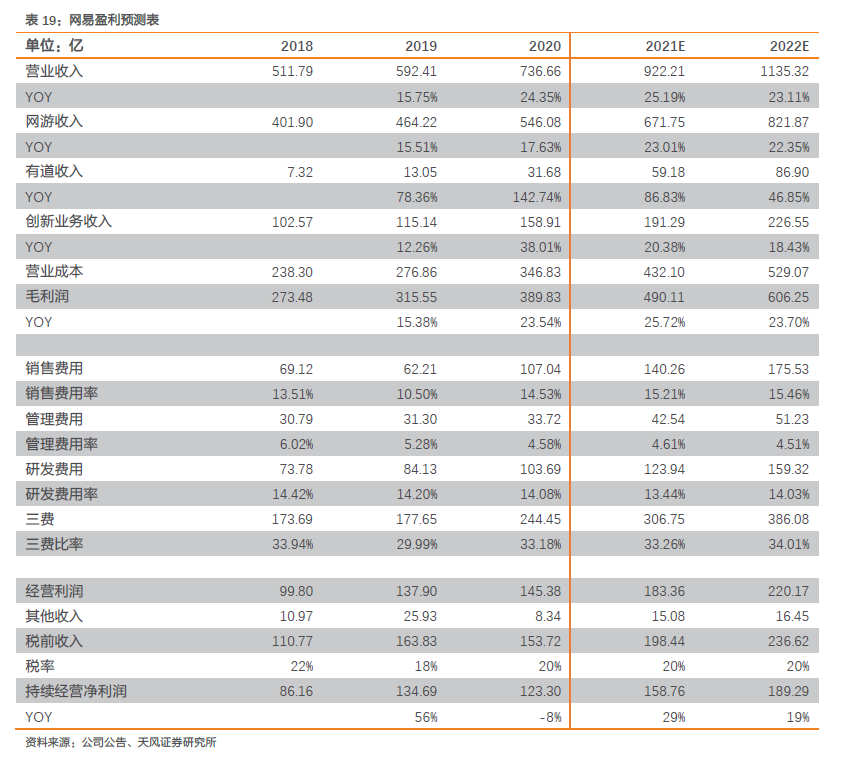

我们预计2021-2022年在线游戏业务收入分别为672亿/822亿,同比增长23%/22%。

有道业务:2020年有道业务收入为32亿元,同比增长143%。基于网易有道在产品研发和推广的持续投入,我们预计有道2021-2022年收入分别为59/87亿,同比增长87%/47%。

创新业务及其他:2020年创新业务及其他收入为159亿,网易云音乐以及CC直播业务均表现良好。网易云音乐版权内容的加大投入和社区建设完善将直接带动付费率提升,用户粘性提高,丰富的变现模式及短视频方式的开通有望托高ARPU值。我们预计2021-2022年创新业务收入分别为191/227亿,同比增长20%/18%。

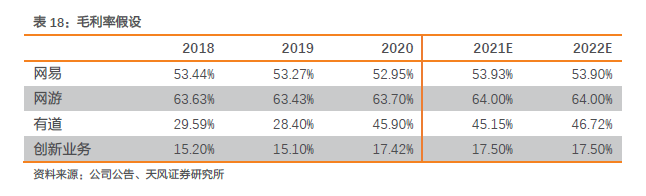

毛利率假设

公司整体毛利率保持稳定,2020年整体毛利率为53%。

在线游戏业务:2020年毛利率为63.7%,我们预计游戏业务毛利率21-22年分别为64%/64%。

有道业务:2020年毛利率为45.9%,相较2019年毛利率28.4%大幅增长,主要系销售费用大额投入驱动营收大幅增长。我们预计2021-2022年毛利率分别为45%/47%。

创新业务及其他:2020年毛利率为17.42%,相较19年15.12%增长,主要系剥离考拉业务。预计2021-2022年毛利率为17.5%/17.5%。

费用率、税率假设

费用率:

网络游戏及创新业务:20年销售费用比例75%左右用于游戏推广,季度受新游上线周期影响或有一定波动,与流水正相关。

有道业务:目前在线教育处于高速发展阶段,有道为拉新在18-20年不断提高销售费用,20年有道业务销售费用占整体销售费用比为25%,我们认为销售费用对于当期营收具有快速促进的作用,并且在长期对收入有持续积极影响,而有道业务费用将会持续投入。

税率:2020年税率约为20%,我们假设2021-2022年网易对应税率为20%。

结合以上假设,我们认为网易21-22年营业收入为922/1135亿元,同比增长25.2%/23.11%;持续经营净利润为159/189亿元,同比增长29%/19%。

5.1.2. SOTP估值

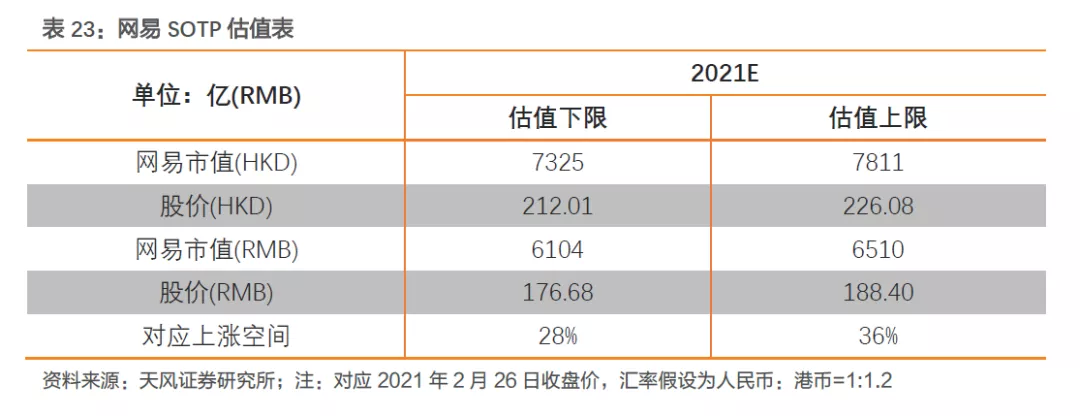

考虑到网易游戏业务具备极强的长线运营能力和创新能力,存量游戏业绩贡献稳定,同时出海和MMORPG赛道持续贡献增量业绩;创新业务网易严选电商供应链高效优质;云音乐市场环境向好且变现加速;在线教育K12板块渗透率仍有提升空间。我们看好网易公司的长期投资价值,并采用SOTP估值法对网易进行估值。

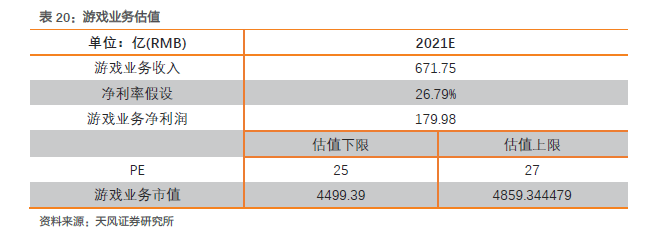

游戏业务

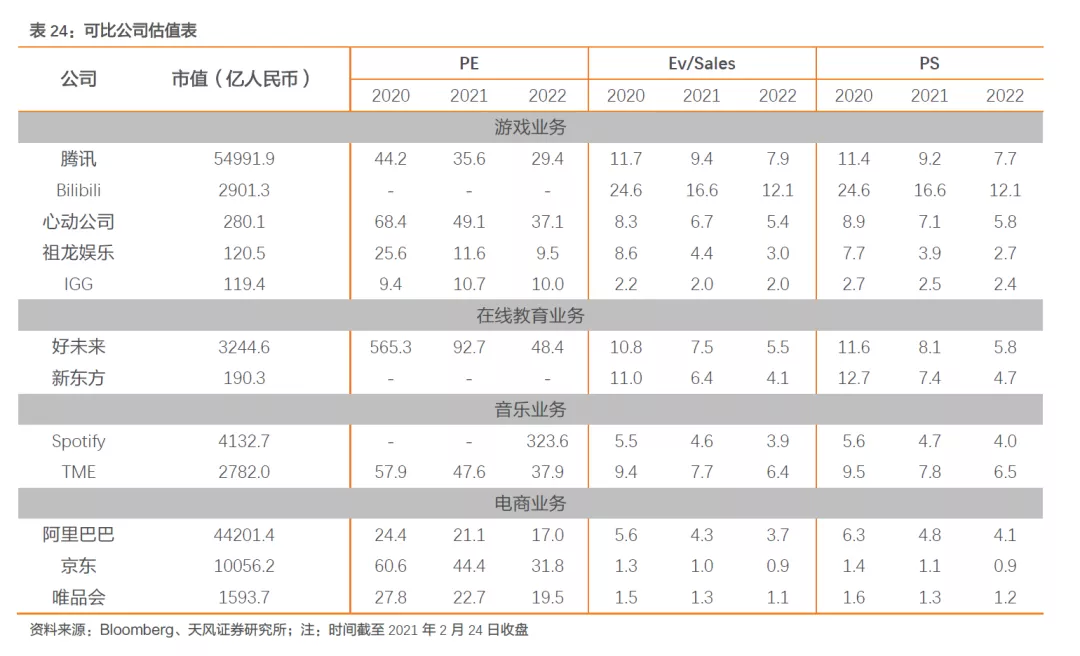

参考可比游戏公司,按25-27x的PE估值,游戏业务的估值区间为4688亿-5041亿。

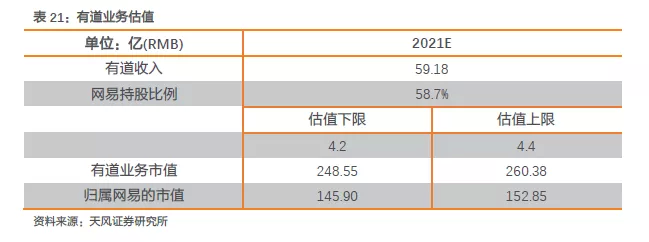

有道业务

参考好未来(TAL.US)及新东方(EDU.US),按4.2x-4.4x的PS估值,有道业务归属网易(持股比例58.7%)的估值区间为146亿-153亿。

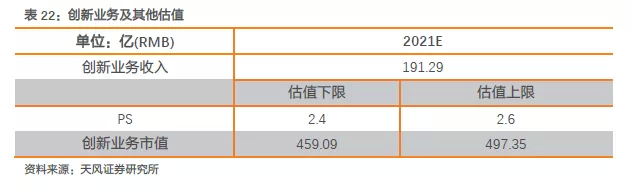

创新业务及其他

网易云音乐(网易持股比例为62.5%)可比公司估值中枢约为6x,电商业务可比公司估值中枢约为1.2x。结合持股比例及参考可比公司估值中枢,按2.4x-2.6x的PS估值,创新业务及其他的估值区间为459-497亿。

基于SOTP估值法,我们认为网易的合理估值范围为HKD7325-7811亿(截至2020年12月31日,现金及现金等价物、定期存款和短期投资合计为RMB1001亿),较21年2月26日收盘后市值HKD5735亿,存在28%-36%的上涨空间,中位数对应目标价HKD219.05,上涨空间为32%。

5.2.投资建议

公司作为中国领先互联网科技公司,聚焦于游戏业务,始终保持游戏行业领先地位,同时不断拓展业务边界,涉足在线教育、在线电商、在线音乐等板块。公司营收增速稳定,聚焦主营业务的策略成效显现:

游戏方面,老游戏稳定贡献收入,版号正常化后21年多款游戏陆续上线,其中不乏《哈利波特》、《暗黑破坏神》等IP,同时大IP产品周期有利于加速游戏海外发展,拓展市场空间。业内顶尖研发水平及长线运营能力保证公司主业务收入增长可持续性。

有道教育业务涉足K12黄金赛道,随渗透率逐渐提升及前期运营搭建逐渐完善,利润将在21年逐渐释放。

创新业务部分集合网易云音乐等口碑产品,分别处相关行业头部位置,未来随产品优化,用户数及付费率将进一步提升。

同时随着更多中概股在港二次上市,港股通政策就“二次上市”公司的限制有望得到调整,网易作为游戏研发龙头有望继续提升估值。

综上,我们预计网易21-22年营业收入为922/1135亿元,同比增长25.2%/23.11%;持续经营净利润为159/189亿元,同比增长29%/19%。

基于SOTP估值法,我们认为网易的合理估值范围为HKD7325-7811亿(截至2020年12月31日,现金及现金等价物、定期存款和短期投资合计为RMB1001亿),较21年2月26日收盘后市值HKD5735亿,存在28%-36%的上涨空间,中位数对应目标价HKD219.05,上涨空间为32%。

随着更多中概股在港二次上市,港股通政策就“二次上市”公司的限制有望得到调整,网易作为游戏研发龙头有望继续提升估值。首次覆盖给予“买入”评级。

6.风险提示

市场竞争加剧的风险中国网络游戏行业竞争激烈,若公司不能通过有效竞争稳固行业地位,将可能会造成玩家流失,市场份额也将会降低,将对公司的经营业绩产生不利影响。

新游戏产品上线或表现不及预期的风险若公司对新游戏产品的研发、运营和周期管理等规划存在重大失误或由于受外部因素影响而发生偏离,造成新游戏产品的研发和运营效果无法满足用户偏好和市场需求,可能导致新游戏上线收益不及预期,削弱公司未来的盈利能力。

版号发放不及预期的风险版号政策或有变动,未来如果版号发放收紧将会影响网易的新游上线进程,对公司的经营能力产生影响。

有道教育用户拓展不及预期的风险有道近年来销售与营销费用涨幅明显,若公司在支出高额营销费用后并未取得预想中用户数量的增长或对公司业绩产生不利影响。

市场估值波动的风险报告估值使用多个市场可比公司的估值,或有由于资本市场波动导致的估值溢价或者折价风险。

(编辑:李均柃)

扫码下载智通APP

扫码下载智通APP