敦和资管:大可不必恐慌海外紧缩

本文来自“敦和资管”。

核心观点 :2月美债收益率快速上行虽然符合经济复苏、通胀升温的基本面方向,但飙升的节奏已经有了紧缩恐慌的影子。然而,无论从美国央行实际紧缩的意愿还是未来新债供给,债市并不存在明显的流动性压力,反而债务上限背景下美国财政部需要降低现金余额,将起到额外注入流动性的效果。货币市场流动性充裕的状态至少上半年也将维持,而短端利率稳定也将有利于稳定全球股票市场。

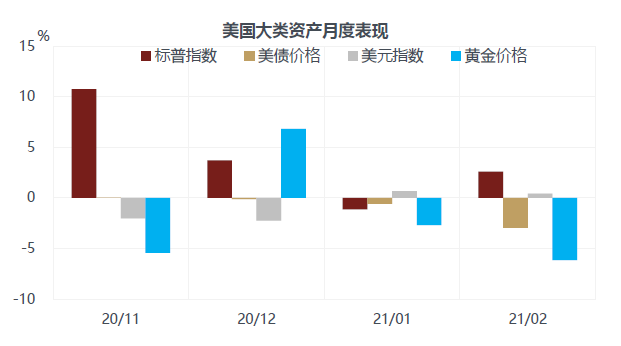

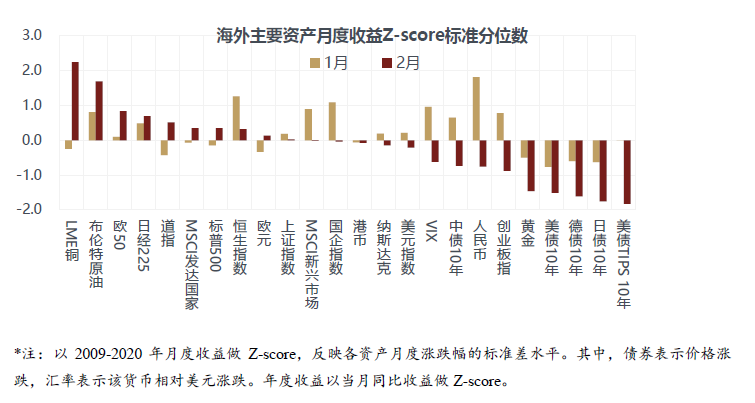

2月海外股票和商品同涨,债券和黄金下跌,汇率趋势不明显,反映经济增长预期乐观,市场风险偏好上升。发达国家债券收益率从持续回升到加速飙升引发恐慌,成为市场热议焦点。

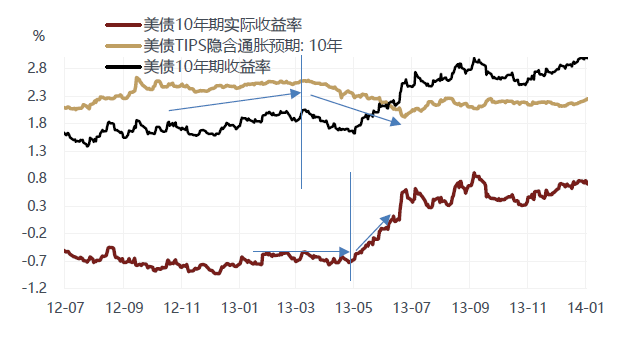

美债名义利率从月初的通胀预期驱动,转向春节假期期间的实际利率驱动,到月末进一步带动短端利率回升,反映了从通胀上行预期到经济增长预期,再到货币收紧预期并引发市场焦虑的全过程。

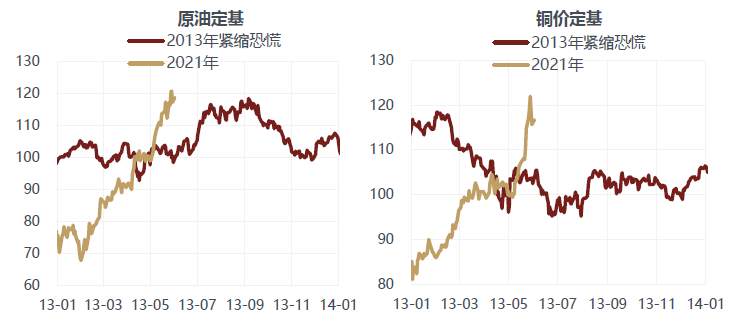

对应全球主要资产表现,反映增长的铜、油以及各国股指增长靠前,下跌的主要是各国债券和黄金,同时成长股为主的纳指、创业板也因对利率敏感而受到明显拖累。

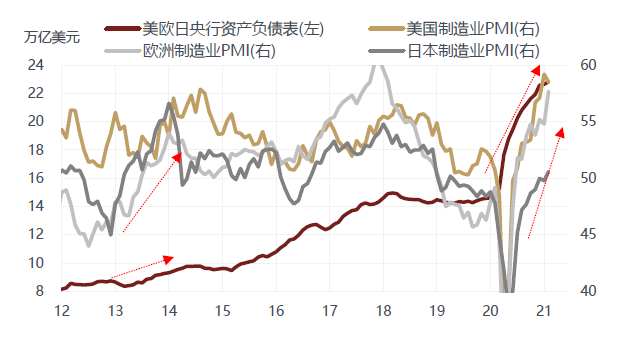

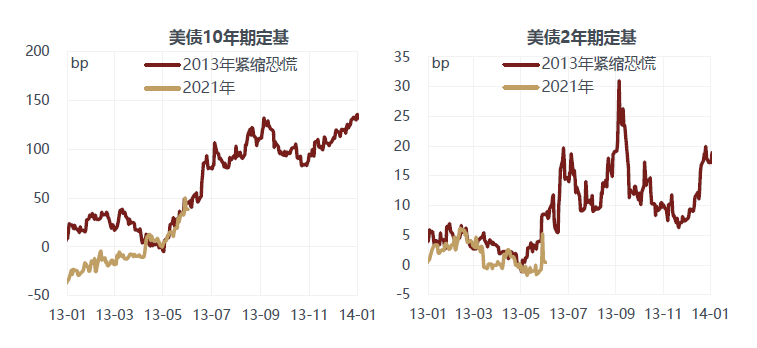

考虑经济复苏的宏观环境、债券收益率飙升速度以及货币政策首次收紧的担忧,当前和2013年5月的紧缩恐慌较为相似。当时美联储的QE3已经运行了8个月,美联储资产负债表升破3.3万亿创新高;欧洲摆脱欧债危机的阴影,经济指标回暖;

日本安倍晋三再度出任首相后宽松预期升温,日本央行在4月提前开启QQE。对比当前,则是在美国推出1.9万亿美元新一轮财政刺激和海外疫苗接种进度顺利的背景下,增长预期和通胀预期升温,出现了利率飙升以及隐含的对未来政策收紧的首次担忧。

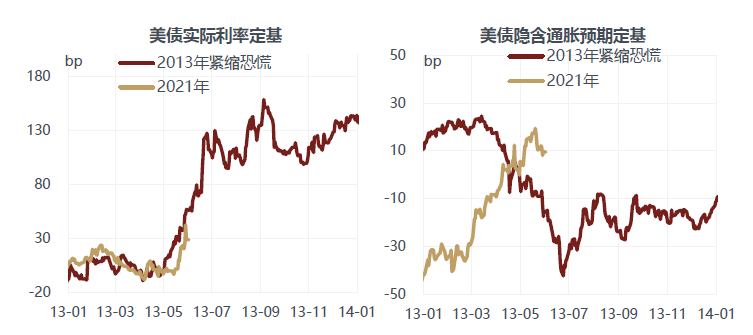

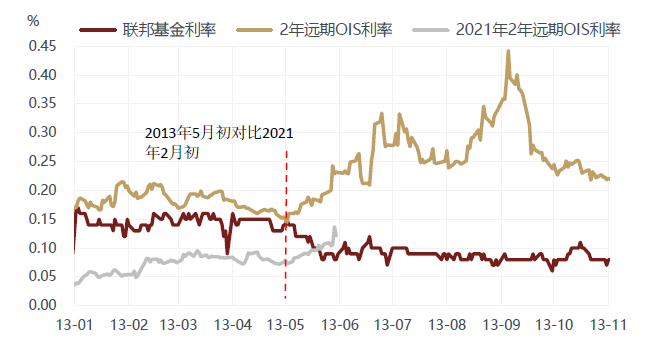

然而,观察美债收益率上行背后的特征,又和当时存在细节上的不同,其影响也因此存在细微差异。2013年市场的通胀担忧并不重,调研的通胀预期从年初开始回落,市场利率隐含的通胀预期也在二季度回落。5月初开始的利率飙升,主要是因为实际利率回升,同时短端利率也明显上行,市场隐含的加息预期升温,并在伯南克5月22日讲话后彻底进入紧缩恐慌阶段。

这一次,实际利率上行同样也在反映对经济复苏更为乐观,但是一方面通胀压力比当时更明显,通胀预期和油、铜等增长属性的商品表现和当时完全不同。

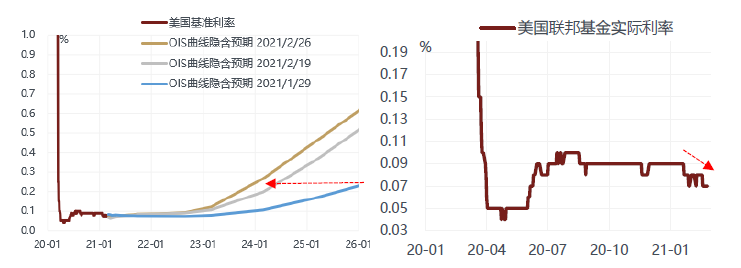

另一方面,紧缩的压力反而不大,不仅OIS远期利率显示加息预期不强,海外主要央行在2月末市场抛售债券之初便多次发声试图稳定市场,包括:美联储主席鲍威尔两度在国会作证时表示联储政策不会有任何变化,未来通胀需要3年时间才能达标;其他多位联储高官声称,美债收益率上升反映了经济乐观情绪,无须感到担忧,联储没有过早收紧政策的计划;欧央行行长拉加德公开出面安抚市场,称央行正在密切关注导致债券价格大跌的长债收益率变化;澳大利亚、韩国、日本央行同样有增加购债和试图稳定收益率曲线的表态。

在目前环境下,我们相信各央行的鸽派表态是可信的。主要因为自2014年以来,发达国家货币宽松和低通胀的难题已经促成政策目标的变化,尤其以美联储为代表,在去年调整货币政策目标后,对紧缩的通胀门槛已经明显抬高,其它通缩压力更大的发达国家更是希望摆脱低通胀泥潭。所以简言之,2013年的通胀担忧不大,政策收紧的压力反而更真实;

而这一次下半年可能真的会有超预期的通胀上行,尤其是以美国为代表,但政策收紧的意愿反而比2013年弱,尤其是疫情因素仍存在很大的不确定性,让央行提前沟通、调整宽松措辞显得动力不足。甚至,如果央行认为通过口头干预稳定利率效果越来越差的话,不排除倒逼美联储和其它央行可能在3月出台旨在稳定长端收益率的宽松举动。届时3月中旬的欧美央行政策例会将成为关注焦点。

政策收紧的预期也一度对其它资产产生冲击,尤其是2月末随着短端利率开始上升,市场开启“抛售一切”模式,无论股票、债券、黄金、还是数字货币,甚至铜、油等表现强势的商品均明显调整。同时,这也一度导致美债拍卖招标受阻,一级市场需求偏弱,市场同时担心未来随着民主党1.9万亿财政刺激出炉,国债供给压力可能进一步增加。

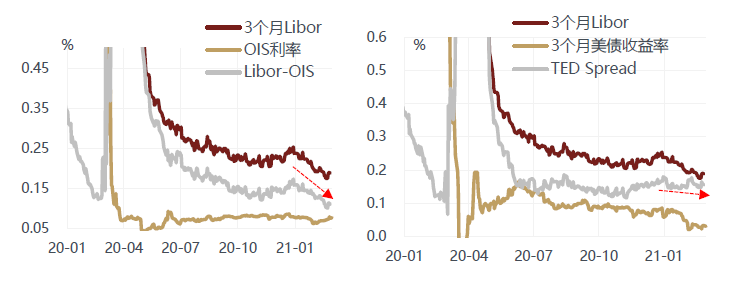

但事实上,美国货币市场的流动性依然非常充裕,并且很有可能在今年上半年将维持宽松的状态。虽然2月末OIS曲线隐含首次加息的时间已经进一步提前至2024年初,但货币市场一直没有体现出资金收紧的压力,联邦基金实际利率自年初以来反而略有回落,信用利差基本走平,而金融机构拆借意愿进一步创新低,即便在2月末的“紧缩恐慌”阶段上述货币市场指标也反弹甚微。

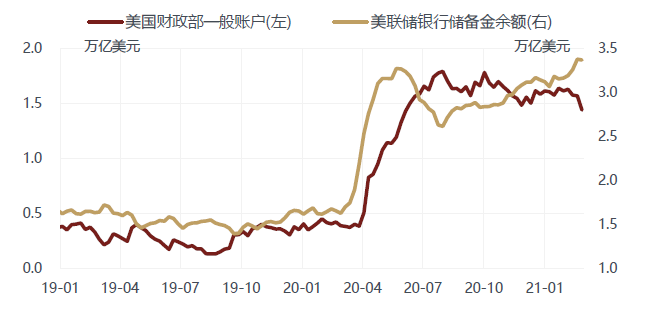

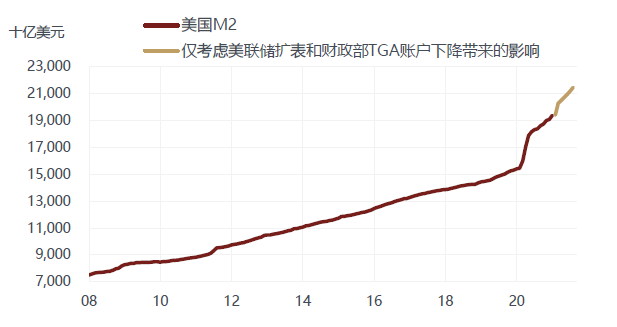

这其中最重要的,是美国银行体系的流动性仍在进一步扩张,美联储负债端的银行储备金余额仍在创新高。除了美联储常规的1200亿/月的扩表外,美国财政部在美联储的一般账户(TGA账户)的资金对银行流动性也有直接影响,在美联储扩表相对稳定的阶段,美国财政部资金投放往往意味着基础货币供给上升,进而推动M2上升;反之则相当于收紧银行超储。因而,TGA账户余额和美联储对银行储备金负债经常呈现相反走势。近期储备金余额创新高,正反映了美国财政部现金使用从而向系统注入流动性的结果。

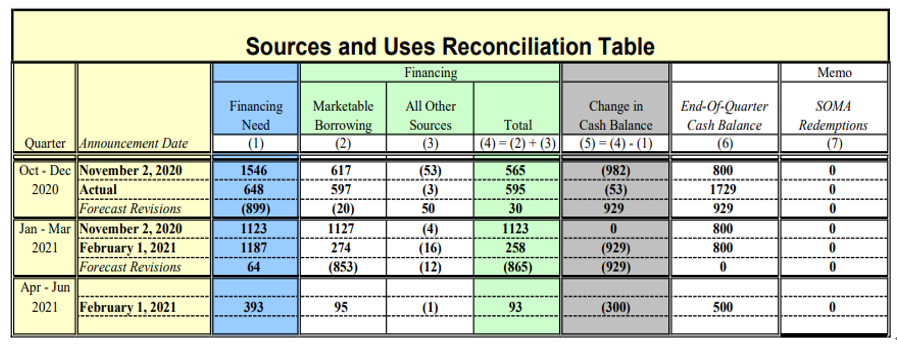

美国财政部在2月1日公布了季度融资计划。尽管一季度有11870亿融资需求,但实际仅计划融资2580亿,这将令现金余额下降9290亿,并在3月降低至8000亿的水平。二季度的操作与此类似,届时年中现金余额将降至5000亿。但这一计划并未包括目前正在进行的1.9万亿财政刺激立法。所以届时实际融资额可能相比这一计划略有上升,但余额下降的目标应该变化不大。所以结果可能是美国财政部需要更积极的“花钱”。

美国财政部给出类似积极的“花钱计划”其实并不新鲜。去年三、四季度,当时也曾希望增加开支,大幅削减现金余额。但最后实际余额一直维持在1.5-1.8万亿的区间。这一直以来也引发了一些猜测,包括在外部环境不确定性的情况下美国财政部可能需要满足资金备付的需求,尤其是在去年二季度有财政刺激法案预期的背景下。

进入三季度后,美国财政部也在积极准备国会可能通过的新一轮财政刺激,为扩大开支提前做好了准备(结果未曾想到刺激法案迟迟没有通过)。此外,税收收入并没有像之前预计的那么悲观也是一个原因。总之,因为种种原因,美国财政部可以不兑现他的季度计划。

但这一次TGA账户余额下降存在法律制约——在今年债务上限的截止日期前,禁止美国财政部的TGA账户余额超过在2019年的债务上限截止日期之前的水平。也就是到2021年8月1日,美国财政部的现金需要降至2000亿美元,之后需要等到两党将美国债务上限问题完全解决后,才能进行新的债务融资。因此,债务上限事件几乎必然导致2021年美国财政部的TGA账户经历异常的大幅波动,也进而对基础货币产生重要影响。

这部分流动性将被计入基础货币,导致上半年货币市场流动性继续充裕,并明显增加M2总量。如果不考虑信贷扩张和货币乘数效应,仅计算美联储扩表和美国财政部资金使用加速的影响,仍会造成M2在8月份前扩大近2万亿的水平。

从绝对水平看,美国的M2可能再度出现一次加速上升,但同比因为存在去年高基数效应,增速高点可能在3月升至接近27%的水平后,开始大幅回落,并在年中跌至15%附近。不过,这个增速仍会明显高于过去历史平均水平。

如果美国财政部加快出清TGA账户中的现金余额,那么国债短期大规模发行的迫切性也会下降。即便民主党在3月通过新的1.9万亿财政刺激计划,美国财政部也可以通过降低现有TGA账户余额的方式给部分开支融资,而非完全通过新发行债务的方式。所以,考虑到债务上限问题的特殊环境,市场担心的美债未来供给压力其实并不成立。

整体而言,这一轮美债收益率快速上行虽然符合经济复苏、通胀升温的基本面方向,但飙升的节奏已经有了紧缩恐慌的影子。然而,无论从央行实际紧缩的意愿还是未来国债的供给,债市并不存在明显的流动性压力,货币市场流动性充裕的状态至少上半年也将维持。

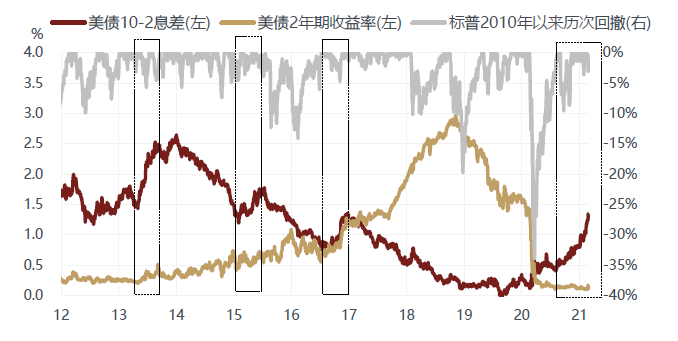

短端利率稳定将有利于稳定全球股票市场。无论是2013年紧缩恐慌还是今年2月末短暂的市场抛售,都发生在短端利率开始回升阶段,这往往意味着紧缩预期升温,因而不利于通胀预期回升和风险资产价格。回顾历史上利率回升阶段对股票的影响,在复苏早期收益率曲线熊陡阶段,美股对利率上升的抵抗力更强,最大回撤相对较小。

到了复苏后半程,随着短端利率持续走高,收益率曲线转为熊平阶段,这时美股的最大回撤随之扩大,反映金融系统的稳定性在变弱。以当前发达国家的复苏状态,仍处于短端利率稳定、收益率曲线熊陡的阶段,那么全球股市的下行风险暂时还不大。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP