华西证券:青岛啤酒股份(00168)业绩符合预期,结构升级持续深化

本文转自 微信公众号“华西食品饮料寇星”,作者:寇星/卢周伟。

事件概述

青岛啤酒股份(00168)发布业绩快报,2020年实现营业收入277.6亿元,同比微降0.8%;归母净利润22.0亿元,同比+18.86%;扣非归母净利润18.2亿元,同比+34.79%;每股收益1.63元。

分析判断

► 受疫情影响量跌价升,产品结构持续优化

2020年在啤酒行业面临疫情的巨大冲击下,公司积极应对,收入同比基本持平,拆分来看主因量跌价升。销量端来看,公司2020年实现销量782.3万千升,同比-2.8%,下降幅度远低于行业平均水平(-7%);吨价端来看,公司2020年吨价达到3548.5元,同比提升2%,得益于公司不断推进创新驱动和产品结构优化升级,其中纯生、1903、奥古特等高端产品占比持续提升,以及听装酒、精酿等高附加值产品不断发展。

► 吨成本下行+精细化管理,盈利能力不断提升

公司2020年实现归母净利润22亿,同比增长18.86%,达到历史高位,大概率受益于吨成本下降以及不断推进精细化管理。成本端来看,前三季度毛利率提升1.8pct,吨成本平均下降1.4%左右,预计全年将延续毛利率提升、吨成本下降趋势,主要受产品结构优化以及包材等原材料价格下降推动。费用端来看,公司2020年积极推进开源节流、降本增效、持续优化费用精细化管理体系,提升促销费用有效性和营销效率,预计费用率同比下降较多。综合来看,公司2020年净利率达到7.93%,同比提升1.31pct,盈利能力和经营水平不断提升。

► 市场加速恢复,青啤激励落地迎成长机遇

随着疫情持续好转,啤酒消费需求也在加速恢复,预计啤酒行业将迎来较为可观的反弹。青岛啤酒作为国内高端啤酒的先行者,随着股权激励落地,将有效激发核心管理层的积极性和创造性,彰显公司对于长远发展的信心。同时公司不断推进中高端、听装和精酿产品发展,优化产品结构,提升整体啤酒吨价;同时费用投放和内部管理不断推进降本增效和精细化管理,因此我们长期看好公司盈利能力持续提升,进一步强化其在啤酒行业,特别是中高端啤酒领域的竞争力。

投资建议

风险提示

原材料价格上涨、疫情影响超预期、行业竞争加剧

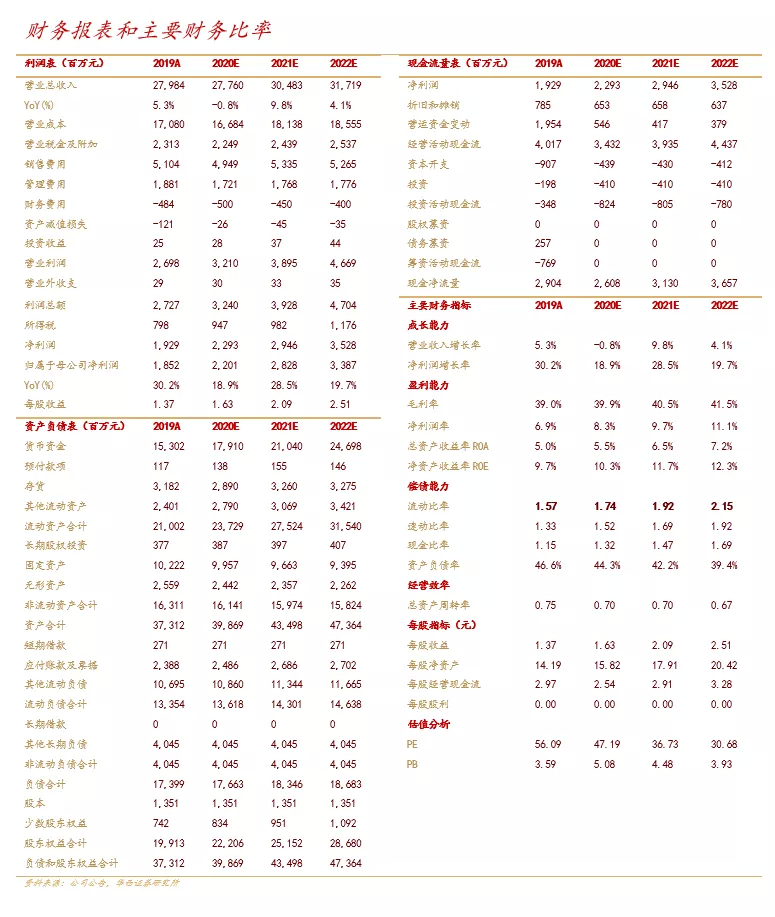

盈利预测与估值

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP