国海证券:美国核心CPI增速将进入快速上行通道,或对美联储货币政策产生冲击

本文来自“靳毅投资思考”。

投资要点

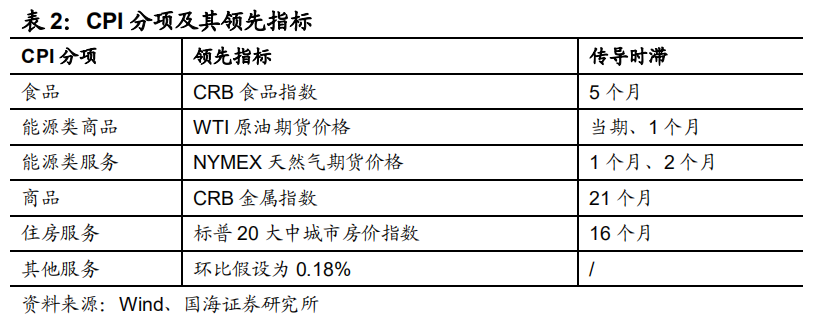

美国CPI主要拆分为六个项目:食品、能源类商品、能源类服务、商品、住房、除住房外的其他服务。前五个项目分别可以先行指标CRB食品指数、WTI原油期货价格、NYMEX天然气期货价格、CRB金属指数、标普20大中城市房价指数,帮助预测美国CPI中期走势。

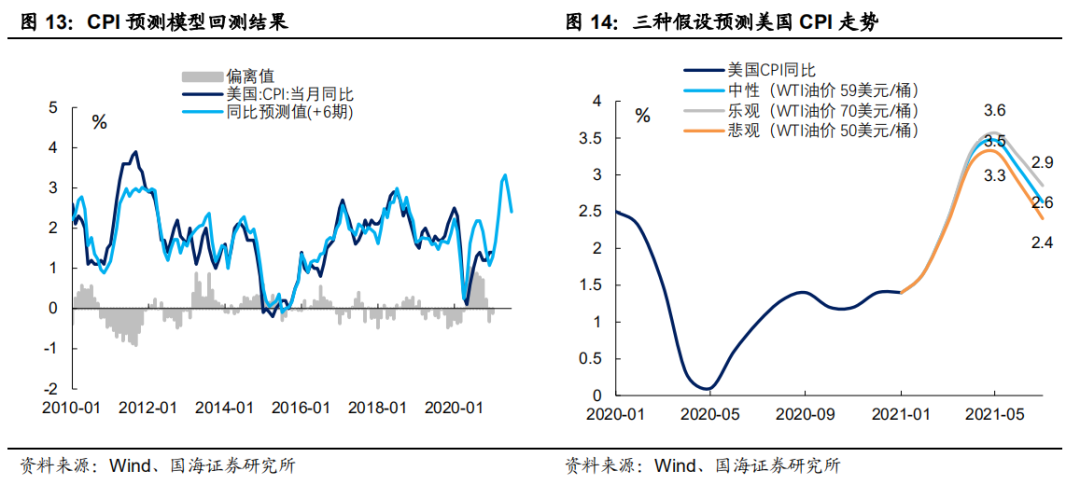

我们认为,在悲观、中性、乐观预期下,2021年5月份美国CPI同比增速达到阶段性高点,分别为3.3%、3.5%、3.6%,2021年7月份美国CPI同比增速分别为2.4%、2.6%、2.9%。

除了CPI外,美国核心CPI也是市场关注的焦点。美国核心CPI项目中包含商品、住房、其他服务项目三大块。受商品及住房价格上涨的推动,我们判断2022年初,美国核心CPI同比增速将进入快速上行通道,届时可能会对美联储货币政策产生明显冲击。

风险提示:通胀超预期、货币政策超预期。

报告正文

1、前言

近期全球流动性环境发生重大变化,“通胀交易”成为国内外共同关注的焦点。在美国,美债长债利率快速上行,部分反映的是财政刺激过后不断升温的通胀预期,市场对美联储何时结束宽松也猜测颇多。在中国,股市中顺周期板块行情持续跑赢大盘,体现出通胀上行阶段,市场对于周期行业盈利预期的改善。此时对于通胀的预测就显得十分重要。

通胀的代表指标,除了CPI与PPI两项以外,美国还有PCE指数,每个指标背后,都由一篮子商品价格所构成。这些指标背后的计算方法是什么样的?而通胀的变化,又会在什么时候影响中美央行的货币决策?为了回答上述问题,我们撰写了《2021,中美通胀分析手册》系列。本期,我们将首先分析美国CPI和核心CPI计算方法,及中期预测模型。

2、美国通胀计算与预测

2.1 美国CPI解构美国

“消费者价格指数”(CPI)是由美国劳工统计局(BLS)统计并公布的、旨在衡量城市消费者购买一篮子商品和服务价格的指数。

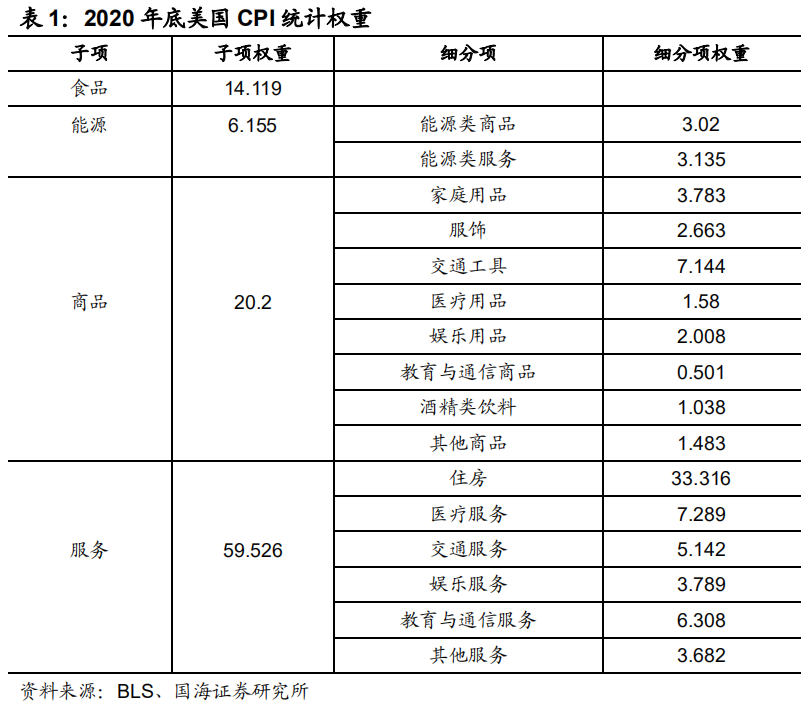

1913年起,劳工统计局针对城市工薪阶层(工薪收入占总收入一半以上),进行消费调查并得出统计权重,后来这一历史悠久的指标被称为“CPI-W”。由于CPI-W调查统计的城市工薪阶层只占美国总人口的28%,具有局限性。因此1978年,劳工统计局引入了涵盖阶层更广泛的新CPI指标“CPI-U”。CPI-U调查样本涵盖了个体户、退休人员、失业者、工薪阶层等,占到美国总人口的88%,指标更具有代表性,因此也被美国政府与经济学界广泛使用。接下来所解析的美国CPI指标,也指的是“CPI-U”。根据美国劳工统计局公布的资料,美国CPI商品篮子包含食品、能源、商品、服务四大项。其中,剔除食品和能源项目之后,商品和服务两项又为核心CPI的组成部分,具体权重如表1所示:

为了更好地从各个分项追踪CPI的中短期变化,我们将CPI主要拆分为六个项目:食品、能源类商品、能源类服务、商品、住房、除住房外的其他服务。

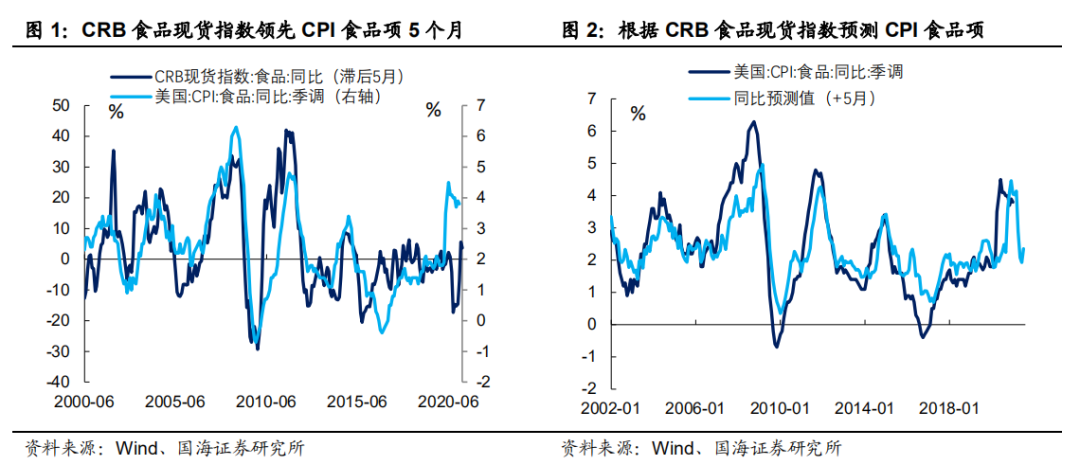

(1)食品:美国商业公司“商品调查局”(CRB)编制的CRB现货指数,继承于二战期间BLS编制的现货指数,因此对CPI中的许多分项,有较好的领先及追踪效果。

例如CRB现货指数中,食品现货指数对CPI食品项,具有明显的领先效果,传导时间大约在5个月左右。利用这一先行指标,我们可以对未来6个月(CPI公布滞后1个月加上数据领先5个月)CPI食品项环比进行预测。

从回测效果来看,由于CRB现货指数主要衡量的是食品制作材料的成本,因此能较好地预测出成本推动型通胀。但像疫情期间,由于居民抢购食品所带来的需求推动型通胀,较难以预测。

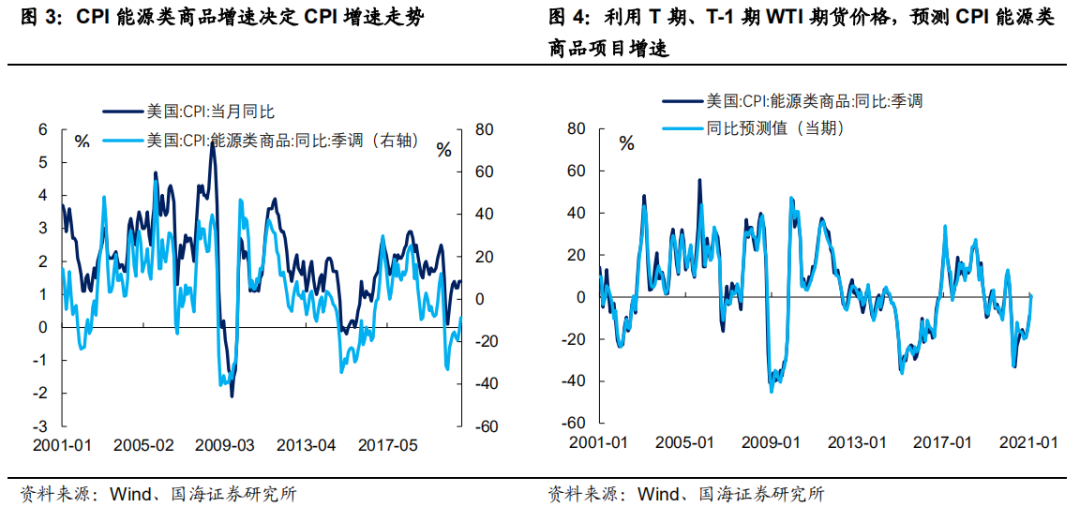

(2)能源类商品:CPI主要项目中,能源类商品权重并不高,但因为其波动幅度非常大,所以经常主导CPI增速走势。

CPI能源类商品项目与WTI原油价格高度相关。我们发现,当期以及领先一期WTI原油连续合约期货价格,均对CPI能源类商品项目有较高的解释力度。因此我们利用T-1期、以及T期WTI连续合约月平均价环比,推导出T期CPI能源类商品环比。从回测结果上来看,WTI油价对CPI能源类商品增速的预测效果非常好。

需要注意的是,由于WTI油价向CPI能源类商品项的传导时滞很短,因此在做更长期的CPI预测时,需要先入为主地判断未来WTI油价走势,这将导致一定的判断误差。

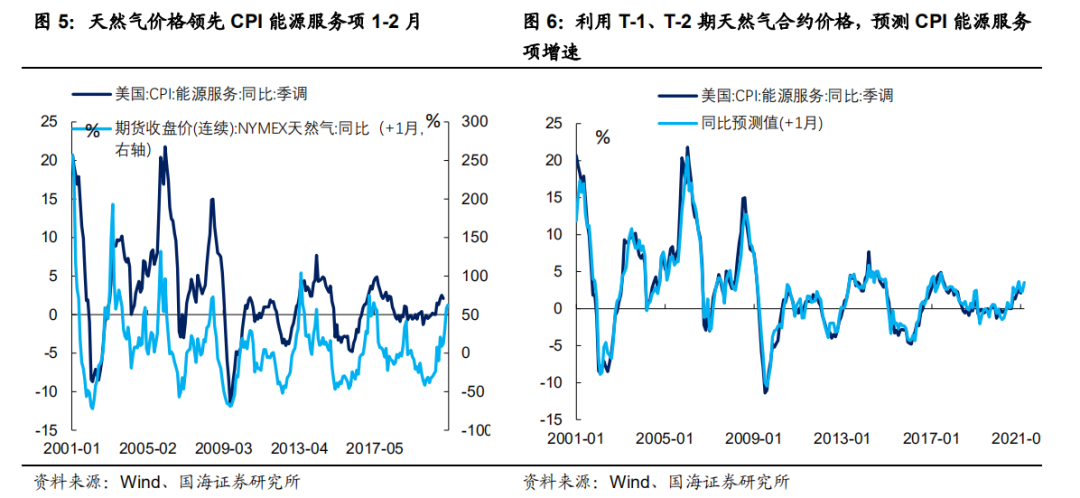

(3)能源类服务:CPI能源类服务项目,主要是家庭电费、燃气费用。由于美国天然气发电占比较高,CPI能源类服务项目与美国天然气价格高度相关。

我们发现,领先1期及领先2期的NYMEX天然气连续合约价格,对当期的CPI能源类服务有较高的解释力度。因此利用T-1、T-2期NYMEX天然气合约月平均价环比增速,推导出T期CPI能源类服务环比增速。从回测结果上看,天然气价格对CPI能源类服务项目的预测效果非常好。

金融危机之后,由于本土天然气增产,美国由天然气净进口国变为净出口国,因此近几年美国天然气价格以及CPI能源服务项目波动明显下降。

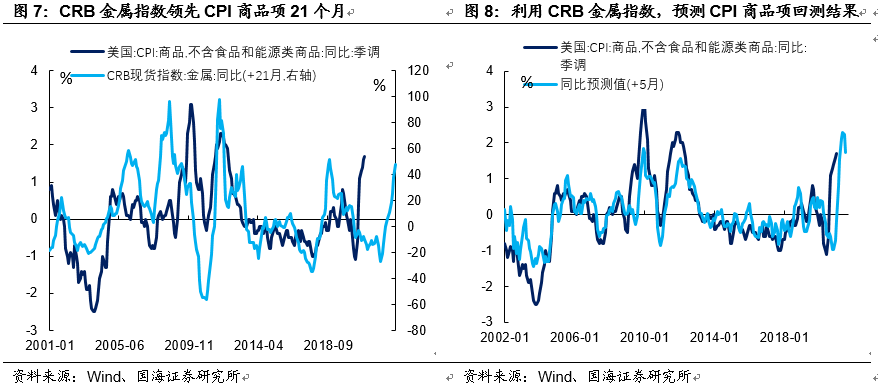

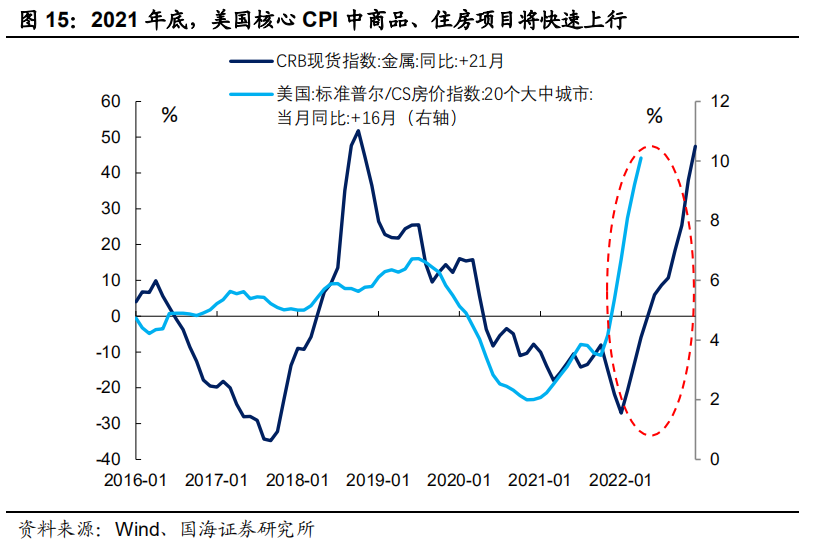

(4)商品:CRB现货指数中,金属、工业原料、纺织品指数均对CPI商品项有一定的领先效果,其中金属指数拟合度最高。我们发现从成本端CRB金属指数,向终端价格CPI商品项的传导时滞,大约为21个月,这与制造商的库存周期基本匹配。

利用领先21个月的CRB金属指数环比拟合CPI商品项环比,拟合优度不高,但尚能把握总体走势。

受美国政府出台的大规模现金补贴刺激,2020年3季度以来,美国耐用品消费增速创历史新高,并带动CPI商品项增速大幅上涨。由于此种价格上涨属于需求推动型通胀,因此并未被CRB金属指数这一成本型领先指标所提示。

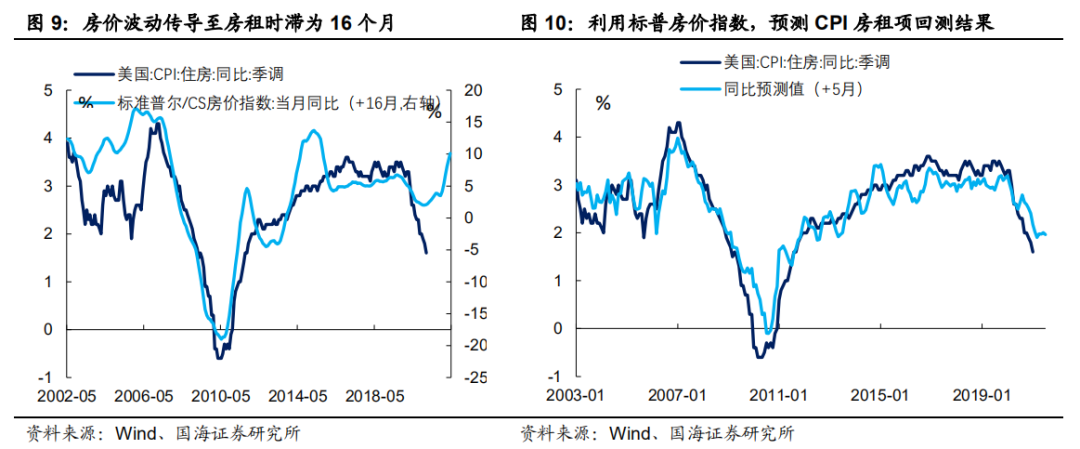

(5)住房:CPI住房项目是CPI中占比最大的一项,权重超过3成。CPI住房项目主要包含房租,以及房东自住的等价成本。由于美国住房租赁市场高度市场化,房价房租比长期均衡,因此房价波动通常能传导至房租。

我们发现,20大中城市标准普尔/CS房价指数是CPI住房项目的领先指标,传导时滞大约为16个月,这也与美国的房租调整周期基本匹配。

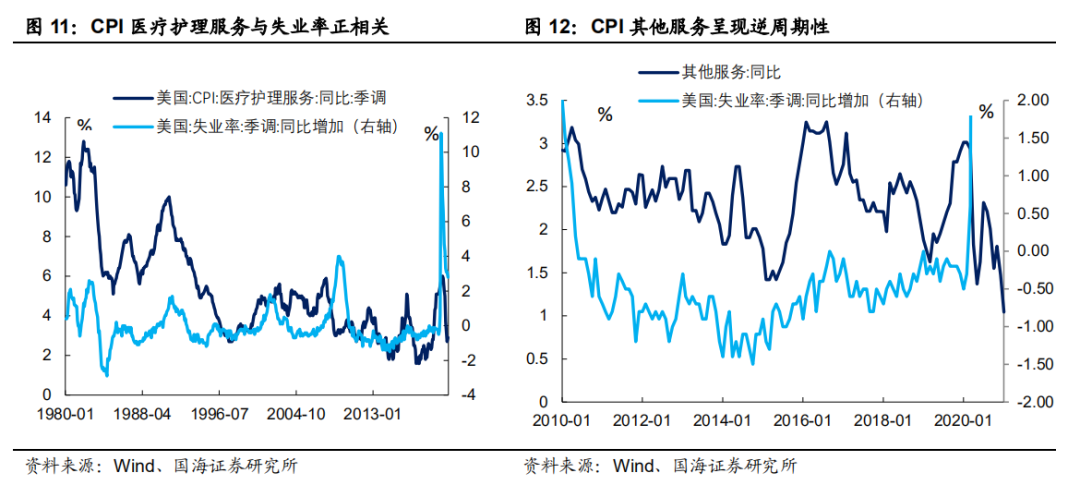

(6)其他服务:剔除住房项目后的其他服务项目,包括医疗服务、交通服务、娱乐服务等,在CPI中权重大概在26%左右。其中,医疗服务是占比最大的项目。

有意思的是,CPI医疗服务项目呈现出一定的逆周期性,与失业率的变化正相关。失业率越高,CPI医疗服务项目反而上涨。一种可能的解释是,失业率增高后,由于医疗保险断缴人数的增加,家庭的平均医疗开支反而上升,由此推动CPI医疗服务项上行。

综合来看,主要受医疗服务项目的影响,剔除住房之后的CPI其他服务项目,也呈现出逆周期性,但与失业率的数量型关系并不明确。因此我们在回归预测CPI时,简单地将CPI其他服务项目环比,假设为过去5年的平均值0.18%。

2.2 美国CPI预测

根据前文对美国 CPI 的解构,我们可以通过诸多领先指标及 BLS 公布的权重,拟合预测未来 CPI 走势。

为了判断未来6个月(2021.2-2021.7)美国CPI增速,我们利用上述领先指标对CPI各分项进行历史数据回归拟合,再带入最新数据预测6个月后的结果。从静态回测效果上来看,预测模型得到的6个月后CPI增速,与真实值的偏差一般控制在0.5%以内,但遇到CPI数据剧烈变动时(如去年疫情期间),预测的精度有所下降。

另外需要注意的是,模型历史回测时使用的是WTI油价与NYMEX天然气期货价格的历史真实走势。而判断未来6个月CPI增速具体点位,需要先入为主地判断油价与天然气价格。

由于近几年CPI能源类服务项波动性下降,对CPI影响不大,我们仅采用近期NYMEX天然气4月至8月到期合约价格,作为未来天然气价格的实际走势。而在WTI油价方面,采用中性、悲观、乐观三个预期,其中中性预期为WTI原油4-8月合约到期价格(目前8月到期合约价格为59美元/桶),悲观预期为7月时WTI连续合约价格为50美元/桶,乐观预期为7月时WTI连续合约价格为70美元/桶。从结果上看,悲观、中性、乐观预期下,5月份美国CPI同比增速达到阶段性高点,分别为3.3%、3.5%、3.6%,7月份美国CPI同比增速分别为2.4%、2.6%、2.9%。

2.3 美国核心CPI展望

除了总体CPI外,市场也非常关注核心CPI的走势。理论上,剔除食品、能源类商品、能源类服务项目之后,即可拟合得出核心CPI增速走势。但拿掉上述项目之后,核心CPI中难以预测的“其他服务项目”权重加大,实际上会造成拟合准确度的下降,所以在此仅做定性分析。

核心CPI项目中包含商品、住房、其他服务项目三大块。商品方面,根据先前得出的传导逻辑,2020年下半年大宗商品价格的普遍上涨,从成本端传导至CPI商品项,最快要等到2021年年底。但新一轮1.9万亿美元刺激法案出台后,不排除像去年疫情期间一样,从需求端继续拉动CPI商品项上涨,最终造成2021年乃至2022年全年,商品项CPI同比增速长期维持在高位。

住房方面,疫情后美国房价快速上涨,将从2021年初推动住房CPI同比增速上行,并于2021年底进入快速攀升阶段。其他服务项目方面,2020年下半年以来,医疗服务项目同比增速高位回落,目前增速已经下行至较低水平,预期后续继续拖累CPI总体增速的空间不大。

综合来看,我们判断2022年初,美国核心CPI同比增速将进入快速上行通道,届时可能会对美联储货币政策产生明显冲击。

3、风险提示

通胀超预期,央行货币政策超预期

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP