美股“离奇”景象:资金在大跌时加速流入

本文来自万得资讯。

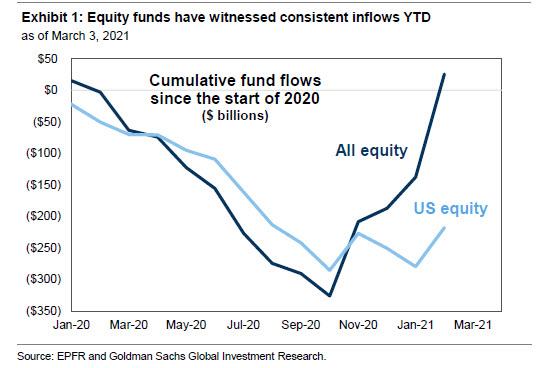

过去几周内,美股随美债收益率上行下跌,纳斯达克指数隔夜回调2%以上。与此同时,资金却加速流入美股市场,美股资金流入量居于历史高位。

根据美国银行首席投资策略师Michael Hartnett的最新记录,上周有222亿美元的新资金流入股票,此前一周有462亿美元的巨额资金流入,创下有记录以来的第三大单周资金流入,使16周资金总流入达到4360亿美元,如下表所示。

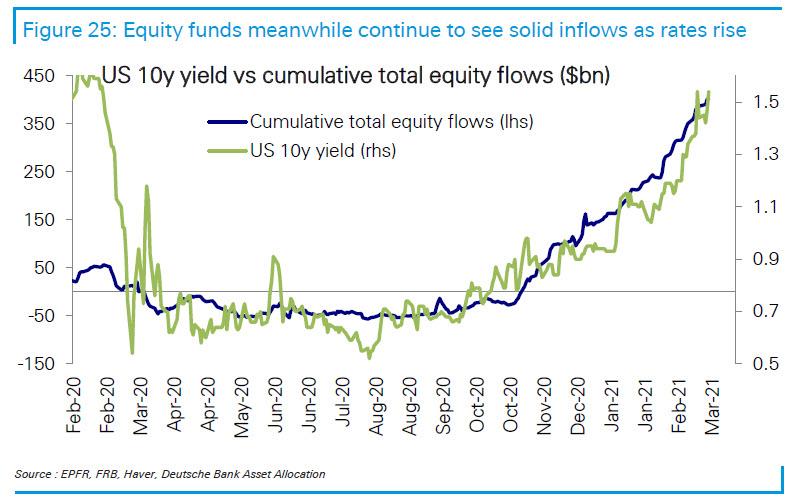

这种差异非常“离奇”:从历史上看,投资者总是在压力大、波动性高的时候撤回资金,而现在他们却将创纪录的资金投入股市。高盛的戴维•考斯汀(David Kostin)在每周报告中专门讨论了这个话题。该策略师在报告中写道,随着“利率上升,股票下跌,长期成长型股票暴跌,但股票基金继续出现大量净资金流入。”

自2月初以来,股票共同基金和ETF的资金流入总额为1630亿美元,按绝对美元计算,这是有记录以来最大的五周资金流入;相对于其他资产而言,这是过去十年资金流入第三大的资产。尽管近期利率的上涨在很大程度上打压了股票价格,但与年初相比,过去几周资金流入股票基金的速度加快了。

相比之下,2月份每周流入债券基金的资金平均约为100亿美元,比1月份每周的资金流入少了50%。此外,过去一个月货币市场基金净流出达到340亿美元。

散户“不与美联储抗争”

资金的加速流入很大程度上应归功于散户投资者。这些投资者并非不加选择地买入一切股票,相反,他们青睐能从经济加速增长中受益的行业,换句话说,新资金从成长股转向价值股。实际上,以绝对美元计算,过去一个月美国股票基金有大量资金流入,但按资产类别来看,新兴市场、价值、小盘股和材料类股票基金的资金流入最多,这与对经济增长敏感股票的近期表现一致。

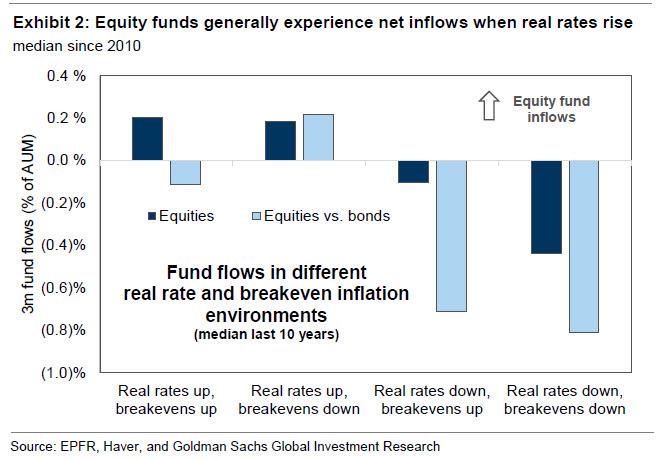

在试图解释股市——主要是科技股和成长型股——受到冲击时,考斯汀表示:“历史表明,当实际利率上升时,股票基金通常会出现资金流入。过去10年,对股票基金流入最有利的背景是实际利率和盈亏平衡通胀都处于上升的时候。”

考斯汀补充道,这是很直观的,因为这种情况通常发生在增长预期改善的时候。然而,当实际利率上升、盈亏平衡通胀率下降时,股票型基金通常会出现资金流入。简而言之,过去10年,实际收益率轨迹比通胀轨迹更能清晰地描述股票基金流动。

德意志银行(Deutsche Bank)分析师Parag Thatte也在报告中写道这一资金流入与市场表现的分歧,他表示:随着利率的上升,本周债券型资金流量急剧放缓。但股市资金流入量仍在继续增长。利率上升的环境继续推动资金流入股票型基金,不过正如人们所预期的那样,本周的股市资金流入量转向周期性行业和风格,而增长型基金则出现资金流出。”

这些新流入的资金最终是否能取得收益,在很大程度上取决于有多少投资者愿意持续将钱投入通货再膨胀资产。鉴于目前以FAMG未代表的科技巨头占据标普500市值的25%,成长型个股的持续回调将继续打击市场人气。

另一种观点认为,对美债收益率增长、通胀及经济过热的担忧与大规模散户资金流入毫无关系,后者都是由Robinhood、WSB等软件及论坛推动。这些新晋投资者已经习惯了“逢跌买入”。在这一背景下,规模再大的市场回调也不足以让散户投资者感到不安,他们现在已经习惯了美联储对市场的支撑,还没找到一个不会出手的低点。

事实上,尽管股市在近一个月前见顶,但散户投资者向美国股市投入资金的速度比2020年的历史新高仍高出40%。然而,零售资本配置的一个不同之处在于,他们选择了市场中遭受损失最严重的部分,通过三倍杠杆的科技基金和大量期权,以更高风险加倍下注。

自去年3月市场暴跌起,无数新晋散户投资者选择逢低买入策略,且这一策略在多数情况下确实帮助他们取得收益。而现在,全世界都在思考“逢低买入”策略的“有效期”何时结束。

国家证券公司首席市场策略师阿特·霍根(Art Hogan)表示:“从历史上看,这是一个坏信号,表明散户投资者正在涌入市场,这是一个见顶信号。”然而他也同时承认:“在2020年,每当我们因散户大量涌入而称市场见顶,事后证明都是错误的。”

散户的资金流入有多激进?根据监测美国股市散户资金流动的VandaTrack的数据,尽管过去三周股市下跌,散户投资者平均每周买入66亿美元的美国股票,高于2020年平均每周净买入47亿美元的水平。

他们在受冲击最严重的市场领域加倍下注。苹果股价自1月底以来已下跌15%,是过去一周最受散户追捧的股票。电动汽车生产商蔚来汽车自2月9日以来下跌了近40%,排名第二。接下来是与纳斯达克100指数挂钩的交易所交易基金、景顺QQQ信托系列1和三倍杠杆跟踪纳斯达克100指数的ProShares UltraPro QQQ ETF。

1.9万亿美元财政刺激提供“流动性”

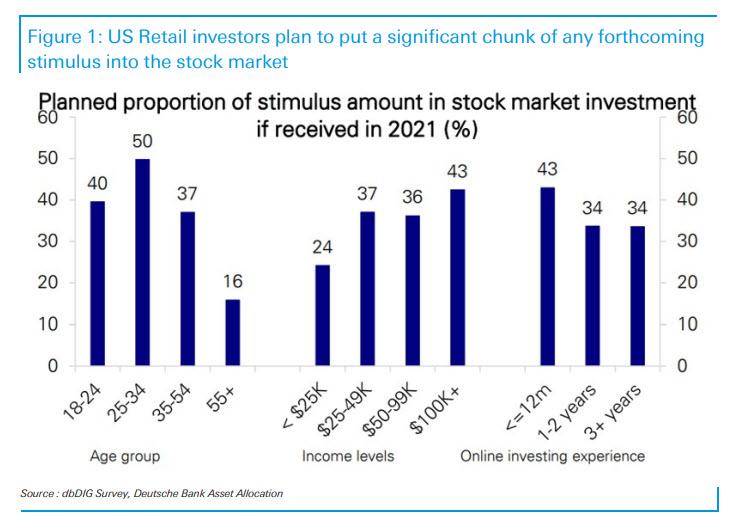

除了“不与美联储抗争”的信念以外,拜登政府1.9万亿美元财政刺激计划无疑为散户投资者配备足够“粮草”,大量刺激性支票被存入短线交易者的账户中。

洛克菲勒全球家族办公室(Rockefeller Global Family Office)首席投资官吉米•张(Jimmy Chang)表示:“财政刺激带来流动性过剩。许多家庭1月得到了600美元的救济资金,而随后他们还将得到1400美元的资金补助。这些额外得来的资金很大一部分将流向风险资产。”

拜登1.9万亿美元的刺激计划中,有多少资金将最终进入市场?德意志银行(Deutsche Bank)最近一项调查中讨论了这一问题:“根据拜登的计划,目前给予的刺激性支票约为4050亿美元,根据我们的调查,其中约1500亿美元可能会流入美股市场。”

德意志银行表示:不过,只有一小部分收到救济金的家庭拥有证券交易账户。基于历史假设,我们估计这一比例在20%左右,那仍将提供约300亿美元的“火力”——这还不包括养老保险制度可能提供的额外资金。

这次不一样?

自然,随着一大批散户投资者随时准备逢低买入,股市的下跌幅度越来越小。自去年11月初以来,标普500指数连续83天没有出现5%的回调,这是一年来最长的一次回调。这种持续逢低买入的最终结果是,市场几乎没有下行空间,标普500指数今年迄今仍上涨1.74%。

那么,逢低买入的策略何时才会失灵?摩根士丹利(Morgan Stanley)的迈克尔•威尔逊(Michael Wilson)认为,在回调结束之前,还有更多抛售空间。Vanda Research的联合创始人兼研究主管Eric Liu认为,散户投资者倾向于在最初的下跌时买入,直到他们投降并卖出,市场才最终触底。该公司的数据显示,2018年的抛售以及2020年的疫情危机期间都是如此。”

对Crossmark Global Investments首席市场策略师费尔南德斯(Victoria Fernandez)来说,散户继续留在市场可能意味着波动性将持续升高。不过,这并不意味着散户投资者是在“博傻”。

“零售交易中是否存在一些傻钱?是的。但不是全部。这些群体中的部分投资者在做功课,寻找机会并试图利用它。有些人赢,有些人输——这与专业人士在制度基础上做的事情并没有什么不同。”

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP