智通每日大行研报︱多家大行唱好腾讯(00700) 看好视频号未来发展前景

智通提示:

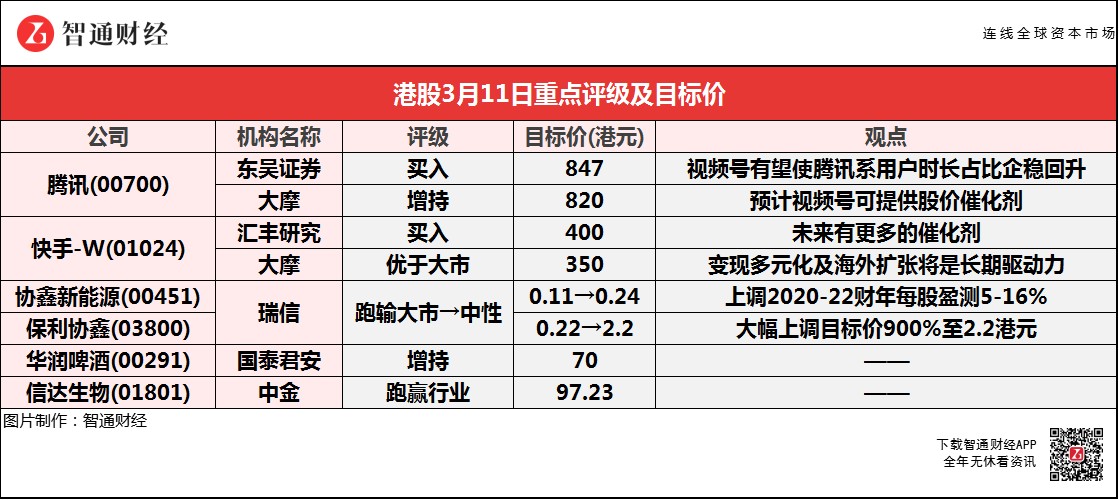

大摩上调对腾讯(00700)“最乐观”情境目标价情境预测,由932港元升至1000港元,预计视频号可提供股价催化;

大摩称,变现的多元化计海外扩张将是快手-W(01024)“的长期驱动力;

瑞信将保利协鑫能源(03800)目标价由0.22港元大幅上调900%至2.2港元;

中金看好信达生物(01801)产品信迪利单抗及贝伐珠单抗的海外销售前景。

多家大行唱好腾讯(00700) 看好视频号未来前景

东吴证券:维持腾讯(00700)“买入”评级 目标价847港元

东吴证券预计,腾讯(00700)2020-22年实现归母净利同比增34.8%/26.4%/22.8%。视频号一方面有望使腾讯系用户时长占比企稳回升,另一方面又为不同业务注入了新的增长动力。

报告中称,视频号的重点在于“号”,每个人可以开通一个公开的视频号,通过视频号ID公开地进行发声,这里ID是基石,它可以承载视频内容、直播或小程序等,而浏览者是微信身份,可以通过社交推荐进行分发。视频号是微信基于社交关系链的突破,同时又不再局限于社交关系,开始走向与公域流量场景的结合。

该行表示,发展视频号有利于提升腾讯系的用户时长占比,同时有助于打通腾讯系各主要节点的相互连接,具有重要战略意义。腾讯体系用户时长占比自2018年开始因为抖音快手等短视频内容消费形式的崛起而逐步下滑,而即时通讯时长占比在被压缩,短视频当前已超越即时通讯,成为互联网第一大用户需求。此外,视频号商业化形式丰富,目前有四条商业化路径:直播打赏分成、广告、直播电商技术服务费和抽佣、云业务整合后的技术解决方案收入。

大摩:重申腾讯(00700)“增持”评级 目标价820港元

大摩研报中称,腾讯(00700)旗下“视频号”业务正铺路未来进行货币化,预计相关短视频至2025年潜在市场规模达1400亿美元,决定上调对腾讯2020-25年广告收入复合增长率预测,由18%上调至21%,预计“视频号”可为公司提供股价催化剂。

大摩表示,上调对腾讯“最乐观”情境的目标价情境预测,由932港元升至1000港元,此计及“视频号”令腾讯社交网络提供更高价值。并预计腾讯2025年短视频收入达920亿人民币,按市场保守估算,腾讯到时在相关短视频的市场份额为10%,对比同业抖音及快手-W(01024)市场份额,预计腾讯借短视频业务,至2025年可取得内地短视频广告市场份额13.5%、直播电商市场份额5%。

快手-W(01024)获多家大行唱好 目标价最高看至400港元

汇丰研究:首予快手-W(01024)“买入”评级 目标价400港元

汇丰研究表示,公司上市以来股价表现强劲,但未来有更多的催化剂,包括广告和电商货币化未反映、产品组合移至更高利润和可视性的广告,预计可贡献2022年收入的一半、投资科技、直播电商,以及稀缺性溢价。

大摩:首予快手-W(01024)“优于大市”评级 目标价为350港元

大摩报告中称,快手的月活跃用户人数和日活跃用户人数到2023年将分别达到7亿和4亿,带来公司收入和盈利结构的转型,并将驱动业绩和估值倍数上涨,广告和电子商务是关键的价值驱动力,预计快手线上广告收入占有率将从2020年3%的低基数,在2023年达到超过7%。变现的多元化和海外扩张将是快手的长期驱动力。

瑞信:上调协鑫新能源(00451)目标价120%至0.24港元 评级“中性”

瑞信报告中称,在近期股价大幅调整之后,协鑫新能源(00451)现在交易相当于预测2020年市账率0.6倍,鉴于其较低的股本回报率,认为这是不合理的,主要是由于资产处置后节省融资成本。

该行表示,最近几年公司的资产负债表已处于重大压力状况,自2018年底以来,一直在处置太阳能发电场的资产,到2020年这一进展终于加速,目前的容量已降至约4GW。相信资产负债表得到改善,当前估值似乎有价值。公司希望进一步处置其现有的太阳能发电场,目标是将运营能力降低至低于1GW。与其他可再生能源运营商不同,不期望公司将受益于“十四五”期间不断增长的太阳能需求。

瑞信: 大幅上调保利协鑫能源(03800)目标价900%至2.2港元 评级“中性”

瑞信研报中称,鉴于多晶硅现货价格较高,目前约为每公斤110元人民币(下同),而2020年的平均价格为每公斤76元,预计保利协鑫能源(03800)在2021财年会转盈,认为经过最近的股价调整,当前的估值,预计2021年21倍预测市盈率变得更加合理。

该行认为,颗粒状多晶硅的质量仍然是关键问题,将判断能否可以扩大市场份额,并克服高纯度的要求所带来的挑战。去年其太阳能发电场子公司出售资产后,以及2021年1月相对较大的配股,相信公司的偿付能力风险已经降低。鉴于多晶硅价格上涨,预计2021-22年现金流量也可能变强,基于较高的多晶硅价格假设,将2021-22财年预测更改为纯利约25及26.5亿元。

国泰君安:首予华润啤酒(00291)“增持”评级 目标价70港元

国泰君安报告中称,华润啤酒(00291)九年规划明确以国内高端市场规模第一为目标。一方面推动优势市场核心价格带由4-6元向6-8元升级,一方面打造“4+4”品牌战略,以雪花国内品牌群和喜力国际品牌群为两条主线,做细做强8元以上价格带。2019年公司国内高端市占率约15%,吨价升至2903元,两者均有较大提升空间。

该行表示,公司将推动“两省五市、八大高地、N个重点省会”市场扩张战略,布局东南沿海、区域中心城市等消费能力较强的市场。公司推进全国渠道“二次改造”,推动渠道片区化、扁平化发展,预计2021年完成,实现渠道优势巩固、服务高端转型。

此外,中档啤酒竞争格局优化将提升公司销售费用投放效率。结构升级+成本管控+产能优化,1H20公司毛利率同比提升2.53pct至40.4%,净利率同比提升1.95pct至11.7%。同时提升非现饮渠道的听装化率、降低包材成本,盈利能力提升有望持续。

中金:首予信达生物(01801)“跑赢行业”评级 目标价为97.23港元

中金表示,信达生物(01801)在肿瘤免疫治疗领域的产品管线梯队层次丰富,看好产品信迪利单抗及贝伐珠单抗的海外销售前景。信迪利单抗是首个纳入国家医保目录的PD-1单抗,2020年国内销售额超22亿元人民币,预计该产品治疗一线鳞状非小细胞肺癌及一线肝癌有望于2021-22年初获批,并于2026年取得68.1亿元人民币的风险调整后国内销售峰值。

该行认为,贝伐珠单抗等三种生物类似药的患者池及渗透率有提升空间,预计将于2023年贡献19.7亿元人民币收入,公司已就信迪利单抗及贝伐珠单抗生物类似药的海外开发分别与礼来等签订合作协议,预计有望于2022-23年开始实现海外收入。

扫码下载智通APP

扫码下载智通APP