天虹纺织(02678):纱线复苏超预期,针织面料“小互太”雏形显现

本文来自“浙商证券”。

报告导读

20H2天虹纺织(02678)净利润5.07亿,已恢复至2017/2018下半年水平,复苏势头超预期。针织面料20H2表现亮眼,21.7%的毛利率已超越行业龙头,有望成为长期增长重要推动力。

投资要点

20H2纱线复苏超预期,针织面料大超预期、小互太雏形显现

天虹纺织公告20年全年业绩,公司全年收入下滑11.1%至196亿,归母净利润5.2亿下滑41.5%。其中20H2,公司收入仅下滑4%至113.5亿,归母净利润同增23%至5.07亿,已复苏至17/18年H2的水平。分拆各项业务来看:

(1)纱线毛利率逐步恢复,20H2毛利润同增17.3%。其中20H2纱线销量45万吨、已恢复至正增长8.4%;但受制于20H2较低的棉价,纱线单价下滑8%至19975元/吨,导致公司H2纱线收入89亿,同比略下滑0.2%。从毛利率来看,20H2纱线业务毛利率从20H1的10.6%大幅恢复至15.3%,虽仍低于正常17%的水平,但是相较19H2受到贸易争端影响的13%的毛利率水平已经大幅复苏。

(2)针织面料20H2表现出色,“小互太”雏形显现。受疫情影响,公司下游业务20H2收入23.5亿、下滑16.8%。其中,针织面料表现出色,H2销量1.05万吨、同比增7%;受单价较低影响,针织面料20H2收入4.7亿、仍下滑4.8%,同时毛利率显著回升,从19H2的14.2%大幅上升至历史新高21.7%(该毛利率已经超过龙头历史平均);我们认为天虹作为针织面料领域“小互太”雏形显现,2021年我们将看到公司针织面料销量大幅提升至3万吨以上,几年内有望成为10亿美元级别体量的业务,相对稳定的毛利率而成为天虹业绩稳定增长的推动力之一。

此外,公司自产梭织面料业务受疫情居家办公影响较大,但依然维持在较高毛利率水平。公司梭织自产产品销量从1亿米下降至8800万米,贸易量同样下降16%至3200万米。但是即便在收入受到需求影响有所下滑的情况下,公司自产面料的毛利率依旧维持在19.5%的高水平。

公司成衣业务20H2毛利率达到13.7%,同比大涨10pct,已实现盈利基础。

20H2下游业务的超预期表现,让我们更加看好公司一体化布局

公司的下游业务整合效果在20H2初步显现,我们预期21年公司下游一体化有望迎来量价齐升。20H2毛利率表现出色的针织面料部分,进一步验证了公司一体化业务的潜力。同时在下游需求逐步复苏的情况下,公司预期21年公司针织面料部分的销量大幅增加至3万吨(20年1.8万吨),同时在目前20%+的毛利率下针织业务有望逐渐成为公司重要的一部分利润来源。

梭织面料部分,作为公司一体化的重要一步,公司在18年底宣布收购国内知名梭织染色面料生产及销售集团浙江庆茂,补齐了梭织布印染的最大短板。浙江庆茂在收购时拥有超过8000万米梭织面料产能,其拥有着50年行业经验客户涵盖众多大量国际知名品牌,技术能力突出。庆茂出色的技术能力叠加天虹的行业及资本资源,让我们对公司梭织业务未来的增长具有较强信心。公司希望21年梭织能够拥有1.4亿米自产销量(20年8800万米自产,3200万米贸易),同时庆茂部分继续保持目前的高毛利率水平。

成衣部分,预期21年销量1100万条与20年基本持平,但是该部分业务在21年预计将扭亏为盈。

我们认为20H2针织业务在需求复苏后的优异表现,正在逐步验证公司的一体化布局,同时我们认为21年下游需求恢复能够让公司产品在销量复苏的同时迎来价格的恢复性增长。

棉价持续向上,公司纱线业务拥有明显向上弹性

纱线业务将充分受益棉价上涨带来的弹性。从原材料用料来说,天虹的纱线业务每年用棉量超过80万吨,同时公司常年保持5个月的棉花库存。从终端价格来看,天虹的订单都是2-3周的短期订单,因此纱线产品能够较快地反映原材料成本上升。

从弹性测算来说,假设20年8-12月棉花均价13700元/吨,公司账上+在途总计有35万吨左右的库存,这部分库存也将为公司贡献额外盈利。

公司纱线业务毛利率正常年份在17%左右,经营利润率10%;假设公司纱线业务在21年恢复正常水平,叠加棉价上涨,保守估计纱线业务在21年有望贡献超过20亿的经营利润。

同时在21年,公司预期纱线业务销量达到84万吨(20年75万吨)。

盈利预测及估值

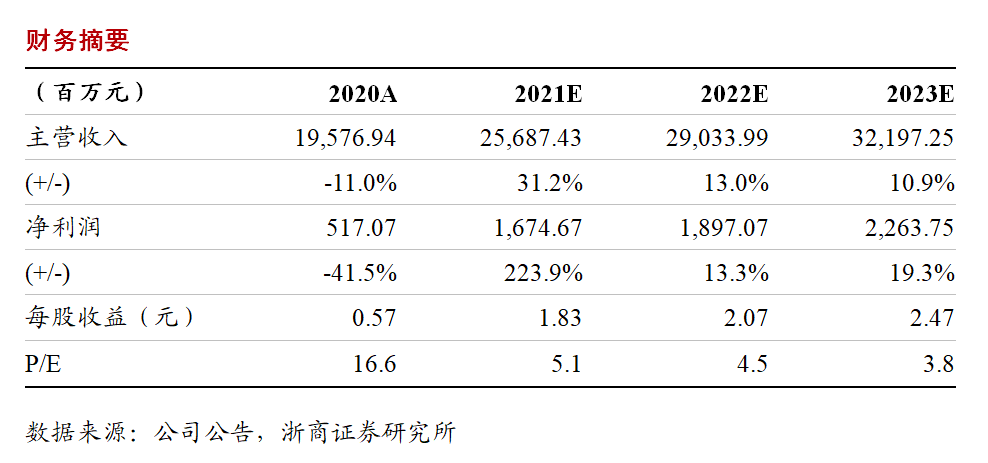

我们认为在棉价上涨带来业绩弹性之外,21年下游服装需求的转暖有望让公司下游业务获得更大的业绩弹性。同时随着下游产能的扩张,公司未来资本开支有望逐步减少,公司在未来有望逐步降低负债水平、进一步提升盈利能力。基于20H2的超预期表现,我们略上调盈利预测,预计公司21~23 年归母净利润16.7/19.0/22.6亿,对应估值5.1/4.5/3.8X。我们认为,公司在弹力包芯纱领域有着绝对龙头地位、同时下游业务盈利能力也正在迅速提升,在当前我们认为棉价处于明确上涨周期的情况下业绩弹性出色,维持“买入”评级,坚定推荐。

风险提示:疫情恶化超出预期,终端需求回暖不及预期

财务摘要

扫码下载智通APP

扫码下载智通APP