国泰君安:库存超预期下降,钢铁继续进攻

本文来自“国泰君安证券”。

摘要

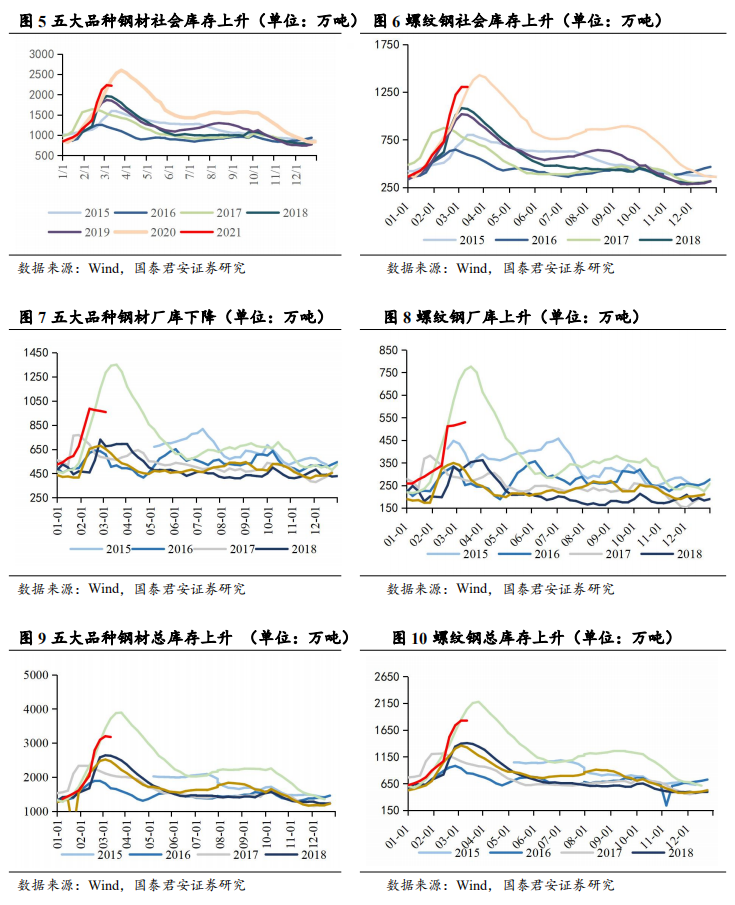

钢材需求快速启动,库存开始下降。本周截至21年3月11日建材日均成交量为16.2万吨,春节后需求已启动。本周五大品种社会、钢厂库存分别下降13.55、9.44万吨,需求超预期恢复,钢厂和社会库存均出现下降。本周螺纹钢钢厂、社会库存分别升7.79、下降2.08万吨,热卷钢厂库存降4.36万吨、社会库存降8.13万吨。本周五大品种钢材表观消费量1052.72万吨,较2016-2020年同期平均水平高99.64万吨,与往年相比2021年春节之后钢材消费量较高,需求恢复的节奏较快。

碳中和背景下,产能周期基本结束,产能不再是钢铁盈利之殇。碳中和是21年两会和十四五规划的重点内容,自2020年9月开始,我国7次表态在2030年实现碳达峰、2060年实现碳中和。而目前,全国20个省、直辖市和自治区已经提出2021年将研究、制定碳达峰方案,上海明确提出在2025年达到碳达峰、重庆将碳排放纳入环评考核。我们认为碳中和是工业品未来5-10年的重大主题,钢铁行业碳排放占全国总量的18%,压减粗钢产量、调整生产结构势在必行。结合工信部表态2021年压减钢铁产量的表述来看, 21年粗钢产量大概率同比下降,钢铁行业产能周期在2021年基本结束,产能不再是钢铁盈利之殇。

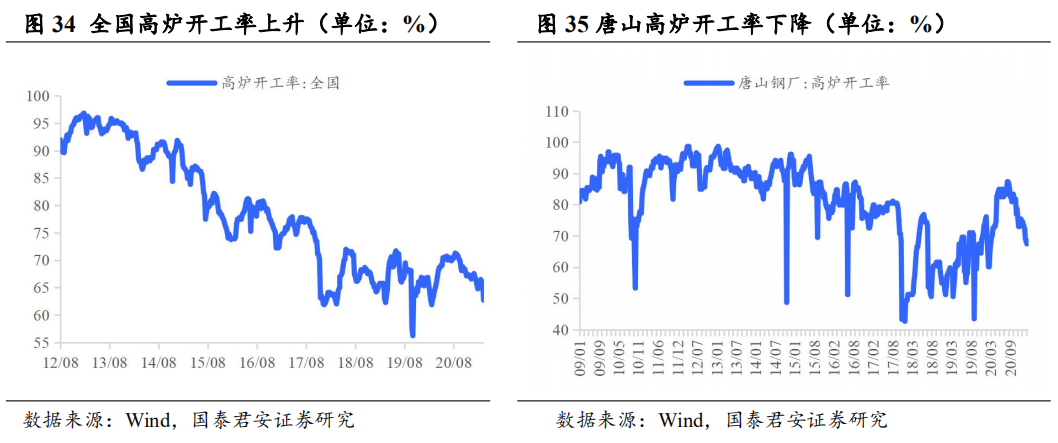

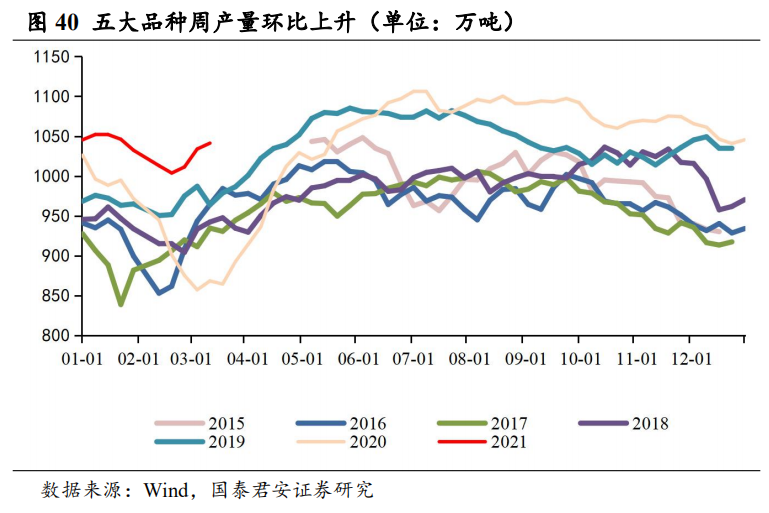

产业格局向好,集中度提升,龙头议价权提升,竞争格局优化。本周5大品种钢材周产量1041.22万吨,环比上周升7.36万吨,年后需求快速启动,钢材产量开始回升。全国高炉开工率65.75%,较上周上升0.14个百分点。当前钢材利润开始上升,高炉开工率或将逐渐走高。上周全国电炉开工率61.54%,较前一周升17.31个百分点。钢铁产能周期结束后,行业兼并重组将加速,行业龙头不断通过兼并产能提高市占率。行业的集中度在政策支持以及铁矿成本压迫之下将快速提升,集中度提升后将大大提高龙头企业对上下游的议价权,有效传导成本压力,提高业绩稳定性。

看好钢铁板块大机会。重点推荐板材四大龙头华菱钢铁、宝钢股份、新钢股份,受益南钢股份。推荐螺纹三小龙方大特钢、三钢闽光、韶钢松山。

风险提示:疫情超预期发展;货币政策超预期收紧;碳中和政策推进不及预期。

正文

01 年后钢价回升,钢材库存拐点已经见到

1.1 钢材现货价格下降、期货价格上升,社会库存继续上升

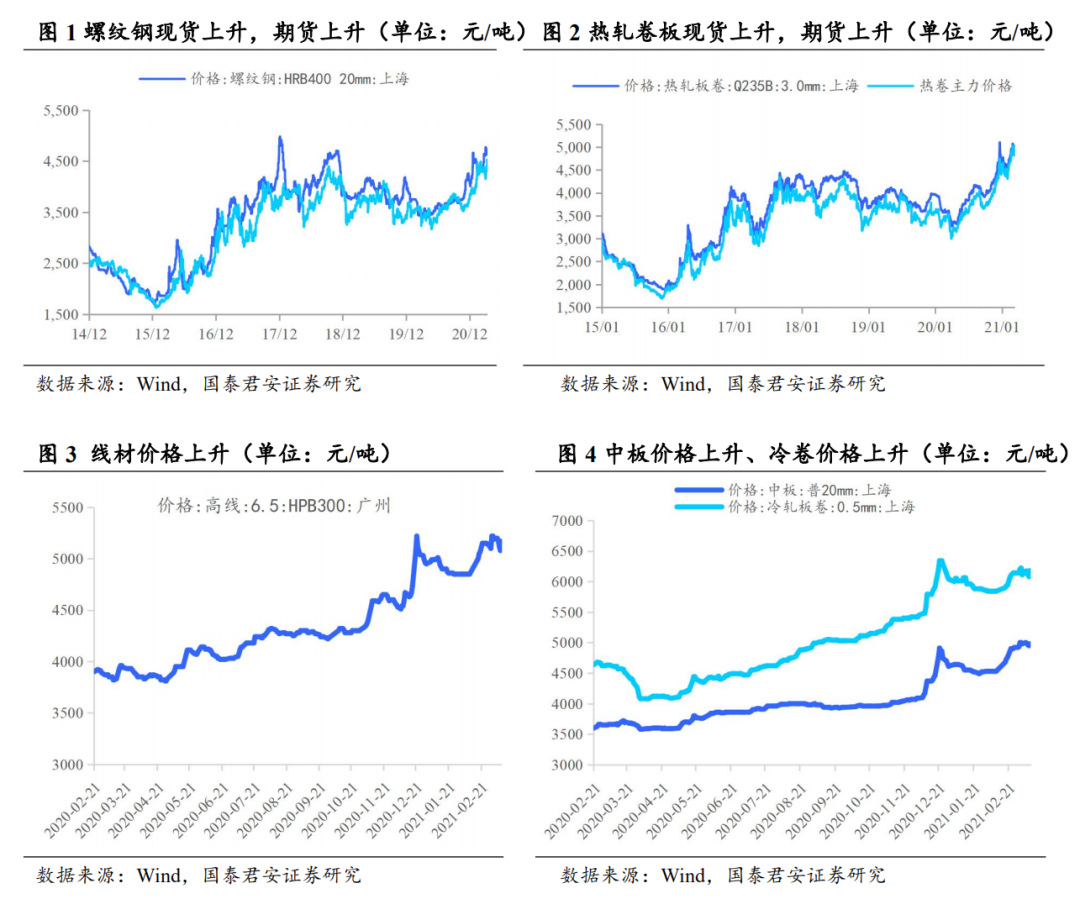

本周主要钢材现货、期货价格上升。上海螺纹钢现货跌20元/吨至3790元/吨,跌幅0.52%;期货涨132元/吨至3731元/吨,涨幅3.67%;热轧卷板现货涨110元/吨至3860元/吨,涨幅2.93%;期货涨171元/吨至3706元/吨,涨幅4.84%。上海中板价格上升,冷卷价格上升,线材价格下降。中板涨20元/吨至3930元/吨,涨幅0.51%;冷卷涨60元/吨至4750元/吨,涨幅1.28%;线材跌30元/吨至3820元/吨,跌幅0.78%。钢材需求在春节后快速恢复,从成交来看,下游需求已充分恢复,库存开始去化。碳中和政策对电力、铝行业有明确政策,预期钢铁行业的约束政策将逐渐出台,而全年钢材需求仍然偏好,钢材价格将高位震荡,中枢将高于2020年。

钢材社会库存上升,钢厂库存上升。本周主要钢材社会库存周环比上升179.27万吨,钢厂库存上升11.07万吨。社会库存方面,本周螺纹钢社会库存954.1万吨,环比增加126.41万吨;线材社会库存311.78万吨,增加33.06万吨;热卷社会库存273.77万吨,增加13.7万吨。钢厂库存方面,本周螺纹钢钢厂库存349.28万吨,增加9.76万吨;线材钢厂库存114.31万吨,上升1.05万吨;热卷钢厂库存101.21万吨,上升2.12万吨。下游需求恢复情况良好,库存开始下降,全年库存高点已经见到,后期库存将逐渐下降。

1.2 本周铁矿石现货价格下跌,焦炭现货上升

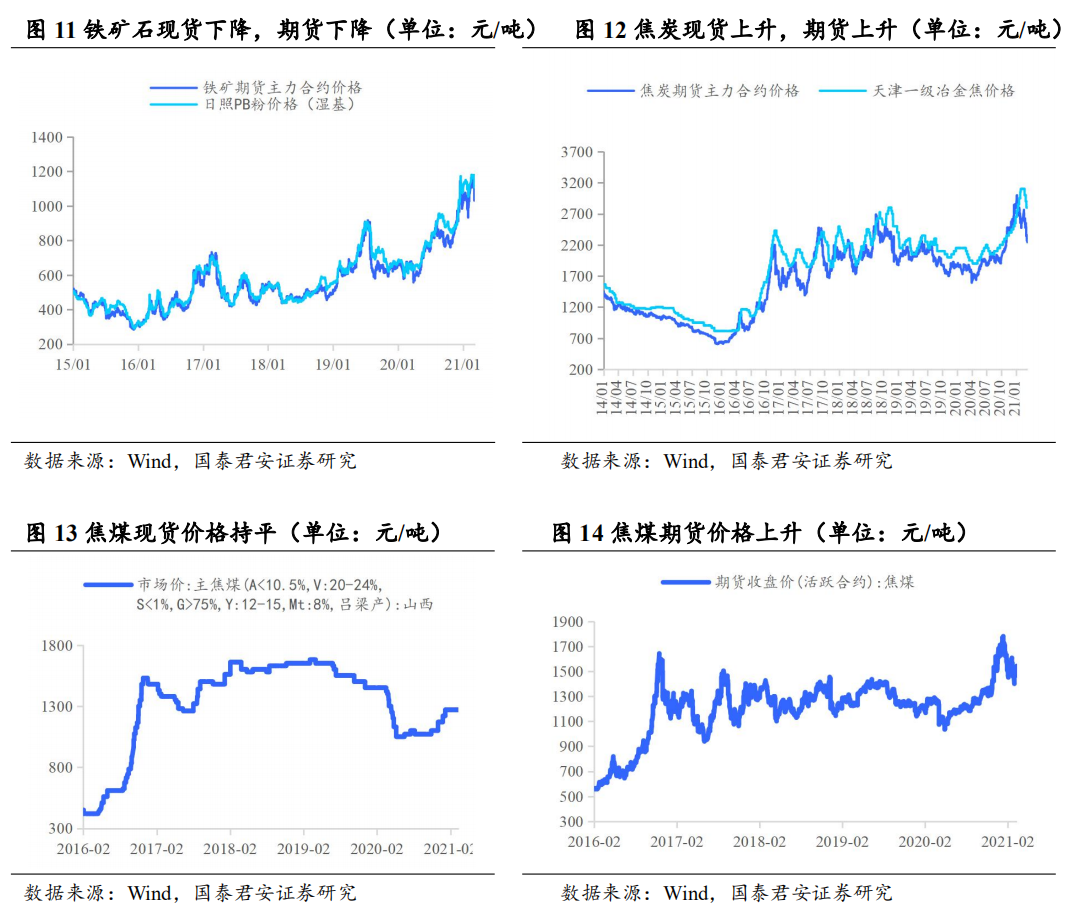

本周铁矿石现货价格下跌,期货价格下跌。焦炭现货上升,期货上升。本周日照港PB粉(铁含量61.5%)跌15元/吨至633.0元/吨,跌幅2.31%;铁矿石主力期货价格跌5.5元/吨至618.5元/吨,跌幅0.88%。焦炭方面,焦炭现货价格涨25元/吨至2275.0元/吨,涨幅1.11%;焦炭期货价格涨120.5元/吨至2163.0元/吨,涨幅5.90%。本周焦煤现货价格1650.0元/吨与上周持平;焦煤期货价格涨22.5元/吨至1295.0元/吨,涨幅1.77%。我们观察到钢材产量稳步回升,唐山地区限产严格执行,预期全年钢材产量或不及2020年。考虑到21年下半年淡水河谷的关停矿区陆续复产,铁矿供需缺口逐渐修复,维持21年铁矿石价格前高后低的判断。

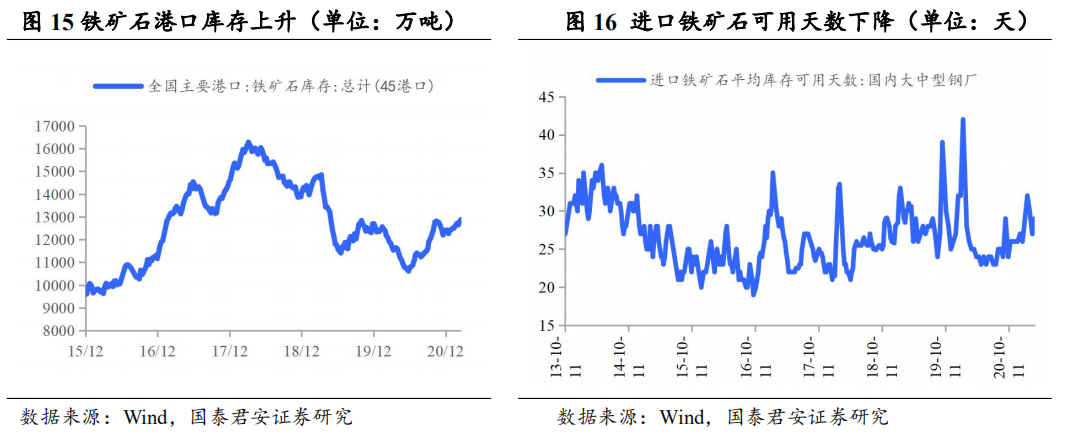

本周铁矿石港口库存上升,钢厂铁矿石可用天数下降,钢厂废钢可用天数下降。本周铁矿石港口库存14576.5万吨,周环比上升162.29万吨。本周钢厂铁矿石可用天数28.5天,较上周下降0.5天。本周钢厂废钢可用库存10.9天,较上周下降0.5天。

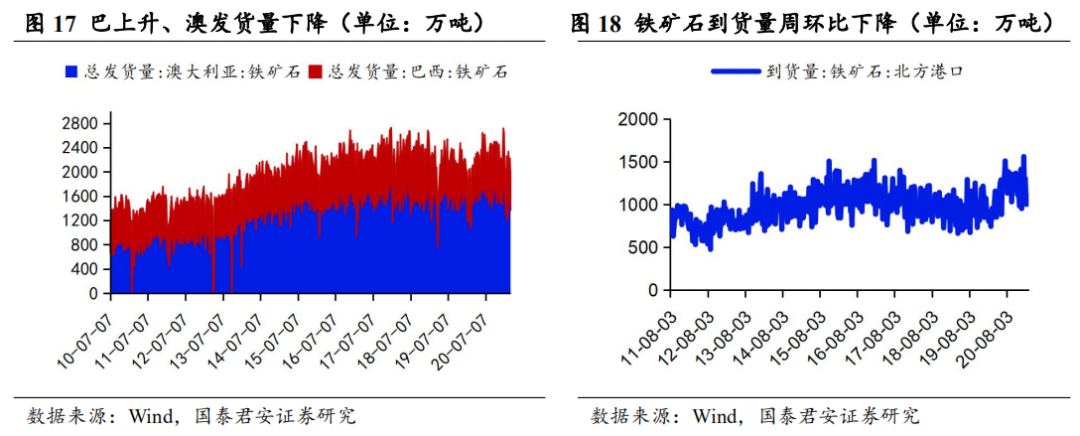

本周巴西铁矿石总发货量上升,澳大利亚铁矿石总发货量下降。本周巴西铁矿石总发货量602.30万吨,周环比上升41.8 万吨;澳大利亚铁矿石总发货量1,363.50万吨,周环比下降299.70万吨。

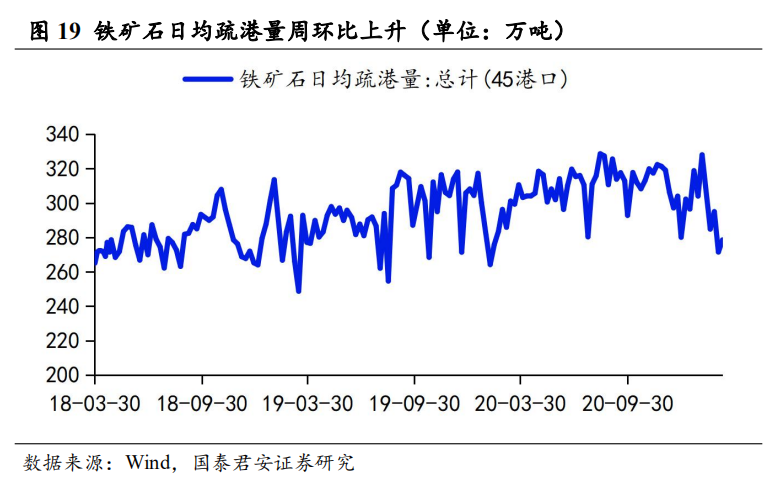

本周铁矿石到货量周环比下降,铁矿石日均疏港量周环比上升。本周铁矿石到货量1,056.90万吨,周环比下降40.3万吨;铁矿石日均疏港量278.57万吨,周环比下降7.05万吨。

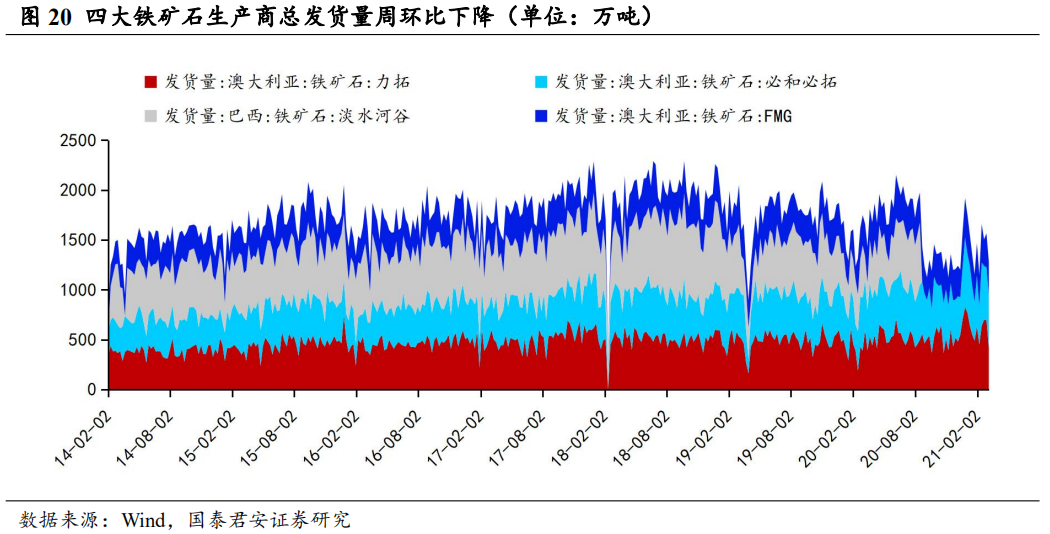

本周四大铁矿石生产商总发货量周环比下降。本周四大铁矿石生产商总发货量1,280.60万吨,周环比下降284.70万吨。其中,力拓铁矿石发货量417.90万吨,周环比下降277.60万吨;必和必拓铁矿石发货量530.50万吨,周环比下降0.30万吨;淡水河谷铁矿石发货量625.60万吨,持平上周;FMG铁矿石发货量332.20万吨,周环比下降6.80万吨。

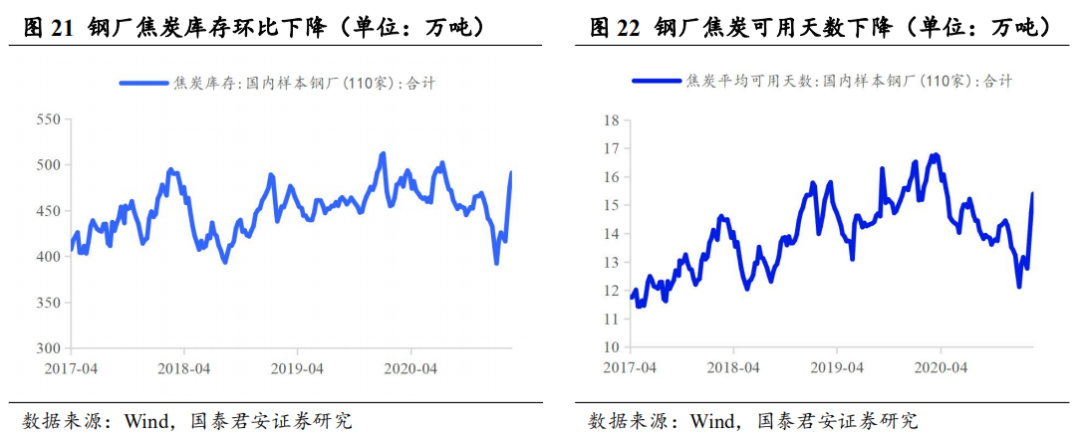

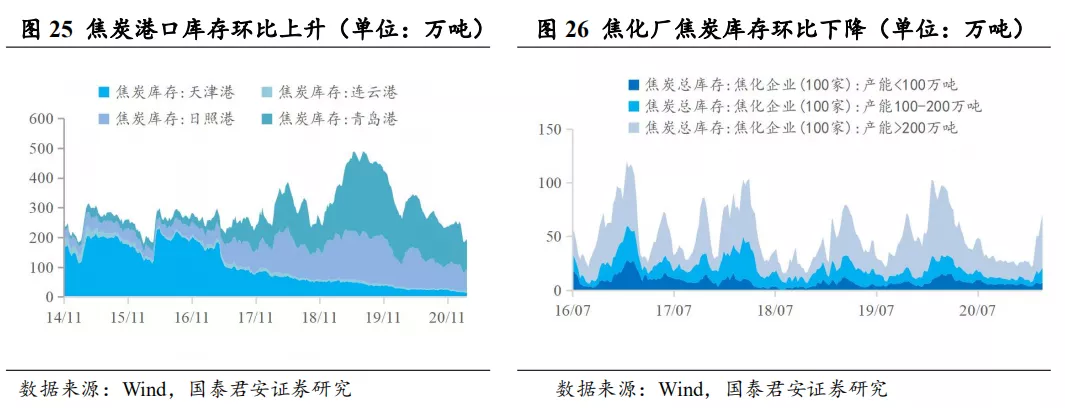

本周钢厂焦炭库存下降,钢厂焦炭平均可用天数下降。本周钢厂焦炭库存下降,焦化厂焦炭库存下降,港口焦炭库存上升。本周钢厂焦炭库存平均可用天数10.6天,较上周下降0.4天。

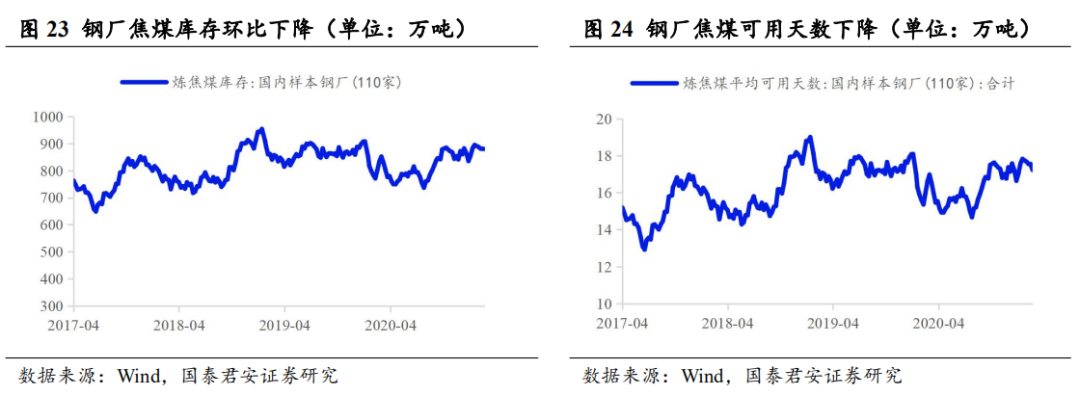

本周钢厂焦煤库存下降,钢厂焦煤平均可用天数下降。本周焦煤钢厂库存环比下降,独立焦化厂焦煤库存下降,三港口焦煤库存上升,六港口焦煤库存上升。本周焦煤钢厂库存17.3天,较上周下降0.19天。

本周焦化厂焦炭库存下降,港口焦炭库存上升。100家焦化企业焦炭总库存56.12万吨,环比减少9.91万吨;北方四港口焦炭库存总计357万吨,周环比上升17万吨。

本周独立焦化厂焦煤库存下降,三港口焦煤库存上升,六港口焦煤库存上升。100家独立焦化厂焦煤库存822万吨,环比下降29.99万吨。本周三港口(京唐、日照、连云港)焦煤库存223万吨,周环比上升27万吨。六港口(三港口和青岛、日照、连云港)焦煤库存302万吨,较上周上升18万吨。

1.3 建材成交量均值上升,地产拿地数量增速环比上升

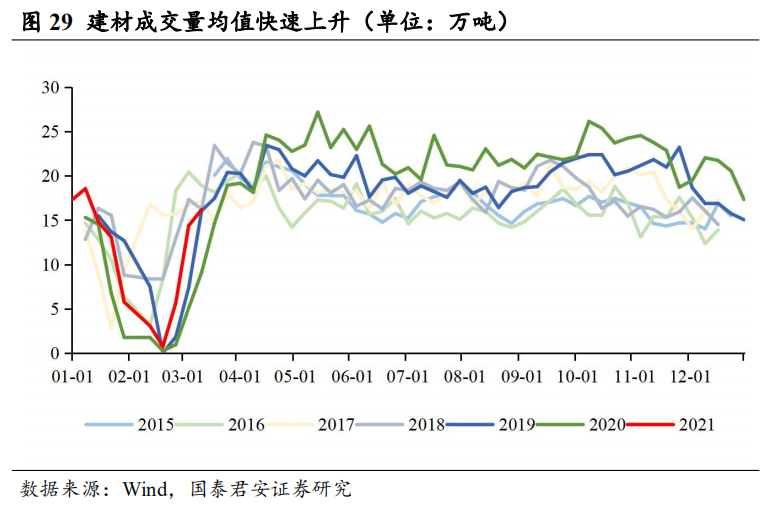

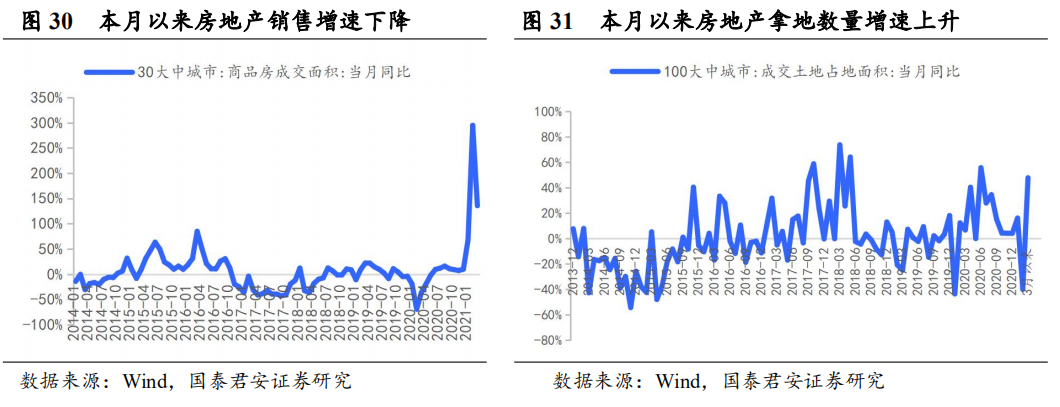

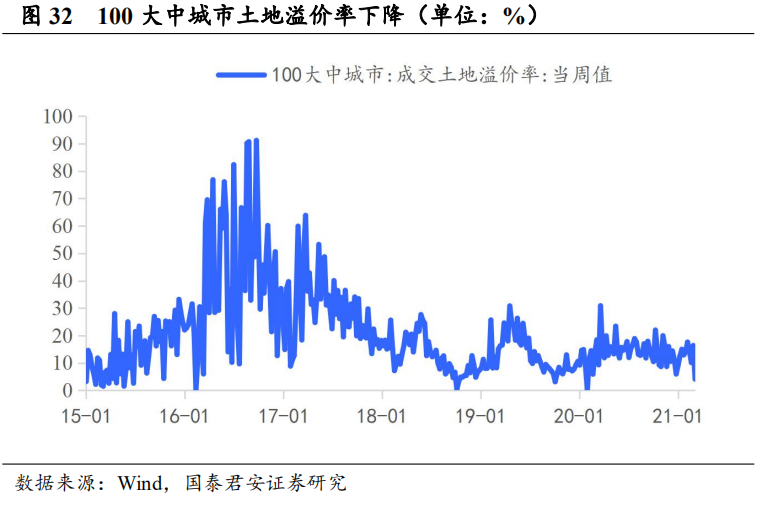

本周建材成交量均值环比上升,房地产销售增速下降,房地产拿地数量增速环比上升。本周建材成交均值17.34万吨,环比升153.89%,同比升183.10%;本周30大中城市商品房成交面积为395.39万平方米,较2020年同期高227.59万平;本周100大中城市成交土地面积为717.66万平方米,较2020年同期高232.29万平。由于2020年3月的低基数效应,3月以来商品房成交面积同比增速为136%,较2月下降159个百分点;3月以来房地产拿地数量增速为48%,较1月上升87.83个百分点。本周100大中城市土地溢价率为10.19%,较上周下降0.53 个百分点。

1.4 本周唐山高炉开工率下降,全国高炉开工率上升

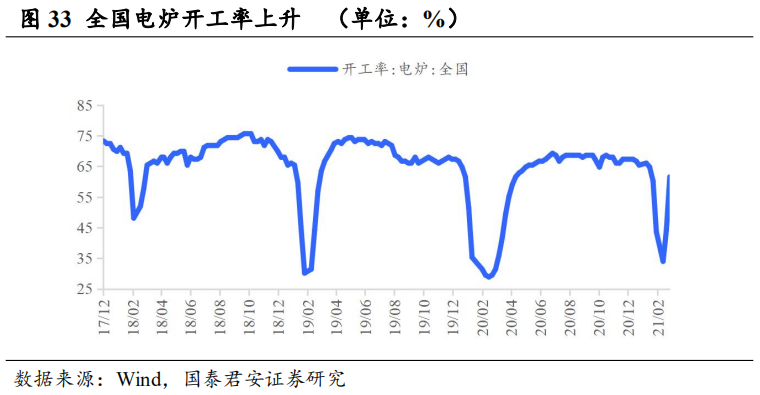

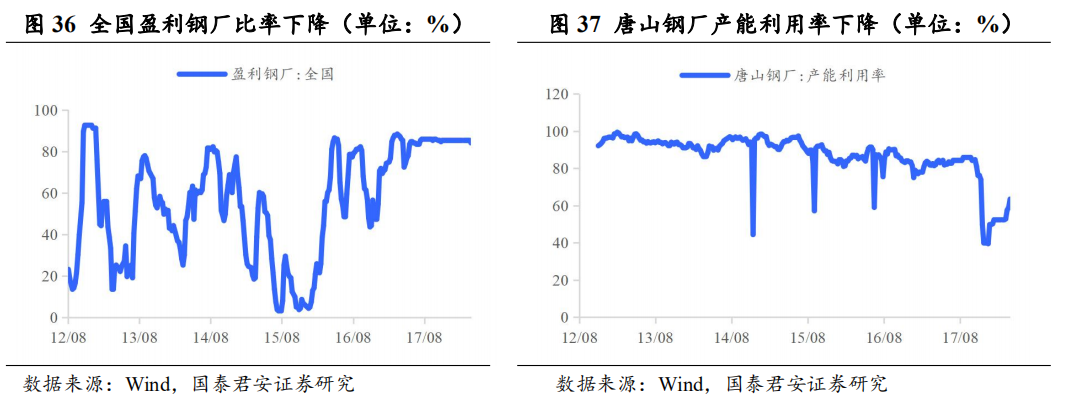

本周唐山高炉开工率下降,全国高炉开工率上升。本周唐山高炉开工率59.15%,较上周下跌0.61个百分点。全国高炉开工率65.75%,较上周上升0.14个百分点。唐山产能利用率为69.22%,较上周下跌0.17个百分点;全国盈利钢厂比率为73.01%,较上周下跌0.61个百分点。春节后钢材市场快速复苏,而唐山限产严格执行,高炉开工率逐步下降,而电炉由于利润的上升,开工率已经逐渐上升。

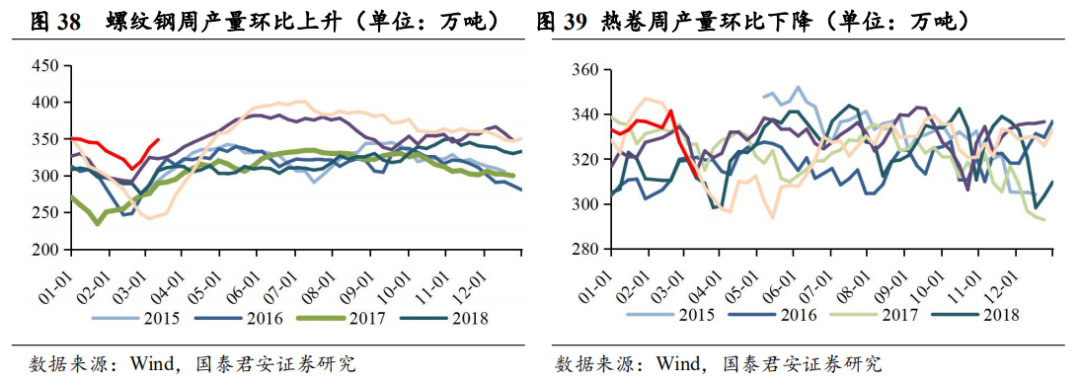

本周钢材产量继续上升。本周钢材周度总产量1041.22万吨,环比上升172.93万吨。其中螺纹钢产量348.81万吨,环比上升11.07万吨,产量较2016-2020年平均水平高54.232万吨。热卷产量312.36万吨,环比下降7.64万吨,较2016-2020年平均水平低5.594吨。

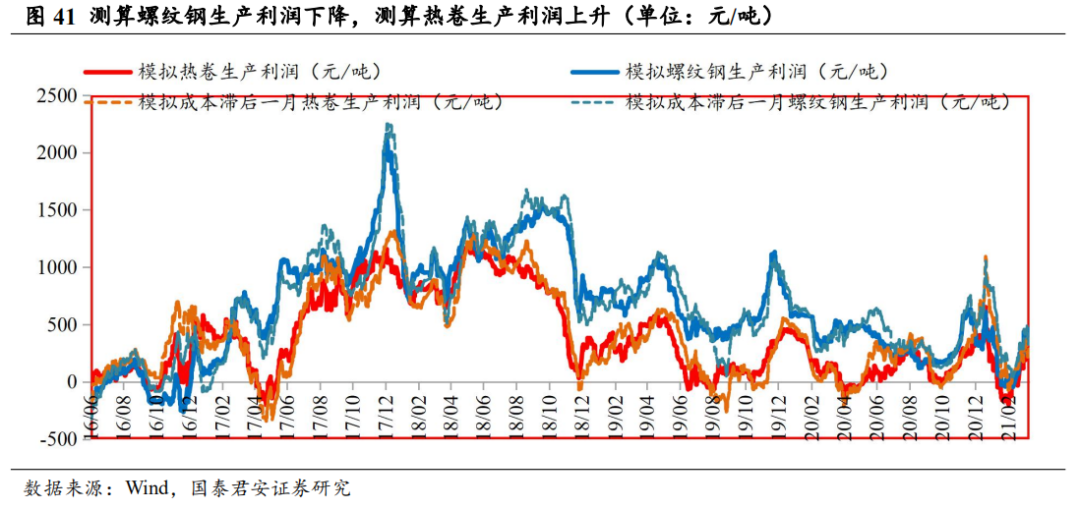

1.5 螺纹钢模拟生产利润下降,热卷模拟生产利润上升

本周测算螺纹钢生产利润下降,测算热卷生产利润上升。测算螺纹钢生产利润跌8.5元/吨至636.5元/吨,热卷利润涨121.5元/吨至306.5元/吨。

02 本周美国、日本钢价持平欧盟钢价下跌

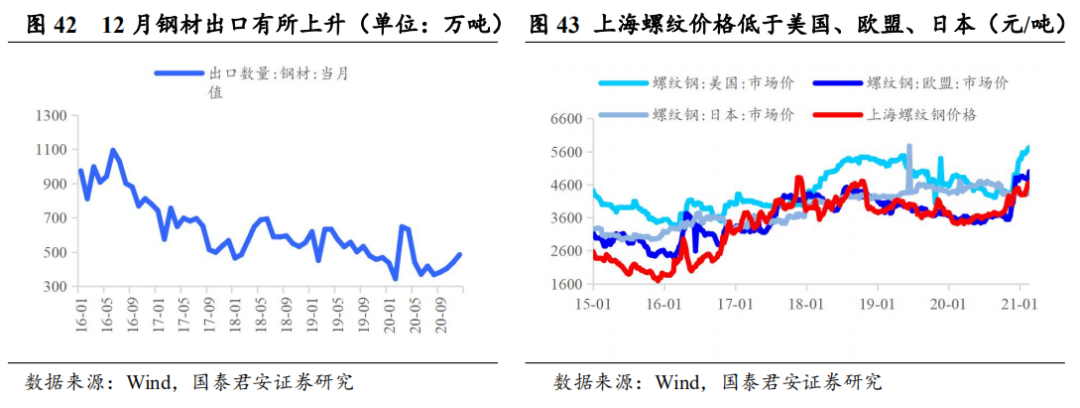

美国钢价本周与上周持平,欧盟钢价下跌,日本钢价与上周持平。周美国螺纹钢价格782.0美元/吨与上周持平;欧盟螺纹钢价格下跌39美元/吨至559.0美元/吨,跌幅6.52%;日本螺纹钢价格630.0美元/吨与上周持平。以人民币计,本周美国、欧盟、日本钢价分别为5251.21、3753.74和4230.51元/吨。上海螺纹钢现货价格低于美国钢价,低于欧盟钢价,低于日本钢价。

03 废钢价格上升石墨电极价格下降

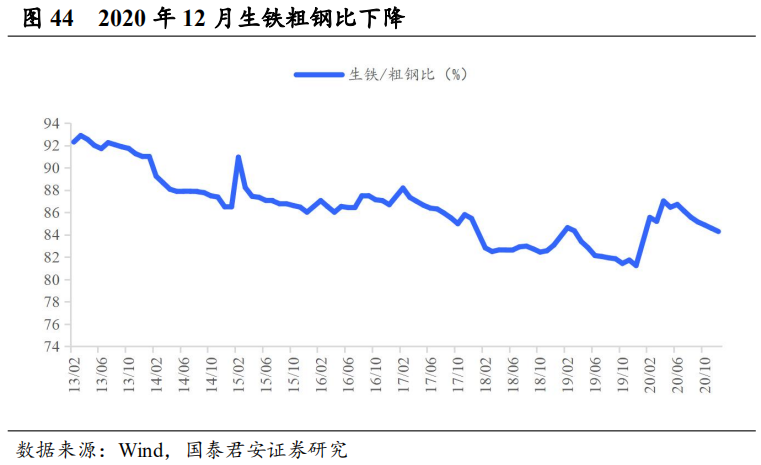

2020年12月生铁粗钢比为84.29%,环比下降0.29个百分点。即粗钢产量中15.71%是废钢,此前全球铁矿价格由于新冠疫情所带来的供给不确定性持续走高,使得铁水成本始终处于较高水平,废钢的性价比逐渐凸显,铁水粗钢比本月继续下滑,预期下半年随着铁矿价格回落,铁水粗钢比有望逐步回升。

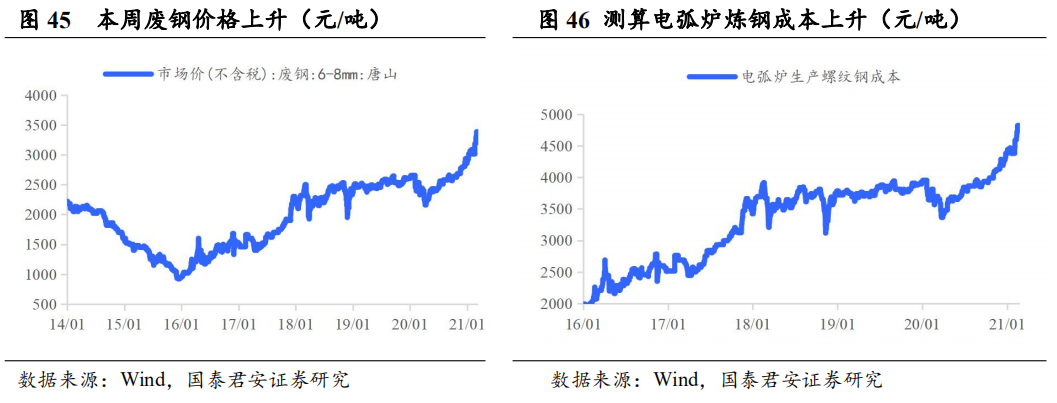

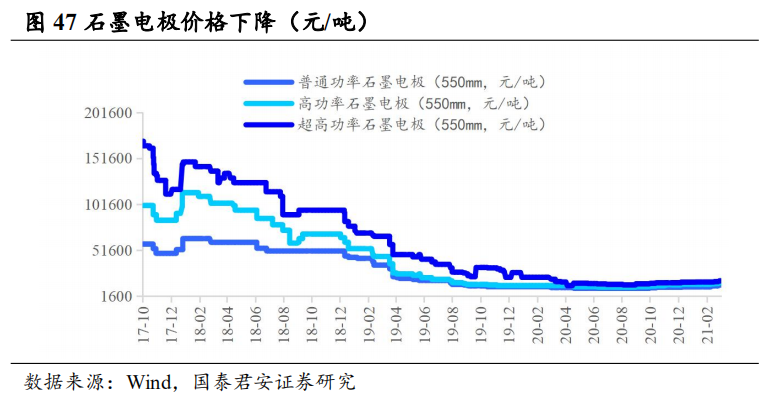

本周废钢价格上升,石墨电极价格下降。本周废钢价格上升,普通功率石墨电极价格下降,高功率石墨电极价格下降,超高功率石墨电极价格下降。本周唐山废钢价格涨10元/吨至2500元/吨,涨幅0.40%。本周电弧炉炼钢成本涨12.2850000000003元/吨至3996.6元/吨,涨幅0.31%。本周普通功率石墨电极价格跌7500元/吨至35000元/吨,跌幅17.65%;高功率石墨电极价格跌8500元/吨至44500元/吨,跌幅16.04%;超高功率石墨电极价格跌3500元/吨至66500元/吨,跌幅5.00%。

04 本周不锈钢价格上升电解镍价格上升

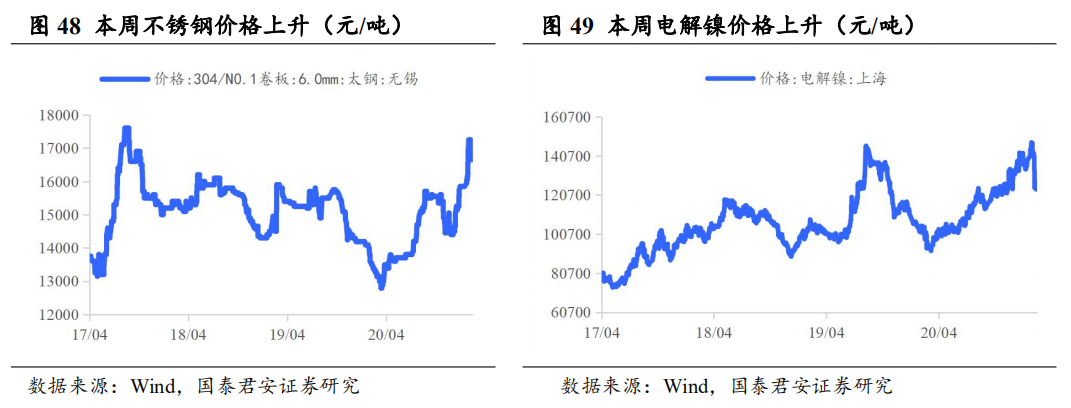

本周不锈钢价格上升,电解镍价格上升。本周不锈钢(304,6mm卷板)价格涨100元/吨至14500元/吨,涨幅0.69%;电解镍涨3900元/吨至102050元/吨,涨幅3.97%。

05 地产、基建投资增速上升钢材需求持续回暖

5.1 12月地产、基建投资继续回暖,需求温和扩张

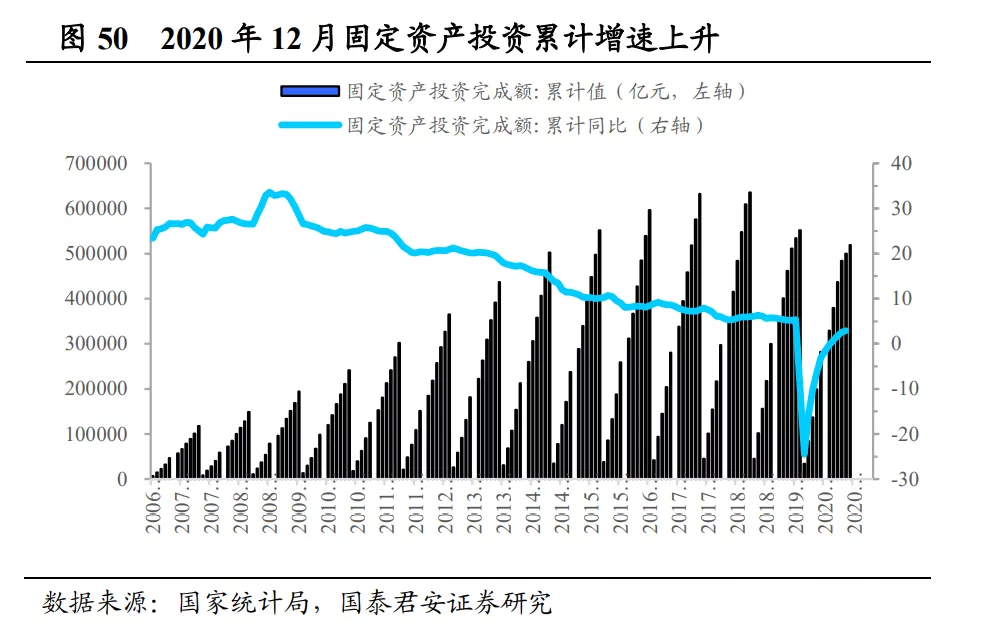

2020年12月,全国固定资产投资(不含农户)增速上升。2020年12月全国固定资产投资(不含农户)完成额累计值同比增速2.9%,增速较2020年1-11月上升0.3个百分点。

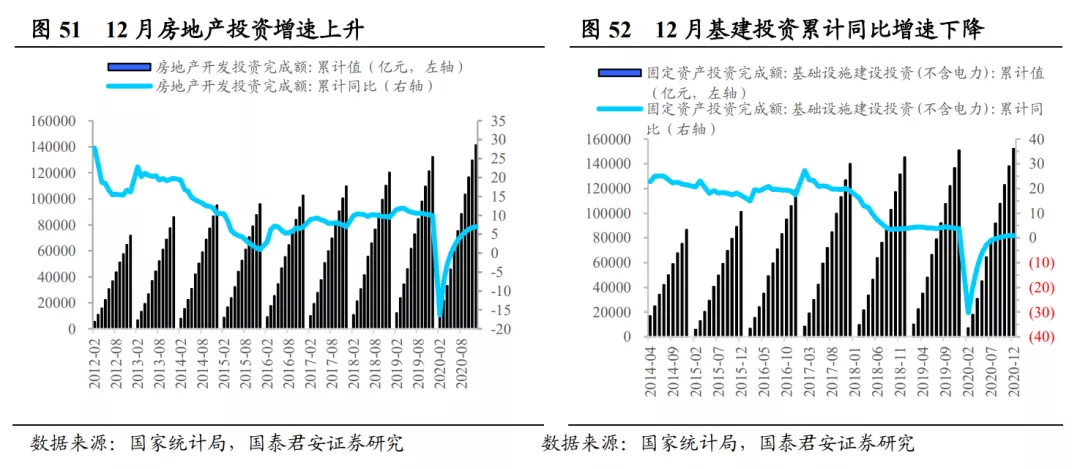

12月份基建投资累计同比增速较11月份下降,房地产开发投资上升。2020年1-12月,我国基建投资完成额累计值同比增加0.9%,增速较1-11月下降0.1个百分点;20年1-12月我国房地产开发投资完成额累计14.14万亿元,同比上升7%,增速较1-11月份上升0.2个百分点。

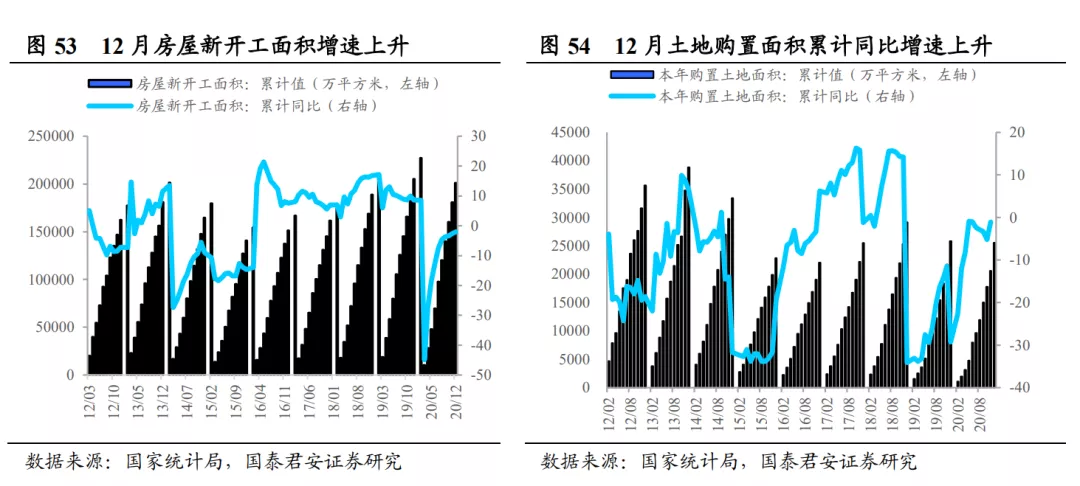

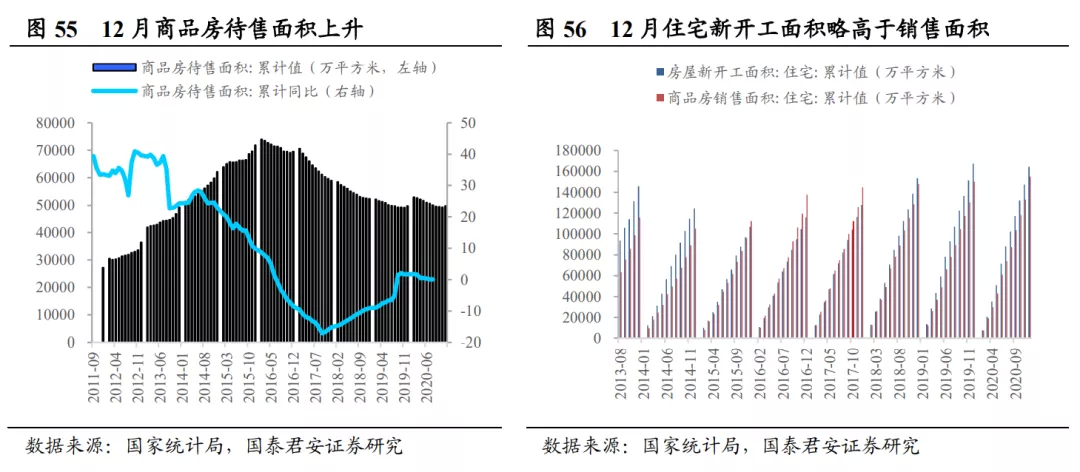

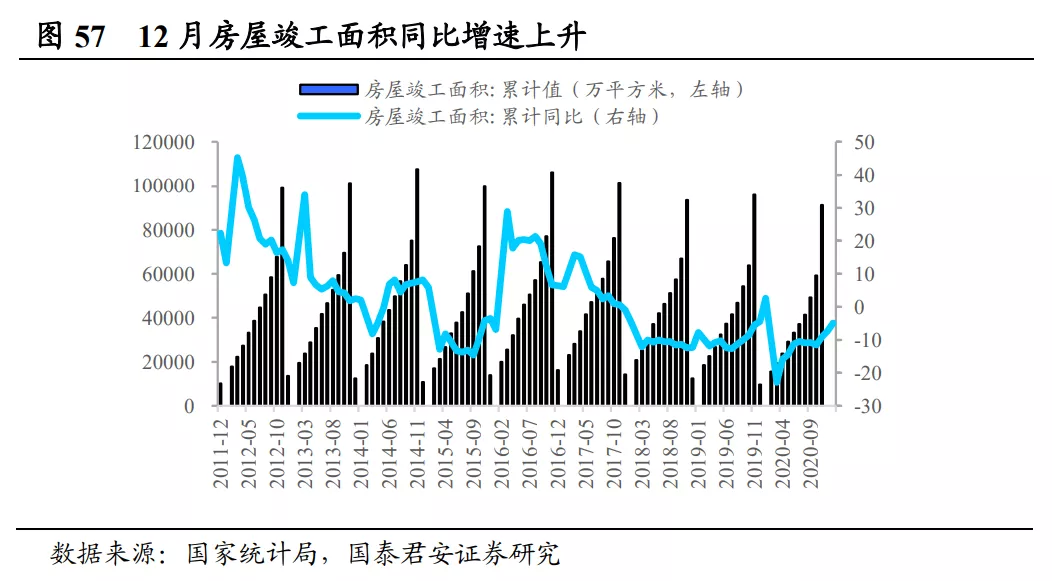

地产开工及销售继续温和回暖。2020年全国商品房销售面积累计值为17.61亿平方米,同比上升2.6%,增速较1-11月上升1.30个百分点。商品房销售额17.36亿元,同比上升8.70%,增速较1-11月上升1.5个百分点。商品房待售面积较11月底上升563万平方米至4.985亿平米。在购地和新开工方面,2020年1-12月土地购置面积累计值为25536万平方千米,同比下降1.10%,降幅较1-11月份放缓4.1个百分点;1-12月房屋新开工面积累计值为22.44亿万平米,同比下降1.2%;房屋竣工面积累计同比增速-4.90%,较1-11月上升2.40个百分点;商品房住宅销售面积累计15.49亿平方米,住宅新开工面积累计16.43亿平方米,新开工面积累计值仍高于销售面积累计值,差幅有所下降。

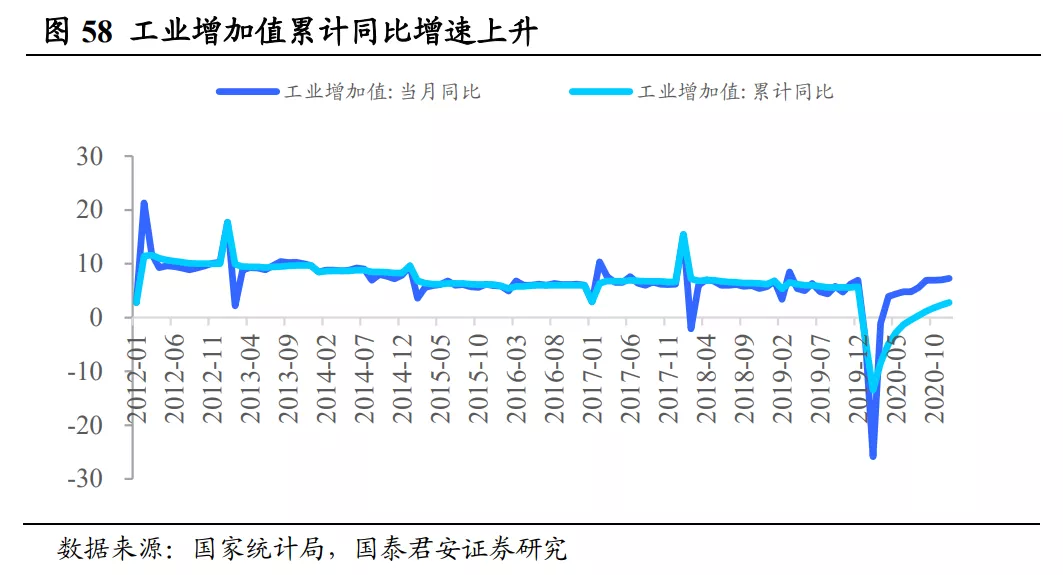

工业增加值累计同比增速上升。2020年1-12月份,工业增加值累计同比增速为2.80%,较1-11月上升0.5个百分点;当月同比增速为7.30%,较11月份上升0.3个百分点。

水泥产量累计同比增速上升,汽车产量累计同比增速上升。2020年水泥产量同比上升1.60%,较1-11月份增速上升0.40 %。2020年我国汽车产量同比下降1.40%,增速较1-11月份上升1.3个百分点,12月汽车产量当月同比增速为6.50%,较11月下降1.6%。

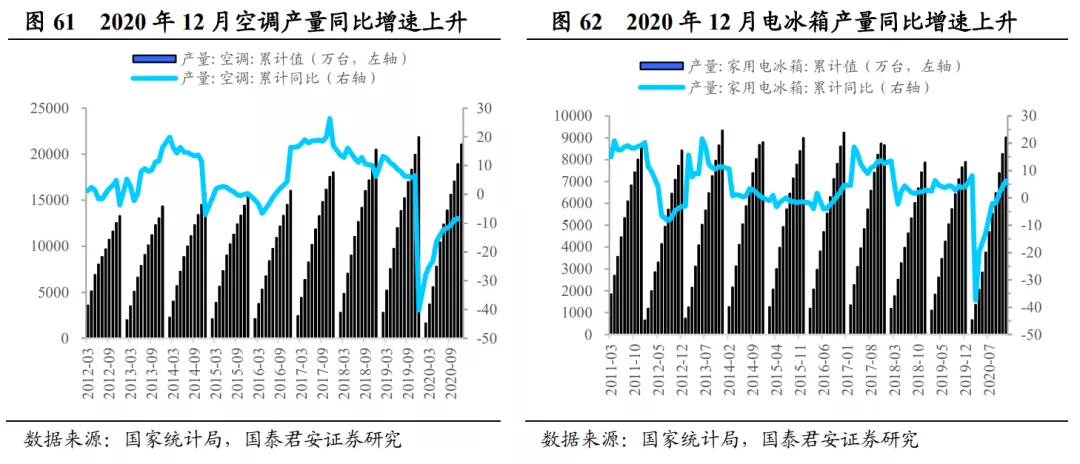

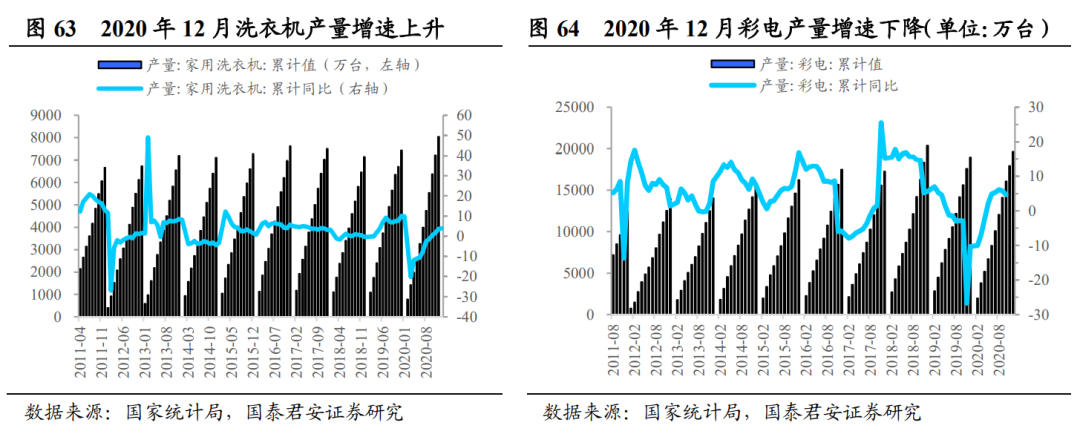

2020年12月份,家电累计同比增速上升。2020年我国空调产量同比下降-8.30 %,增速较1-11月上升0.5个百分点;电冰箱产量同比上升8.40%,增速较1-11月上升2.10个百分点;洗衣机产量同比上升3.90%,增速较1-11月上升0.3个百分点;彩电产量同比上升4.70%,增速较1-11月份下降1.1个百分点。

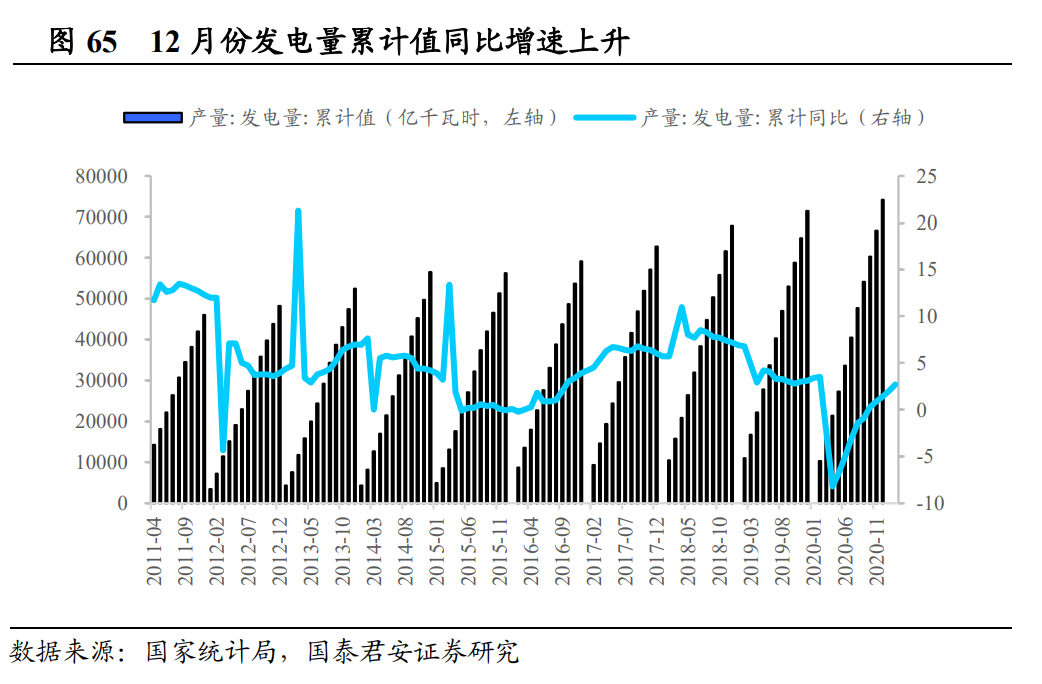

12月份发电量累计值同比增速上升。2020年全年,我国发电量累计值为7.42万亿千瓦时,同比增加2.7%,增速较1-11月上升0.70个百分点。

5.2 粗钢产量季节性下降,钢材出口继续放量

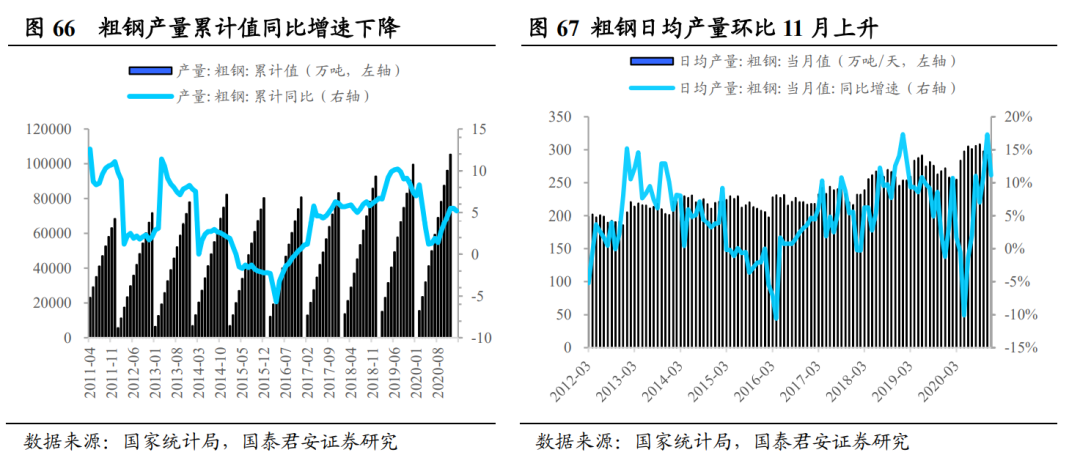

12月粗钢产量累计同比增速下降,粗钢日均产量环比11月上升。2020年我国粗钢产量累计值为10.53亿吨,同比上升5.20%,增速较1-11月下降0.3%;12月份粗钢日均产量为294.35万吨/天,较11月份日均产量上升2.15万吨/天。

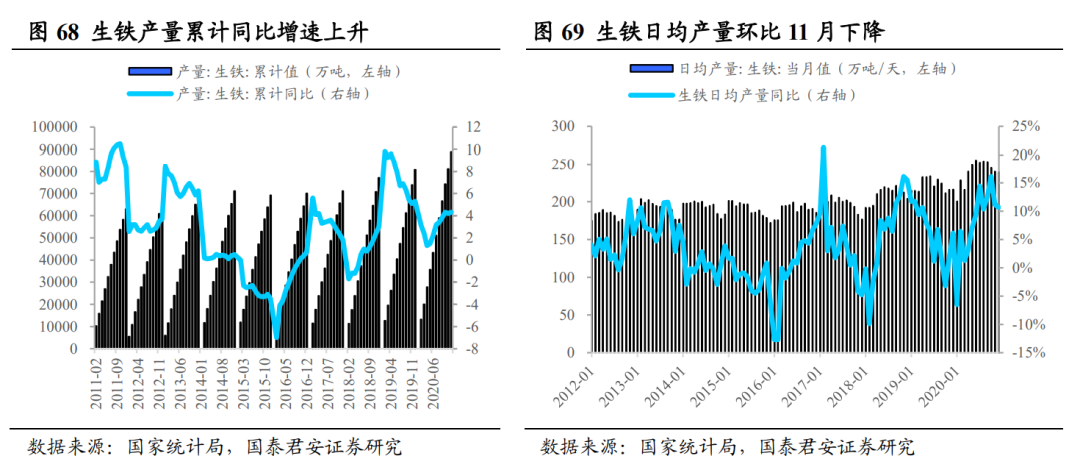

12月份我国生铁产量环比平稳。2020年我国生铁产量为8.875亿吨,同比上升4.30%,增速较1-11月上升0.1个百分点。12月份生铁日均产量当月值为239.42万吨/天,相较11月下降0.6万吨/天。

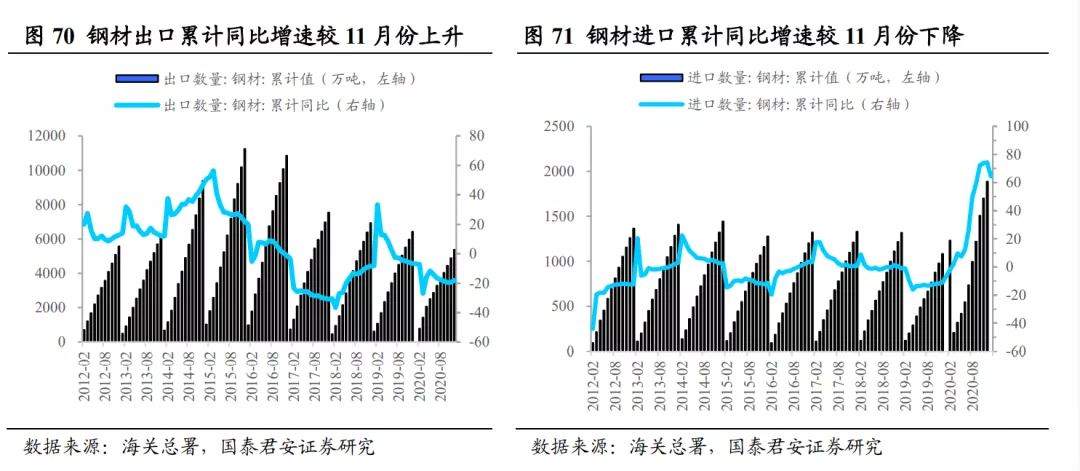

钢材出口持续放量。2020年我国钢材累计出口5367万吨,同比下降16.50%,增速较1-11月上升1.6个百分点;钢材累计进口2023万吨,同比上升64.40%,增速较1-11月下降9.9个百分点,全年净出口钢材3344万吨。

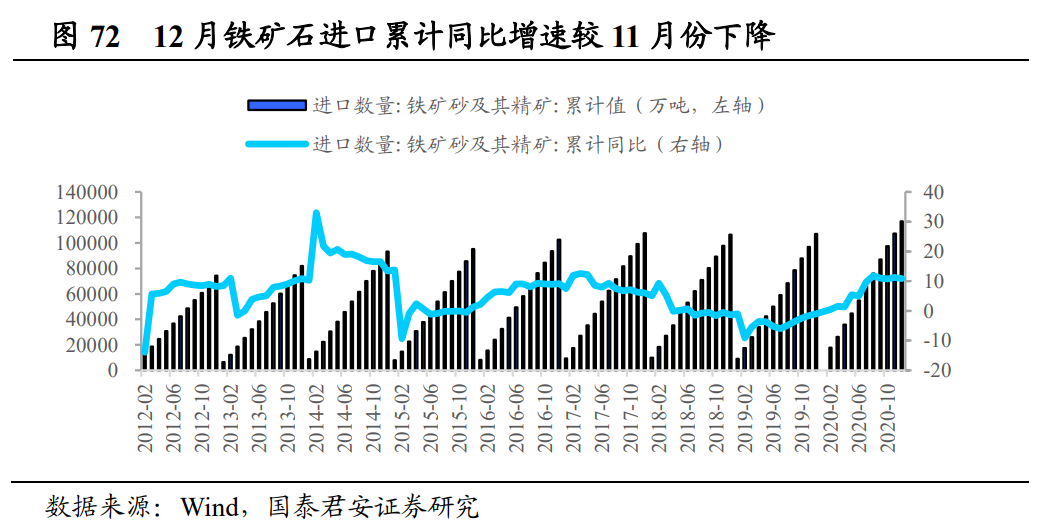

铁矿石进口维持高位。2020年我国铁矿石进口11.70亿吨,同比上升9.5%,增速较1-11月降1.4个百分点,仍然维持高位。

06 风险提示

1、疫情超预期发展目前我国疫情已经基本得到控制,但仍不排除二次爆发的可能。如果疫情的发展超预期,将会影响钢铁下游需求,压制钢价。

2、货币政策超预期收紧受2020年上半年低基数影响,2021年上半年我国GDP将出现较快增长,货币及财政宽松托底经济的必要性减弱。我们判断我国货币政策在2021年将在保持流动性的前提下小幅收紧。若货币政策超预期收紧,地产及基建开工将受到不利影响,钢铁行业需求或下滑,不利于行业内公司业绩。

3、碳中和政策推进不及预期碳中和作为国家重大战略部署,将稳步推进。若碳中和政策推进较慢,钢铁行业产量的减少或不及预期,行业利润将维持低位。

(编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP