TrendForce:需求增势不减,第二季度DRAM价格或大幅上扬近20%

本文转自微信公众号“全球半导体观察”。

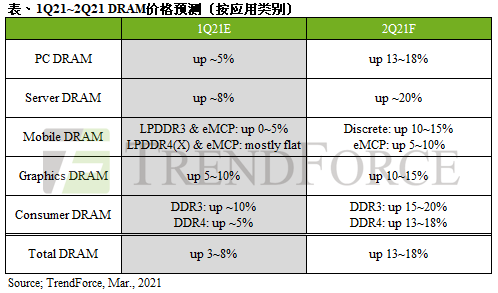

根据TrendForce集邦咨询最新调查,DRAM价格已正式进入上涨周期,第二季受到终端产品需求持续畅旺,以及资料中心需求回升的带动,买方急欲提高DRAM库存水位。因此,DRAM均价历经第一季约3~8%的上涨后,预估第二季合约价涨幅将大幅上扬13~18%。

笔电需求旺厂商急备货,PC DRAM价格季涨13~18%

从需求面来看,第二季笔电的生产动能仍畅旺,在各家PC品牌厂仍持续扩大今年生产目标的带动下,PC DRAM需求持续增温。而在买方PC DRAM库存约4~5周仍处低档,加上预期后续DRAM价格将持续上扬,故更加积极备货。

从供给面来看,DRAM三大原厂整体的供给位成长有限,加上受到mobile DRAM拉货动能持续上升,以及server DRAM需求将在第二季快速升温影响,导致PC DRAM的产能受排挤。

整体而言,第二季PC DRAM合约价上涨相对明显,涨幅为13~18%。

Server DRAM第二季将迎来采购高峰,估价格季增近20%

从需求面来看,每年第二季为传统server出货旺季,且除了server以外,DRAM各产品线的采购力道也是全年相对高的周期,产品间的排挤效应更为明显。因此,server DRAM买方采购策略也将开始转为积极,呈现逐月加量的趋势,支撑价格持续走扬。

从供给面来看,尽管DRAM三大原厂在第二季有微幅上调server DRAM生产比重,但产能尚未回到2020年中的水平。

整体而言,第二季即将迎来server DRAM采购峰期,但市场受疫情影响的不确定性仍在,故server业者试图建立较长的库存周数,预期第二季合约价议定不排除有大约两成的涨幅。

预期心理刺激买方扩大采购,Mobile DRAM价格将持续走扬

从需求面来看,目前面临全球晶圆代工产能紧缺,各手机品牌皆维持积极生产备料,以期能获得稳定的半导体零部件供给,预估第二季生产总量将维持3亿支以上的水平。

从供给面来看,尽管三大DRAM原厂目前对于第二季的各应用类别(product mix)的供给配比未有明显调整,但考虑后续server需求转强,加上其他产品的DRAM均价表现亦优于mobile DRAM,将迫使三大原厂调节mobile DRAM产能至server DRAM,预期买方会因价格上涨及后续供给可能缩减等状况加大采购量,使得mobile DRAM价格持续走扬。

虚拟货币带动显卡需求所致,Graphics DRAM价格季增10-15%

从需求面来看,VGA cards、游戏机、虚拟货币持续支撑graphics DRAM,同时,受到近期虚拟货币强势的带动,除了以往的VGA cards外,部分玩家也直接购买笔电来执行挖矿,促使NVIDIA(NVDA.US)推出挖矿专用的CMP矿卡来应对,如此将使NVIDIA拿下更多DRAM原厂资源,进而导致中小型OEM、ODM在graphics DRAM上的供货缺口再度扩大。

从供给面来看,随着三大原厂都已将GDDR5的产能转往GDDR6,两者的供货比率逐渐悬殊,目前GDDR5缺货状况仍无解;GDDR6因虚拟货币专用显卡推出故需求不坠,然NVIDIA将拿下多数产能。除非第二季虚拟货币价格有大幅变动,否则graphics DRAM供不应求情况恐仍严峻,预期价格涨幅为10~15%。

Consumer DRAM供不应求状况加剧,单季涨幅高达20%

从需求面来看,宅经济效应仍持续带动TV、机上盒以及网通产品的需求不坠。此外,在5G基础建设以及Wi-Fi 6的加速转换下,亦使得小容量的consumer DRAM需求畅旺。买方在感受到市况极缺的情况下,更是加大采购力道,使第二季consumer DRAM的供需缺口仍大。

从供给面来看,随着三大原厂将成熟的25/20nm陆续转换至生产CMOS Image Sensor或是更先进的1Z及1 alpha nm,以及先前台系厂商也将产能转往更高获利水平的逻辑IC或是Flash产品,皆使DDR3的产能逐步减少。

在供给下滑、需求增温的情况下,consumer DRAM呈现罕见的重大缺货潮,部分颗粒第二季合约价将有单季逼近20%的涨幅,且后续合约价格仍有上涨空间。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP