蓦然回首,锂矿正当加速上涨时

本文来自“安信证券”。

核心观点

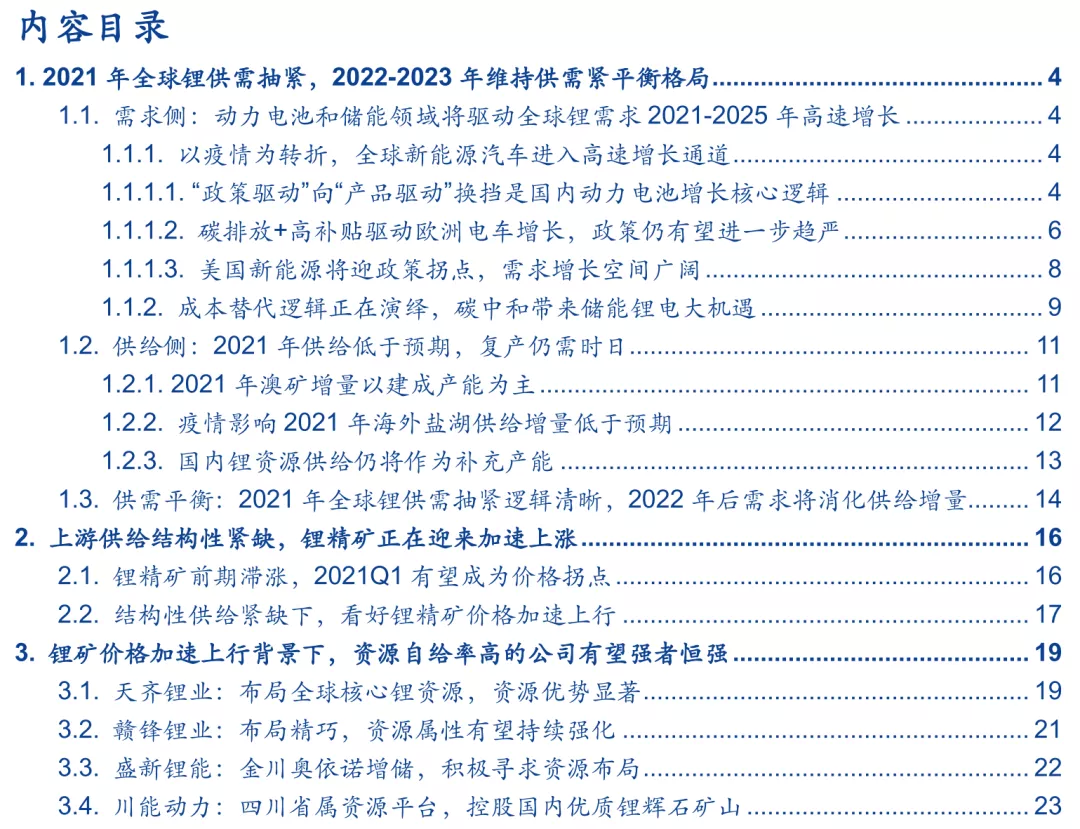

■动力电池和储能领域将驱动全球锂需求2021-2025年高速增长。我们的测算表明,2021-2025年全球锂需求将从43.4万吨增至92.43万吨,CAGR高达21%。最主要的驱动因素来自动力电池和储能领域,其中,动力电池领域2021-2025年锂需求CAGR高达35%,占比将从的26%提升至60%;储能领域2021-2025年锂需求CAGR为31%,占比将从5%提升至11.9%。

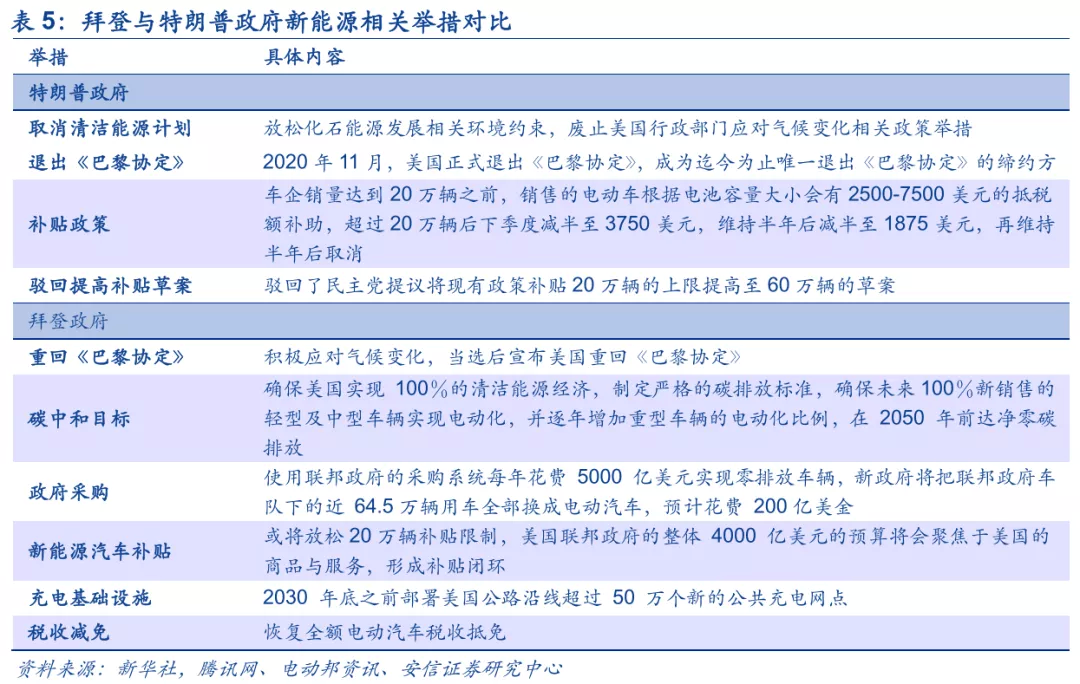

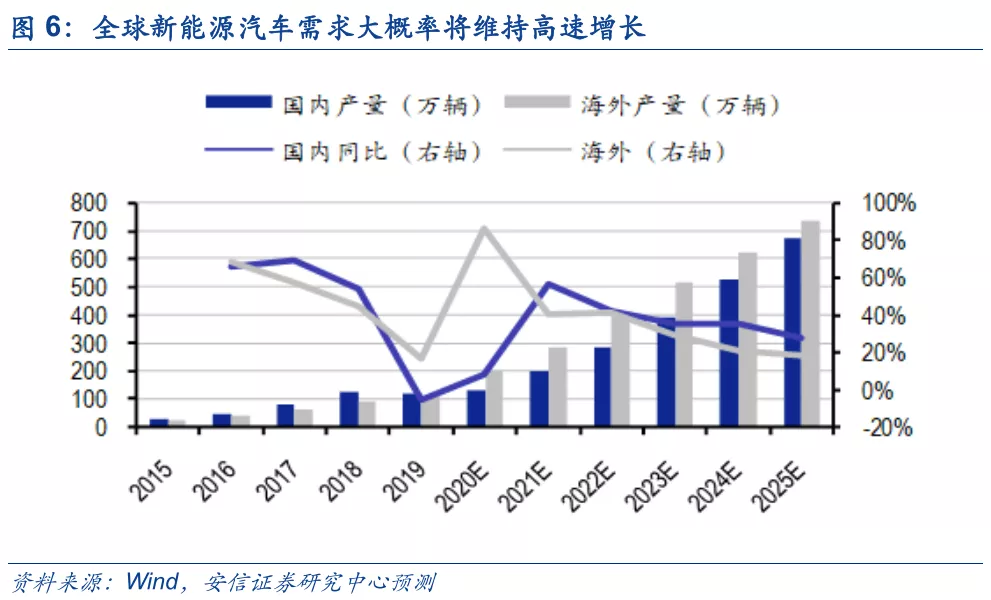

■全球新能源汽车需求大潮势不可挡。国内方面,“政策驱动”向“产品驱动”换挡是国内电动车的核心增长逻辑,随着爆款车型和新技术不断推出,电动车已表现出相对传统汽车的强劲竞争力。海外方面,“碳排放罚款+高补贴”驱动欧洲新能源汽车增长,未来碳排放罚款仍有望趋严;美国在政策转向后新能源汽车需求有望超出预期。我们预计2021-2025年全球新能源汽车销量分别为469万辆、669万辆、894万辆、1161万辆、1449万辆,CAGR为33%,对应全球锂需求量分别为17.1万吨、25.1万吨、34.5万吨、45.5万吨、56.9万吨,CAGR高达35%。

■碳中和大背景下,储能锂电空间可期。电力储能和通信储能将成为储能锂电领域的两大主要增量,一是碳中和目标打开电力储能成长空间,二是5G基站建设周期将带动通信储能增量需求。2020年磷酸铁锂大幅导入储能市场主因其相对铅酸电池已经体现出经济性,有望持续替代。根据我们测算,2021-2025年全球储能领域锂电需求分别为30Gwh、44Gwh、54Gwh、68Gwh、88Gwh,带动全球锂需求量分别为3.0万吨、4.5万吨、5.4万吨、6.8万吨、8.8万吨,CAGR为31%。

■2021-2023年供给增量有限,基本延续供需紧平衡的格局。一是澳矿新增产能仍需更高的价格激励,新增供给以建成产能为主;二是南美盐湖受疫情影响新产能投产全面延后,放量进度低于预期;三是国内锂矿及盐湖虽前期有一定资本开支,但增量对供给侧影响较小。我们的测算表明,2020-2021年锂行业将经历供需短缺,2022-2023年需求增长有望良好消化供给增量,预计2021-2023年全球锂动态供需平衡将分别-0.71万吨、+2.46万吨、+2.26万吨,基本维持紧平衡格局。

■受益于整体供需平衡延续抽紧趋势,前期大涨的锂盐价格在2021年仍将延续上涨趋势,但锂矿石相对滞涨;我们预计锂矿价格在2021Q1有望迎来加速上涨,涨幅和持续性有望超出市场预期。从价格上涨时间上看,本轮工碳、电碳、氢氧化锂、锂矿价格底部反转日期分别为2020年7月10日、8月14日、12月22日、10月27日,截至2021年3月15日,由底部涨幅分别为135%、113%、56%、17%,锂精矿从上涨时间到涨幅均相对滞后。

我们预计,2021Q1将迎来锂精矿价格的加速上涨。一是锂盐价格受益于供需抽紧,仍在上行趋势中;二是锂盐的高景气已驱动上游澳洲锂精矿产销率大幅提升和库存加速去化,锂供应的瓶颈环节将从中游冶炼转移至上游,前期滞涨的锂精矿相对于中游锂盐的议价能力有望提升,这将驱动锂精矿出现超越锂盐的加速上行;三是当前455美元/吨的锂精矿价格刚到大体覆盖主流澳矿现金成本的水平,甚至还低于Bald Hill等新投产矿山现金成本,澳洲锂矿系统性复产仍需更高以及持续时间更长的价格激励,本轮锂精矿加速上涨的高度和持续性有望超出市场预期。

■经过前期权益市场的估值调整之后,蓦然回首,锂矿正当加速上涨时,锂板块配置吸引力已大幅提升。我们认为,当前新能源车上游的产业趋势仍在扎实提升中,特别是锂系产品中上游锂精矿将有望出现超越中游锂盐的涨幅。权益市场估值经过大幅调整之后,盈利兑现和变化趋势必将成为主导锂板块更为主要的力量。建议重点关注资源自给率高以及矿山并购预期强的锂矿标的,如天齐锂业、赣锋锂业(01772),ST融捷、盛新锂能、川能动力、雅化集团、永兴材料等标的。

■风险提示:1)全球新能源汽车产销增长低于预期;2)全球5g智能手机产销不及预期;3)锂新增供应超预期;4)国外疫情的爆发影响供需等。

正文

1.2021年全球锂供需抽紧,2022-2023年维持供需紧平衡格局

1.1. 需求侧:动力电池和储能领域将驱动全球锂需求2021-2025年高速增长

新能源动力和储能领域将贡献主要需求增量,占比有望持续提升。根据我们测算,2021-2025年全球锂需求将达到43.4万吨、53.7万吨、64.9万吨、78.1万吨、92.43万吨,CAGR高达21%。锂需求根据应用场景的不同可分为四大领域,动力领域2021-2025年锂需求CAGR高达35%,需求占比将从40%提升至60%,储能领域2021-2025年锂需求CAGR为31%,需求占比将从7%提升至10%。3C和传统领域在下游需求复苏带动下将维持稳定增长,3C领域2021-2025年锂需求CAGR为5.1%,占比将从15%下降到9%,传统领域2021-2025年锂需求CAGR为2.7%,占比将从33%下降到17%。

1.1.1. 以疫情为转折,全球新能源汽车进入高速增长通道

1.1.1.1 “政策驱动”向“产品驱动”换挡是国内动力电池增长核心逻辑

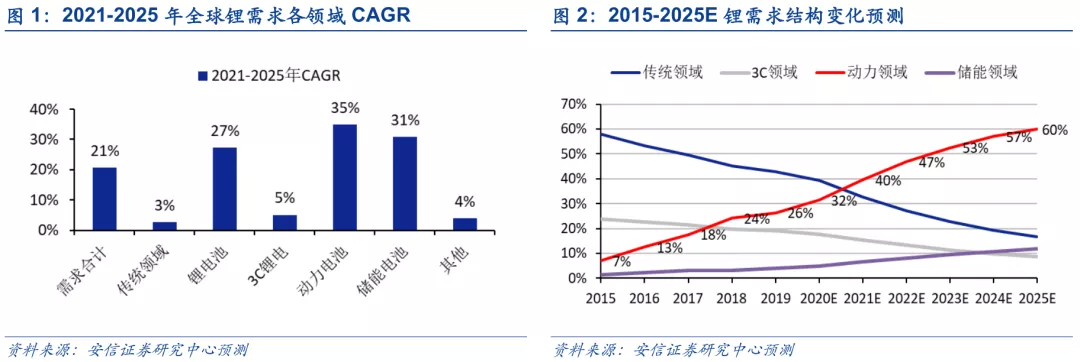

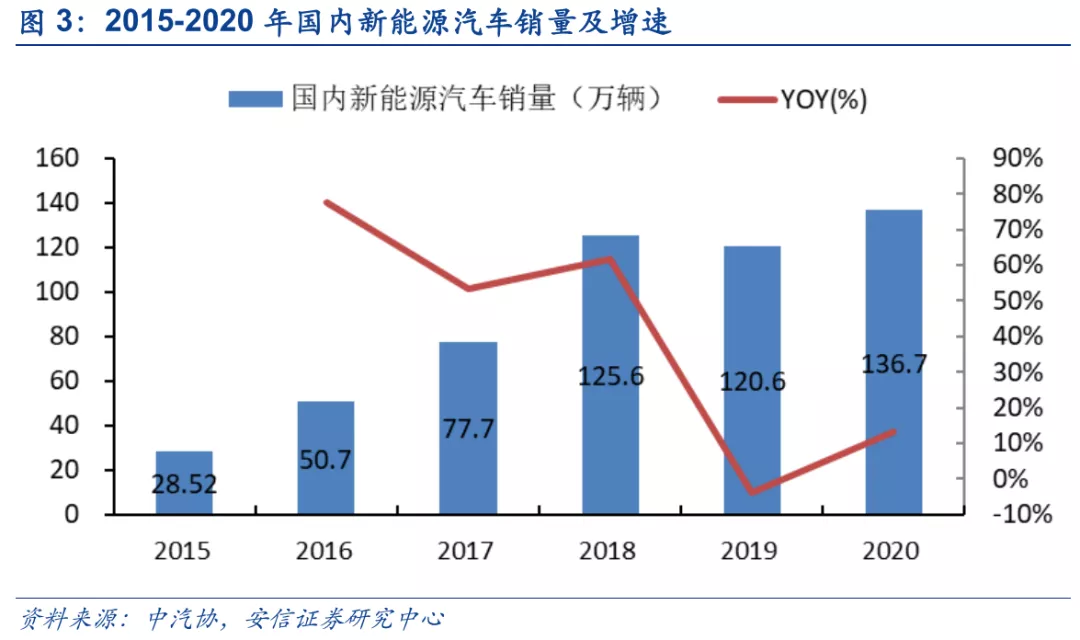

政策补贴驱动2015-2018年新能源汽车加速导入市场。2014-2015年中央政策对于新能源汽车补贴额度、免税政策以及充电桩建设等政策的密集出台,刺激新能源汽车加速导入市场,从数据上看,2015-2018年中国新能源汽车销量翻了三倍有余,渗透率从1.3%大幅提升至4.7%。2019年在补贴退坡影响下新能源汽车产销增速显著回落,全年销量同比下降约4%,相应能源金属需求进入下行周期。

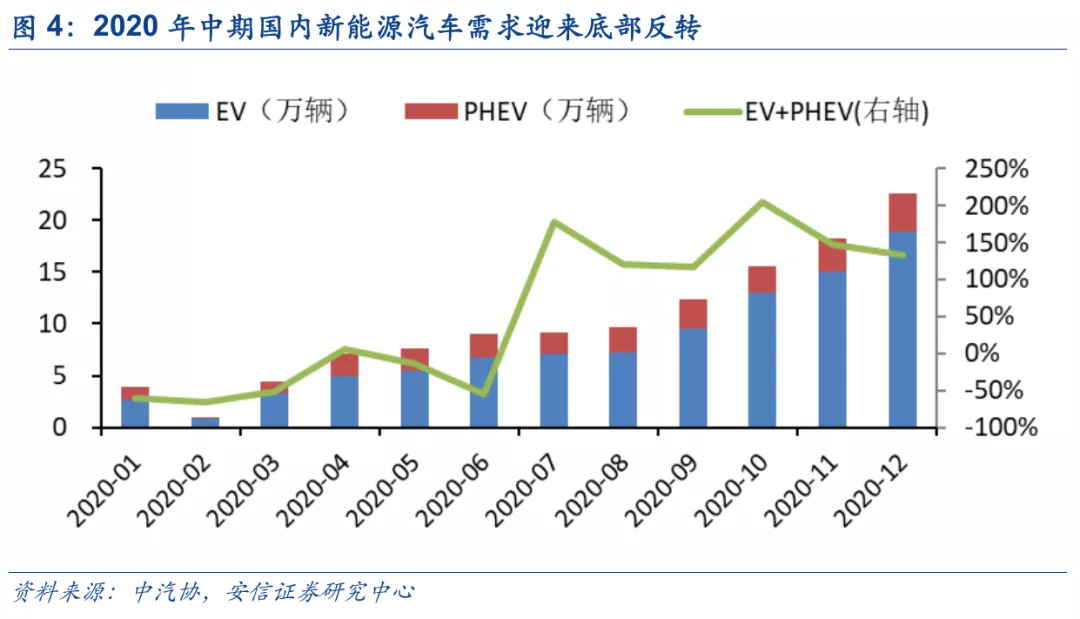

2020年中期国内疫情好转下新能源汽车需求重回增长轨道。2020年上半年新冠疫情封锁导致新能源汽车产销被强力压制,但下半年随着疫情影响减弱及高质量供给的推出,新能源汽车需求重回增长轨道。从数据上看,新能源汽车每月销量从9.2万辆增长至十二月22.6万辆的历史高点,且自七月以来持续大幅高于2019年同期。

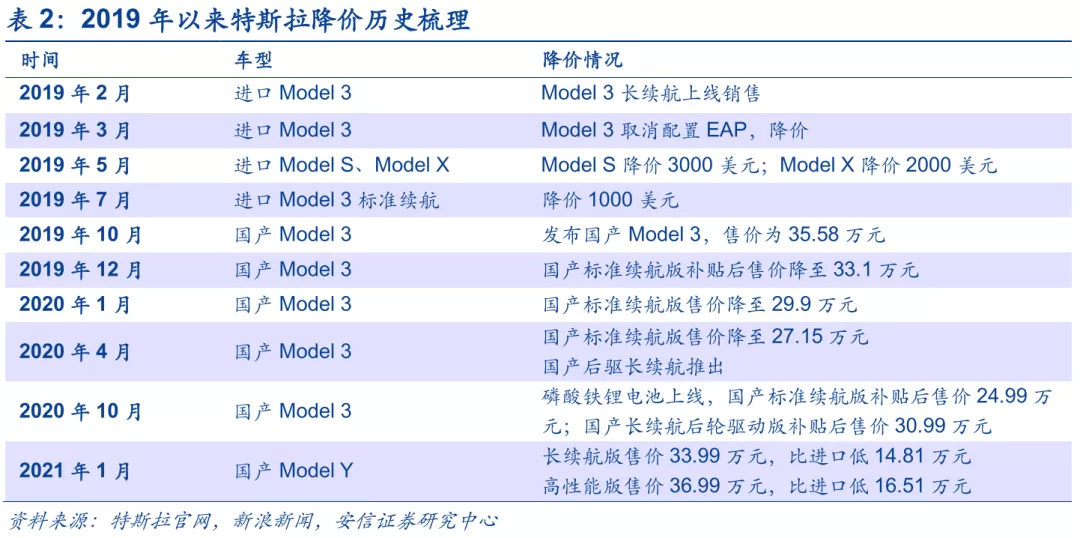

“政策驱动”向“产品驱动”换挡是国内新能源汽车稳定高增长的核心逻辑。新能源汽车产品驱动逻辑表现为相对传统汽车的相对竞争力,一是高性价比爆款车型频出,特斯拉(TSLA.US)Model Y、Model 3等降价大超预期,其重要意义在于特斯拉将成为电车市场的价格标尺,倒逼国内厂商推出优质低价的供给。二是蔚来(NIO.US)、比亚迪(01211)等国内车企持续发布高续航固态电池等新技术,供给侧质量不断优化,未来电车竞争力超越传统车型将是大势所趋。

根据我们测算2021-2025年国内动力电池装机量增长CAGR为40%。预计2021-2025年国内新能源汽车销量分别为213万辆、302万辆、409万辆、553万辆、707万辆,CAGR为35.03%,带动2021-2025年国内动力电池装机量分别为113Gwh、164Gwh、230Gwh、323Gwh、430Gwh,CAGR高达39.53%。

1.1.1.2. 碳排放+高补贴驱动欧洲电车增长,政策仍有望进一步趋严

欧洲车市2020年经历V型反转。欧洲新能源汽车市场在2020年二季度受到疫情大幅冲击,并在四月份跌入谷底,当月新能源汽车销量为3.15万辆,环比-63%,同比-15%。自六月开始已出现回暖迹象,当月新能源汽车销量为9.29万辆,同比环比皆实现正增长,自九月开始随着疫情影响冲淡及各国经济复苏,欧洲新能源汽车销售持续超预期,带动2020年全年累计销量超135万辆,同比增长超140%。

欧洲电车增长的核心驱动力在碳排放罚款和政策优惠。碳排放罚款方面,欧洲碳排放法规为全球最严,其碳排放目标为2021年95g/km,2025年降至81 g/km,2030年降至59 g/km,违反碳排放规定的罚款严重,不达标的企业强制性为每克超限的二氧化碳排放支付95欧元的罚款,乘以前一年在欧盟登记出售的汽车数量得出其罚款的总额。根据PA Consulting研究展示,欧洲主流的汽车厂商中没有一家能够实现欧盟2021年的碳排放目标,因此或将面临总计146.5亿欧元的巨额罚款。展望未来,根据欧盟2020年10月提出的目标未来碳排放政策仍有望趋严,进一步倒逼新能源汽车增长。

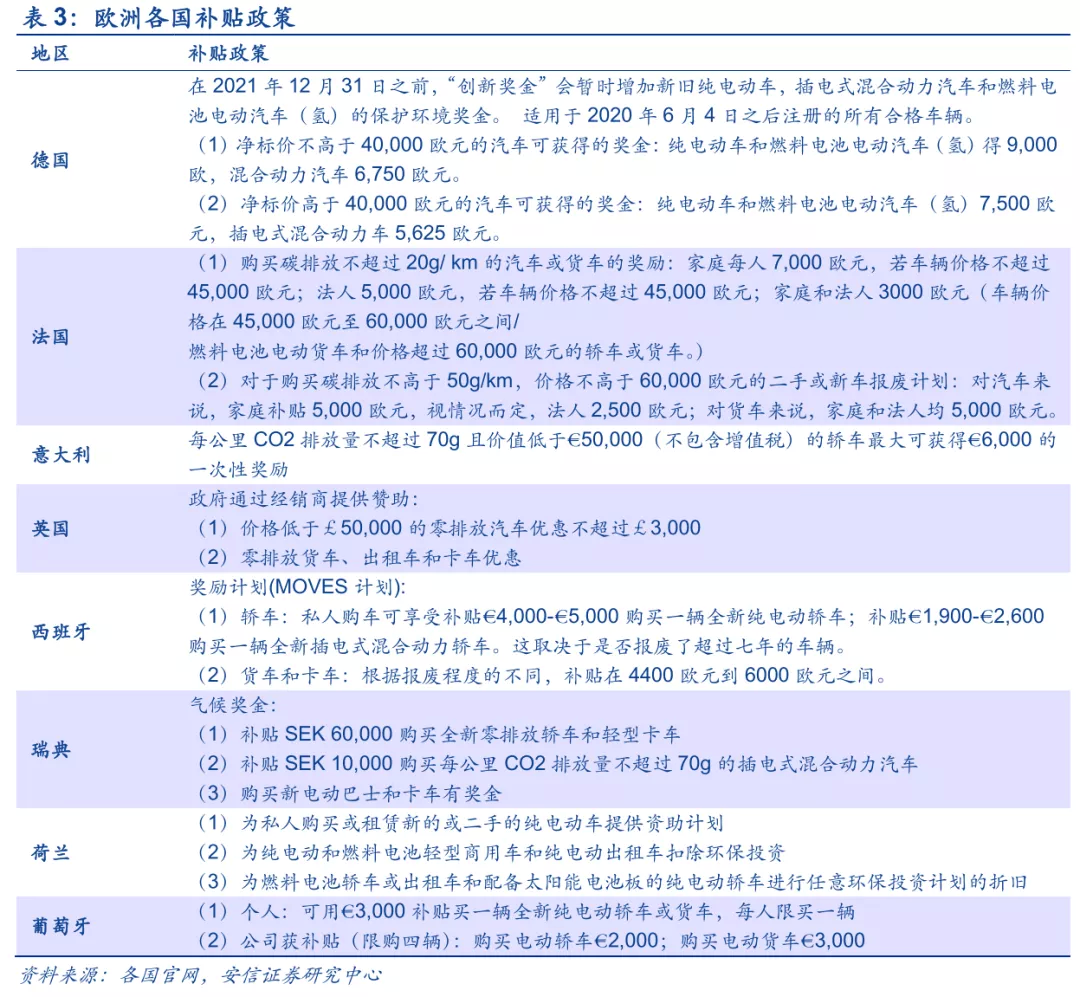

优惠政策方面,欧洲以税收优惠+政策补贴鼓励新能源汽车产业发展。从税收优惠看,登记税、所有权税和公司用车税等均有免除优惠。从政策补贴看,欧洲在高额罚款同时针对新能源汽车的优惠政策持续加码,一是欧洲主要国家用于新能源汽车补贴的金额有所上调;二是对于充电桩等基础设施建设补贴加码,对充电桩安装的补贴比率多在50%-75%左右。

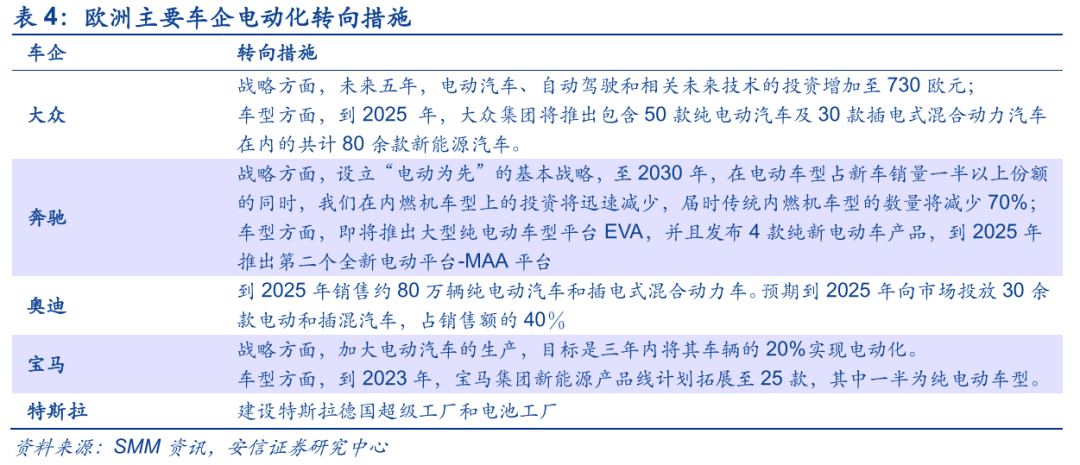

我们认为,2021年后即使欧盟补贴力度出现退坡,对欧洲新能源汽车整体发展趋势的影响也相对有限,一是考虑大众(VWAGY.US)等领头车企及配套产业在电动化方面大幅转向,欧洲供给侧质量将不断优化,二是欧洲节能环保意识深入人心,即使补贴力度有所衰减也难改电动化大势。

1.1.1.3. 美国新能源将迎政策拐点,需求增长空间广阔

拜登上台后美国新能源汽车有望迎来政策拐点。根据乘联会数据,2019年、2020年美国新能源汽车销量分别为35.4万辆、32.3万辆,同比分别-1.9%、-8.8%,近两年美国新能源汽车增长乏力一是因为2018年末新能源补贴的退坡,二是疫情的影响。根据Edmunds数据,2020年美国汽车销售量约1450万辆,为全球第二大汽车市场,但对应新能源汽车渗透率不足2.5%,拜登上台后新能源政策有望迎来大转向,政策催化下美国新能源汽车市场增长空间广阔。

特斯拉新增优质供给将引领美国电动车市场增长。根据Carsalesbase数据,2020年特斯拉在美国销量约23.5万辆,对应美国新能源汽车市场渗透率约73%,已经确立在美国电动车市场的引领的地位。从供给侧来讲,2020年Model Y上市后接过Model 3的主力产品大旗,四季度美国特斯拉注册2.2万辆,已经超过同期Model 3的1.5万辆,特斯拉Model Y以及后续Cybertruck等优质车型的放量将引领美国市场增长。

根据我们测算2021-2025年海外动力电池装机量增长CAGR为32%。预计2021-2025年海外新能源汽车销量分别为256万辆、368万辆、485万辆、608万辆、742万辆,CAGR为30.47%,带动2021-2025年海外动力电池装机量分别为116Gwh、171Gwh、234Gwh、294Gwh、351Gwh,CAGR高达31.99%。

综合国内与海外情况,全球动力电池领域需求带来2021-2025年锂需求CAGR高达35%。预计2021-2025年全球新能源汽车销量分别为469万辆、669万辆、894万辆、1161万辆、1449万辆,CAGR为32.60%。带动全球锂需求量分别为17.1万吨、25.1万吨、34.5万吨、45.5万吨、56.9万吨,CAGR高达35.00%。

1.1.2 成本替代逻辑正在演绎,碳中和带来储能锂电大机遇

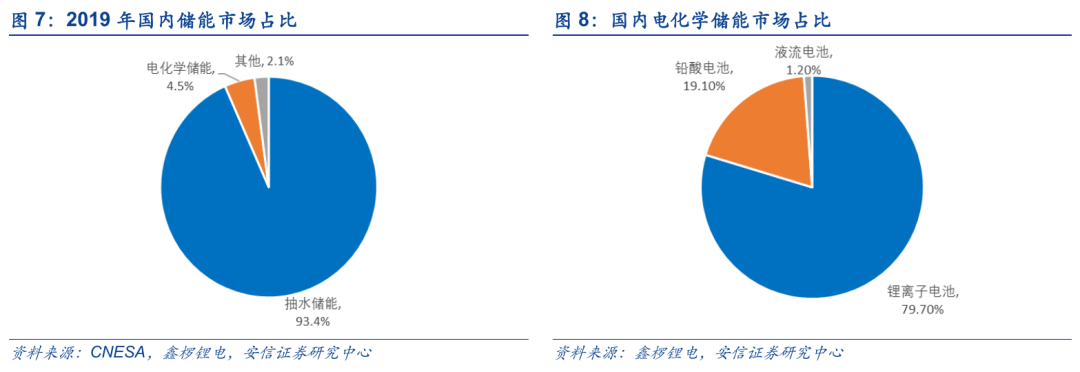

电化学储能发展空间广阔。当前国内储能市场大规模商业化的储能技术主要有抽水储能和电化学储能两种路径,根据鑫椤锂电数据,2019年中国中国已投运储能项目累计装机规模180Gwh,其中抽水储能占比93.4%,仍为主要技术路线。电化学储能占比约4.5%,电化学储能主要以铅酸电池和磷酸铁锂电池为代表,相对抽水储能具有储能效率更高、配置灵活的优势,但当前成本经济性相对不足。

2020年磷酸铁锂大幅导入储能市场主因其成本经济性优势。根据鑫椤锂电数据,磷酸铁锂电池当前主流价格比铅酸电池贵约0.2元/wh,但磷酸铁锂循环寿命要长于铅酸,若计算全周期成本已经低于铅酸电池,这也是2020年磷酸铁锂电池开始大量替代铅酸导入储能市场的原因。磷酸铁锂电池在安装空间、充放电效率等方面相对铅酸电池优势明显,跨过成本拐点后有望持续替代铅酸电池。

电力储能和通信储能将成为储能锂电领域的两大主要增量,一是碳中和目标打开电力储能成长空间。2020年9月22日总书记在第七十五届联合国大会上提出中国二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和,非化石能源占一次能源消费比重有望持续提升。光伏、风电等非化石能源发电将带动新能源并网的储能需求,根据我们测算2021-2025年全球新能源并网将新增储能需求26Gwh、40Gwh、59Gwh、85Gwh、118Gwh,CAGR高达46.0%。

二是5G基站建设周期将带动通信储能增量需求。相比4G基站,5G基站建设从建设数量到功耗上都将翻倍增长,对备用电池容量提出更高要求。假设:(1)单个5G基站功耗约3700W;(2)备电时长4个小时;(3)2020年后新增基站均配备锂电池,根据我们测算2021-2025年全球将新建5G基站122万个、168万个、133万个、98万个、73万个,带动通信领域储能需求18Gwh、25Gwh、20Gwh、15Gwh、11Gwh。

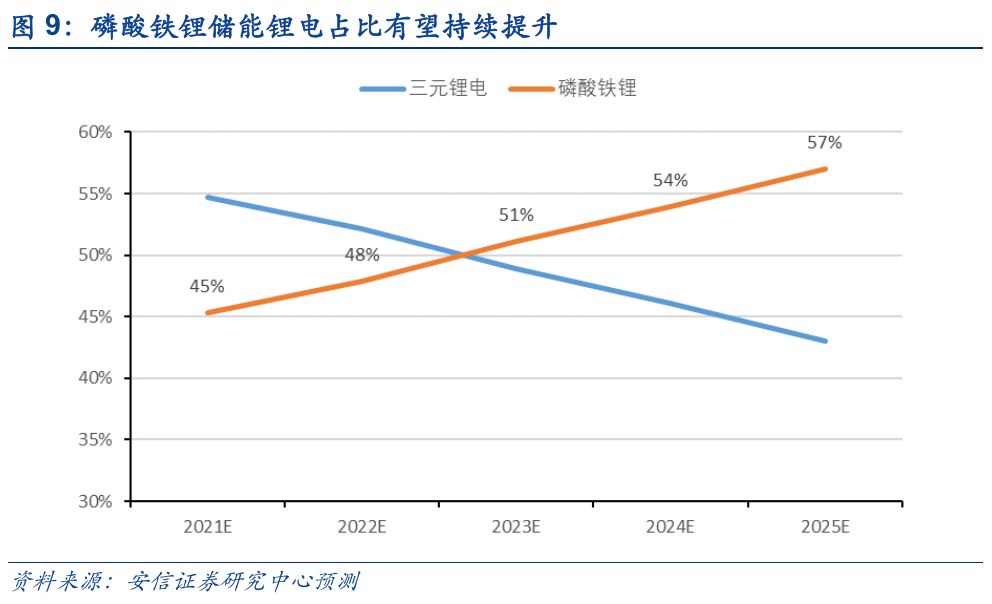

储能领域磷酸铁锂电池相对三元路径更优。根据鑫椤锂电数据,目前三元型电芯相比磷酸铁锂型电芯要贵0.12-0.15元/Wh,其主要优点在能量密度更高,而在能量密度要求较低的储能领域磷酸铁锂路径在成本及安全性等方面更具优势。从当前市场格局看,国内储能锂电以磷酸铁锂电池为主,海外以三元电池为主,磷酸铁锂电池在储能锂电市场占比有望持续提升,预计2021-2025年磷酸铁锂电池占比分别为45%、48%、51%、54%、57%,三元电池占比分别为55%、52%、49%、46%、43%。

储能电池领域需求带来2021-2025年锂需求CAGR高达31%。根据我们测算,2021-2025年全球储能领域锂电需求分别为44Gwh、65Gwh、79Gwh、100Gwh、129Gwh,带动全球锂需求量分别为3.0万吨、4.5万吨、5.4万吨、6.8万吨、8.8万吨,CAGR高达31%。

1.2. 供给侧:2021年供给低于预期,复产仍需时日

1.2.1. 2021年澳矿增量以建成产能为主

澳矿在旺盛需求下将恢复高负荷生产,2021年供给增量以建成产能为主。从澳矿端看,2021年主要供给增量来自两方面,一是泰利森二期(60万吨锂精矿)已建成产能的投产,当前二期产能富余主因两大股东配套锂盐产能尚未建成,天齐奎纳纳工厂的投产时间将取决于天齐的流动性及产线调试进度,预计21年增量有限;二是Mt Cattlin和Pilbara前期因需求低迷主动减产,21年在需求恢复背景下大概率将实现满产。

当前澳矿扩产及复产规划仍多处于融资阶段。近期澳矿企业普遍观察到中国锂盐价格大幅上涨,部分矿企已经开始做相关的扩产规划,一是Pilbara和银河资源进行融资以扩充产能,二是美国Austroid正在取得已破产矿山Bald Hill的所有权,并计划投资其设备更新和建设,三是Core公司通过定增募集资金推进Finniss矿山的项目进展。融资仅是扩产的初始阶段,从开始融资到投入市场仍需要经历必要周期,预计澳矿短期内增量有限。

预计2021-2023年澳洲锂矿供给将达到20.6万吨、25.7万吨、30.7万吨LCE,CAGR为22%。

1.2.2. 疫情影响2021年海外盐湖供给增量低于预期

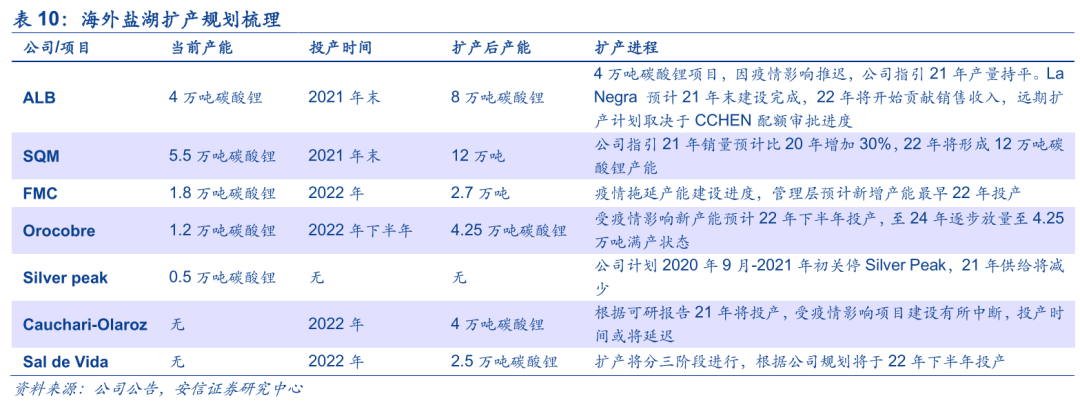

受疫情拖累南美盐湖扩产进度不及预期。海外主要盐湖原扩产计划主要对应2021年投入市场以匹配需求增长,但2020年南美疫情严重影响盐湖扩产建设进度,一是雅宝、SQM、FMC、Orocobre等在产盐湖的扩产项目受疫情影响皆有所延后,二是C-O盐湖及Sal de Vida等新增盐湖产能受到疫情影响建设进度也慢于预期。

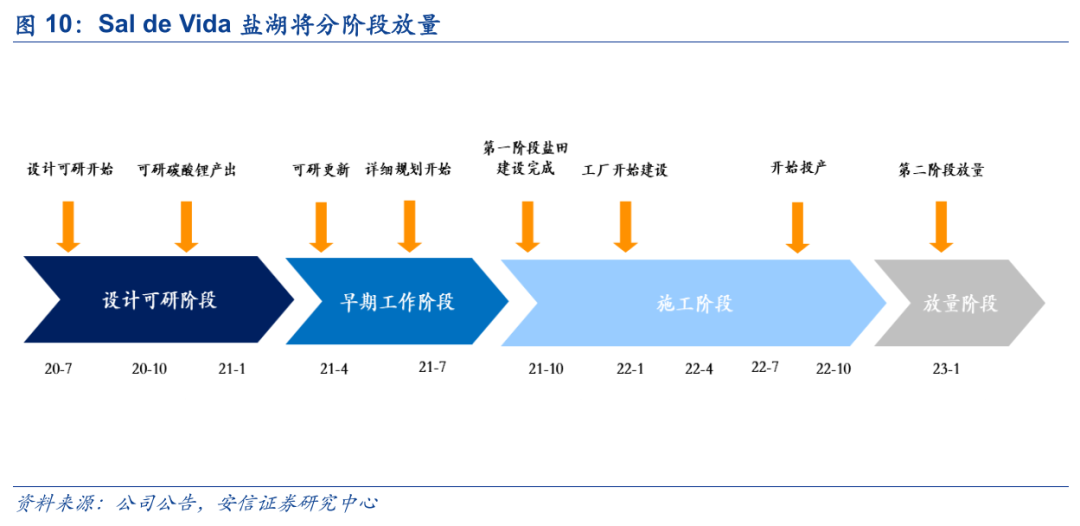

海外盐湖供给增量将在2022年后逐渐释放。根据公司指引,海外盐湖扩产产能将在2022年开始逐渐投入市场,南美盐湖供给的释放将呈现两大特点,一是不确定性相对较强,受疫情影响南美盐湖实际投产时间仍可能晚于预期,且新投产盐湖在提锂工艺上仍将面临挑战。二是新产能将分阶段逐步释放,盐湖产能达产所需时间一般要慢于硬岩锂矿且资本开支相对较高,如新投产盐湖Sal de vida将分阶段在两年内逐步达产。

预计2021-2023年海外盐湖供给将达到12.2万吨、17.0万吨、22.0万吨LCE,CAGR为34%。

1.2.3. 国内锂资源供给仍将作为补充产能

国内锂矿近年扩产相对积极,但仍将作为全球锂资源补充供给。国内锂矿对资源安全保障具有重要战略意义,近年虽经历锂价低谷但扩产相对积极。锂辉石方面,一是甲基卡扩产项目完工后其采选产能将扩张至105万吨/年,对应锂精矿15万吨以上,有望在21年投产。二是业隆沟一期7.4万吨/年锂精矿产能在2020年下半年投产,21年或将达产。锂云母方面江特、南氏、永兴及飞宇皆有扩产计划,但云母提锂从投产到达产仍存在一定不确定性。

国内盐湖方面供给增量有限。西藏盐湖虽自然禀赋优良,但因自然环境和基础设施原因产能释放难度较大,近期难以形成有效供给。青海盐湖方面,察尔汗及东台扩产相对积极,有望在2021年开始贡献一定增量。

预计国内锂矿2021-2023年供给将达到6.0万吨、8.3万吨、8.5万吨,CAGR为19%,国内盐湖2021-2023年供给将达到4.1万吨、5.0万吨、5.7万吨,CAGR为18%。

1.3. 供需平衡:2021年全球锂供需抽紧逻辑清晰,2022年后需求将消化供给增量

需求端核心假设:

(1)根据中国动力电池产业创新联盟,纯电乘用车及插混乘用车单车带电量分别为48.04kwh/辆、18.42kwh/辆,且逐年增长;

(2)根据乘联会数据,2020年乘用车三元电池占比77%,铁锂电池占比23%,预计短期铁锂需求返潮,长期三元仍为主流;

(3)考虑15%损耗,不同型号三元电池消耗碳酸锂或氢氧化锂碳酸锂当量0.65-0.93kwh/kg,磷酸铁锂电池平均消耗碳酸锂当量0.64kwh/kg。

从需求端看,全球锂行业将进入新能源需求拉动的大时代。一是全球新能源汽车需求正步入高速增长的通道,必将大幅拉动锂电池需求。根据我们测算,2021-2025年全球新能源汽车汽车销量分别为469万辆、669万辆、894万辆、1161万辆、1449万辆,带动全球锂需求量分别为17.1万吨、25.1万吨、34.5万吨、45.5万吨、56.9万吨,CAGR高达35%。

二是锂电池在通信基站及电力领域应用空间广阔,预计2021-2025年全球储能领域锂电需求分别为44Gwh、65Gwh、79Gwh、100Gwh、129Gwh。带动全球锂需求量分别为3.0万吨、4.5万吨、5.4万吨、6.8万吨、8.8万吨,CAGR为31%。

供给端核心假设:

我们选取全球27大锂矿及盐湖项目为样本,包括当前全球主力锂资源项目及国内及巴西等补充产能项目,具体数据主要来源公司官网公告及公开会议。矿石端6%品位锂精矿按1:8转换系数折算为碳酸锂当量,盐湖端氢氧化锂苛化产能按1:0.88转化系数折算为碳酸锂当量。

从供给端看,预计2021年供给增量相对有限,2022年后海外锂矿及盐湖将集中放量。一是疫情导致南美盐湖扩产进程不及预期,投产多将推迟到21年末之后;二是2021年澳矿供给增量以建成产能为主,当前锂精矿价格难以引起澳矿响应,弹性产能复产仍需更高价格激励;三是国内供给增量对全球供给影响相对较小。

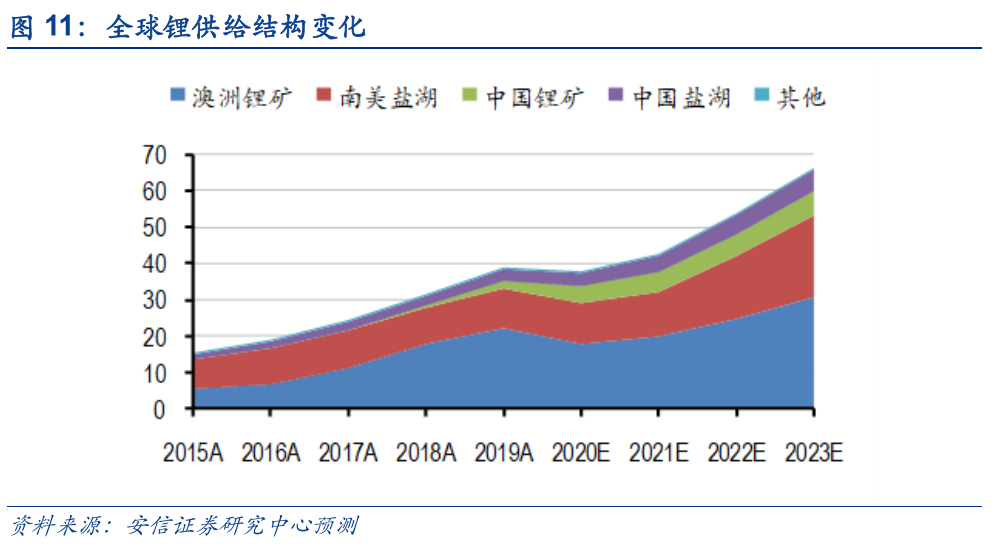

从供给结构看,澳矿和南美盐湖仍将作为供给增量主力,预计2021年澳洲锂矿、南美盐湖、中国锂矿、中国盐湖分别占比48%、32%、11%、9%,2021-2023年锂资源端供给分别为43.4万吨LCE、56.5万吨LCE、67.4万吨LCE,CAGR为25%。

从全球锂供需平衡看,2020-2021年锂行业将经历供需抽紧,2022-2023年需求增长有望良好消化供给增量,整体维持紧平衡格局。预计2021-2023年全球锂动态供需平衡将分别-0.71万吨,+2.46万吨、+2.26万吨。这意味着锂系价格中枢在2021年仍有进一步上行动能,2022-2023年将维持较高水平。

2. 上游供给结构性紧缺,锂精矿正在迎来加速上涨

2.1. 锂精矿前期滞涨,2021Q1有望成为价格拐点

供需抽紧驱动本轮锂盐底部反转,锂精矿相对滞后。回顾供需平衡讨论,2020-2021年全球锂供需处于从过剩状态抽紧到略微短缺的状态,驱动锂盐价格底部反转。从价格上涨时间上看,本轮工碳、电碳、氢氧化锂、锂矿价格底部反转日期分别为2020年7月10日、8月14日、12月22日、10月27日,截止2021年3月15日,由底部涨幅至今分别为135%、113%、56%、17%,锂精矿从上涨时间到上涨幅度均相对滞后。

锂精矿前期上涨滞后原因主要有二,一是上游锂精矿企业库存去化需经历必要周期,二是一季度发货多为前期签订的合约价,需求景气度尚未充分反映在价格上,我们认为这两点因素在一季度将会充分消化。

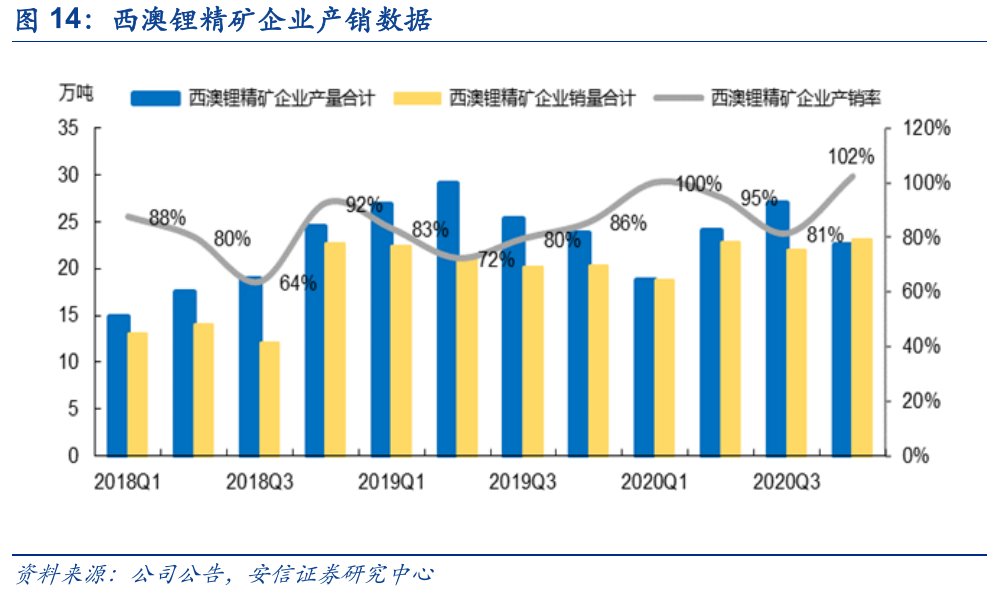

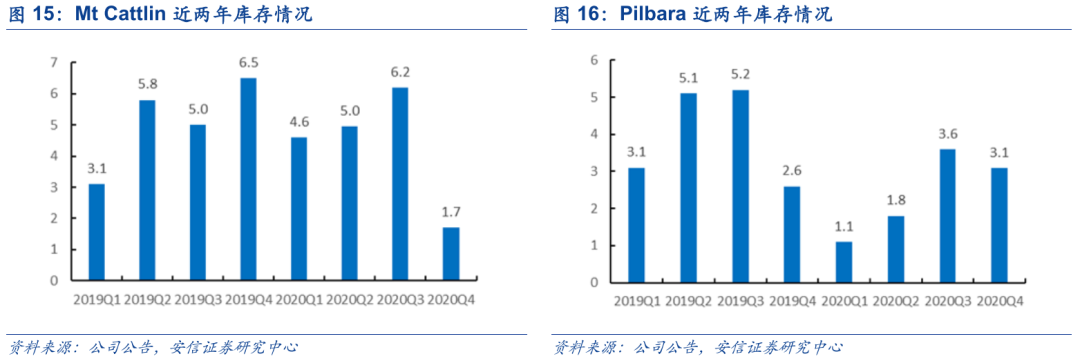

下游景气度提升驱动主流澳矿库存加速去化。产销率方面,我们统计了除泰利森外主要在产澳矿2020Q4产销率,整体从Q3的81%大幅提升102%,去库趋势明显。库存数据方面,从两家已披露锂精矿库存的矿企看,银河资源Q4锂精矿库存约1.70万吨,环比下降72.6%,pilbara锂精矿库存3.09万吨,环比下降-14.9%,库存水平已经处于历史低位。

新价格正在敲定,一季度有望成为锂精矿上行拐点。从定价模式上,澳矿多根据其经营情况及中国碳酸锂市场价格进行定价,合约价敲定到货物交付需要经历约三个月的销售周期,因此景气度反映到价格上会存在一定时滞,一季度发货的锂精矿价格多在前期已经敲定。根据主流澳矿2020年四季度报告,行业已经观察到下游需求的明显复苏,但前期中国锂盐上涨过快导致矿企对新价格的签订仍处于观望态度,随着新合约价格逐渐签订完成,二季度锂精矿价格有望迎来上行。

2.2. 结构性供给紧缺下,看好锂精矿价格加速上行

澳矿供给紧缺仍将持续。一是澳矿大规模供给响应仍需要更高的价格水平激励,根据亚洲金属网,当前锂精矿价格在455美金/吨水平,仅覆盖主流澳矿现金成本,甚至低于Bald Hill等新投产矿山现金成本,从运营回报及锂矿石资源稀缺性看,在低价位放量并非最优决定。二是澳矿产能从建设到大量投放市场需经历必要周期,一般锂矿产能的建设约需6-12个月,产能爬坡仍需至少半年,新产能短期内难以大量投入市场。

从结构上看,锂资源供应的瓶颈环节将从中游冶炼转移至上游。供给方面,2021年锂精矿现货的增量将十分有限,当前国内现货市场的锂精矿主要来自澳洲,但面对除股东以外市场供货的在产澳矿仅剩Mt Cattlin和Pilbara两家,且其多数产能已被长单锁定。泰利森二期富余产能根据股东协议仅可以向两大股东供货,Mt Marion的全部产能由其股东赣锋锂业包销,澳矿前期出清的弹性产能恢复尚需时日,而国内的矿山供给增量仅能作为补充。需求方面,新能源汽车需求景气度维持高位,预计三月开始锂盐厂逐渐恢复正常生产,下游冶炼端需求有望进一步强化,这将带来一个重要变化,锂资源供应的瓶颈环节将从中游冶炼转移至上游。

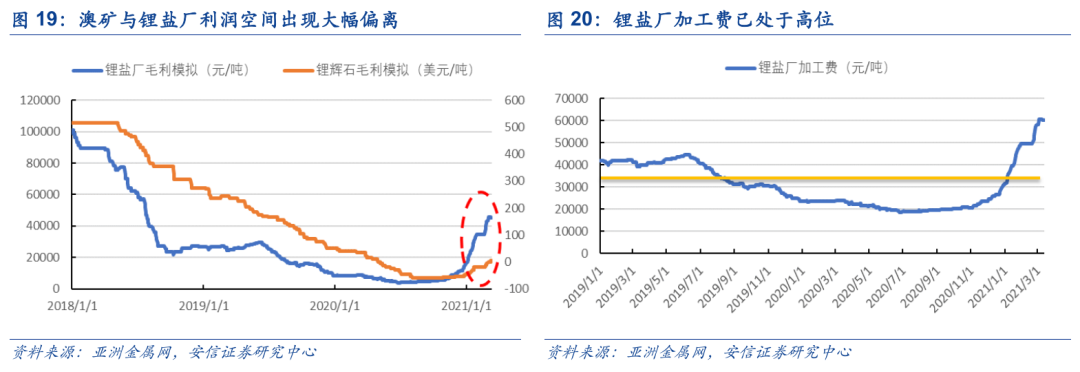

锂产业链上游相对于中游的议价能力有望提升,锂精矿将迎加速上行。以主流澳矿现金成本中枢在455美金/吨,碳酸锂加工费在1.5万元/吨的水平模拟各环节利润,可以看出本轮锂价上涨行情中锂盐厂利润空间与澳矿利润空间走势出现了大幅偏离,在当前锂精矿的价格水平下,主流澳矿仅处于盈亏平衡状态。

锂盐厂的加工费反映上下游的相对议价能力,以电池级碳酸锂的价格与锂矿成本的差额模拟锂盐厂加工费,可得当前锂盐厂加工费水平已经处于近6万元/吨的历史高位,远高于3.1万元/吨的近两年均值。当前锂精矿供给的结构性紧缺将带来澳矿企业相对锂盐厂议价能力的相对提升,锂盐厂加工费水平将逐渐均值回归,在锂盐价格延续上涨的背景下,锂精矿价格有望以更陡峭的斜率上行。

3. 锂矿价格加速上行背景下,资源自给率高的公司有望强者恒强

资源自给率高的公司有望强者恒强。一是锂精矿上行将压缩依赖外购矿石冶炼企业的盈利空间,具备上游优质资源的企业将减少矿价上涨对利润的侵蚀。二是再获取资源难度进一步提高,当前世界范围内优质锂矿已基本被分割殆尽,锂价上行将导致资源价格水涨船高,冶炼企业获取资源在寻找优质标的和收购成本上都将面临更大的挑战。建议关注天齐锂业、赣锋锂业,ST融捷、盛新锂能、川能动力、雅化集团、永兴材料等标的。

锂精矿价格上行背景下,资源垄断力将是锂业核心竞争力,建议关注以下两条主线:

第一,资源自给率高的企业。海外资源方面,国内锂价为全球锂价的领先指标,在国内锂价大涨的背景下海外锂价及矿价必将迎来上行,天齐锂业掌握全球顶尖的矿山和盐湖,其核心资源价值将在上游涨价背景下进一步凸显。国内资源方面,川能动力控股的李家沟锂矿及ST融捷控股的甲基卡134号脉资源禀赋皆可匹敌海外锂矿资源,作为国内锂资源的战略意义更应受重视。

第二,资源属性有望强化,矿山并购预期强的企业。赣锋锂业资源布局以绿地资源为主,未来C-O盐湖和黏土锂矿的投产将成为赣锋资源属性进化的两大拐点。川能动力背靠省属新能源控股平台,有望进一步整合四川锂矿资源,未来并入鼎盛锂业补充锂盐产能,盈利能力改善空间广阔。盛新锂能是少有的具备本土锂矿开发经验的企业,在资源获取上优势显著。

3.1. 天齐锂业:掌握全球核心锂资源,资源优势显著

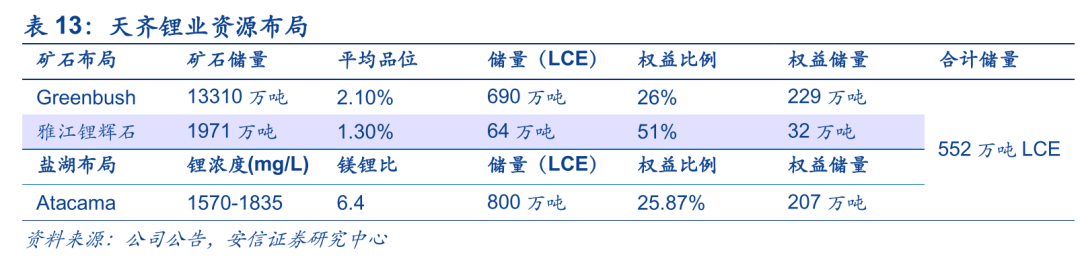

天齐锂业掌握全球锂业核心资产,资源优势得天独厚。天齐资源布局包括了全球顶尖的锂矿及盐湖,以及四川锂辉石矿山,其中最核心的资源是泰利森,在保障天齐当前冶炼产能的同时积极扩产。盐湖端天齐通过参股SQM分享智利Atacama盐湖的收益,SQM近期扩产计划积极,成长性显著。国内资源方面天齐子公司持有雅江措拉矿权,当前仍作为战略供给储备。

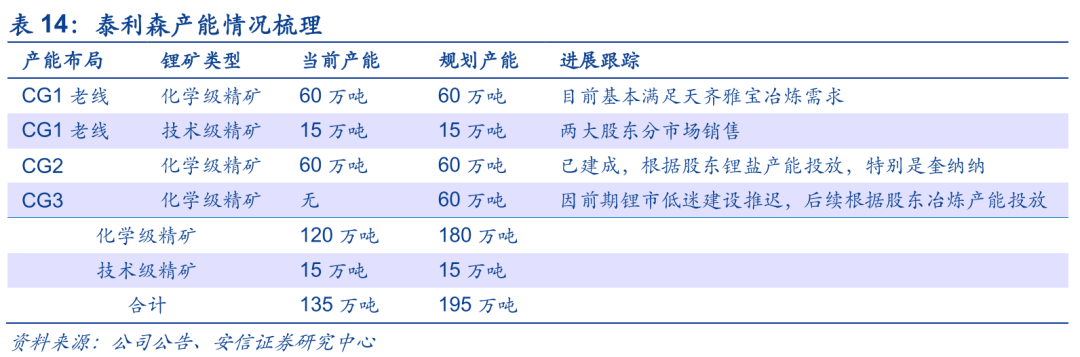

泰利森以供给两大股东为主,富余产能蓄势待发。泰利森当前具有锂精矿产能135万吨(120万吨化学级、15万吨技术级),根据股东协议,其中化学级按协议不能外售,仅供给两大股东冶炼产能,技术级由两大股东划分市场销售。当前二期60万吨化学级锂精矿产能已经完工,但两大股东配套锂盐产能尚未建成,将配合两大股东锂盐产能放量。未来泰利森产能仍有继续拓展空间,其远期规划建设三期锂精矿产能,投产后总产能将达到195万吨。

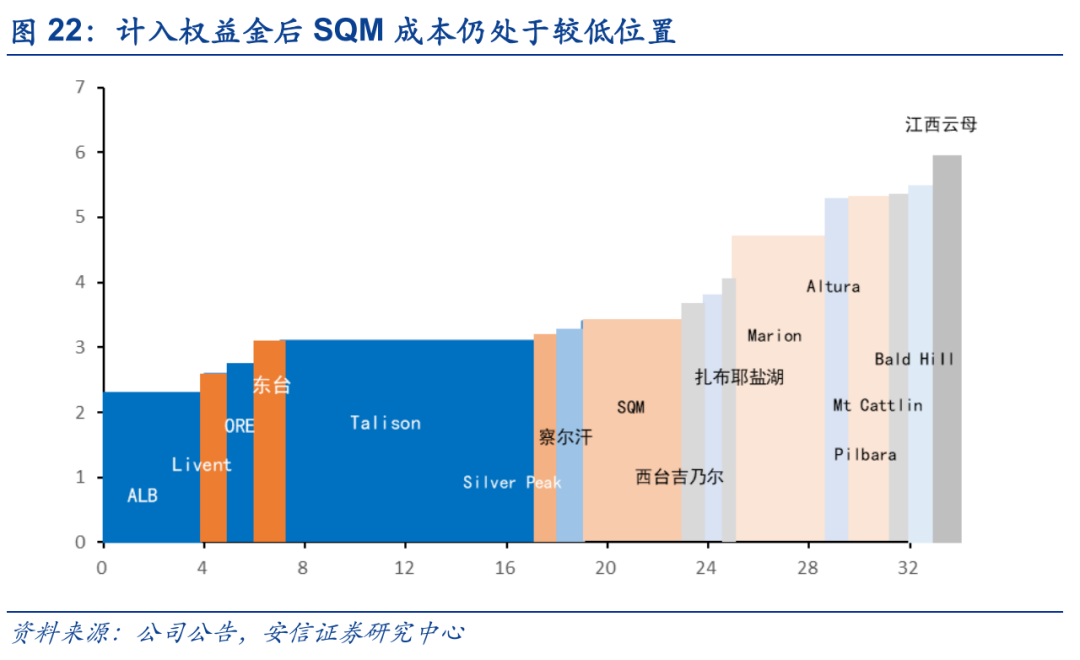

参股SQM布局全球最优质盐湖资源,分享SQM量价齐升红利。当前天齐锂业持有SQM25.87%的股份,SQM扩产规划积极,根据公司公告,SQM计划2021年底将Atacama盐湖产能扩张到12万吨LCE,23年达到18万吨LCE。当前SQM在Atacama盐湖的提锂的旧配额已经用完,新配额将采用阶梯定价的方式,但即使计入权益金影响SQM盐湖提锂成本水平仍处于相对较低位置。

雅江措拉项目将作为天齐国内战略资源储备。天齐通过子公司天齐盛合锂业控制四川雅江措拉项目开采权。资源方面,雅江措拉锂矿资源量达1971万吨,平均氧化锂品位1.30%,伴生氧化铍及氧化铌。产能方面,雅江措拉一期规划60万吨/年的采选产能,13年短暂建设后暂缓,当前作为天齐国内储备资源仍无开发计划。

3.2. 赣锋锂业:布局精巧,资源属性有望持续强化

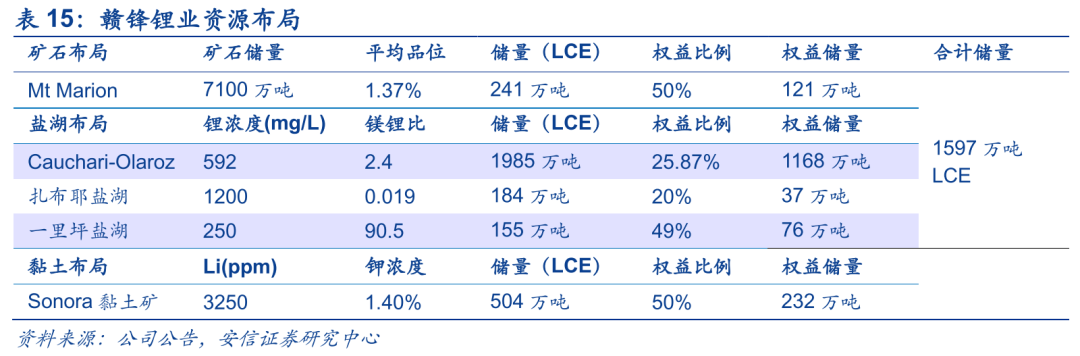

赣锋资源布局以绿地项目为主,后续资源属性有望持续强化。矿石端当前赣锋的资源供给以Mt Marion为主,Pilbara及Altura为辅,其锂精矿成本虽难以匹敌格林布什但仍位于澳矿中游,可提供稳定资源保障。盐湖端当前赣锋的潜力资源主要在阿根廷的Cauchari-Olaroz盐湖,其储量仅次于Atacama,另外赣锋墨西哥Sonora黏土矿也极具潜力,计入伴生金属成本可能低于矿石提锂。

矿石端以Mt Marion为主,三大矿山合力保障供给。赣锋当前持有Mt Marion矿山50%的股份,并全部包销其45万吨锂精矿产能,Mt Marion近期无扩产计划但预计将满产保障赣锋资源供给。赣锋参股Pilbara项目6.86%的股份且包销一期每年16万吨锂精矿并参与定增锁定二期15万吨锂精矿。根据赣锋公告,赣锋虽没有持股Altura,但签订了每年7万吨的包销协议,合计锁定了约83万吨锂精矿产能。

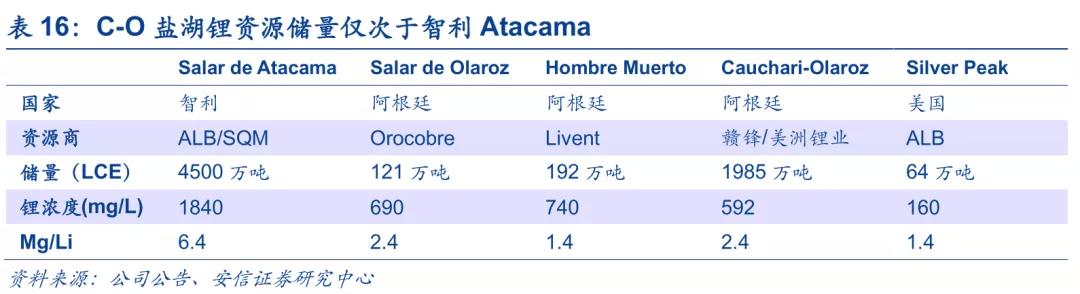

盐湖端C-O盐湖资源禀赋仅次于Atacama,其投产将是赣锋资源进化的重要一步。资源禀赋方面,C-O盐湖储量仅次于Atacama,且阿根廷盐湖不受智利的提锂额度制约,扩张潜力极大。成本方面,根据可研其碳酸锂运营成本为3579美金/吨,这一成本水平已经接近Atacama提锂成本,且阿根廷盐湖提锂权益金相对更低。根据可研报告,C-O盐湖原计划2021年投产,但受疫情影响或将有所延迟,投产后将极大增强赣锋资源属性。

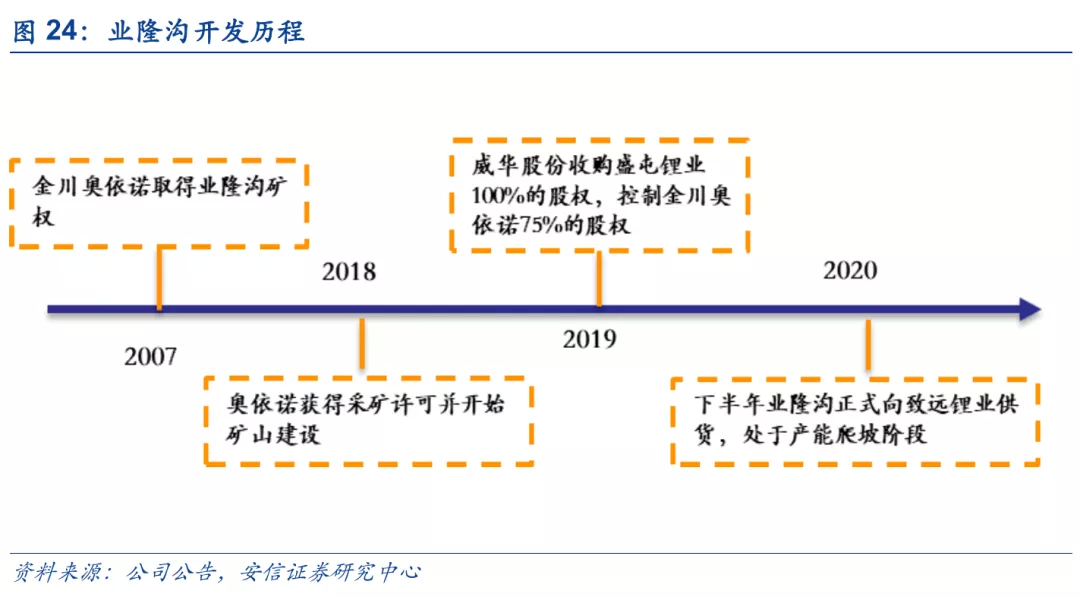

3.3. 盛新锂能:金川奥依诺增储,积极寻求资源布局

业隆沟资源储量相对较小,但仍有增储潜力。盛新锂能于19年收购盛屯矿业100%的股权,通过金川奥依诺间接控制业隆沟采矿权。业隆沟资源储量相对较小,2020年10月盛新锂能发布公告宣布业隆沟储量从654万增加到865万,平均品位1.29%,折合氧化锂约11.2万吨,且仍有增储潜力。业隆沟一期产能(7.4万吨锂精矿)已经于2020年下半年投产,后续将持续为盛新提供资源供给。

积极寻求上游布局,自给率有望进一步提高。当前盛新锂能具备锂盐产能约4万吨,规划2022年底将达到6万吨,当前金川奥依诺7.4万吨锂精矿产能对应1万吨碳酸锂当量,约占2022年预期产能的17%。公司通过金川奥依诺积淀锂矿开发经验,具有独到优势,有望继续拓展上游锂资源并提高资源自给率。

3.4. 川能动力:四川省属资源平台,控股亚洲最大锂辉石矿山

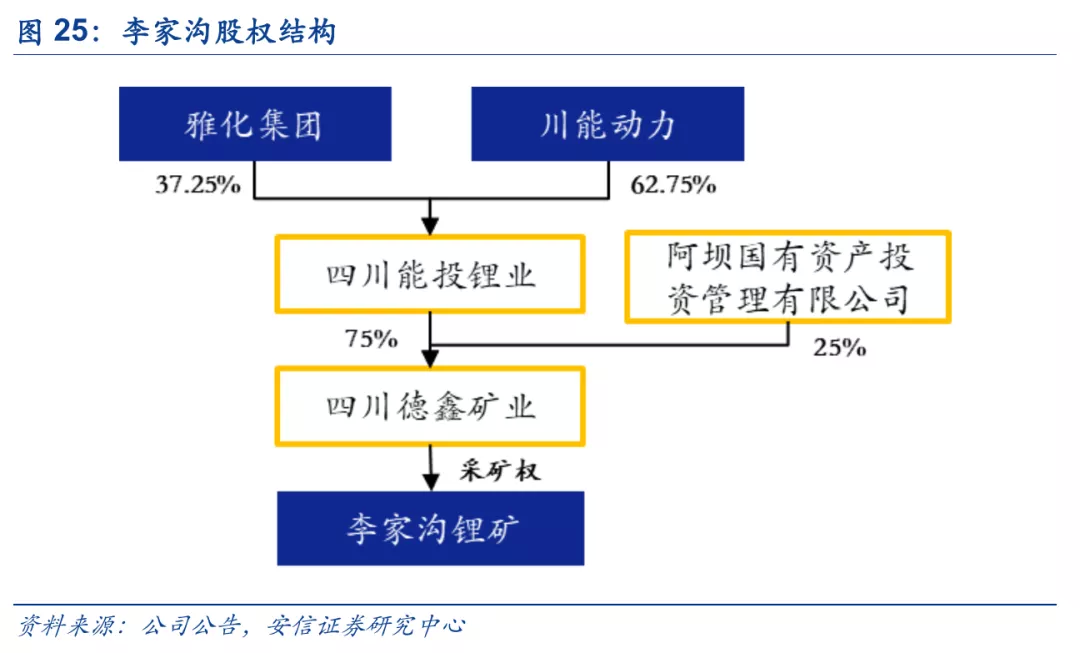

控股亚洲具备开采权证最大锂辉石矿山,有望继续整合四川锂矿资源。川能动力通过控股四川能投锂业控制李家沟锂矿的采矿权,李家沟矿山具有资源量4036万吨,平均品位在1.30%,折合氧化锂51.2万吨。根据公开交流,李家沟具有采选产能45万吨,产出锂精矿主要市场化供应,目前采矿扩能项目已开工,投产后采选产能将达到105万吨/年,对应6%品位锂精矿约18万吨。川能动力股东为省属国资平台四川能投集团,在四川锂矿资源的整合上有望得到股东的大力支持。

拟收购鼎盛锂业,打造一体化锂电平台。锂盐产能方面,川能动力2020年11月发布公告称将以基金清算方式直接分配鼎盛锂业股权,清算后预计川能动力持股25.5%,四川能投持股21.42%,若鼎盛锂业业绩恢复四川能投股权将全部转让入上市公司。根据公司公告,鼎盛锂业计划在甘眉工业园分三期建设5万吨锂盐产能,目前已具备一期5000吨碳酸锂和5000吨氢氧化锂产能,公司计划以锂盐为切入点,进行“锂矿—碳酸锂/氢氧化锂—电池材料—锂离子动力电池”全产业链布局,发展空间广阔。

(编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP