碳中和投资链:供给侧、新能源、低碳排

本文来自“国泰君安证券“。

摘要

碳中和标志着我国生态文明建设步入新阶段,中国有望在未来40年的时间里完成发达国家历时60-100年才做到碳减排。高耗能行业龙头、泛新能源行业以及低碳排放的行业将在不同程度上受益。

碳中和标志着我国生态文明建设步入新阶段,绿色“改革开放”已拉开大幕。碳中和有助于中国强化国际竞争力和话语权,或倒逼中国在未来40年的时间里完成发达国家花费了60~100年的碳减排进程,实现改革开放式的跨越式发展。

政策怎么出招?从中央到地方,碳达峰、碳中和相关规划、指引正陆续出台,东部沿海发达地区和西部部分可再生能源丰富的地区预计将率先达峰。具体政策抓手可分为三类:

1)产业政策做加法亦要做减法,传统行业双控、新能源产业加速发展;

2)全国性碳交易市场预计年中投入运行,有望掀起一轮市场化的供给侧改革;

3)绿色金融“三大功能”、“五大支柱”发展思路已确立。

2030年碳达峰主要依靠产业结构调整,碳中和目标还需看能源结构改善。根据测算,从2020年到2030年碳达峰,产业结构改善带来的能耗降低是最主要的碳减排来源,预计能耗“双控”和碳交易将从行政和市场两方面形成合力,实现高能耗产业的产能和产量压减;而从2030年到2050年(接近碳中和),能源结构改善的重要性显著提升,预计光伏和风电等可再生能源将取代火电成为最重要的发电方式。

碳减排对供需两端有何影响?

供给端:1)能源结构方面,大力发展光伏、风电等新能源,有序发展水电、核电等清洁能源,推动煤电清洁利用,储能和智能电网迎来发展机遇;2)产业结构方面,短中期,能耗“双控”和碳交易有望在行政端和市场端形成合力,长期看产业链现代化和产业转型升级;3)工业流程方面,重点在于工业流程的低碳改造和原材料的绿色化;4)碳吸收主要是通过碳汇和碳捕捉利用封存实现。

需求端:都市化进程决定了运输、建材等行业的碳排放在短期时间内难以压降,预计减排重点在绿色交通和绿色楼宇。

三大类投资机会:传统高耗能行业龙头、泛新能源行业、低碳行业。

短中期受益确定性最高的黑色、有色、化工等传统行业龙头;长期最受益的泛新能源产业:新能源和储能、新能源车、节能设备;相对受益的高新制造业和现代服务业。

正文节选

01 产业政策助力碳中和目标,做加法亦做减法

两类产业政策双管齐下。我们认为以下方向相关的产业政策将是国家重点关注的方向:

1)针对传统行业能耗双控的产业政策,政策目标或将加速淘汰落后产能、化解过剩产能、优化存量产能,严格控制高耗能行业新增产能,推动钢铁、石化、化工等传统高耗能行业转型升级;

2)针对新能源产业的鼓励政策,比如风电光伏以及新能源汽车的补贴政策。

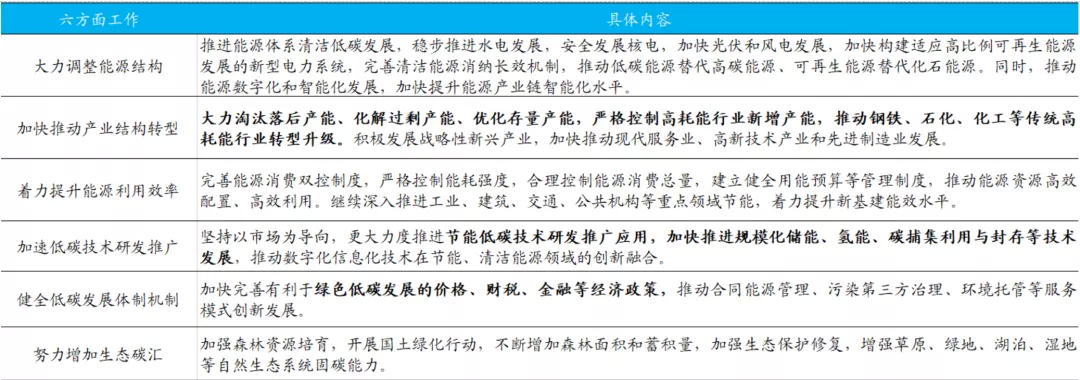

表:发改委——六方面工作推动实现碳达峰、碳中和的中长期目标

数据来源:国家发改委,国泰君安证券研究

以钢铁行业为例,钢铁行业碳排放量位居工业行业之首,压降钢铁产能产量对于碳达峰、碳中和的目标具有举足轻重的影响。2021年1月26日行业主管部门工信部发言人表示,“研究制定相关工作方案,确保2021年全面实现钢铁产量同比的下降”,而此前工信部在2021年的重点工作中也明确提出“2021年要围绕碳达峰、碳中和目标节点,实施工业低碳行动和绿色制造工程,坚决压缩粗钢产量”。2020年12月31日,《关于推动钢铁工业高质量发展的指导意见》也公开征求意见,我们认为高质量发展、低碳发展是以钢铁行业为首的传统行业的必经之路,预计在两会后,涉及钢铁等传统行业的相关政策将会出台,目标包括加强技术进步来节能提效和具体的压缩粗钢产量的实施计划等。

02 全国性碳排放权交易市场呼之欲出,市场化手段抑制碳排放

碳交易制度建立,以市场化手段压减高耗能行业产能。碳交易把碳排放权作为一种商品,从而形成了碳排放权的交易,简称碳交易。政府设置一定时期的碳排放控制总量,再给排放者发放或拍卖排放权额度,并赋予排放权额度的买卖自由。早在2011年年底,国务院印发了《“十二五”控制温室气体排放工作方案》,提出“探索建立碳排放交易市场”的要求,随后发改委印发《关于开展碳排放权交易试点工作的通知》,批准北京、上海、天津等七省市开展碳交易试点工作。全国碳市场于2017年末正式启动,国家发改委印发《全国碳排放权交易市场建设方案(发电行业)》以发电行业为突破口率先启动,把碳市场建设工作分为三个阶段:基础建设期(2018年)、模拟运行期(2019年)、深化完善期(2020年)。2021年2月起,生态环境部印发的《碳排放权交易管理办法(试行)》启动施行,酝酿10年之久的全国碳市场即将正式运营。我们认为,生态环境部将实现从试点先行到建立全国统一市场,从单一市场、单一行业到多行业,未来其他高耗能行业如钢铁、建材、化工、有色、金属制品、航空等或将陆续被纳入碳交易市场中。

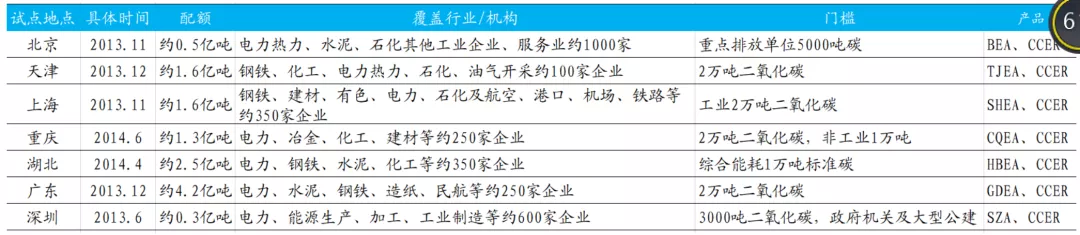

表:碳交易试点市场政策梳理

数据来源:中国碳金融市场研究(2016)、国泰君安证券研究

我们认为碳交易对实体经济的影响可以从三个角度进行分析。1)碳交易将从成本端产生影响:碳市场通过碳排放权交易得到碳价信号,从而推升政策规制行业的价格,出于利润最大化考虑,上游部门会通过提价形式将成本转移到产业链下游的生产部门。下游部门亦是如此,进而导致生产领域中一系列的价格连锁反应;2)碳交易会在需求端也会产生影响:生产者纷纷提价之后,消费者根据其需求价格弹性相应地调整对各部门产品的需求量,降低对于高碳部门的需求,从而实现需求结构的低碳化;3)碳交易将倒逼技术变革:低碳化的需求选择迫使生产者调整生产规模、优化生产技术,最终实现全行业整体层面的低碳生产。 短期而言,由于今年碳交易市场仅纳入电力行业且免费配额分发量较充足,预计不会对企业成本和电价造成影响。中期来看,随着纳入碳交易市场的高耗能行业越来越多和免费的碳配额逐渐收紧,火电企业发电成本会有所抬升。但由于目前电价的市场化机制并不完善,电价易降难涨,预计对电价的推升作用也非常有限。长期来看,一方面随着碳交易市场不断成熟,高耗能行业的成本压力会逐渐增大,另一方面电价市场化机制逐渐成熟,碳交易最终会推升电价,并引发产业结构的变革。

03 绿色金融配套支持碳中和

碳中和或将带来百万亿投融需求,绿色金融或将发挥重要作用。中国人民银行货币政策委员会委员、中国金融学会绿色金融专业委员会主任马骏牵头的课题组认为,重庆实现碳中和需要约8万亿元投资,推算到全国,那么大约就是350万亿元的需求。而原国家发改委主任解振华带领研究团队进行测算的结果大约是138万亿。整体来看,碳中和的投资需求在百万亿元量级,这么大规模的投融资离不开绿色金融的支持。 图:碳中和投资需求在百万亿人民币量级

数据来源:中国人民银行,清华大学气候变化与可持续发展研究院,清华国泰君安证券研究

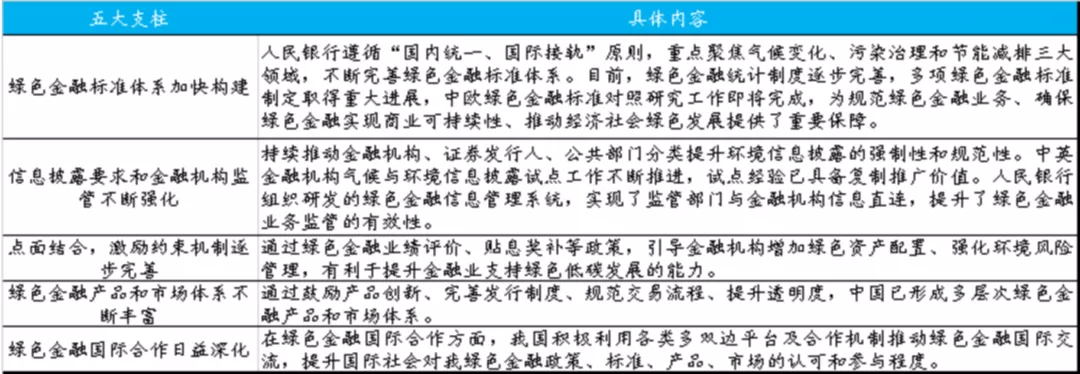

2021年2月9日,国务院新闻办公室举行吹风会,介绍了绿色金融有关情况。会议表示,人民银行联合相关部门不断完善绿色金融顶层设计,支持绿色金融跨越式发展,初步形成了绿色金融五大支柱:一是绿色金融标准体系加快构建,二是信息披露要求和金融机构监管不断强化,三是点面结合,激励约束机制逐步完善,四是绿色金融产品和市场体系不断丰富,五是绿色金融国际合作日益深化。下一步,人民银行将聚焦碳达峰、碳中和目标等重大战略部署,充分发挥金融支持绿色发展的资源配置、风险管理和市场定价三大功能,重点推动的工作包括:构建长效机制,完善金融支持绿色低碳转型顶层设计;出台统一的新版《绿色债券支持项目目录》;完善绿色金融标准,推动金融机构开展碳核算等工作。

表:绿色金融五大支柱

数据来源:中国人民银行、网上资料整理、国泰君安证券研究

而早在2016年8月31日,我国就已经注意到对于绿色金融体系的构建,中国人民银行、财政部等七部委联合印发了《关于构建绿色金融体系的指导意见》,提出大力发展绿色信贷;推动证券市场支持绿色投资;设立绿色发展基金,通过政府和社会资本合作(PPP)模式动员社会资本;发展绿色保险;完善环境权益交易市场、丰富融资工具;支持地方发展绿色金融;推动开展绿色金融国际合作;防范金融风险。

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP