大摩:本轮经济周期“又热又短” “早周期”赢家将被淘汰

本文转自“华尔街见闻”。

摩根士丹利警告,受经济刺激、储蓄率、劳动力及政府政策等特殊原因影响,本轮经济周期将更加火热同时持续时间更短,投资者需要保持灵活,开始考虑淘汰美股小盘股、铜业股等本轮周期早期阶段的赢家。

目前处于新经济周期

摩根士丹利表示,美国过去4次经济扩张期都非常长:美国全国经济研究所(NBER)统计显示,在过去164年的34个商业周期中,过去4次经济扩张分别排在第一、第二、第三和第六位。

而与之相伴的三次经济衰退都有特殊的情况:2000年互联网泡沫破灭(历史上最大的股市泡沫)、2008年金融危机(大萧条以来最大的金融危机)、2020年新冠危机(全球流行病)。

摩根士丹利称,尽管各不相同,但三次衰退前都出现类似现象:衰退开始前6个月美债收益率倒挂;三次衰退都处于美联储加息周期,核心CPI超过2.4%;三次衰退前消费者信心高企,失业率低企、与此同时市场广度却不断下降(市场中上涨股票数量下跌)。

摩根士丹利表示,投资者应该把当前经济状况当作一个新的周期来对:自2020年4月的低点以来,本轮周期早期投资策略一直运作良好。如果按两年滚动计算,企业违约率也与其他衰退类似。

本轮周期将“火热且短暂”

但摩根士丹利警告,由于经济刺激、储蓄率、劳动力及政府政策等特殊原因,本轮经济周期可能会出现独一无二的“演变”,周期可能会变得异常“火热”。

在经济刺激方面,目前全球经济正经历创纪录水平的财政和货币刺激措施。这在其他其他衰退后时期是独一无二的。

与此同时,美国、欧洲和中国的储蓄率均处于历史高位。虽然储蓄资源分配不均,但其为消费提供了大量动力。企业现金余额也有所增加,这是对疫情不确定性的缓冲,随着市场信心恢复,这些储蓄将被释放。

在劳动力市场方面,目前失业大多数是与疫情相关的行业。如果经济能够安全地重新开放,随着行业复苏,劳动力市场将异常迅速地回归常态。

在政府政策方面。摩根士丹利指出,目前全球央行发出强烈承诺,将支持增长,并将通胀恢复到更正常的水平。同时各国政府尚没有表现出最终增加税收或削减开支的意愿。两种政策立场都暗示本轮周期将更加“火热”,不太可能像之前那样受到政策收紧的抑制。

摩根士丹利表示,与过去40年定义的长期扩张不同,本轮经济扩张可能更类似于上世纪40年代末或50年代:未来两年的增长和通胀将超过预期,但本轮经济扩张持续时间将较短。

考虑淘汰本轮周期早期阶段的赢家

摩根士丹利表示,更短更火热的经济扩张期意味着投资者需要更加灵活。如果本轮经济周期持续时间更短,投资者需要开始考虑淘汰本轮周期早期阶段的赢家。

在具体策略上,摩根士丹利建议投资者考虑淘汰此前大涨的美股小盘股、铜业股。在地区方面,其建议投资者在经济扩张后期关注日本、欧洲等成熟经济体。

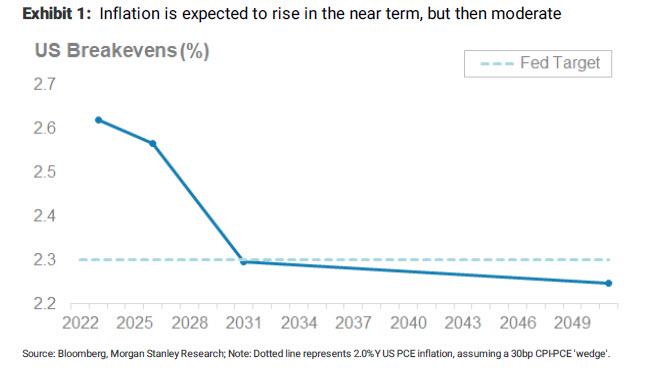

在通胀水平方面,摩根士丹利认为无需过分担忧:美国盈亏平衡通胀曲线暗示未来2-5年的通胀将略微超调。随后是较低的通胀水平。如果通胀压力是暂时的,美联储或保持目前策略。

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP