特斯拉(TSLA.US)报告:Model 2量产即将带来销量井喷

本文转自“国金证券”

推出Model 2符合特斯拉核心愿景和企业利益

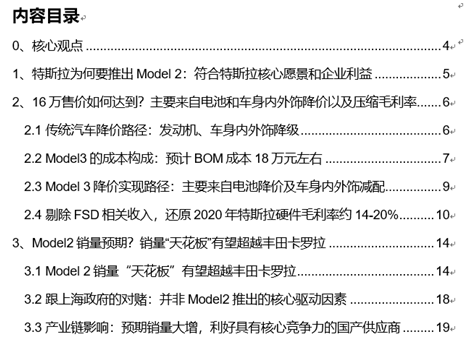

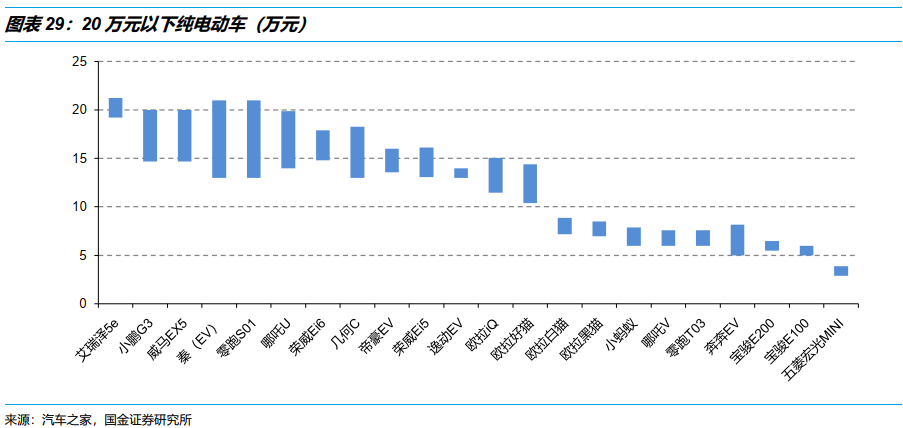

特斯拉肩负清洁能源使命,而非打造豪华品牌。对于软件的盈利模式而言,追求更多的用户数量是核心。特斯拉车型目前覆盖的价格带为25万以上,对应车型销量占比约为15%。而如果特斯拉推出16万元的车型,则价格带覆盖的车型销量占比将提升至34%,覆盖的市场空间大幅提升。

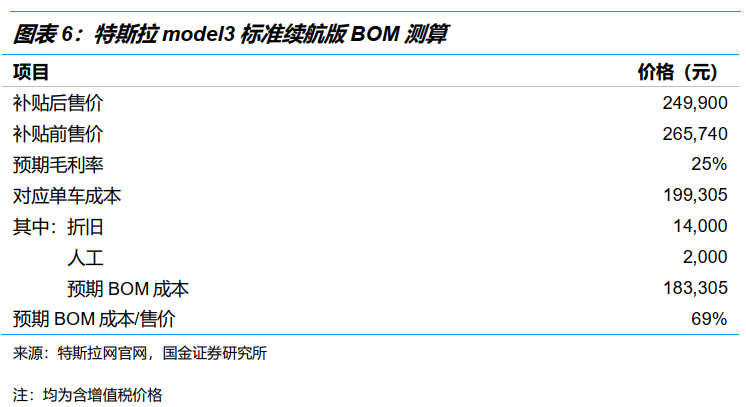

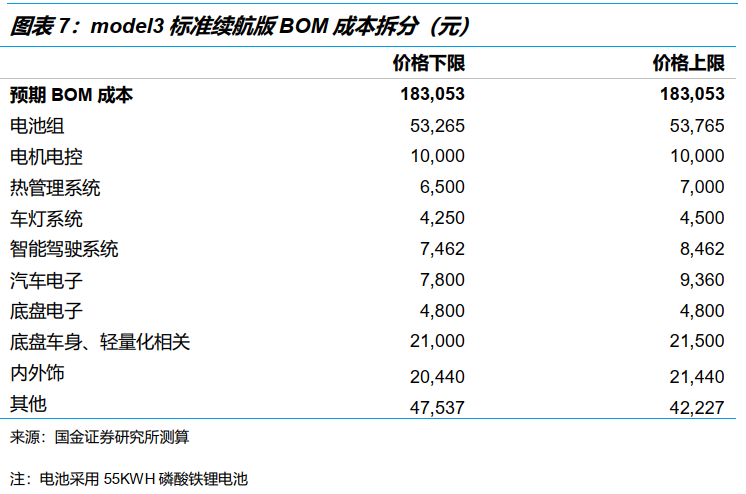

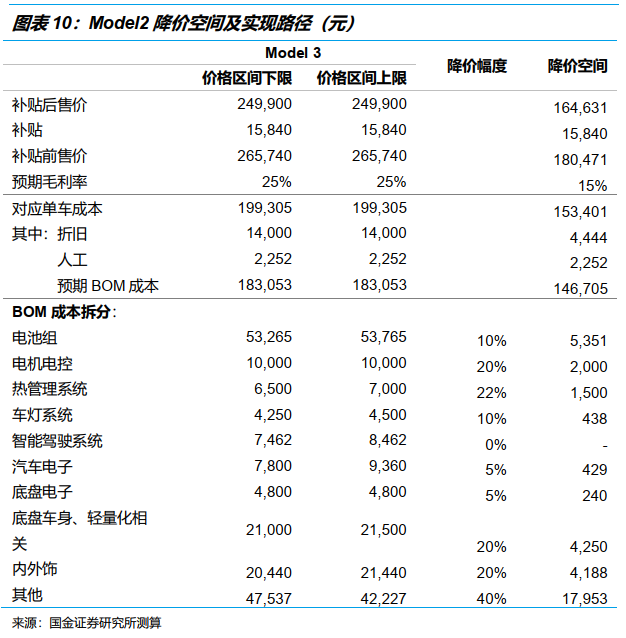

16万预期售价或将主要通过电池和车身内外饰降价以及压缩毛利率实现。传统汽车降级的价差,主要来自发动机、车身、内外饰。通过拆分Model 3的BOM成本,我们估计各部分的降价路径和降价空间:电池下降0.5万元,车身及内外饰下降2.6万元、电机电控下降0.2万元、热管理下降0.15万元,在考虑适当压缩毛利率水平,售价可下探至16.5万元。

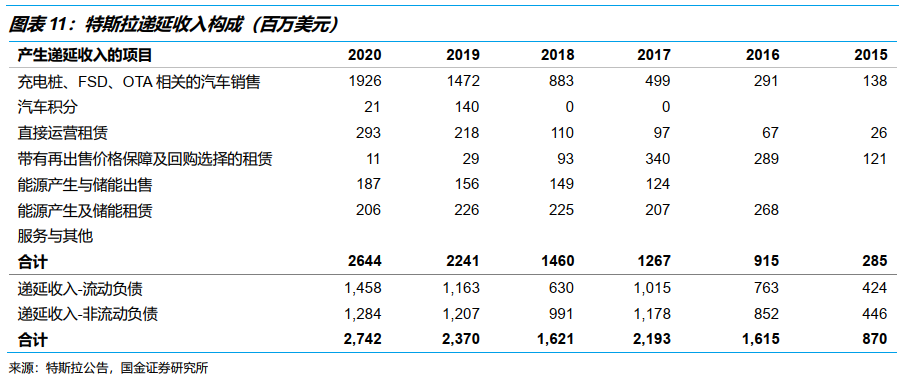

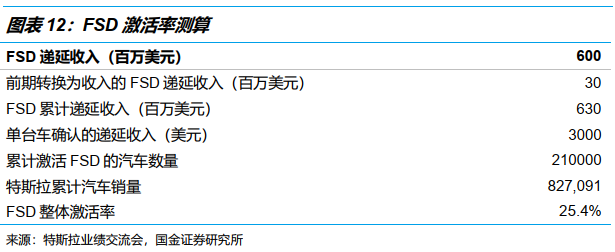

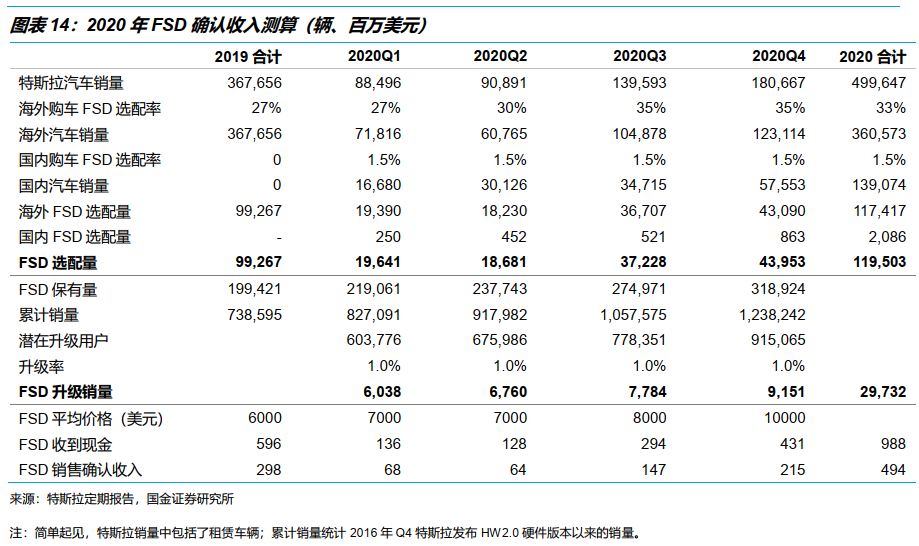

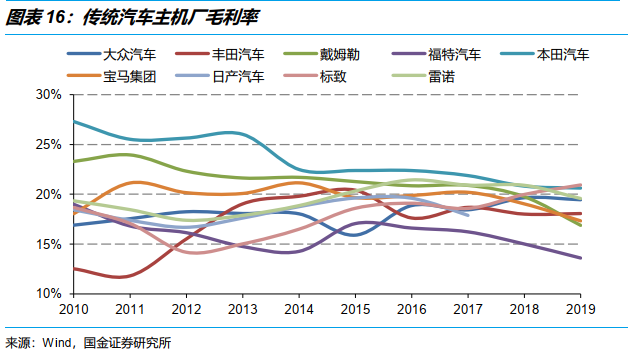

剔除FSD(Full Self-driving)相关收入,还原2020年特斯拉硬件毛利率约14-20%。因成本预测中涉及假设特斯拉硬件毛利率,我们剔除FSD等软件收入以还原其硬件毛利率。FSD销售涉及递延收入,截至2020年末,特斯拉递延收入余额27.42亿美元(FSD相关的占其中一部分)。我们根据相关信息测算,存量FSD整体激活率约25%(对应2020Q1),预计因FSD重大升级后续激活率还将提升。我们测算,剔除FSD相关收入后,2020年特斯拉硬件毛利率约为14%-20%的区间,略低于主机厂20%的毛利率中枢,FSD相关收入影响毛利率2.5-3个百分点。

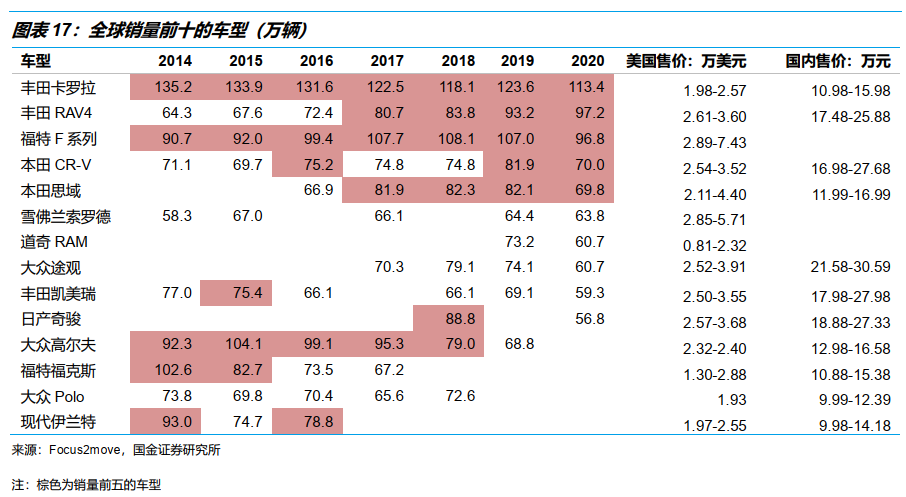

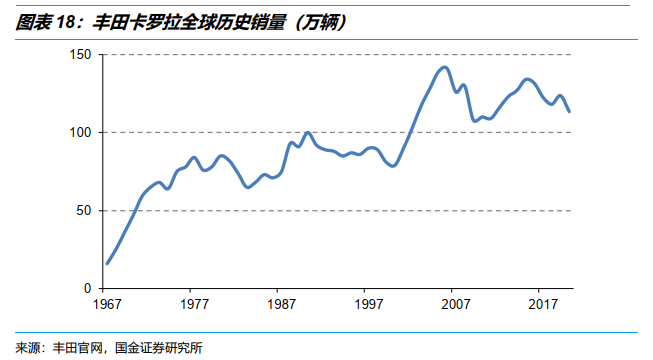

电动化变革驱动汽车行业集中度提升,Model 2销量天花板有望超卡罗拉。常年霸榜乘用车销量排行的丰田卡罗拉全球年销量超过100万台,而进入电动化时代,打破了传统汽车以发动机为核心的强壁垒,核心三电系统第三方供应居多,汽车硬件差异缩小,更多的差异来自软件及硬件的配置组合(类似智能手机),智能手机行业集中度显著高于传统汽车(智能手机CR1和CR5份额分别为20%和70%,传统汽车分别为10%和30%)。我们预计10年内Model 2 销量天花板有望超过卡罗拉。

特斯拉与上海市政府的对赌并非Model 2推出的核心驱动因素。要达到目标纳税额,我们测算所需上海工厂(3+Y)的销量合计约41万台。考虑2-3年后消费者对电动车接受度提升,Model 3+Y销量有望大概率超越雅阁/思域(2020年销量分别为21万/18万)+荣放/途观L(2020年销量分别为17.5万/17万),加上销往亚太其他地区的数量,达到税收目标难度不大。

投资建议

预期销量大增,利好具有核心竞争力的国产供应商。针对降价压力,Model 2的国产化率将进一步提升,重点关注有望在Model 2供应链中提升份额和扩大供应面的供应商,特别是电池、热管理、底盘轻量化、汽车内外饰等环节,如宁德时代、三花智控、拓普集团、银轮股份、星宇股份等。电池环节,关注间接受益的宁德上游锂电材料环节。此外,对于特斯拉供应商而言,受益于销量增长的影响将远远大于可能的降价的影响,特斯拉轻量化、内外饰供应商也将受益。

风险提示

Model 2是否推出仍具有不确定性;Model 2销量不及预期;供应商被替换或者分包的风险。

核心观点

媒体报道特斯拉将生产一款更廉价的电动车。2020年9月特斯拉电池日,特斯拉CEOElon Musk最早提出要生产售价2.5万美元的电动车(About 3 years from now, we’re confident wecan make a very compelling $25,000 electric vehicle that’s also fullyautonomous)。2021年2月14日,IT之家报道,特斯拉中国总裁朱晓彤在接受采访时证实,该公司正在研发一款面向大众市场的更便宜的特斯拉,预计零售价为 16 万元人民币(2.5 万美元)。这款车预计是一款掀背车,将针对中国市场进行本土化设计,但将在全球范围内销售。对此,界面新闻于2月14日向特斯拉官方求证,对方回应称,消息不属实。

姑且将这款更为廉价的电动车称之为“Model 2”。本文希望从以下几个方面围绕Model 2进行探讨:

1、尝试从特斯拉的角度分析,推出Model 2的可能性有多大以及背后的推动力是什么?我们认为Model2推出概率较大,因为特斯拉肩负清洁能源使命,实现更多的销量是其核心目标;同时软件的盈利模式而言,追求更多的用户数量是核心。

2、为了达到16万人民币或者2.5万美元的售价,Model 2的降本路径和空间分别来自哪里?对此,我们对Model 3的成本结构和BOM成本进行了拆分,参照传统燃油车降级的降价路径,对Model 2的降本路径和空间进行了测算,降价路径主要来自电池和车身内外饰降价以及压缩毛利率(假设硬件毛利率为15%)。

3、为了考察我们假设的Model 2的硬件毛利率水平是否合理,我们通过拆分FSD相关的收入,将特斯拉表观的毛利率还原至硬件毛利率,并与传统车企进行对比。2020年特斯拉硬件毛利率约为14%-20%的区间,略低于主机厂20%的毛利率中枢,FSD相关收入影响毛利率2.5-3个百分点。

4、假设16万人民币的Model 2 推出,那么销量可能达到什么水平?我们将卡罗拉作为标杆(常年位居全球销量第一车型,年销量超过100万台),认为电动车时代传统汽车以发动机为核心的强壁垒被打破,而核心三电系统第三方供应居多,汽车硬件的差异性缩小,软件的差异性扩大,类比智能手机。对比智能手机和传统汽车的市场集中度,我们认为电动时代汽车市场集中度将提升,Model 2(定位可对标卡罗拉)销量“天花板”有望超过卡罗拉。

5、特斯拉跟上海政府的对赌是不是其推出Model 2的核心因素?我们测算,仅以现在的Model 3和Model Y的产能及预期产量,达成税收目标概率较大。因此,税收对赌并非Model2推出的核心驱动因素。

6、对产业链有哪些影响?Model 2预期销量大增,利好具有核心竞争力的国产供应商。针对降价压力,Model 2的国产化率将进一步提升,重点关注有望在Model2供应链中提升份额和扩大供应面的供应商,特别是电池、热管理、底盘轻量化、汽车内外饰等环节,如宁德时代、三花智控、拓普集团、银轮股份、星宇股份、福耀玻璃。关注间接受益的宁德上游锂电材料环节,如隔膜龙头恩捷股份、磷酸铁锂正极龙头德方纳米,电解液天赐材料等。此外,对于特斯拉供应商而言,受益于销量增长的影响将远远大于可能的降价的影响,除上述标的外,凌云股份、均胜电子、旭升股份、文灿股份等公司将受益。

1、特斯拉为何要推出Model 2:符合特斯拉核心愿景和企业利益

特斯拉肩负清洁能源使命,而非打造豪华品牌。马斯克对特斯拉的定位就不是创立一个豪华汽车品牌(豪华品牌的经营策略是不可能持续降价的),而是肩负清洁能源的使命。那么从这个角度出发,能够实现更多的销量,是特斯拉的首要目标。

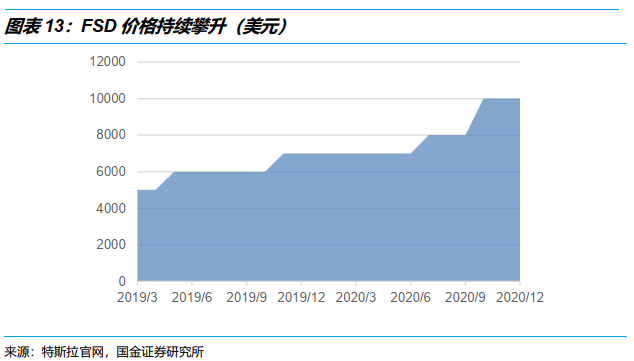

对于软件的盈利模式而言,追求更多的用户数量是核心。从特斯拉的商业模式来看,特斯拉的FSD价格持续上涨且目前是1万美元,相当于Model 标准续航版车价的1/3;此外,马斯克表示未来还将推出FSD订阅模式(每月付费使用)。可以看出特斯拉更像软件公司,硬件上薄利多销,扩大终端数量,然后通过辅助驾驶、各种订阅服务等软件盈利。

价格带覆盖市场容量将翻倍。从乘用车销量看,销量占比最大的价格段分别是9万元以下(占比30%)、9-12万元(占比22%)、12-15万元(占比13%)、30万以上(占比10%)。特斯拉车型目前覆盖的价格带为25万以上,对应车型销量占比约为15%。而如果特斯拉推出16万元的车型,则价格带覆盖的车型销量占比将提升至34%,覆盖的市场空间大幅提升。

2、16万售价如何达到?主要来自电池和车身内外饰降价以及压缩毛利率

2.1传统汽车降价路径:发动机、车身内外饰降级

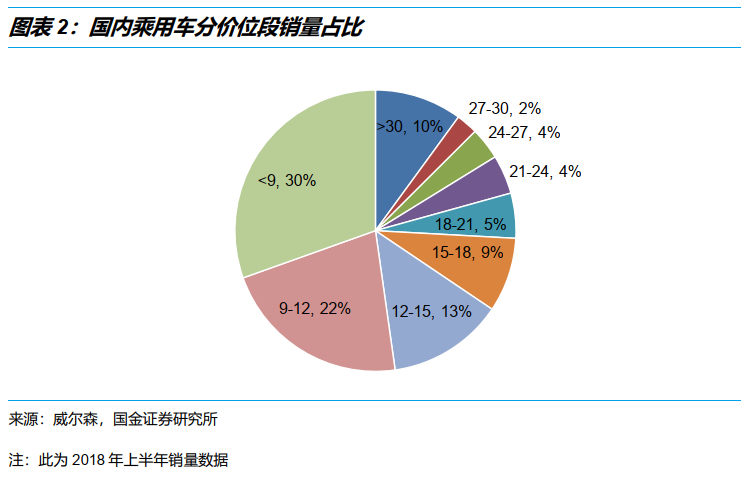

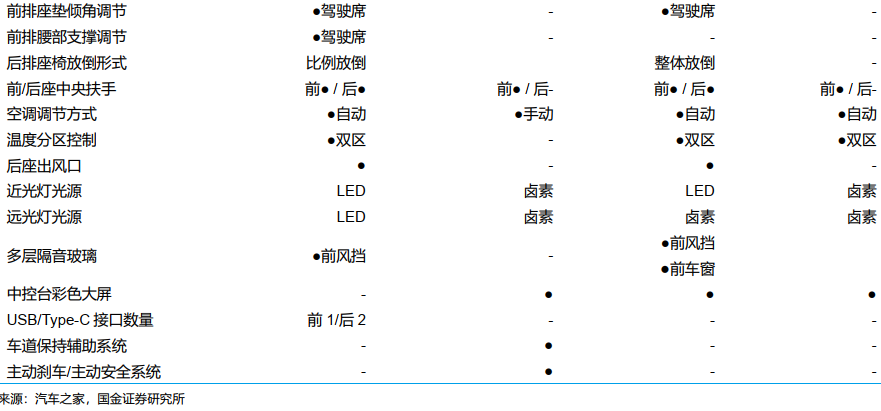

我们以丰田和本田A级和B级的主力车型:雅阁vs思域和凯美瑞vs卡罗拉作对比。雅阁和凯美瑞价格区间在17-28万元,思域和卡罗拉价格区间在10-17万元,A级和B级车价差在6-12万元,这部分价差从哪里来?

从雅阁 vs 思域和凯美瑞 vs 卡罗拉的配置对比中可以看出, 对价差贡献最大的几个因素主要包括:发动机、车身尺寸、内饰材质和其他配置(如车灯、轮胎、电动座椅等),其中最主要是发动机、车身尺寸和内饰材质,预计三者在 6-12万的价差中占到 3.5-5 万元。

2.2 Model3 2.2 Model3 的成本构成:预计 BOM 成本 18 万元左右

Model3 可以看做 Model 2 的高一级的车型, 那么首先我们分析 Model 3 的成本构成。

Model 3 成本拆分思路:从特斯拉报表中测算特斯拉整体硬件毛利率→估计国产 Model 3 毛利率→测算国产 Model 3 折旧人工成本→倒推出 Model 3 BOM成本。

从特斯拉披露的公告中, 2020 年四个季度, 公司汽车销售毛利率(去除regulatory credits 的收入)在 17%-23%之间;但这包含了 FSD 等软件确认的收入,我们扣除 FSD 确认的收入(具体 FSD 拆分过程详见后面章节),估计特斯拉整体硬件的毛利率约为 14%-20%。由于国产特斯拉model3成本更低,我们预计毛利率或在 25%左右。同时考虑折旧和人工,预计 model3(标准续航版)单车 BOM 成本约为 18.3 万元。

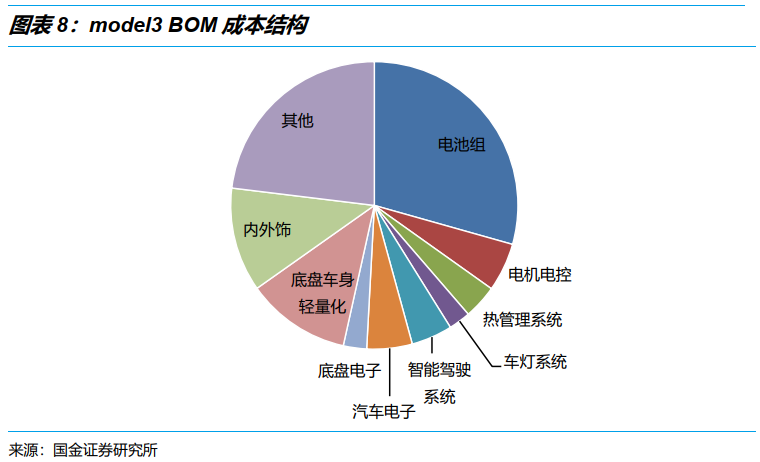

通过拆分Model3 BOM成本可以看出,其中电池组占最高,占到BOM成本的29%,其次是车身及内外饰(部分车身及内外饰成本归入其他),这部分占到BOM的47%,也是传统车型降级中降价空间最大的部分。

2.3Model 3降价实现路径:主要来自电池降价及车身内外饰减配

类似传统汽车从B级车到A级车的降价路径分析,我们评估Model 3各部分降价路径及空间。

测算思路:考察model3BOM成本各组成部分估计各个模块降价路径及空间à测算model2 BOM 成本à测算人工及折旧成本à假定硬件毛利率倒推出售价。

我们考察model3 BOM成本各项,推测Model3的降本路径及空间。当前model3的成本拆分主要基于2020年出售的车型,材料成本主要基于2019年和2020年。考虑特斯拉上海工厂从开工到车辆交付历时12个月左右,而目前尚无model 2工厂建设的明确时间表,我们预计Model2上市时间大概率将晚于2022年底,因此我们对于BOM成本假设主要基于2022年。

电池组:model3标准续航版目前由宁德时代提供的磷酸铁锂电池,我们预计在model2上特斯拉也不会因为节省成本而牺牲续航里程(马斯克因Model Y标准续航版无法达到特斯拉的卓越标准而暂时将其下架),电池组的降价空间主要来自电池成本下降,考虑2020Q4及2021Q1上游原材料涨价,假设累计降价空间为10%。

电机电控:目前model3单电机功率为202KW,假设model2 单电机功率为150KW(对比:比亚迪汉EV单电机功率为163KW),成本下降20%。

热管理系统:假设model3 采用PTC加热而非热泵,成本节省约1500元。

车灯系统:由当前的LED灯部分降级为卤素灯或其他方式减配,节省10%的成本;

汽车电子&底盘电子:假设成本下降5%;

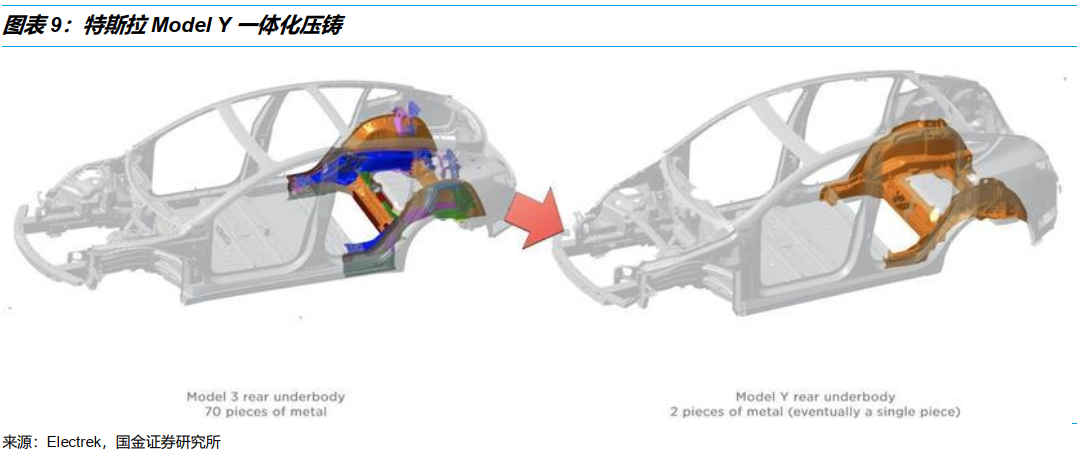

车身、内外饰及其他:这部分成本下降空间较大,主要来自车身降级、内饰从真皮将为织物、刹车系统降级、轮胎降级、一体化压铸等等,这部分合计降价空间为2.6万元。

一体化压铸或成为车身降本的重要途径之一。特斯拉首次在Model Y上尝试使用一体压铸结构件,大型压铸机将Model 3后底板所需的70个零部件,通过一体压铸,在Model Y上只需要2个零件,并最终减少至1个零件。通过一体化压铸,特斯拉将节省生产时间、节省生产线成本(70个零部件所需的模具、机械臂、传输线等成本)、节省人力成本。制造咨询公司HarbourResults总裁Laurie Harbour指出,这大约可以为特斯拉节省20%的劳动力成本。

结合上述测算内容,Model2 预期BOM成本为14.7万元。考虑到2017年Q3 model3上市,特斯拉汽车销售毛利率(扣除regulatory credits、包含FSD确认的收入)由前期的25%左右下降至15%-19%,我们假设特斯拉在Model 2上市初期将毛利率预期下降至15%,则对应的补贴后售价降至16.5万元。

2.4剔除FSD相关收入,还原2020年特斯拉硬件毛利率约14-20%

因成本预测中涉及假设特斯拉硬件毛利率,为了确保我们的假设和公司实际硬件毛利率偏差不大,我们剔除FSD等软件收入以还原其真实的硬件毛利率。

因为特斯拉汽车销售收入中包含了FSD收入,为了获取特斯拉硬件的真实盈利水平,需要剔除FSD确认的收入。由于特斯拉报表中并没有单列FSD相关的收入,因此,估计FSD安装率成为计算FSD收入的关键一步。

特斯拉FSD的收入确认规则:

由于消费者购买FSD时,FSD功能还未成熟,后续还将持续更新并推出新的功能,因此购置FSD的售价并不能在当期全部确认收入,而会产生递延收入。

初始确认:当消费者购买FSD时(目前美国售价已经涨至1万美元,国内为6.4万人民币),当期确认FSD售价的一半计入当期收入(5000美元),剩余部分将导致递延收入(资产负债表中的负债项,类似余额的概念)增加5000美元。

后续确认:当FSD进行功能升级时,则将确认部分递延收入,比如2019年Q3, FSD新增功能Smart Summon(智能召唤),在当季度确认了3000万美元的递延收入;2020Q2,FSD推出交通灯及停止标识识别功能,当期确认4800万美元的递延收入。

在此明确几个概念:

1、递延收入是资产负债表中的负债项,可以理解为余额的概念;

2、递延收入的增加仅来自FSD的销售,增加值为售价的一半;而FSD的销售又来自于两部分:汽车销售时即激活FSD和汽车购买后通过OTA升级激活FSD;递延收入的减少,来自当期递延收入的确认。(不考虑其他调整)

3、当期收入中关于FSD的包括两部分:当期FSD销售确认的50%的收入和存量FSD升级确认的递延收入的部分。

假设FSD售价为P0,当期FSD功能升级单车确认的递延收入为P1,上一期为t,当期为t+1,则:

公式一:递延收入(t+1)=递延收入(t)+当期销量*FSD选购率*P0*0.5+存量未激活的特斯拉汽车(具备FSD硬件)*当期存量激活率*P0*0.5-累计FSD销量*P1。

公式二:特斯拉累计汽车销量(具备FSD硬件)*FSD存量整体激活率*P0*0.5=FSD当期递延收入余额+前期累计的因功能升级确认的递延收入。

特斯拉产生递延收入的业务主要有:

1.充电桩、FSD、OTA相关的汽车销售

2.汽车积分

3.直接运营租赁

4.带有再出售价格保障及回购选择的租赁

5.服务与其他

6.能源产生与储能出售

7.能源产生及储能租赁

我们将特斯拉披露的各业务的递延收入加总,和资产负债表中的递延收入-流动负债和递延收入-非流动负债之和对比,基本匹配。其中,充电桩、FSD、OTA相关的汽车销售业务是递延收入的最主要来源,2020年占到递延收入的70%,且占比持续提升。

由于特斯拉没有单独披露FSD产生的递延收入,我们无法直接从定期报告的信息。有关FSD递延收入的信息主要包括:

1.根据特斯拉CFO Zachary Kirkhorn披露,截止2020年Q1,特斯拉的FSD递延收入已经超过6亿美元;

2.2019年Q3, FSD新增功能Smart Summon(智能召唤),在当季度确认了3000万美元的递延收入;

3.2020Q2,FSD推出交通灯及停止标识识别功能,当期确认4800万美元的递延收入。

因此,选取2020Q1作为参考点,假设2019Q3之前因新增功能确认的递延收入相对较少,则根据公式二,可以计算FSD存量整体激活率为25%。由于2019Q3之前可能存在因新增功能确认的递延收入,因此实际的FSD存量整体激活率高于25%。

根据Tesmanian,在2019年,有消息称特斯拉FSD套件激活率已超27%,和我们的测算结果接近。同时,我们预计2020年美国/海外的FSD激活率进一步提升,主要有以下几个原因:

1、FSD功能在2020年进行了多次升级,包括推出交通灯及停止标识识别功能等;

2、特斯拉多次提升FSD价格,如果FSD销售状况不佳,马斯克不会大幅提升FSD价格。

此外,由于2020年国产特斯拉在国内销售,在2020Q4业绩交流会上,马斯克表示,中国地区FSD的选装率仅为1-2%,远远低于其他地区,因此将国内地区FSD的需安装率单独考虑。

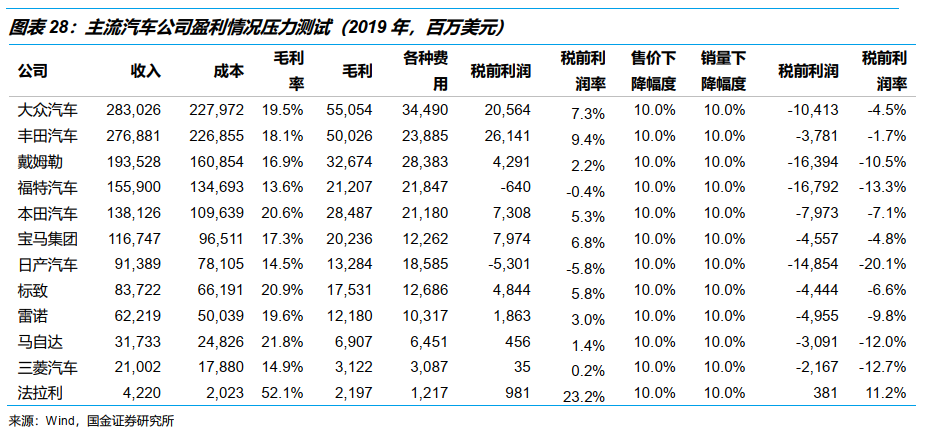

通过测算,剔除 FSD 相关收入后,2020 年特斯拉硬件毛利率为 14%-20%的区间,FSD 相关收入影响毛利率 2.5-3 个百分点。这个毛利率区间已经接近但仍小幅低于传统主机厂的毛利率水平(毛利率中枢为 20%附近)。

3、Model2销量预期?销量“天花板”有望超越丰田卡罗拉

3.1Model 2销量“天花板”有望超越丰田卡罗拉

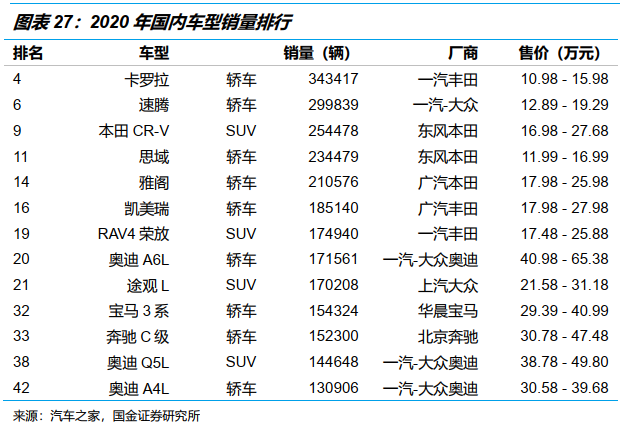

10-20万区间容易出爆款。观察最近7年全球销量前十的车型,大部分车型价格集中在10-20万元(2-3万美元)。如常年霸榜全球销量第一的卡罗拉,以及RAV4,CR-V,思域,途观,凯美瑞,高尔夫等等。过去7年全球销量前十的车型,均在这个范围内或者跟这个价格段有重叠。

全世界最畅销的车型卡罗拉年销量超100万台。丰田卡罗拉自1966年推出以来,全球累计销量已经接近5000万辆(4925万辆),其销量峰值为2006年的141万辆,占当年全球乘用车销量的2.9%。

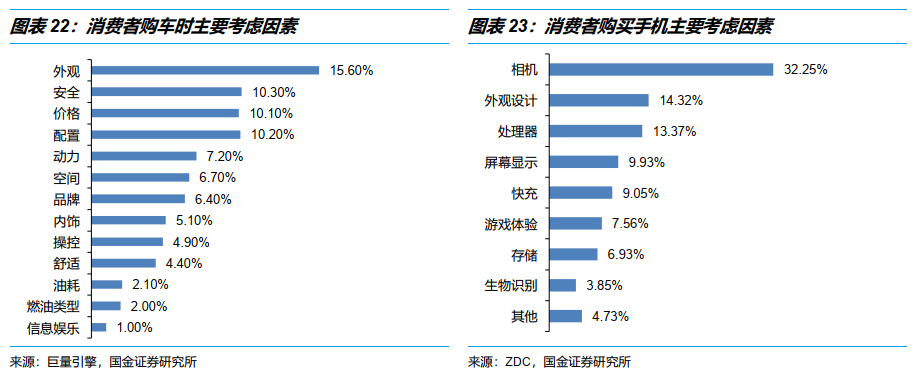

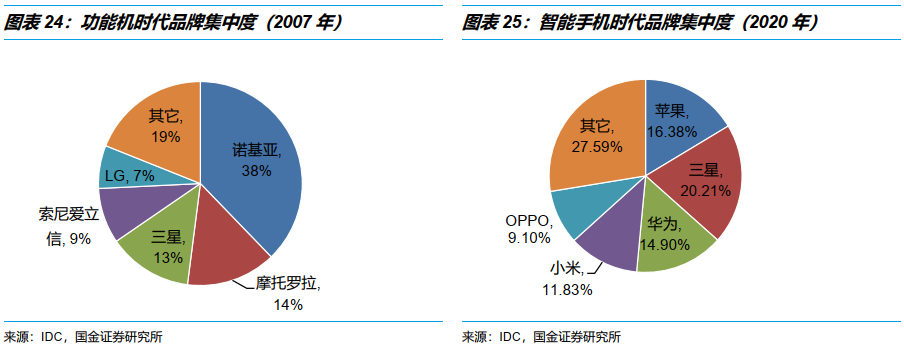

传统汽车是一个集中度不高的消费品市场。汽车作为一种消费品,消费者选购汽车会考虑包括外形、安全性、价格、配置等多方面因素,因此单个车型或者单个品牌市占率不会特别高。即便是全世界最畅销的车型,其市占率也仅为2.9%。单一品牌全球市占率最高的丰田仅为9.4%(2019年),即使按照集团口径(一个集团可能包含多个子品牌),排名第一的大众集团(旗下包含大众、奥迪、斯柯达、保时捷等品牌)市占率也仅为10.2%。

电动化将提升汽车品牌市场集中度。因为较多因素影响消费者购车的选择,因此汽车品牌相对较为分散。但是我们认为,汽车电动化会提升汽车品牌的市场集中度。主要原因在于:

1、燃油车三大件:发动机、变速箱、底盘。其中最为关键的发动机均为主机厂自研,不同品牌之间差异性较大,变速箱部分主机厂选择自主研发,变速箱、底盘的调教匹配也和发动机息息相关,因此,汽车的动力、油耗直接由发动机决定,操控、乘坐舒适性也和发动机相关。因此,主机厂自研发动机,是造成汽车品牌集中度不高的重要原因。

2、到了电动车时代,电机的技术壁垒远低于发动机,且目前电机多为第三方配套;电动车只需要非常简单的变速器(减速器),电驱动往往也是第三方配套;电池环节则更多的是第三方配套。因此,各个主机厂配套的三电系统之间的差异被大幅缩小。

汽车硬件之间的差异被缩小,那么进入软件定义汽车,汽车的软件属性更强后,其市场集中度是区域集中的。我们可以对比智能手机的例子来做参考。

智能手机行业的市占率明显比汽车行业高。出货量连续多年第一的三星,市占率保持在20%以上的,智能手机CR5的市场份额在60%-70%左右。手机行业和汽车行业集中度的差异主要来自:

1、购买汽车考虑的因素更多,安全、空间、内饰、操控、舒适性等都是选购 汽车的重要考虑因素,而类似的功能在手机上基本没有。功能多样化的差异会显著影响消费品的市场集中度,这点在手机上也同样适用,在功能机时代,手机承载的功能只有打电话、发短信,手机品牌的集中度非常高,诺基亚市占率接近40%。

2、更为重要的是,汽车的关键零部件(发动机)是主机厂自研,而手机的绝大部分关键零部件均为外购(芯片领域只有苹果一直坚持自研,华为后来才自研出芯片)。关键零部件外购导致不同手机主机厂的硬件差异没有实质性壁垒(手机厂商理论上都可以去选用最好的处理器、最好的摄像头,但汽车厂商不可能选用别家的发动机)。

基于上述原因,我们预计在10年内,随着消费者对电动车的接受度大幅提升,Model 2的销量预期有望超越卡罗拉。

3.2 跟上海政府的对赌:并非Model2推出的核心驱动因素

根据特斯拉公告,特斯拉上海超级工厂从2023年年底起,每年须纳税22.3亿元,如果不能达成这一条件,则必须归还相应土地。同时,特斯拉还必须在未来5年在上海工厂投入人民币140.8亿元的资本支出。根据网易新闻,特斯拉上海工厂计划总投资500亿元,其中一期投资160亿元,因此140亿的资本支出容易实现。为了在2023年以后达到每年22.3亿元的税收,我们测算不考虑关税的情况下,需要特斯拉上海Model 3和Model Y的销量合计达到41.4万台。根据特斯拉2020Q4披露,目前上海工厂Model 3和Model Y的产能已经分别提升至25万台和20万台。若上海特斯拉工厂满产,则达到税收目标概率较大。

那么,短期Model3和ModelY国内销量会到什么水平?特斯拉上海产能是否实现满产?考虑到特斯拉上海工厂部分会出口亚太地区,我们将国内Model3 和 Model Y的销量目标调低至20万台和15万台。参照国内2020年汽车车型销量,考虑到2020年Model 3销量14万辆,已经接近BBA对应车型销量,我们认为2023年后销量超越BBA对应车型是大概率事件,同时考虑到降价后的Model 3入门版降至22万元左右,接近雅阁、凯美瑞主力车型价格区间,同时考虑2-3年后消费者对电动车接受度提升,Model 3销量超越雅阁凯美瑞或有较大可能。同理,Model Y销量也将对标荣放、途观L等车型,销量超过15万辆。这也和特斯拉公告中的描述契合(We believe the capital expenditure requirement and the tax revenue target will be attainable even if our actualvehicle production was far lower than the volumes we are forecasting)。因此,2023年后,考虑消费者对电动车接受度提升,仅Model3和ModelY的销售就大概率能达成上海特斯拉的税收目标。

3.3产业链影响:预期销量大增,利好具有核心竞争力的国产供应商

特斯拉的核心竞争力:

一、极强的成本管控能力:具体体现在:

(1)当年很多传统汽车都有尝试做电动车,但没有大规模生产,其中最主要的原因是成本太高。成本高的原因主要是电动车的供应链非常不完善。当年特斯拉从roadster量产的过程中,差点倒闭,也是因为成本大幅超出预期。当时马斯克之所以能够力挽狂澜,很重要的一个原因是通过很多创新手段压缩成本,比如为了压缩FSD芯片成本,花了1.5亿美金自研芯片,将每个FSD芯片的成本降低90美元。

(2)当前特斯拉的供应链管理相对于传统企业来讲非常激进。这也是特斯拉国产化率迅速提升、持续降价的根本原因。

二、智能驾驶的研发处于领先地位。目前特斯拉FSD beta版本已经实现交通信号灯识别,在基于视觉识别领域的辅助驾驶领域处于领先地位。

三、特斯拉的创业愿景及人格魅力,吸引优秀的人才加入。

特斯拉引领软件定义汽车的潮流,对于软件公司来讲,最关键的是获取最多的终端使用自己的软件,并基于此探索更多潜在的盈利模式。如果特斯拉推出Model 2,价格区间拉低至16万元左右,价格带覆盖的车型销量占比将提升一倍,将大幅拓展特斯拉汽车终端的销量预期。

对其他主机厂的影响:

1、进一步挤压传统燃油车的生存空间。传统主机厂盈利较好的如丰田、宝马,净利率在7%、8%左右,还有一些微利甚至亏损,假设面对电动车和混动车的冲击,假设售价下降10%,销量下滑10%,营业成本和销量下滑幅度一致(此为乐观估计,因为销量下滑毛利率将受损),各种费用不变(海外研发销售生产人员裁员成本高、难度大),则主机厂将立即陷入亏损(发拉利是例外)。在电动化和混动化的趋势下,传统主机厂面临洗牌。同时传统主机厂面临两难:加大对电动车的研发力度,则短期面临巨额的研发支出(大众研发MEB平台投入70亿美元,宣称5年投入600亿欧元用于研发电动化技术);若不加大对电动车的研发,则有可能就此掉队。另外,主机厂上市公司普遍PB低于1,股权融资也相对较难。造车新势力或将降价以应对Model 2的挑战。但造车新势力背后往往有众多VCPE,或者已经上市且估值较高,融资相对容易,投资者对其短期亏损的容忍度更高。

预期销量大增,利好具有核心竞争力的国产供应商。由于Model 2的价格向下渗透到16元附近,我们预计Model2的销量将远高于Model 3 和Model Y,特斯拉的供应链将享受销量的大幅增长。针对降价压力,Model2的国产化率将进一步提升,重点关注有望在Model2供应链中提升份额和扩大供应面的供应商,特别是电池、热管理、底盘轻量化、汽车内外饰等环节,如宁德时代、三花智控、拓普集团、银轮股份、星宇股份、福耀玻璃。关注间接受益的宁德上游锂电材料环节,如隔膜龙头恩捷股份、磷酸铁锂正极龙头德方纳米,电解液天赐材料等。此外,对于特斯拉供应商而言,受益于销量增长的影响将远远大于可能的降价的影响,除上述标的外,凌云股份、均胜电子、旭升股份、文灿股份等公司将受益。

(智通财经编辑:秦志洲)

扫码下载智通APP

扫码下载智通APP