这届“散户”不简单!摩根大通的数据显示散户收益率可观

本文选自“JT²资讯研究”

过去,散户投资者一直被视为股市里盲目跟风、加杠杆的“韭菜”,不过摩根大通最新研报显示,散户似乎正在迅速学习和适应如何在市场中像华尔街“精英”一样交易:不仅要锁巨额收益,还要通过精准“对冲”以防股市大跌。

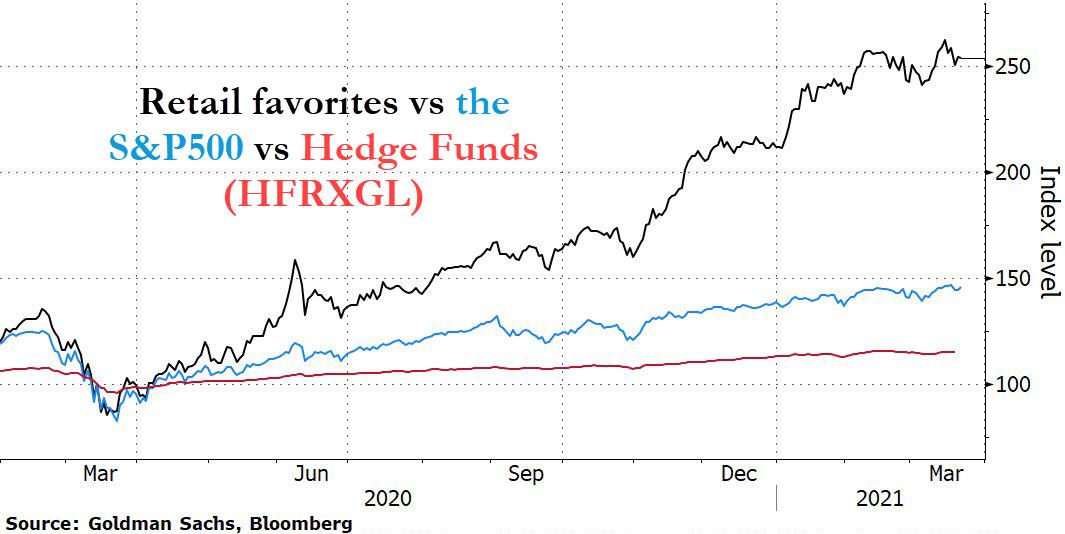

过去一年以来,散户投资者交易活动出现了前所未有的爆炸式增长,可以说是美股市场中最“惊人的”的现象。高盛最新数据显示,散户投资者的表现碾压了标普500指数和HFR最广泛的对冲基金指数。

在最新的一份至客户报告中,摩根大通全球量化和衍生品策略分析师 Peng Cheng对美股散户投资者的交易活动进行了相对广泛的分析,发现散户似乎正在迅速学习和适应如何在市场中像华尔街“精英”一样交易:不仅要锁巨额收益,还要通过精准“对冲”以防股市大跌。

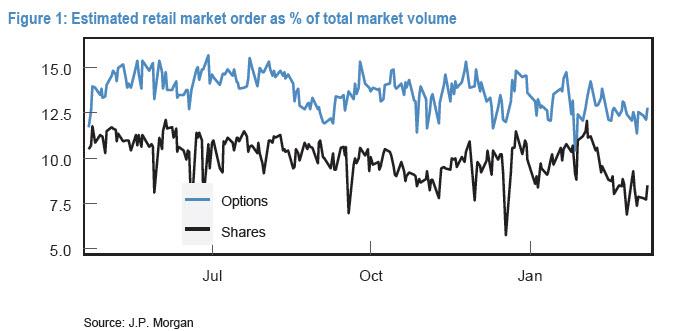

1)散户投资者在期权市场的交易活动明显高于在现金股票市场的(下图)。

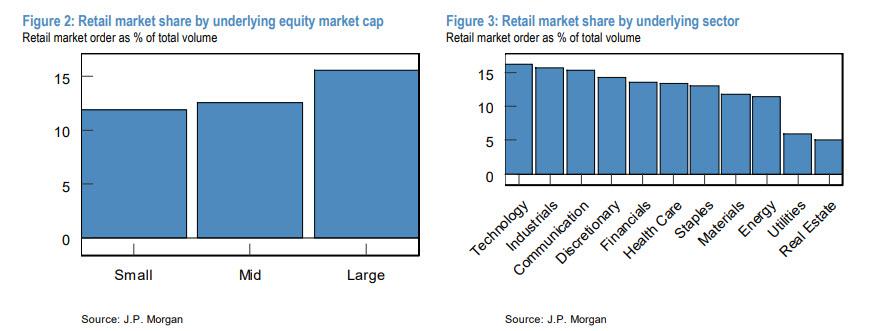

2)散户投资者在小盘股上的交易活动似乎并没有特别的活跃。就行业偏好而言,除公用事业和房地产外(散户参与率低于平均水平),散户在大多数行业的敞口都是相似的(下图2/3)。

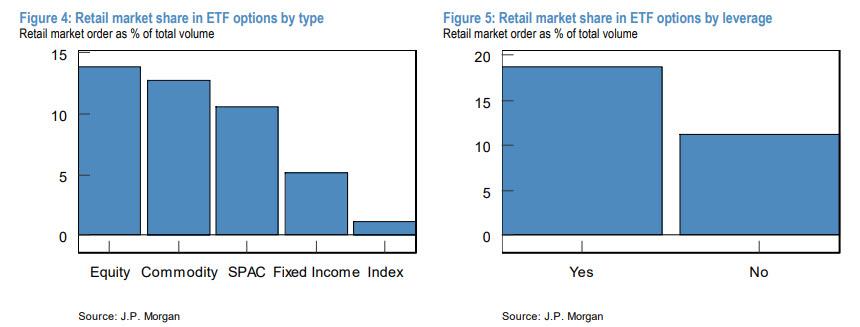

3)除单一个股外,ETF期权也受到散户投资者的喜爱。其中,股票ETF(包括SPY、VXX和QQQ)的散户参与度最高(下图4),这与指数期权(包括SPX、VIX和NDX)形成了对比。

摩根大通表示,散户投资者订单占SPY成交量的16%,而占SPX成交量的比例仅约为0.2%。同时,固收和货币资产是美股散户最不喜欢的ETF。

4)散户投资者对双重杠杆也有偏好。与非杠杆ETF相比,散户更有可能交易杠杆ETF的期权(上图5)。

此外,散户投资者普遍偏喜爱涨期权而非看跌期权。在摩根大通研究的数据样本中,散户交易市场的看涨/看跌期权比约为1.9:1,而在除散户交易以外的所有交易中,看涨/看跌期权比为1.5:1。

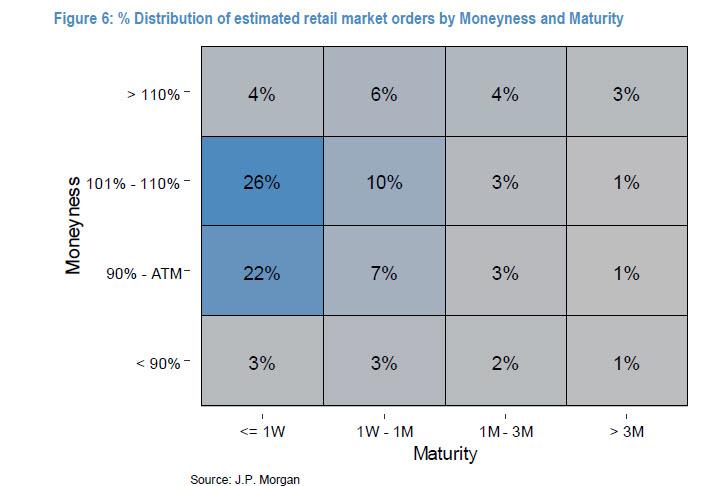

同时,散户投资者也更喜欢交易短期限的期权,超过55%的散户市场交易订单期限在1周之内(图6)。

在非常短的期限中,接近货币期权的交易是最活跃的。不过,随着期限的增加,散户投资者的偏好更多地逐渐转移到价外期权。

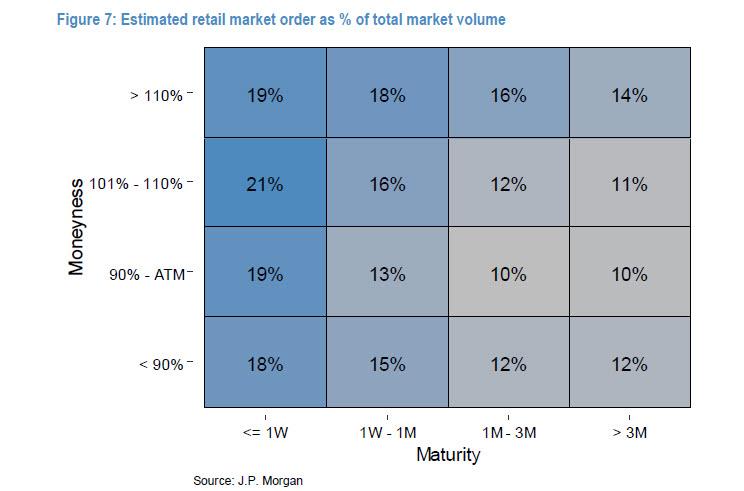

虽然散户投资者主要是在短期限期权领域活跃,但整体来看,他们的集中度仍然很明显。下图(图7)显示了散户市场订单占市场总量的百分比,可以看出,散户投资者是短期流动性的主要接受者。

不过,严格意义上来看,上述的发现并不是什么“新大陆000997.SZ”。摩根大通此次在调查散户投资者交易的方向性时,才挖掘到了“意外”。

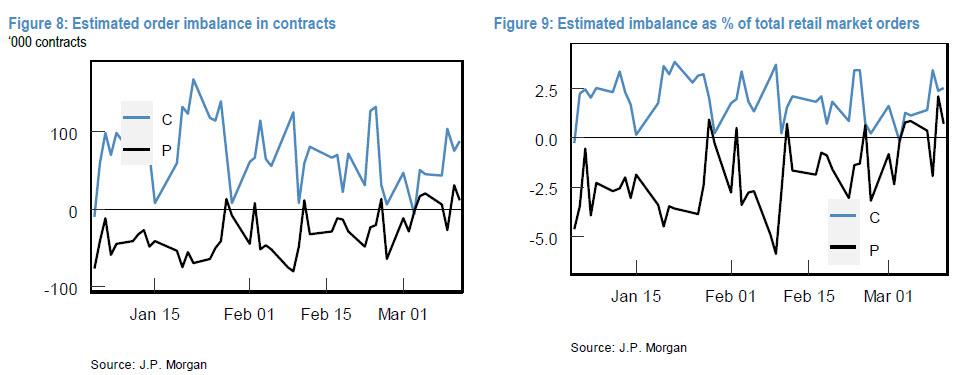

摩根大通指出,总体而言,“散户投资者是看涨期权的净买家和看跌期权的净卖家(图8)。净供需失衡仅占散户市场订单总量的约2-3%(图9)。”

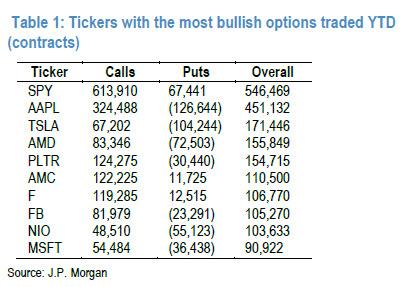

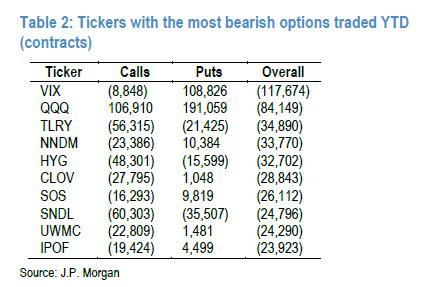

但在对以下两张图进行了对比后(最看涨期权流名单VS最看跌期权流名单),摩根大通认为,这表明散户投资者是VIX看跌期权的大买家,这可能是因为他们想从波动率期限结构下移中获利。

同样值得注意的是,虽然QQQ的看涨交易数量相当多,但仍不及其看跌交易数量。

摩根大通表示,上述现象与标的股票市场的订单流形成鲜明对比——散户投资者一直都是QQQ和相关ETF的净买家。至于散户投资者为什么买入纳斯达克/QQQ看跌期权,摩根大通认为,这可能是他们想要对冲现金股票多头头寸。

摩根大通还指出,或许是对美联储明确结束对投资级/高收益债券支持的回应,散户投资者已表现出强烈的卖出高收益公司债看涨期权的倾向。而结合该行的观察,高收益公司债今年迄今已出现散户净流入,以此来看,备兑开仓策略(buy-write)可能是散户投资者在高收益债券领域喜爱的投资策略。

此外,摩根大通表示,上图表2(Table 2)中单一个股的平均隐含波动率也远高于表1(Table 1),这表明一般情况下,散户投资者是低波动率股票的买入方,以及高波动率股票的卖出方。

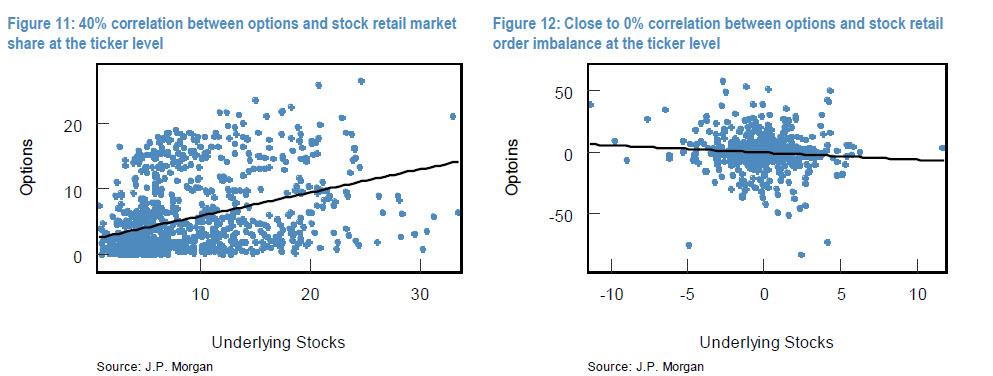

最后,基于对散户投资者参与度的系统性考擦,摩根大通认为,散户市场份额中期权和标的股票市场之间的相关性大约为40%。但在纳入散户投资者的交易方向后,这种关系就趋于0。

摩根大通解释称,这可能是受两类散户投资者的行为而抵消的:

一些散户投资者使用期权覆盖其股票多头头寸(例如采用备兑开仓策略、买进抛补卖权策略),而其他投资者则使用期权作为股票的替代(买入看涨期权而非做多股票,买入看跌期权而非做空股票)。这两类散户投资者的资金流动相互抵消,使得它们与标的股票之间的关系便为净中性。

美股散户现在的影响力有多大?应该说是大到不容华尔街忽视。3月初,全球最大上市对冲基金英仕曼集团(Man Group Plc)表示,该公司已建立一套系统来追踪社交平台Reddit上WallStreetBets板块的热门话题。

2月初《巴伦周刊》就撰文称,2021年的一项伟大创新,就是一个能从表情符号(emojis )中筛选出投资信号的机器人。

此外,多项调查显示,随着拜登1.9万亿美元刺激法案落地,收到刺激支票的美国人倾向于把钱投入股市,规模以百亿美元计。

(智通财经编辑:秦志洲)

扫码下载智通APP

扫码下载智通APP