美债超卖让市场债市多头呼吁抄底

本文转自“财联社”

尽管10年期美债收益率目前自1.70%上方的高位仅回调了一日,但一些债市多头眼下却似乎已经蠢蠢欲动了!

在过去数月债券市场的溃败期间,逢低承接者一直缺席。然而,Miller Tabak + Co.的Matt Maley周一表示,在最近一段时间的快速下跌触发了部分技术信号之后,一些机会主义者已看到了短期行情反转的潜力。

多头敢于入场的一个关键理由是,美债短时间内的跌势看上去似乎的确有些过度。截至上周四,彭博巴克莱美国国债指数(追踪10年或以上到期债务的指数)已较2020年3月的峰值下跌了约22%,与高点之间的落差为1973年该指数创设以来最大。

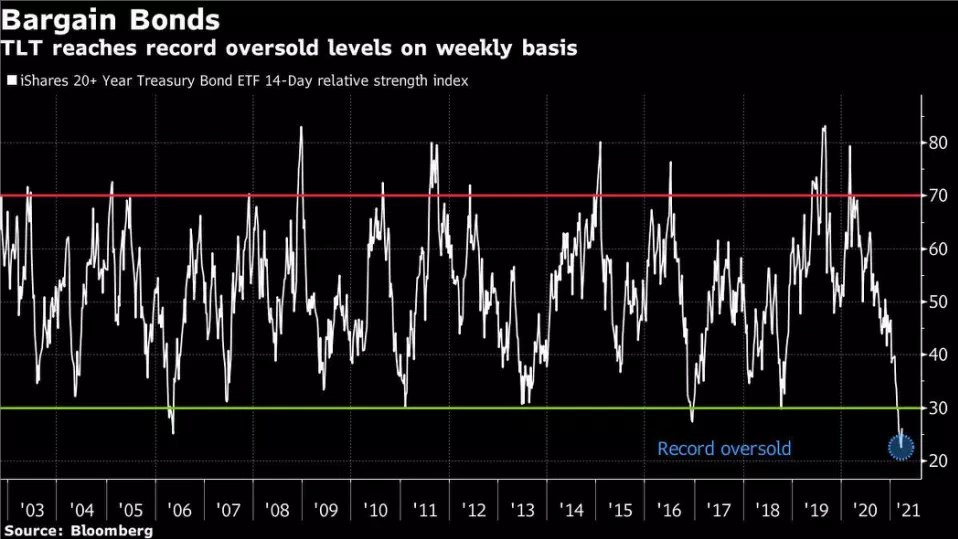

技术指标已经就此发出预警。在周线级别上,规模147亿美元的安硕iShares超20年美国国债ETF的相对强弱指数(RSI),上周五达到了有纪录以来的最超卖水平。

与此同时,10年期美国国债收益率的同一指标则为1994年以来最严重超买。

Maley说,“尽管没有更多基本面的消息可以佐证市场将出现反转,但我认为债券短期看确实已变得非常超卖。”

Guggenheim Investments周一也在一份报告中表示,美债抛售可能“基本上已经走到尽头”,并指出市场目前消化的中性利率为2.35%,与美联储的“乐观”预期一致。中性利率指的是,在货币政策既不宽松也非限制性的情况下的联邦基金利率的理论水平。

六年来最佳入场时机?

周一的买盘导致基准10年期国债收益率下行,暂时缓和了过去连续七周的上行走势。由于长期国债吸引了大部分需求,导致2-10年期收益率曲线趋平,之前曾于上周五触及2015年以来的最陡峭水平。

值得一提的是,Quilter Investors投资组合经理Sascha Chorley近日更是表示,投资者近来表现得有些过于担心通胀上升,债券市场可能正处于2015年以来最有吸引力的时期。

Chorley认为,基于目前市场的通胀预期,确实有迹象表明通胀率将高于央行设定的2%的目标,但通胀率从2020年来一直在稳定上升,而非短期内迅速上升。考虑到当前的债券收益率和收益率曲线,目前可能是自2015年以来增持债券的最佳时机。为了给投资组合增加压舱石,现在开始增加固定收益敞口是更谨慎的做法。

他还表示,尽管通货膨胀确实有可能上升,但由新冠疫情引起的结构性问题仍然存在,例如随着支持措施被取消,失业率再次上升,这会限制民众的消费能力。尽管一些家庭在疫情期间积累了大量储蓄,但他们未必会花掉这笔钱,更何况能积累大量储蓄的家庭本来就属于少数。

Chorley预计各国央行将能确保通胀不会失控,他们有足够的办法来应对通胀失控。鲍威尔上周的鸽派发言也表明,美联储在2023年之前都不会加息。

当然,对于上述债市最新浮现出的抄底声浪而言,需要闯过的首关,或许便是本周即将面临的几道考验。

自今日起,美国财政部将连续三天分别标售两年期、五年期和七年期国债,总计标售规模高达逾1800亿美元。此外,美国财长耶伦和美联储主席鲍威尔周二和周三还将分别在众议院金融服务委员会和参议院金融委员会就新冠病毒援助、救济和经济安全法作证。这些风险事件都将决定本周美债走势的最终命运。

(智通财经编辑:秦志洲)

扫码下载智通APP

扫码下载智通APP